白酒市场分析

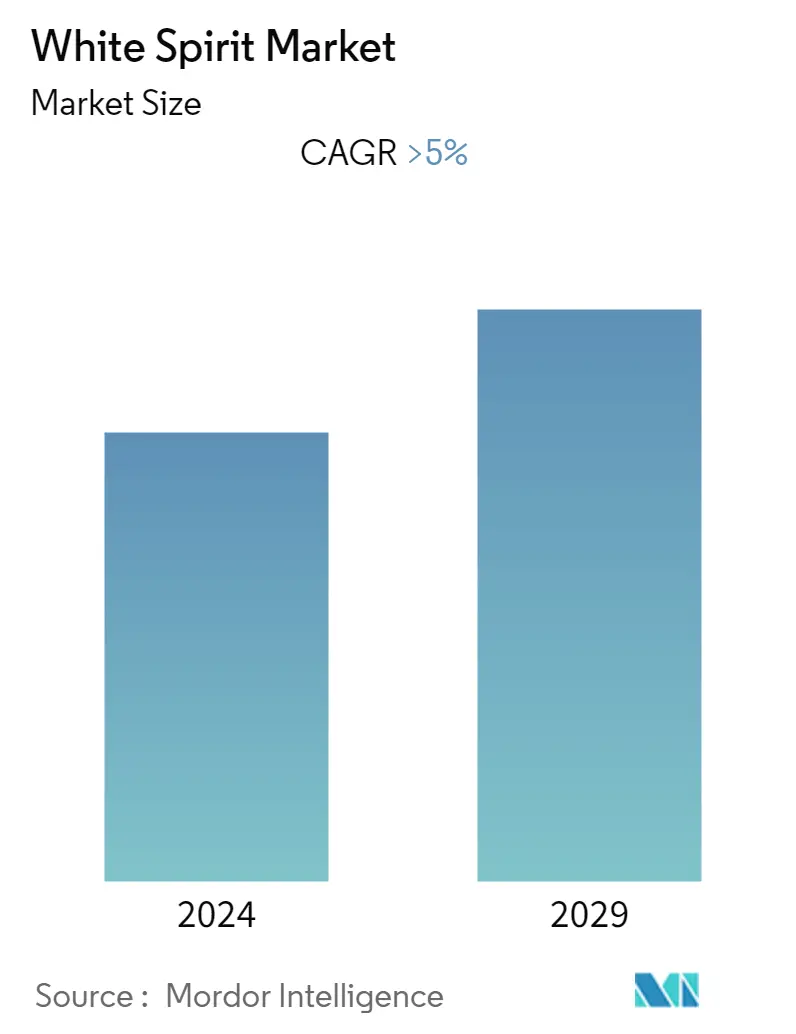

预计白酒市场在预测期内的复合年增长率将超过 5%。 COVID-19 对 2020 年市场产生了负面影响。不过,目前市场预计将达到大流行前的水平,并有望稳步增长。

- 油漆和涂料行业不断增长的需求以及不断加强的基础设施发展正在推动市场的增长。

- 另一方面,有毒有害性质预计将严重阻碍市场的增长。

- 针对特定应用的产品定制以及作为松节油替代品不断增长的需求可能会成为未来的机遇。

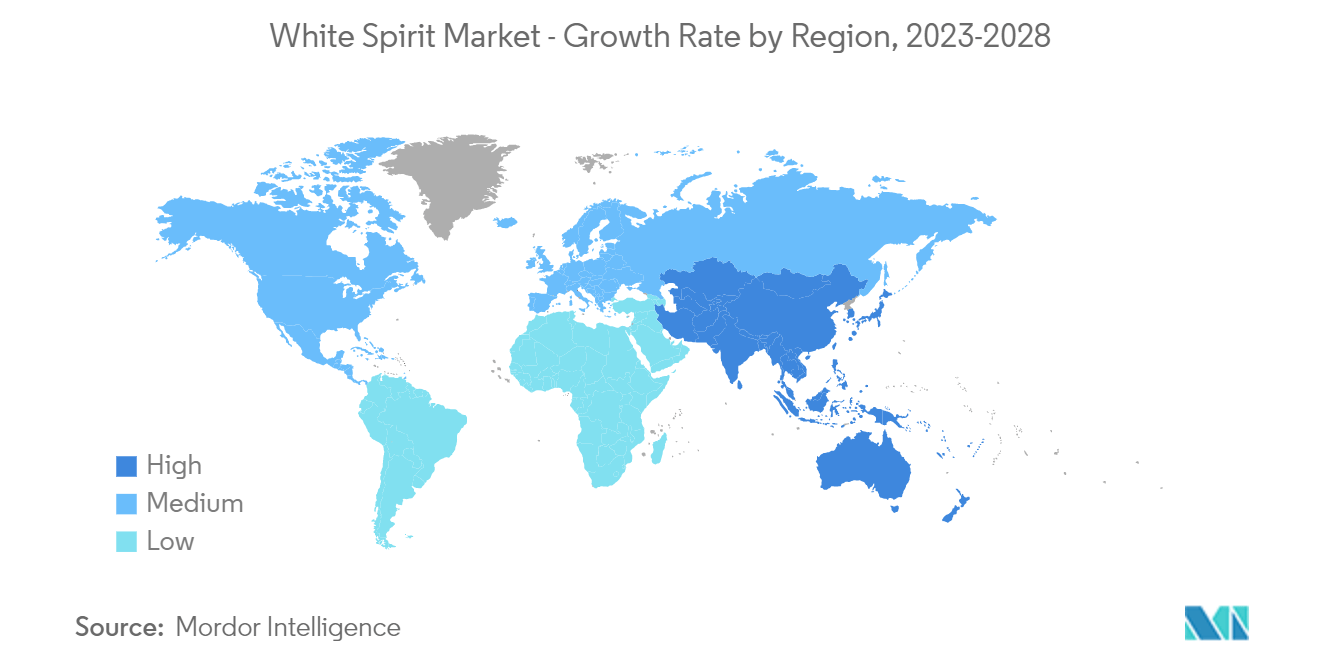

- 预计亚太地区将在预测期内主导全球市场。

白酒市场趋势

涂料稀释剂应用的需求不断增长

- 白油是一种源自石油的透明液体,是一种有效的有机溶剂,广泛用作油漆稀释剂。

- 无论在哪里使用油漆,建筑行业都普遍使用白油。全球建筑业的增长推动了油漆和涂料的需求,刺激了白油市场。

- 根据美国人口普查局的数据,2021 年 12 月,美国建筑支出经季节调整后的年增长率估计为 16,399 亿美元,比 11 月份修正后的估计值 16,365 亿美元增长 0.2%。

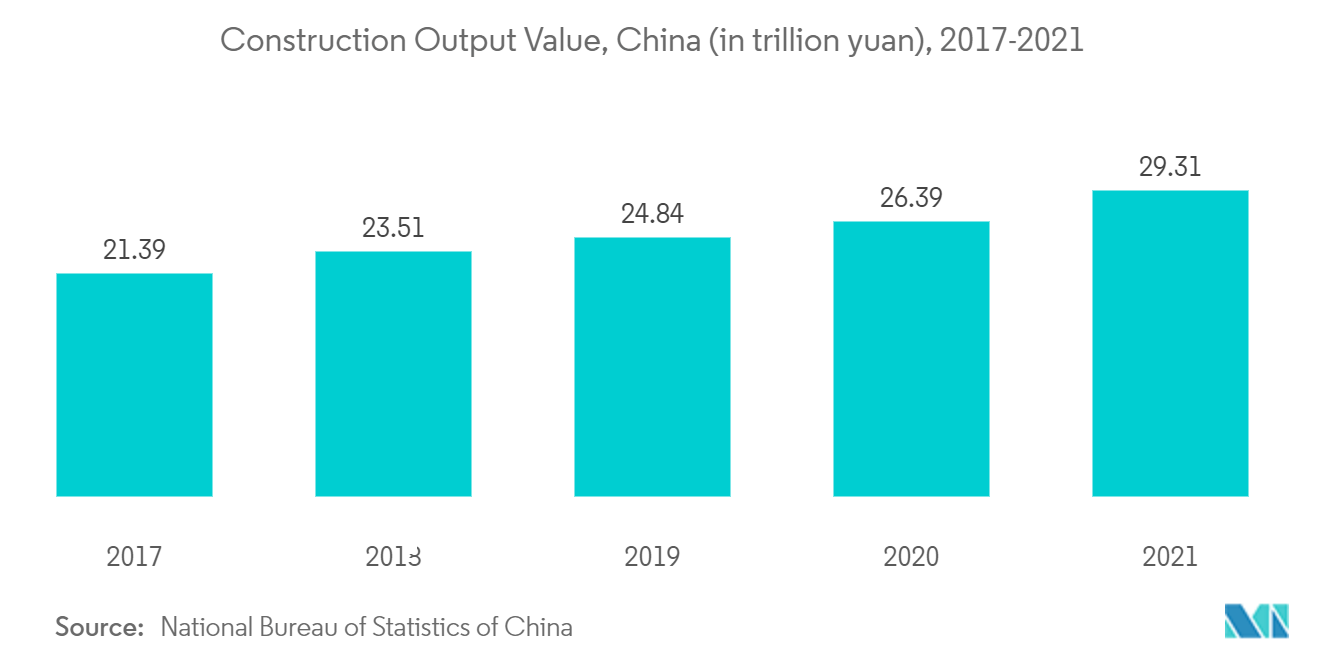

- 中国的增长主要由住宅和商业建筑的快速扩张推动。中国正在鼓励并持续推进城镇化进程,预计到2030年城镇化率将达到70%。

- 此外,中国建筑业产值在2021年达到峰值,约为4.44万亿美元。因此,这些因素往往会增加预测期内对白酒的需求。

- 此外,白油还用于木制家具或地板,因此可用于家具行业。随着全球众多建设项目处于规划或开发阶段,家具需求的预期增长预计也将在未来几年创造对白酒的明显需求。

- 预计上述所有因素将在预测期内推动涂料稀释剂应用的白油需求。

亚太地区将主导市场

- 由于印度和中国等国家的需求增加,预计亚太地区将在预测期内主导白酒市场。

- 根据中国2022年1月公布的五年计划,预计2022年中国建筑业增长率约为6%。中国计划增加装配式建筑建设,以减少建筑工地的污染和废物。

- 预计中国油漆和涂料行业在预测期内将经历高需求,这主要是由于装饰涂料需求的增加。

- 2021年5月,PPG宣布完成对中国嘉定油漆和涂料工厂的1300万美元投资,包括8条新的粉末涂料生产线和扩建的粉末涂料技术中心。此次扩建将使该工厂的产能每年增加 8,000 多吨,对市场增长产生积极影响。

- 此外,未来七年印度可能会在住房领域投资约 1.3 万亿美元。预计将建造6000万套新住房。到 2024 年,经济适用房的供应量可能会增加 70% 左右,从而支持市场增长。

- 上述所有因素预计将在预测期内推动该地区的白酒市场。

白酒行业概况

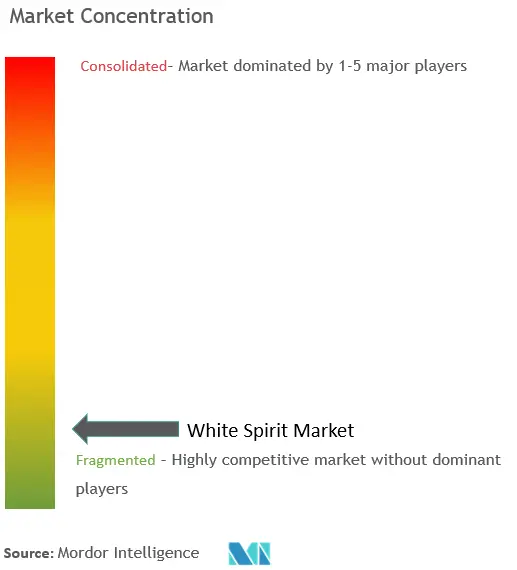

白油市场本质上是分散的。市场上的一些主要参与者包括 Neste、埃克森美孚公司、壳牌公司、DHC Solvent Chemie GmbH 和 TotalEnergies 等(排名不分先后)。

白酒市场领导者

-

Exxon Mobil Corporation

-

DHC Solvent Chemie GmbH

-

Neste

-

TotalEnergies

-

Shell plc

- *免责声明:主要玩家排序不分先后

白酒市场新闻

- 2022 年 12 月:埃克森美孚公布了其五年企业计划。其中包括大幅增加投资以减少排放和增加低排放项目,其中包括其低碳解决方案公司。到 2027 年,该业务计划将保持年度资本支出在 20-250 亿美元,同时将低排放投资增加至 170 亿美元左右。

- 2022年7月,阿联酋石油和零售分销商Adnoc Distribution将以约1.86亿美元收购TotalEnergies Marketing Egypt 50%的股份。它还与阿布扎比国家石油公司签署了白油供应协议,这将有助于该公司随着时间的推移提高其市场份额。

白酒行业细分

白油精是一种源自石油的清澈透明液体,用作油漆和其他应用中的常见有机溶剂。白油可以降低油漆粘度,让油漆干燥更长时间。使用白油作为稀释剂的油漆干燥后会在表面形成光滑平整的涂层。白油市场按等级、应用和地理位置进行细分。按等级划分,市场分为低闪光等级、常规闪光等级和高闪光等级。按应用划分,市场分为油漆稀释剂、清洁剂、脱脂剂、燃料、消毒剂和其他应用。该报告还涵盖了全球15个国家的市场规模和市场预测。市场规模和预测基于每个细分市场的价值(百万美元)。

| 低毛刺级 |

| 常规闪光等级 |

| 高闪光级 |

| 油漆稀释剂 |

| 清洁剂 |

| 除油剂 |

| 燃料 |

| 消毒剂 |

| 其他应用 |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 意大利 | |

| 法国 | |

| 欧洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 沙特阿拉伯 |

| 南非 | |

| 中东和非洲其他地区 |

| 年级 | 低毛刺级 | |

| 常规闪光等级 | ||

| 高闪光级 | ||

| 应用 | 油漆稀释剂 | |

| 清洁剂 | ||

| 除油剂 | ||

| 燃料 | ||

| 消毒剂 | ||

| 其他应用 | ||

| 地理 | 亚太 | 中国 |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 意大利 | ||

| 法国 | ||

| 欧洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 沙特阿拉伯 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

白酒市场研究常见问题解答

目前白酒市场规模有多大?

预计白酒市场在预测期内(2024-2029)复合年增长率将超过 5%

白酒市场的关键人物是谁?

Exxon Mobil Corporation、DHC Solvent Chemie GmbH、Neste、TotalEnergies、Shell plc 是白酒市场运营的主要公司。

白酒市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区白酒市场份额最大?

2024年,亚太地区将占据白酒市场最大的市场份额。

这个白酒市场涵盖几年?

该报告涵盖了以下年份的白酒市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的白酒市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

白酒行业报告

Mordor Intelligence™ 行业报告创建的 2024 年白酒市场份额、规模和收入增长率统计数据。 White Spirit 分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。