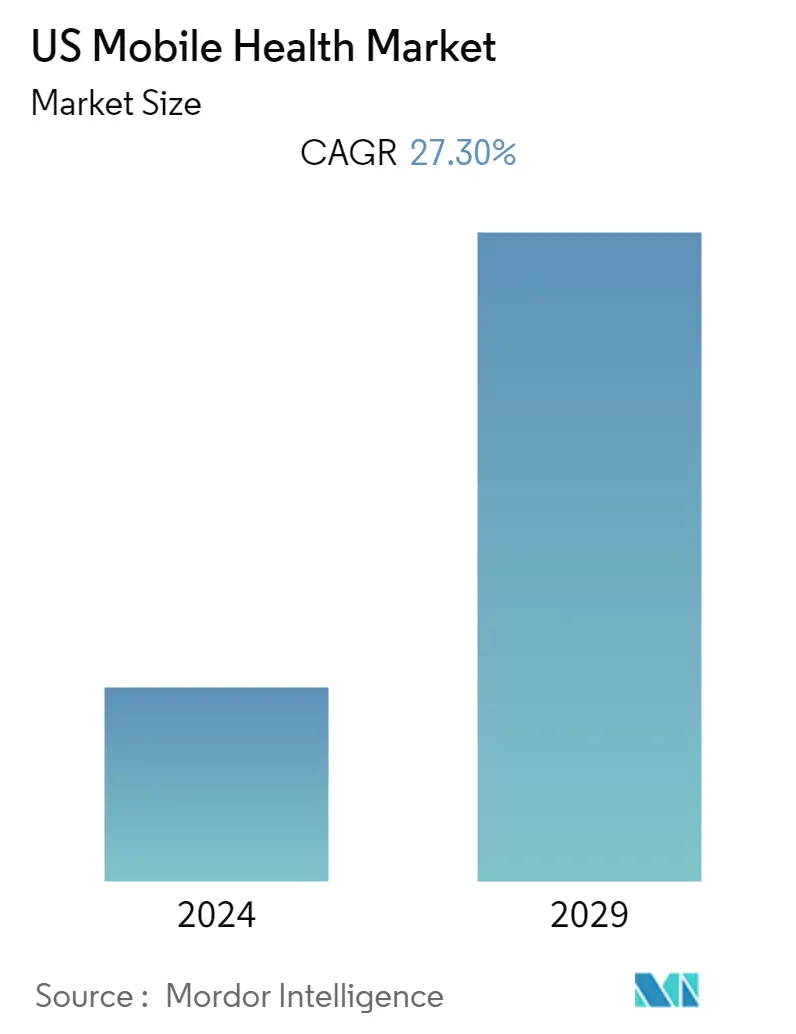

美国移动医疗市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 27.30 % |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

美国移动医疗市场分析

推动市场增长的关键因素是智能手机、平板电脑和移动技术在医疗保健领域的使用不断增加,对慢性病的认识不断提高,移动健康应用程序的使用增加,对个性化医疗的日益关注以及以患者为中心的方法也负责整体市场的增长。

医疗保健市场研究围绕着一种新渠道的出现,用于接触受访者,即移动智能手机、平板电脑和相关移动技术。医疗保健服务和金融服务是近年来移动技术投资最多的业务之一,其中数据安全和设备管理受到重视。人们发现无线行业与医疗保健相结合的机会越来越多。移动设备在营销研究活动中不容忽视,而且它为定量研究提供了最大的机会之一。

此外,由于健康和健身意识不断增强,约90%的消费者在智能手机和平板电脑中下载移动健康应用程序。这提高了消费者将健康数据输入应用程序的准确性和一致性。这些类型的应用程序大多数是健身和健康应用程序,但也有疾病管理应用程序,例如血压和血糖监测仪。因此,由于医疗保健行业越来越多地采用移动设备,美国的医疗保健市场正在大幅增长。

美国移动医疗市场趋势

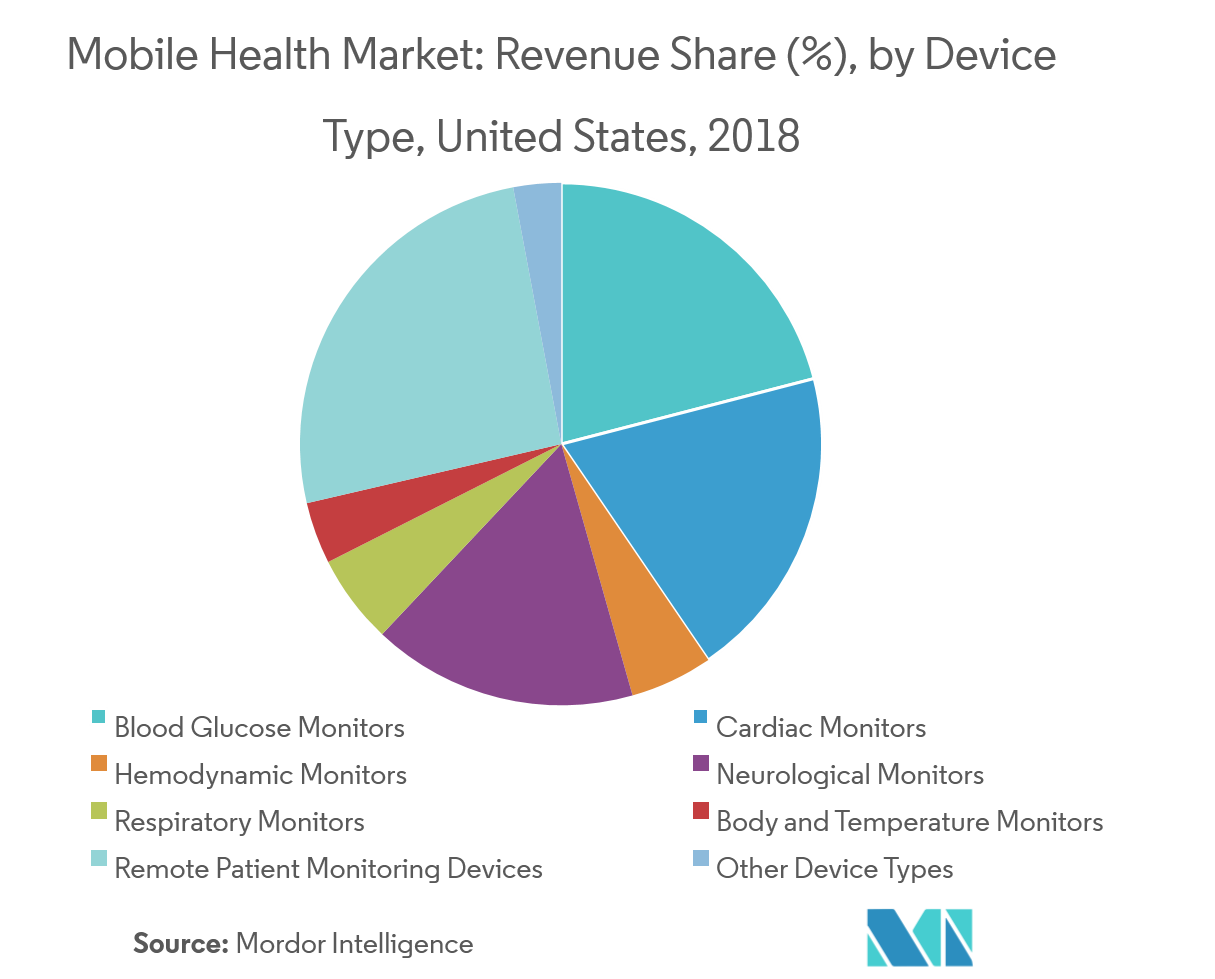

远程患者监护设备是预计在预测期内增长的设备类型中的主导部分

远程患者监护设备在全国范围内广泛使用,无线技术在每一个连接的电子设备中的渗透率不断提高,以测量与疾病相关的任何参数。除此之外,糖尿病患者和心脏病患者经常需要监测设备,其中移动设备和应用程序非常有用,并且受到提供者和患者的青睐。近年来公司推出的新产品也体现了对神经和其他器官的逐渐偏爱。

总体而言,有大量远程设备在家中运行。随着各大公司的投资,预计它将成为移动医疗市场收入增长的主要贡献者之一。

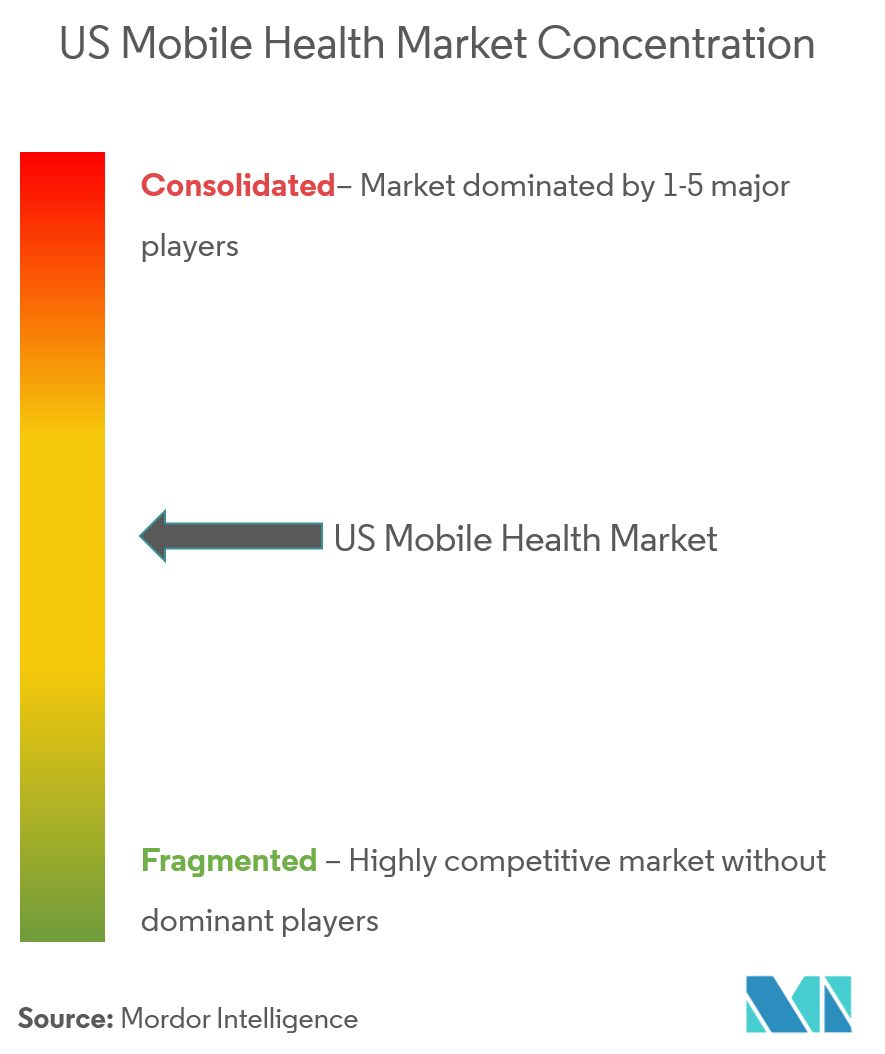

美国移动健康产业概况

市场的主要参与者正在与服务提供商合作,以保持其在美国移动医疗市场的地位。新产品的发布和行业合作也是营销人员采取的一些主要增长策略。

美国移动医疗市场领导者

-

AT&T Inc.

-

Athenahealth Inc.

-

Bayer AG

-

Cerner Corporation

-

Cisco Systems Inc.

*免责声明:主要玩家排序不分先后

美国移动医疗市场报告 - 目录

-

1. 介绍

-

1.1 研究成果

-

1.2 研究假设

-

1.3 研究范围

-

-

2. 研究方法论

-

3. 执行摘要

-

4. 市场动态

-

4.1 市场概况

-

4.2 市场驱动因素

-

4.2.1 智能手机、平板电脑和移动技术在医疗保健领域的使用不断增加

-

4.2.2 提高人们对慢性病的认识

-

4.2.3 日益关注个性化医疗和以患者为中心的方法

-

4.2.4 移动健康应用程序的使用增加

-

-

4.3 市场限制

-

4.3.1 数据不安全

-

4.3.2 供应商责任问题

-

4.3.3 农村地区采用率较低

-

-

4.4 波特五力分析

-

4.4.1 新进入者的威胁

-

4.4.2 买家/消费者的议价能力

-

4.4.3 供应商的议价能力

-

4.4.4 替代产品的威胁

-

4.4.5 竞争激烈程度

-

-

-

5. 市场细分

-

5.1 按服务类型

-

5.1.1 监控服务

-

5.1.1.1 独立老化解决方案

-

5.1.1.2 慢性病管理

-

5.1.1.3 急性期后护理服务

-

-

5.1.2 诊断服务

-

5.1.2.1 自诊断

-

5.1.2.2 远程医疗解决方案

-

5.1.2.3 由医疗保健专业人员操作的医疗呼叫中心

-

-

5.1.3 治疗服务

-

5.1.3.1 远程患者监护服务

-

5.1.3.2 远程会诊

-

-

5.1.4 健康和健身解决方案

-

5.1.5 其他服务类型(临床决策工具及其他)

-

-

5.2 按设备类型

-

5.2.1 血糖仪

-

5.2.2 心脏监护仪

-

5.2.3 血流动力学监测仪

-

5.2.4 神经监护仪

-

5.2.5 呼吸监测仪

-

5.2.6 身体和温度监测器

-

5.2.7 远程病人监护设备

-

5.2.8 其他设备类型

-

-

5.3 按股东

-

5.3.1 移动运营商

-

5.3.2 医疗保健机构

-

5.3.3 应用程序/内容播放器

-

5.3.4 其他股东

-

-

-

6. 竞争格局

-

6.1 公司简介

-

6.1.1 AT&T Inc.

-

6.1.2 Athenahealth Inc.

-

6.1.3 Bayer AG

-

6.1.4 Cerner Corporation

-

6.1.5 Cisco Systems Inc.

-

6.1.6 InTouch Health

-

6.1.7 Johnson & Johnson

-

6.1.8 Koninklijke Philips NV

-

6.1.9 Medtronic PLC

-

6.1.10 Omron Corporation

-

-

-

7. 市场机会和未来趋势

美国移动医疗行业细分

根据报告的范围,移动医疗将医疗保健应用程序集成到移动技术中以提供医疗保健解决方案。移动健康应用程序和解决方案可帮助临床医生记录更准确和完整的记录、提高工作效率、访问信息以及交流结果和治疗方法。移动健康应用程序和解决方案还有助于改善健康结果、降低错误率并保持低成本。因此,移动健康应用程序和解决方案的使用越来越多,从而增加了平板电脑和智能手机的采用。

| 按服务类型 | ||||||||

| ||||||||

| ||||||||

| ||||||||

| ||||||||

|

| 按设备类型 | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| 按股东 | ||

| ||

| ||

| ||

|

美国移动医疗市场研究常见问题解答

目前美国移动医疗市场规模有多大?

美国移动医疗市场预计在预测期内(2024-2029)复合年增长率为 27.30%

美国移动医疗市场的主要参与者有哪些?

AT&T Inc.、Athenahealth Inc.、Bayer AG、Cerner Corporation、Cisco Systems Inc. 是美国移动医疗市场的主要运营公司。

美国移动医疗市场覆盖几年?

该报告涵盖了美国移动医疗市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了美国移动医疗市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

美国移动健康行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国移动医疗市场份额、规模和收入增长率统计数据。美国移动健康分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。