| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

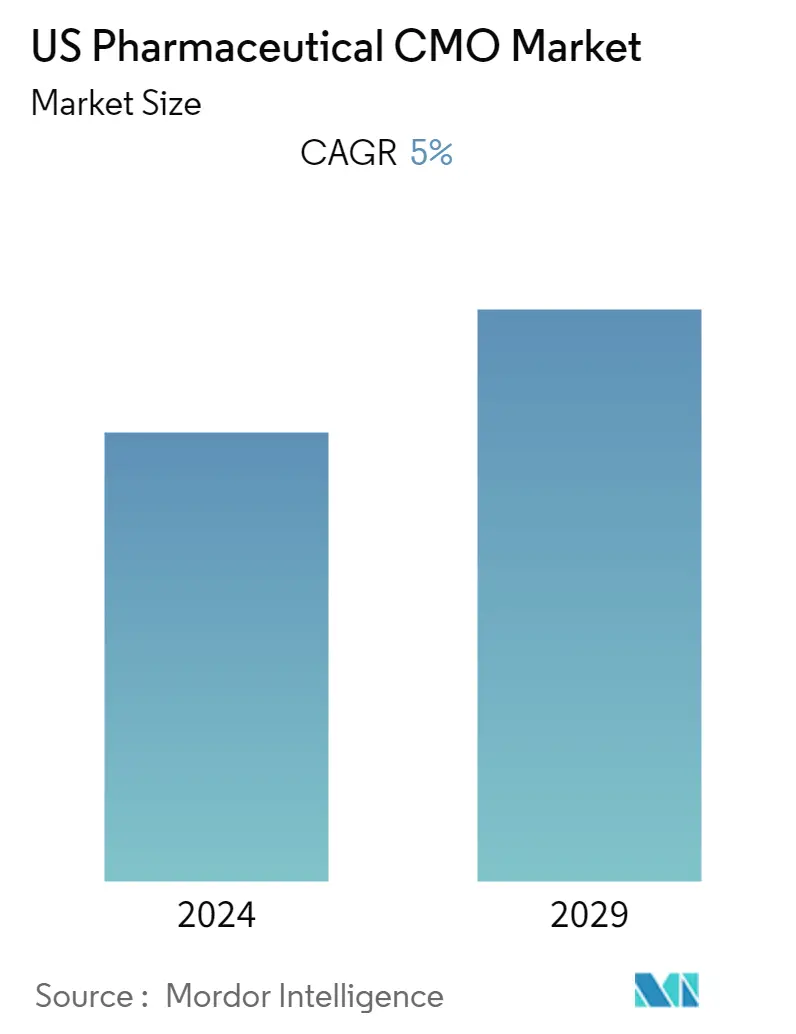

| CAGR | 5.00 % |

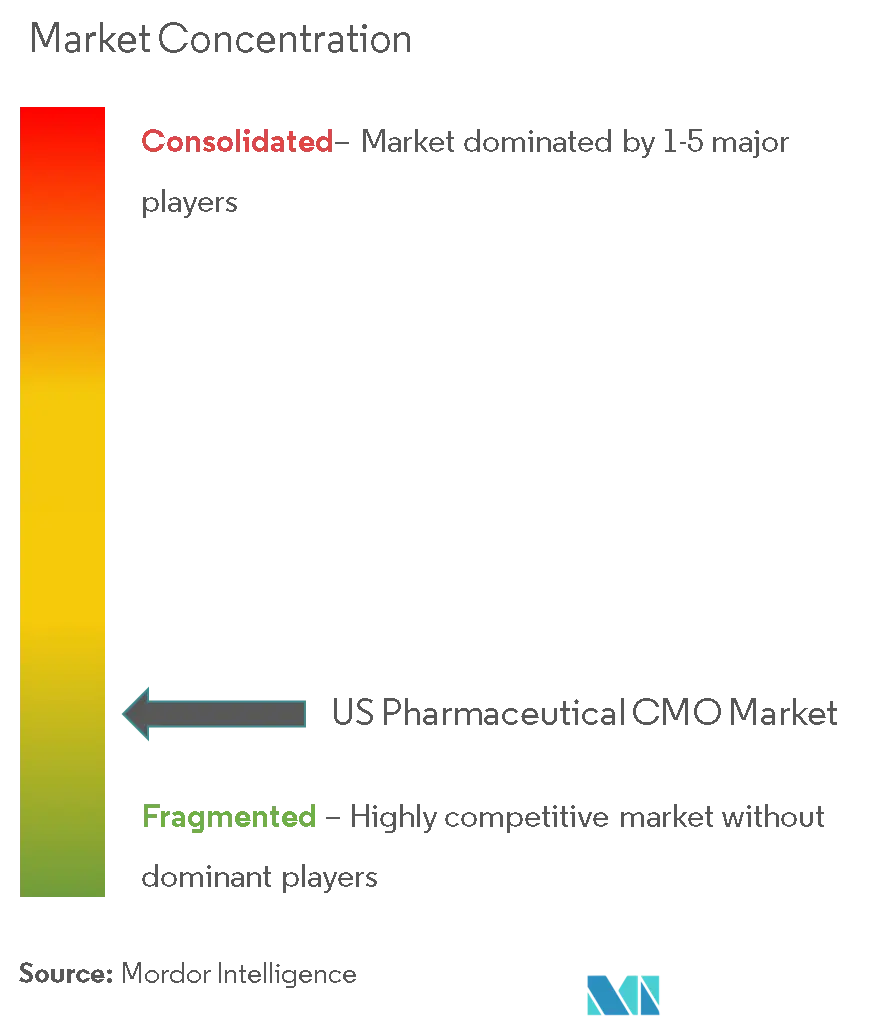

| 市场集中度 | 低的 |

主要参与者*免责声明:主要玩家排序不分先后 |

美国制药CMO市场分析

预计2021年至2026年期间,美国药品合同制造组织(CMO)市场的复合年增长率将达到5%。该国更严格的监管确保了制造和最终产品的卓越质量由首席营销官 (CMO) 负责。截至 2019 年,美国有超过 800 种活跃的研究性新药 (IND) 正在等待 FDA 批准。预计这一批准和药物开发渠道将在未来为 CMO 带来更多机会。

- 对药物发现和制造外包的日益重视推动了市场的发展。该国越来越多地采用疾病机制的科学探索来发现和开发药物。临床前分析是药物研究的关键阶段。在此阶段进行多项测试,以确定药物是否已准备好进行临床试验。

- 根据美国药物研究与制造商协会 (PhRMA) 最近发布的生物制药行业资助的临床试验报告,2019 年 4 月,美国总共有 4,516 项正在进行的临床试验,预计美国总体入组人数为 920,173 项。此外,企业越来越多地将制造外包,以改善药物开发的综合服务。

- 2019年2月,赛默飞世尔科技宣布公司专注于供应制造精准免疫治疗疫苗的关键原材料。根据协议,赛默飞世尔宣布供应核苷酸、酶和其他关键原材料,以支持 BioNTech 的信使 RNA (mRNA) 制造平台。

- 此外,产能扩张投资的增加也极大地促进了市场的增长。例如,2019年1月,康泰伦特宣布对生物制剂业务进行2亿美元资本投资,以扩大原料药生产能力和药品灌装/成品产能,因为其现有和未来客户预计将出现重大增长。

- 此外,随着世界各地的经济遭受 Covid-19 的影响,许多企业都遭受损失,制药公司在印度和中国等国家的 Covid-19 斗争中占据了中心地位。在美国,FDA表示,由于2018年印度进口的药品占药品的24%,占药品成分的31%,但由于与COVID-19相关的短缺,生产API的美国制造商受到了COVID-19的影响。贸易组织无障碍药物协会试图通过这样的信息安抚美国公众:制药商正在计划应对潜在的供应中断。

- 然而,该国的参与者正在寻求通过对当前大流行的临床试验来发展业务。 2020 年 5 月,Ajinomoto Bio-Pharma Services(CMO 参与者)宣布已与 CytoDyn Inc. 签订制造服务协议,供应名为 leronlimab (PRO 140) 的研究新药,目前正在临床试验方案中观察适用于轻度至中度疾病和重症的 COVID-19 患者。

美国制药CMO市场趋势

API 需求不断增长,市场显着增长

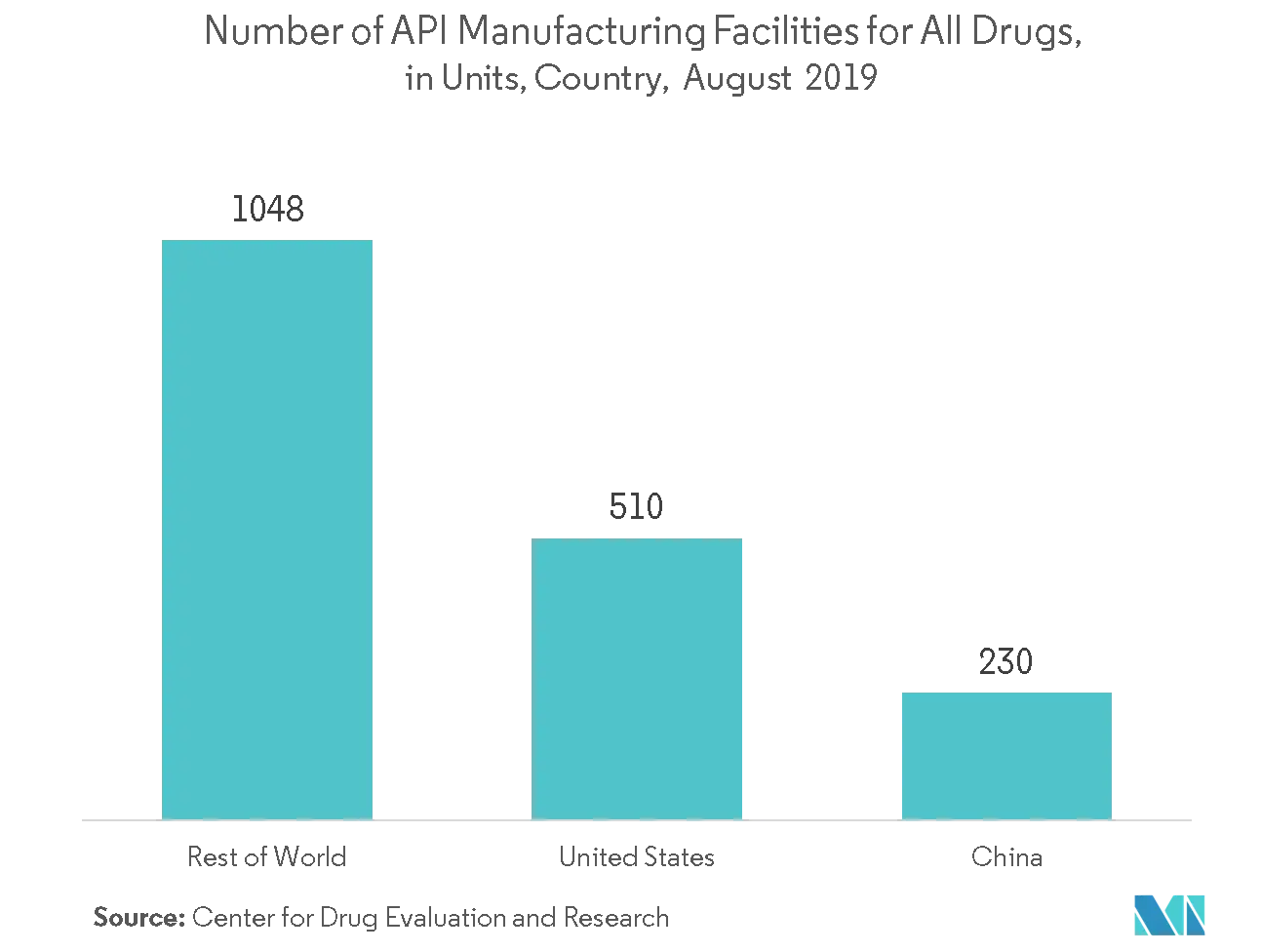

- 过去几年原料药生产需求持续增长,预计将继续稳定增长。截至 2019 年 8 月,为美国市场生产 API 的制造工厂中有 28% 位于美国。

- 此外,传染病、心血管疾病以及其他慢性和遗传性疾病的日益流行正在推动 API 市场的发展。例如,阿尔茨海默病协会表示,预计到 2020 年,65 岁及以上的美国人将有 580 万患有阿尔茨海默病。其中 80% 年龄在 75 岁或以上,预计这一数字将达到约 1400 万,从而使预测期内的情况更加恶化。此外,到 2050 年,预计每 33 秒就会出现一例新病例。这显着需要更多 API 设施,且库存普遍较高。

- 此外,据Hemp Business Journal报道,到 2022 年,美国大麻二酚 (CBD) 产品的预计销售额为 5.22 亿美元(人类)和 1.25 亿美元(宠物/动物)。这家华尔街投资公司估计,2018 年,美国人在 CBD API 上花费了约 20 亿美元,主要用于治疗焦虑、疼痛或睡眠问题。华尔街预测,到2025年,市值将升至160亿美元。随着美国人慢性疼痛、焦虑、炎症和失眠的发生率不断增加,这极大地支持了市场的增长。

- 此外,在 CBD 方面,2019 年 4 月,Emerald Health Pharmaceuticals 和 Lonza 宣布达成协议,大规模扩大 CBD 新型合成衍生物的生产,用于治疗多发性硬化症 (MS) 和系统性硬皮病。根据协议,Lonza Pharma Biotech 专注于合成 API/原料药 (VCE-004.8) 并开发液体填充胶囊形式的药品 (EHP-101)。

- 此外,FDA认为先进的制造技术可以使美国的药品制造重新获得与中国和其他国家的竞争力,并有可能确保对美国患者的健康至关重要的药物的稳定供应。

- 2020 年 5 月,Quartic.ai 与连续流反应器技术提供商 Bright Path Laboratories 签署了一项协议,使用 Bright Path Labs 的连续生物反应器和Quartic.ai智能制造技术。美国国内药品中使用的大部分原料药原料都是从中国和印度等国外进口的。 Bright Path Labs 与 Quartic 的这一联合解决方案将有助于加强该国药品生产的独立性,并确保为美国患者提供重要的药品供应。

注射剂量见证巨大的市场份额

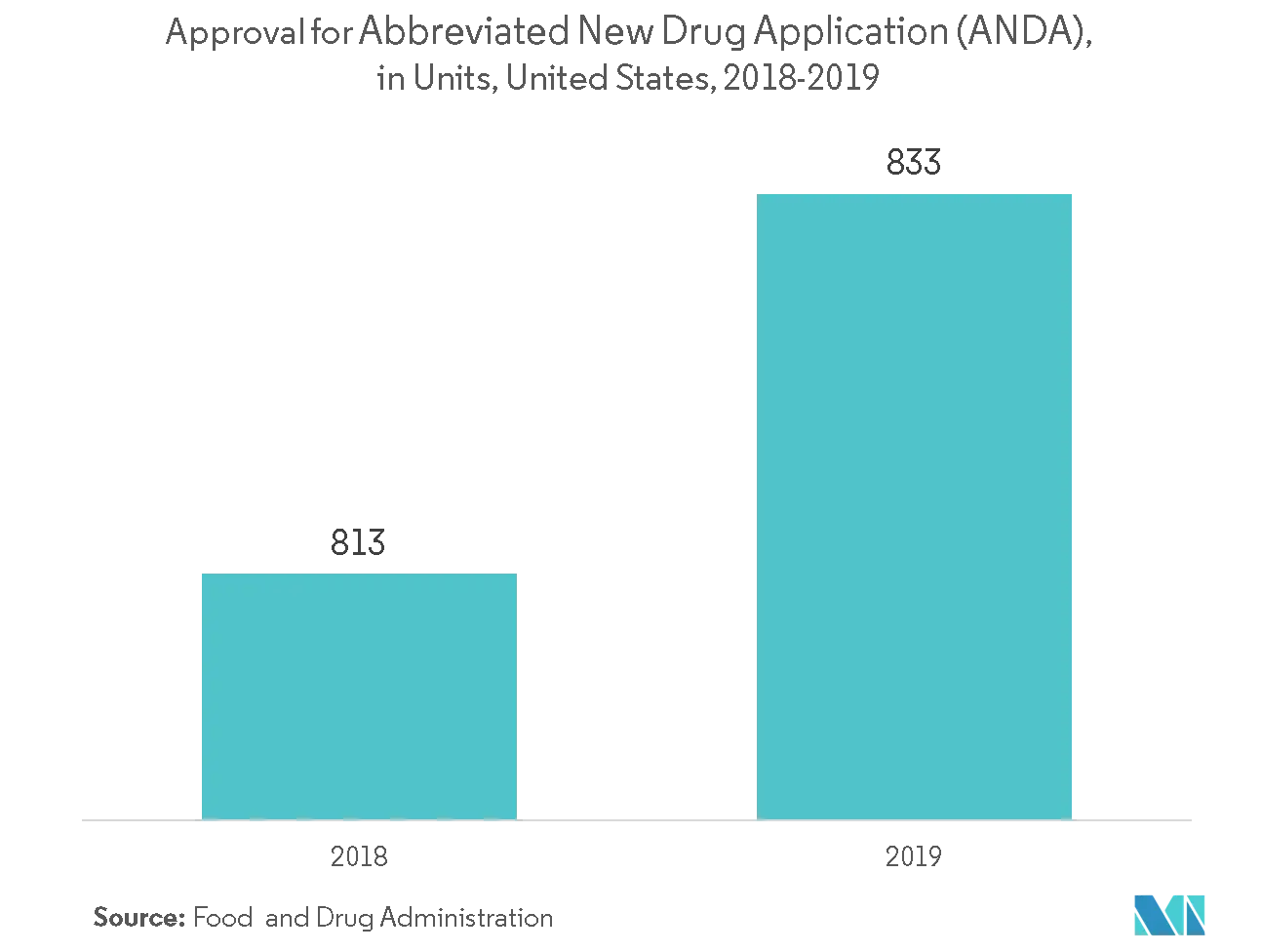

- 该国对仿制药的需求不断增加,往往会增加成品剂型(FDF)开发市场。 IMS 医疗信息学研究所的消息人士称,随着简略新药申请 (ANDA) 的批准不断增加,仿制药将继续主导美国处方药的使用,到 2020 年将上升至 92%。此外,2019 年美国食品药品监督管理局 (FDA) 还额外授予了 146 项新药暂定批准。

- 糖尿病和癌症等多种慢性疾病的增加(2019 年大约有 180 万人被诊断患有癌症,美国有 3400 万糖尿病患者),增加了对注射给药的需求。注射剂量制剂是无菌制剂,包括小容量和大容量肠胃外制剂。小容量注射剂有两种类型:细胞毒性和非细胞毒性。

- 由于对肿瘤和其他高效药物(例如需要快速起效的抗体偶联物、类固醇和静脉输液)的强劲需求,细胞毒性药物(用于破坏癌细胞的药物)预计将成为主要增长动力用于注射剂量制剂部分。据美国癌症协会称,2020年,美国预计将有180万新诊断癌症病例,并有606,520人因癌症死亡。

- 此外,根据美国美容牙科学会的美容牙科行业状况调查,寻求美容牙科的患者数量有所增加,每位美容患者每次就诊的平均产量也有所增加。这也推动了该国对面部牙科的需求。美国 FDA 根据对对照临床研究收集的数据样本的审查批准了注射型真皮填充剂的使用,这些研究评估了注射到特定部位时皱纹填充剂的安全性和有效使用面部组织区域。此外,多年来该国的肉毒杆菌注射有所增加。

- 此外,美国大多数领先的 CMO(例如 Baxter BioPharma Solutions 和 Vetter Pharma)已在注射剂量制剂领域发展了广泛的能力,在整个预测期内可能会出现显着增长。

- 2019年12月,雷迪博士实验室在美国市场推出注射用硼替佐米,是Millennium Pharmaceuticals公司Velcade的仿制药。硼替佐米用于治疗既往至少接受过一种治疗的多发性骨髓瘤或套细胞淋巴瘤成年患者。

美国制药CMO行业概况

美国药品合同制造组织(CMO)市场竞争激烈且分散,由几家主要参与者组成,并且随着新的开发设施和新药的应用,市场竞争更加激烈。主要参与者是 Catalent Inc. 和 Recipharm AB。市场的最新发展是——。

- 2020 年 2 月 - Alchem Laboratories Corporation 宣布扩大其筛选和临床试验制造能力。此次扩建是通过建造 3 号楼来实现的,这是一座占地 12,000 平方英尺的多用途设施,专门用于高通量筛选、生物和药品制造洁净室区域以及分析支持。

- 2019 年 12 月 - Thermo Fisher Scientific Inc. 在马萨诸塞州列克星敦推出了耗资 9000 万美元的新病毒载体 CDMO 站点。这座占地 50,000 平方英尺的设施将支持病毒载体的开发、测试和制造,这对于推进新的拯救生命的基因和细胞疗法至关重要。

美国制药 CMO 市场领导者

-

Catalent Inc.

-

Recipharm AB

-

Jubilant Life Sciences Ltd

-

Thermo Fisher Scientific Inc. (Patheon Inc.)

-

Boehringer Ingelheim Group

- *免责声明:主要玩家排序不分先后

美国制药CMO行业细分

美国制药合同制造组织 (CMO) 市场包括通过解决方案提供的服务,例如活性药物成分 (API) 制造、成品制剂 (FDF) 开发和制造以及二次包装,为制药行业的其他公司提供服务合同基础。

| 按服务类型 | 活性药物成分 (API) 制造 | 小分子 | |

| 大分子 | |||

| 高效 API (HPAPI) | |||

| 成品剂型 (FDF) 开发和制造 | 固体剂型 | ||

| 液体剂型 | |||

| 注射剂配方 | |||

| 二次包装 | |||

美国制药 CMO 市场研究常见问题解答

目前美国制药CMO市场规模有多大?

美国制药 CMO 市场预计在预测期内(2024-2029 年)复合年增长率为 5%

美国医药CMO市场的主要参与者有哪些?

Catalent Inc.、Recipharm AB、Jubilant Life Sciences Ltd、Thermo Fisher Scientific Inc. (Patheon Inc.)、Boehringer Ingelheim Group 是在美国制药 CMO 市场运营的主要公司。

美国制药 CMO 市场涵盖哪些年份?

该报告涵盖了美国制药 CMO 市场历年市场规模:2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了美国制药 CMO 市场历年规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

我们最畅销的报告

Popular Contract Packaging Reports

Popular Packaging Reports

Other Popular Industry Reports

美国制药CMO行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国制药 CMO 市场份额、规模和收入增长率统计数据。美国制药CMO分析包括对2029年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。