美国液化天然气基础设施市场分析

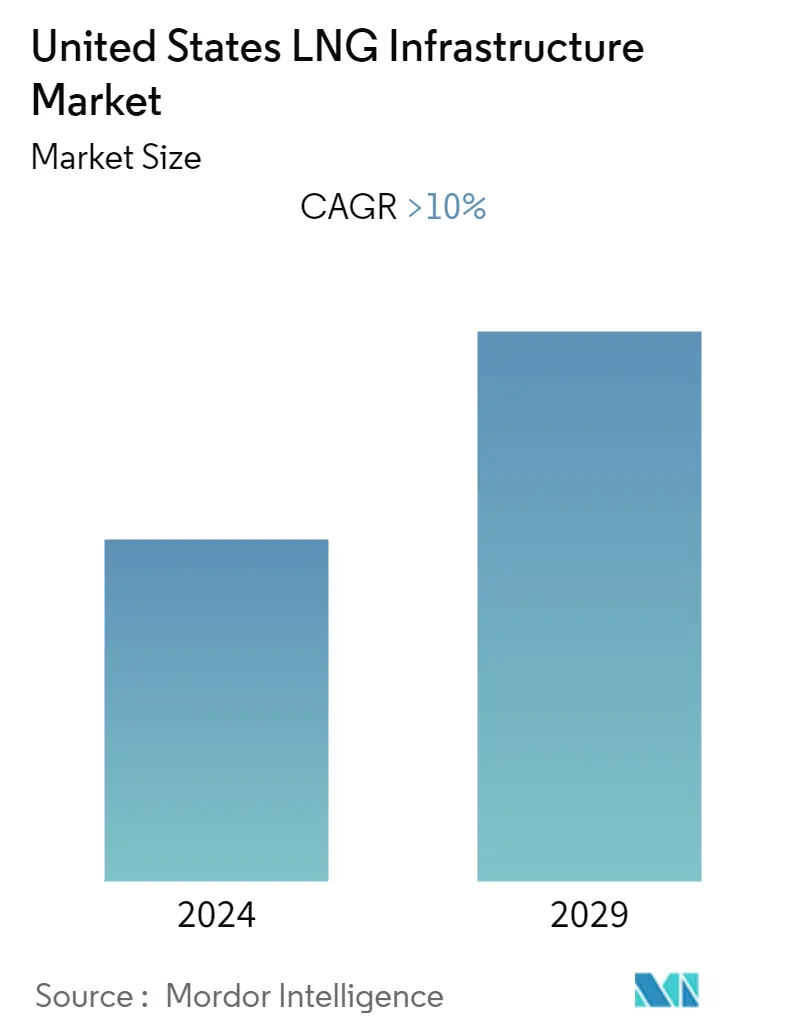

预计美国液化天然气基础设施市场在预测期内的复合年增长率将超过 10%。

- 从中期来看,预计在预测期内,诸如发电等各个行业越来越多地使用天然气以降低碳排放以实现更清洁的环境等因素将推动市场发展。此外,由于页岩气丰富,美国于2017年成为液化天然气净出口国,导致出口设施投资增加,进而释放了该国液化天然气基础设施的需求。

- 另一方面,天然气价格波动导致出口减少,液化天然气供应过剩预计将阻碍市场增长。

美国液化天然气基础设施市场趋势

液化厂领域将主导市场

- 美国占2021年全球新增液化产能的一半以上,目前是全球第三大液化天然气销售国,预计在预测期后半段将超过澳大利亚和卡塔尔,成为全球最大液化天然气出口国。

- 截至2021年底,全球液化能力达到459.9MTPA。 2022 年前四个月,全球液化能力 472.4 MTPA 新增液化能力 12.5 MTPA。其中包括位于美国境内的 Sabine Pass T6 (5.0 MTPA) 和 Calcasieu Pass LNG T1-T12 (7.5 MTPA) 项目。由于最近产能的增加,截至 2022 年 4 月,美国成为第二大液化产能市场,产能为 86.1 MTPA。这使得美国落后于澳大利亚(87.6 MTPA)并领先于卡塔尔(77.1 MTPA)。

- 美国是世界上最大的天然气生产国之一。天然气约占该国一次能源消耗的三分之一,其主要用途是供暖和发电。而美国的大部分天然气都是通过管道以气态形式输送的。

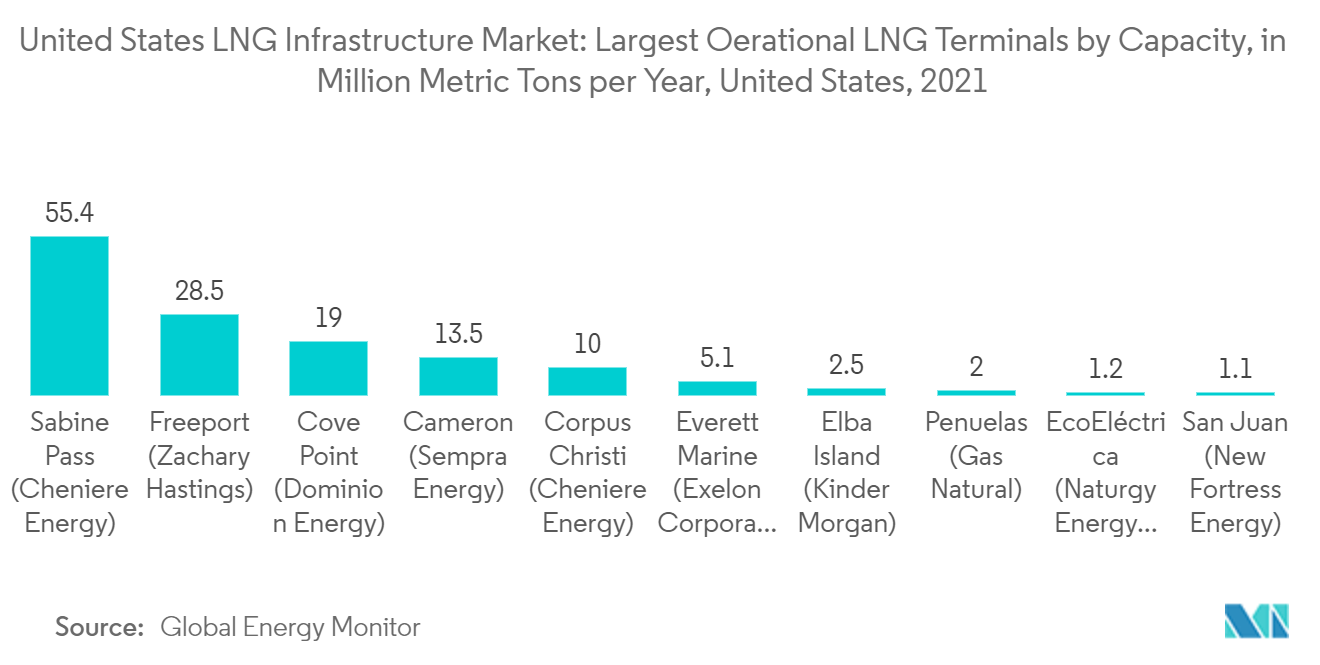

- 截至 2021 年,萨宾帕斯终端是美国最大的运营液化天然气终端,年吞吐能力为 5540 万吨。它位于路易斯安那州,是全球容量最大的运营液化天然气接收站。

- 自由港液化天然气接收站继萨宾帕斯之后,在美国排名第二,在全球排名第七。该码头位于德克萨斯州,年吞吐量为 2850 万吨。到2026年,自由港将扩建510万吨,从而使其产能增加500万吨。

- 2022 年 7 月,福陆公司获得了 New Fortress Energy Inc. 授予的 NFE Fast LNG 2 项目工程、采购和制造管理的完整通知继续施工 (FNTP) 合同。该项目的产能为 140 万吨/年。每年将安装在固定海上平台上的液化天然气处理和液化厂。计划利用现有基础设施,在距路易斯安那州格兰德岛东南海岸约 16 英里(26 公里)的美国联邦水域建造新的液化天然气接收站。

- 因此,随着该国的主要出口设施和液化产能计划的增加,液化厂部分预计将成为预测期内最大的市场。

增加液化天然气出口以推动市场

- 尽管美国消耗的大部分天然气是在该国生产的,但仍进口一些天然气来满足国内需求。除了出口天然气外,美国还通过管道作为天然气进出口天然气,通过船舶作为液化天然气(LNG)进出口。卡车还少量运输液化天然气和压缩天然气 (CNG)。

- 据国际天然气联盟统计,2021年美国仍是第三大液化天然气出口国,出口量为6800万吨。

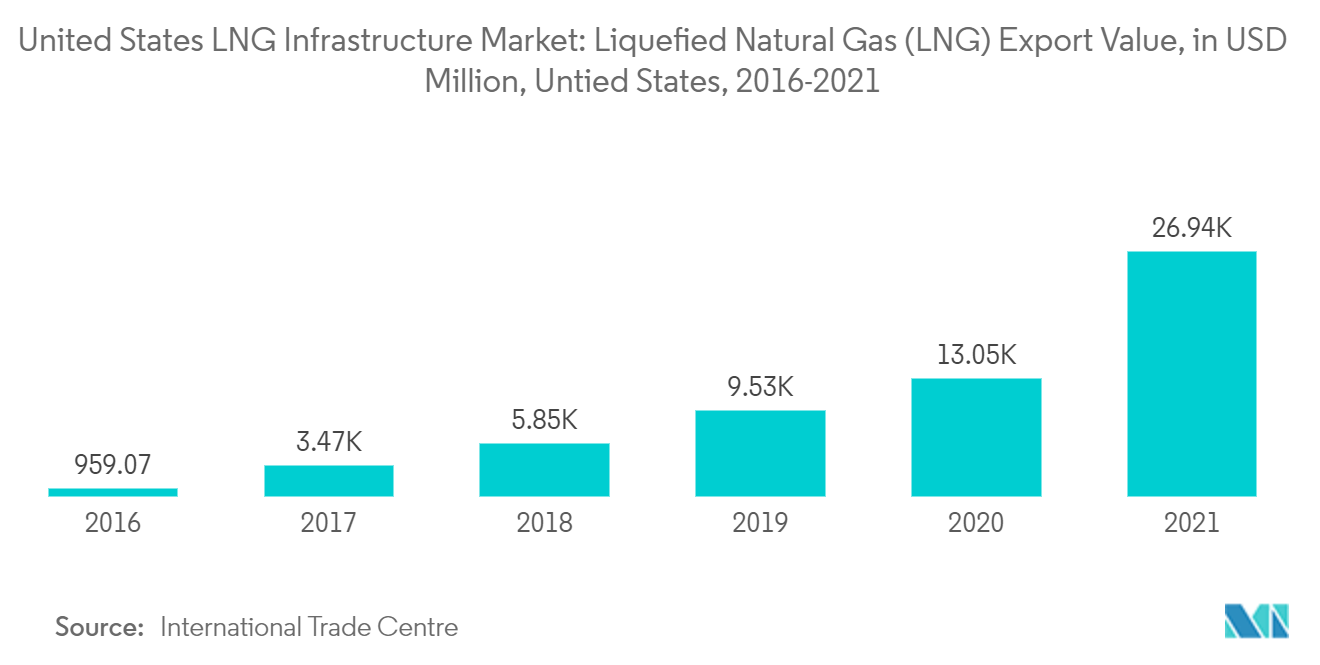

- 2021年,美国出口液化天然气(LNG)价值269亿美元,是上年出口量的两倍多。期内液化天然气出口额持续增长。美国是世界第三大液化天然气出口国,仅次于澳大利亚和卡塔尔。

- 2020年至2021年期间,全球液化天然气贸易量创历史新高,达到372.3吨,增长4.5%。 2020年至2021年出口量增加,主要来自美国,出口量为2230万吨。

- 因此,在页岩气供应充足和液化能力不断增强的支撑下,该国液化天然气出口大幅增长,始于2016年第一批商业液化天然气货物从路易斯安那州切尼尔的萨宾帕斯发运,预计在预测期内将继续增长。

美国液化天然气基础设施行业概况

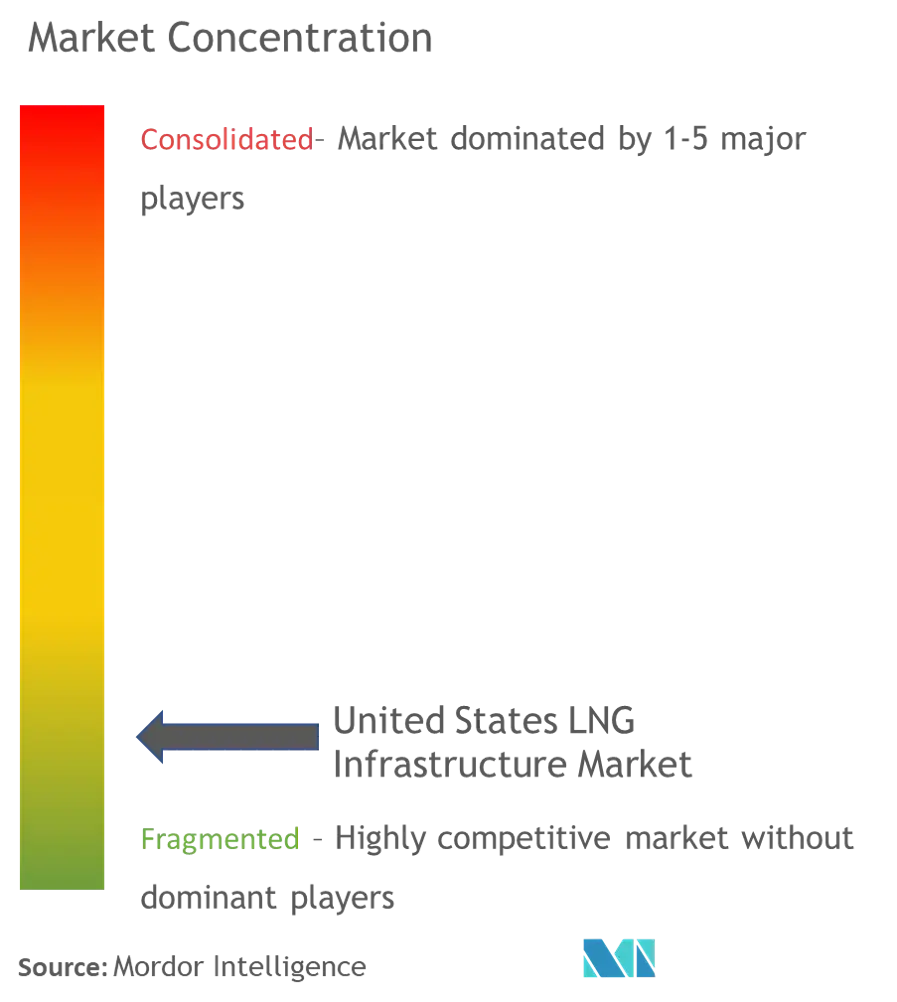

美国液化天然气基础设施市场较为分散。一些主要参与者包括(排名不分先后)Chiyoda Corporation、Bechtel Corporation、McDermott International Inc.、Sempra Energy 和 Cheniere Energy Inc. 等。

美国液化天然气基础设施市场领导者

Chiyoda Corporation

Bechtel Corporation

McDermott International Inc

Sempra Energy

Cheniere Energy Inc

- *免责声明:主要玩家排序不分先后

美国液化天然气基础设施市场新闻

- 2023 年 2 月:湾流液化天然气开发公司启动的中型新建液化天然气出口项目已提交能源部 (DOE) 批准,每年向自由贸易协定 (FTA) 和非贸易协定出口最多 400 万吨液化天然气。自贸协定国家。

- 2022 年 4 月:JGC Holdings Corporation 与 Zachry Industrial, Inc. (JZJV) 联合获得位于卡梅伦 (Cameron) 液化天然气扩建项目的前端工程设计 (FEED) 和工程、采购和施工 (EPC) 投标协议合同。卡梅伦教区,路易斯安那州。 Cameron LNG运营着三条天然气液化生产线,年产量约为1200万吨。该扩建项目的重点是扩大产能,在现有采用电驱动(E-drive)电机的列车基础上增加第四列列车(年产量约675万吨)。

美国液化天然气基础设施行业细分

液化天然气基础设施是指从源头生产、运输、储存和分配液化天然气(LNG)到最终用户所需的物理设施和系统。液化天然气是已冷却至 -162°C (-260°F) 温度以转化为液态的天然气,这使得运输和储存变得更容易、更高效。

美国液化天然气基础设施分为不同类型。按类型划分,市场分为液化厂和再气化厂。对于每个细分市场,市场规模和预测都是根据收入(十亿美元)进行的。

| 液化厂 |

| 再气化厂 |

| 类型 | 液化厂 |

| 再气化厂 |

美国液化天然气基础设施市场研究常见问题解答

目前美国液化天然气基础设施市场规模有多大?

美国液化天然气基础设施市场预计在预测期内(2024-2029 年)复合年增长率将超过 10%

谁是美国液化天然气基础设施市场的主要参与者?

Chiyoda Corporation、Bechtel Corporation、McDermott International Inc、Sempra Energy、Cheniere Energy Inc 是在美国液化天然气基础设施市场运营的主要公司。

美国液化天然气基础设施市场涵盖几年?

该报告涵盖了美国液化天然气基础设施市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了美国液化天然气基础设施市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

美国液化天然气基础设施行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国液化天然气基础设施市场份额、规模和收入增长率统计数据。美国液化天然气基础设施分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。