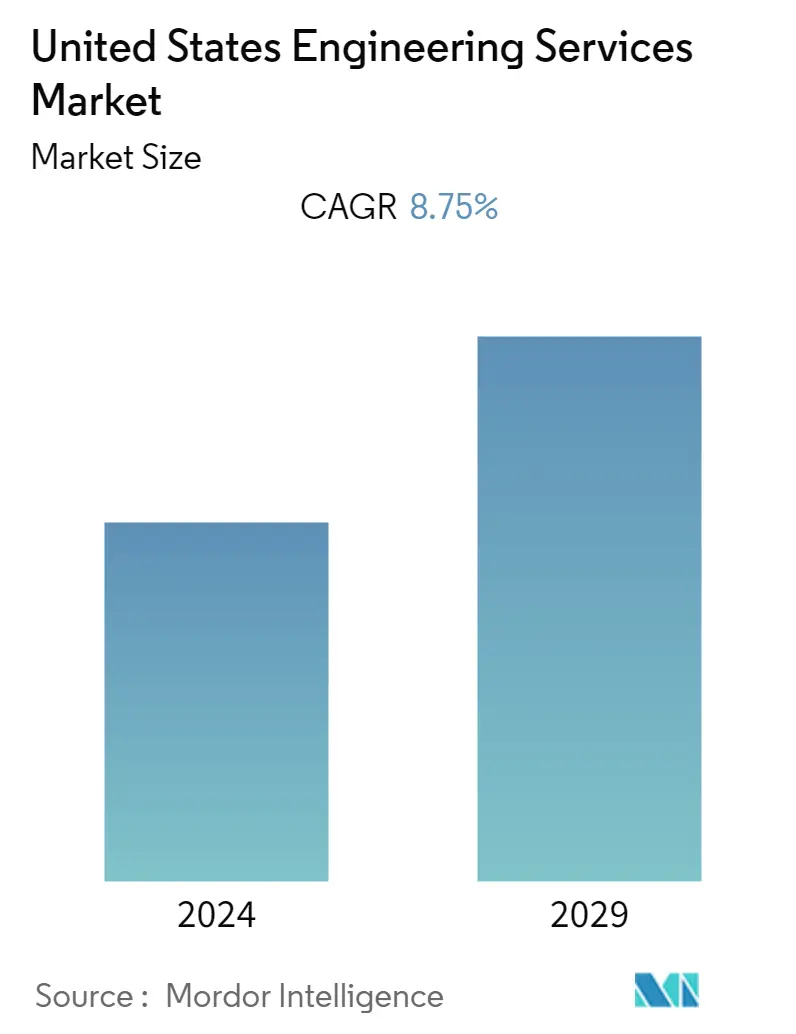

美国工程服务市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 8.75 % |

| 市场集中度 | 低 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

美国工程服务市场分析

预计美国工程服务市场在 2022-2027 年的预测期内复合年增长率为 8.75%。该研究收集了美国工程服务公司的收入。该范围涵盖的工程服务包括建筑、工业过程和设备、环境项目、施工管理服务、项目规划、经济评估、资产管理、质量管理评估、可行性研究、环境影响评估和社区咨询等的设计和管理服务。

- 市场的关键驱动因素之一是数字化,这促使企业需要工程分析、物联网 (IoT) 和人工智能 (AI) 等现代 IT 解决方案,以获得竞争优势并维持公司的发展势头。这是由于工业物联网在各个垂直行业的使用越来越多,这导致对管理复杂连接基础设施的工程服务的需求激增。

- 例如,2022 年 5 月,Aecom 表示其数字 AECOM 的 PlanEngage 平台可在 Microsoft Azure Marketplace 上使用,这是一个在线市场,用于购买和销售经认证可在 Azure 上运行的云产品。数字化AECOM汇集了AECOM以数字化为重点的全球咨询服务、托管服务产品,以帮助客户加速数字化之旅并改善项目成果,以及数字技术,以改善其核心工程和设计服务交付。

- 此外,还分析了政府举措和重大投资,以在预测期内提振对工程服务市场的需求。例如,2021 年 11 月,美国政府通过了两党基础设施法案(基础设施投资和就业法案),这是对该国基础设施和竞争力的重大投资。这项两党基础设施法案将修复美国的道路、桥梁和铁路,增加获得安全饮用水的机会,确保每个美国人都拥有高速互联网,应对气候危机,推进环境保护,并投资于经常被抛在后面的人口。

- 为了解决维护和维修积压问题,减少港口和机场的拥堵和排放,并促进电气化和其他低碳技术,该法案在港口基础设施和水道上投资了170亿美元,在机场投资了250亿美元。

- 在 COVID-19 大流行是各种瘫痪行业的这段时间里,在美国,公共建筑一直是为数不多的在一定程度上得到维护的行业之一。尽管活动可能会在短期内继续进行,但在过去,由于供应链中断、分包商和材料短缺以及终止合同以控制费用等各种因素,工作很快就停止了。

美国工程服务市场趋势

土木工程服务预计将录得显着增长

- 公共和私营部门在住宅、商业、医疗保健和教育基础设施建设项目上的支出增加,以及政府为恢复该国枯竭的基础设施而采取的措施,正在导致土木工程部门大幅增长。

- 根据美国土木工程师协会(American Society of Civil Engineers)的说法,如果美国致力于建设一个面向未来的基础设施系统,就必须从大量、长期、定期的投资开始。为了缩小2.59万亿美元的投资缺口,满足未来需求,重新获得全球竞争优势,到2025年,中国必须将所有政府和私营部门的基础设施投资占GDP的比重从2.5%提高到3.5%。

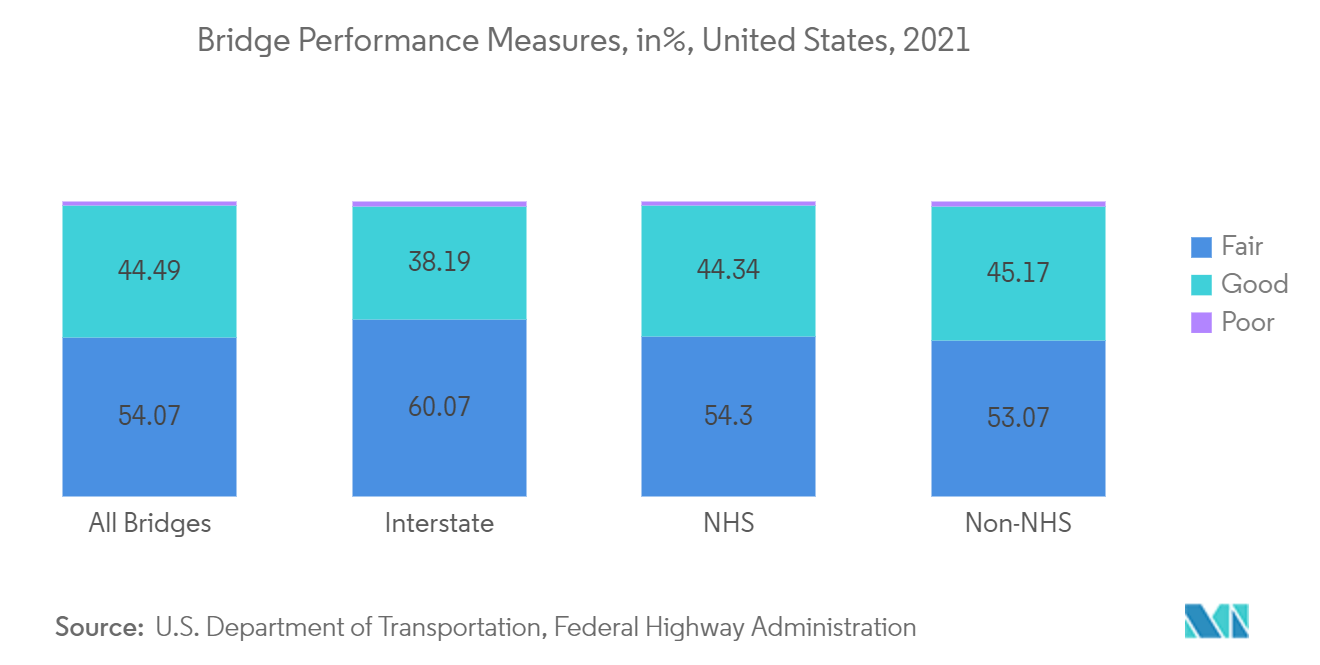

- 近年来,所有联邦机构都强调通过投资来维护桥梁。自 2010 年以来,37 个州增加了或改变了汽油税,以资助其中许多举措。尽管国家资金不断增加,但美国桥梁的总体支出仍然不足。

- 根据联邦公路管理局最新的状况和绩效报告,现有桥梁维修的积压估计为 1250 亿美元,桥梁修复支出需要增加 58%,从每年 144 亿美元增加到 227 亿美元,以改善这种情况。分析这些因素对预测期内的市场增长率有重大贡献。

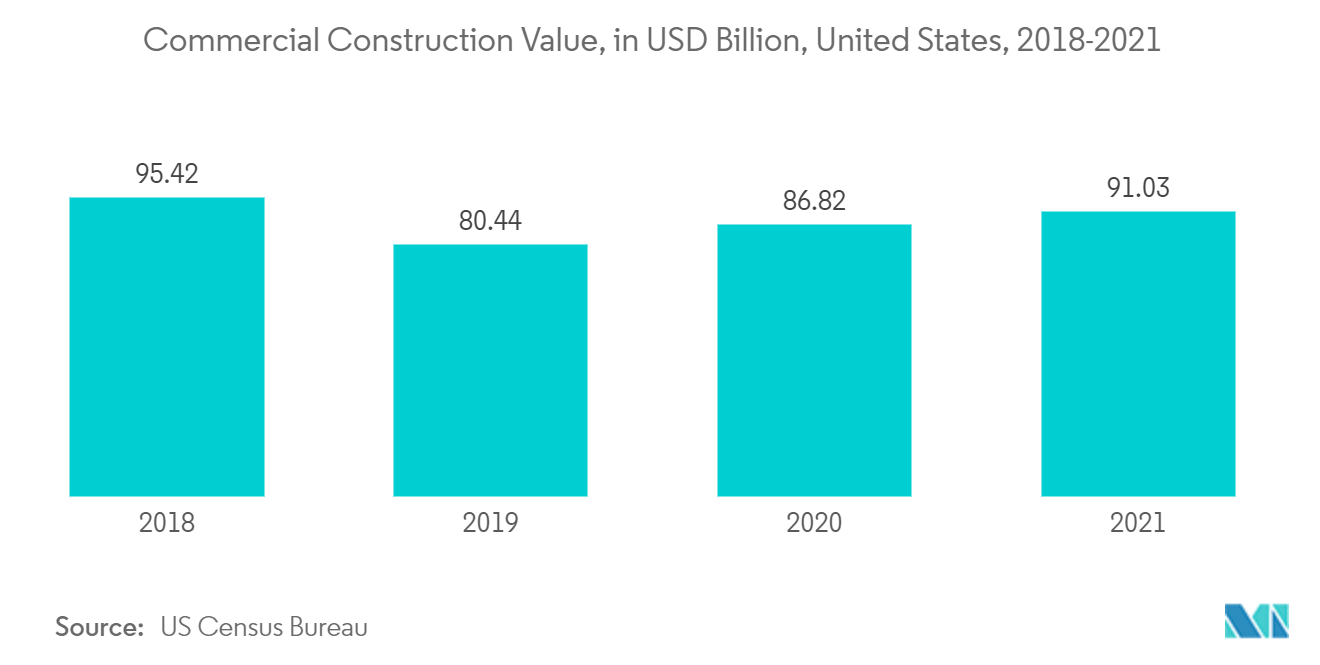

预计在预测期内,建筑业将以更高的速度增长

- 电力、污水或供水基础设施建设的公共和私人投资总额由公用事业建设的价值表示。这些发展将需要高水平的工程服务,以确保安全有效的运行。在预测期内,公用事业建设的价值预计将扩大,为该行业创造机会。

- 根据美国人口普查局的数据,2022 年 4 月的建筑支出估计为 17,448 亿美元,比 3 月修订后的 17,406 亿美元增长 0.2%。2022 年 4 月的价值为 15,535 亿美元,比 2021 年 4 月的估计值高出 12.3%。2022年前四个月的建筑支出为5208亿美元,较2021年同期的4633亿美元增长12.4%。

- 因此,分析了在政府投资的帮助下对该国建筑业不断增长的投资,以显着提高市场增长率。

- 2022 年 4 月,德克萨斯州交通部 (TxDOT) 选择 AECOM 作为东南连接器项目的牵头工程公司,该项目旨在改善沃思堡地区通勤者的流动性、安全性和交通选择。

- 2022 年 5 月,奥斯汀市交通局 (ATD) 选择 AECOM 继续担任工程顾问,以补充 ATD 的现有员工队伍。AECOM将与奥斯汀市交通官员进行全面的工程设计、评估和协调,以ATD为主导,开发一个无障碍和可靠的交通网络,以满足社区的各种需求。

美国工程服务行业概况

美国工程服务市场竞争非常激烈,因为有许多全球参与者,如AECOM、Bechtel Corporation、Flour Corporation等。在过去十年中,各种全球工程公司的合并和联盟出现了一个显着的趋势,以增加市场的立足点。

- 2022 年 6 月 - 德克萨斯州交通部已授予福陆公司位于德克萨斯州奥斯汀的 35 号州际公路 (I-35) Capital Express South 项目 (TxDOT) 的施工合同。2022 年第二季度,福陆的合同价值接近 5.48 亿美元。

美国工程服务市场领导者

-

AECOM

-

Jacobs Engineering Group

-

Bechtel Corporation

-

Fluor Corporation

-

KBR Inc.

*免责声明:主要玩家排序不分先后

美国工程服务市场新闻

- 2022 年 5 月 - 大西洋海军设施工程系统司令部 (NAVFAC) 已授予 AECOM 的 Resolution Consultants 与 EnSafe 合资企业一份单独的、无限期交付的、无限数量的 (IDIQ) 合同,为海军综合长期环境行动 (CLEAN) 计划提供建筑和工程服务。该合资公司将进行环境研究、调查和设计,以解决合同项下的主要环境问题,该合同的预算为4亿美元。

- 2021 年 11 月 - 美国海军选择了工程、建筑和项目管理领域的杰出参与者 Bechtel 作为五个团队之一,以竞争在夏威夷珍珠港和华盛顿州普吉特海湾建造新的干船坞和造船厂基础设施的多年计划。干船坞和配套的基础设施将支持当前和未来的核潜艇和航空母舰,这是当代美国海军的骨干。

美国工程服务市场报告-目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场洞察

4.1 市场概况

4.2 行业吸引力 - 波特五力分析

4.2.1 买家/消费者的议价能力

4.2.2 供应商的议价能力

4.2.3 新进入者的威胁

4.2.4 替代产品的威胁

4.2.5 竞争激烈程度

4.3 评估新冠肺炎疫情对市场的影响

5. 市场动态

5.1 市场驱动因素

5.1.1 由于私人投资不断增加,大型项目的需求不断增加,以及天然气和石油价格的回升,可能会推动工业客户的需求

5.1.2 技术进步有助于减少交付周期和资源开销

5.2 市场限制

5.2.1 市场易受宏观环境和监管环境变化的影响

5.3 内部与外包工程服务行业比较分析

5.4 对供应商提供的服务的见解(产品工程、过程工程、自动化、资产管理的趋势和发展)

6. 市场细分

6.1 按工程学科

6.1.1 民事

6.1.2 机械的

6.1.3 电气

6.1.4 环境的

6.2 按最终用户行业

6.2.1 建造

6.2.2 石油和天然气

6.2.3 制造业

6.2.4 实用工具

6.2.5 运输

6.2.6 其他最终用户行业

6.3 地区

6.3.1 西方

6.3.2 中西部

6.3.3 东北

6.3.4 南

7. 竞争格局

7.1 公司简介

7.1.1 AECOM

7.1.2 Jacobs Engineering Group

7.1.3 Bechtel Corporation

7.1.4 Fluor Corporation

7.1.5 KBR Inc.

7.1.6 HDR Inc.

7.1.7 Terracon

7.1.8 Black & Veatch Holding Company

7.1.9 Jensen Hughes

7.1.10 ECS Group of Companies

8. 投资分析

9. 未来的趋势

美国工程服务行业细分

市场的结构是为了跟踪工程学科的需求,包括土木、机械、电气和环境。此外,该研究还涵盖了各个地区对工程服务的需求,包括西部、中西部、东北部和南部。该研究捕捉了各个行业的服务需求,包括建筑、石油、天然气、制造、公用事业和运输。

| 按工程学科 | ||

| ||

| ||

| ||

|

| 按最终用户行业 | ||

| ||

| ||

| ||

| ||

| ||

|

| 地区 | ||

| ||

| ||

| ||

|

美国工程服务市场研究常见问题

目前美国工程服务市场规模是多少?

预计美国工程服务市场在预测期间(2024-2029 年)的复合年增长率为 8.75%

谁是美国工程服务市场的主要参与者?

AECOM、Jacobs Engineering Group、Bechtel Corporation、Fluor Corporation、KBR Inc. 是在美国工程服务市场运营的主要公司。

这个美国工程服务市场涵盖什么年份?

该报告涵盖了美国工程服务市场多年来的历史市场规模:2019 年、2020 年、2021 年、2022 年和 2023 年。该报告还预测了美国工程服务市场规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

美国工程行业报告

2024 年美国工程市场份额、规模和收入增长率的统计数据,由 Mordor Intelligence™ Industry Reports 创建。美国工程分析包括 2029 年市场预测展望和历史概述。获取此行业分析的样本,作为免费报告PDF下载。