| 研究期 | 2018 - 2029 |

| 估计的基准年 | 2023 |

| 市场规模 (2024) | USD 39.22 Billion |

| 市场规模 (2029) | USD 74.60 Billion |

| CAGR (2024 - 2029) | 13.72 % |

| 市场集中度 | 中等的 |

主要参与者*免责声明:主要玩家排序不分先后 |

美国电子烟市场分析

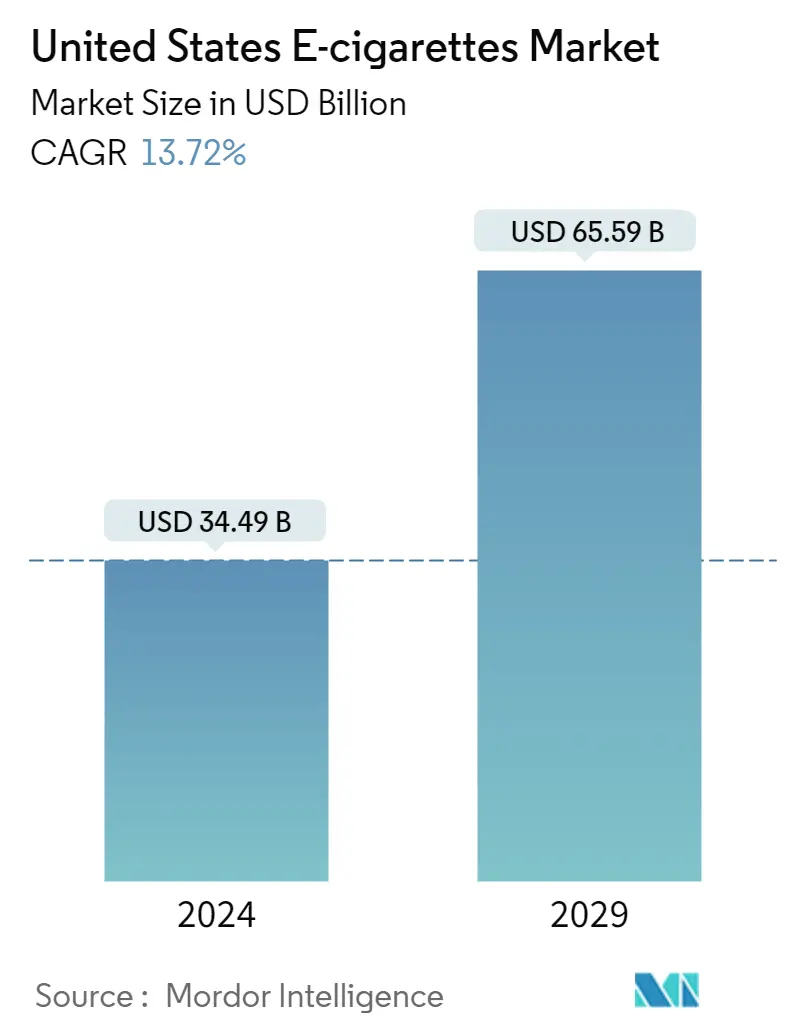

2024年美国电子烟市场规模预计为344.9亿美元,预计到2029年将达到655.9亿美元,在预测期内(2024-2029年)复合年增长率为13.72%。

世界卫生组织表示,吸烟者感染 COVID-19 的风险比不吸烟者更为突出。此外,Gaiha 大学进行的一项研究表明,近 56.4% 的美国年轻人表示,在疫情爆发期间,他们对电子烟的使用发生了变化。

- 此外,三分之一的年轻人戒掉了电子烟,另外三分之一的人减少了电子烟的使用。剩下的青少年要么增加使用量,要么改用其他尼古丁或大麻产品,从而减少了市场上电子烟的销量。

- 随着电子烟在年轻人中的高度普及以及电子烟商店在全国范围内的迅速扩张,电子烟在美国的渗透率非常高。人们越来越多地使用电子烟或电子尼古丁输送系统 (ENDS) 作为传统香烟的替代品或用于娱乐目的。由于人们对传统烟草香烟的健康关注日益增加,电子烟市场在过去十年中出现了显着增长。

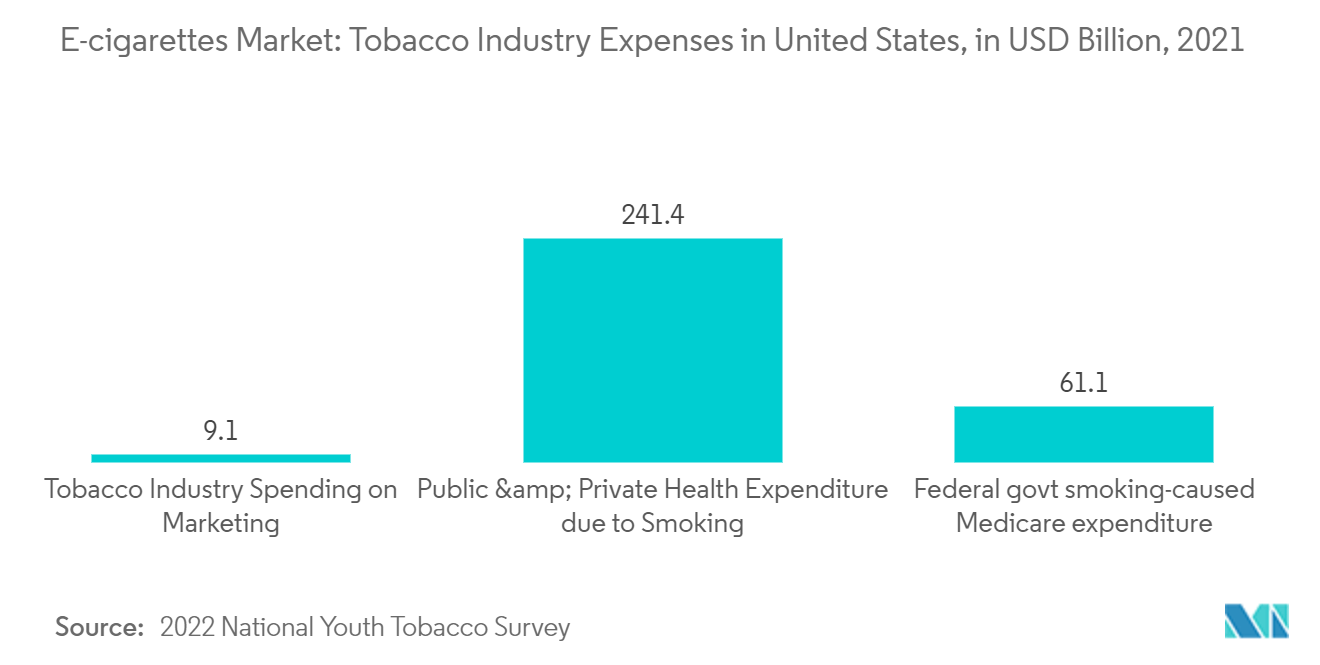

- 电子烟是作为传统香烟的替代品而推出的。由于医疗机构和协会进行的不同研究,预计电子烟比传统香烟更安全的认识将进一步推动市场增长,尤其是在年轻一代中。 2021 年,世界卫生组织报告称,烟草每年导致超过 800 万人死亡。上述死亡中超过 700 万人是由直接吸烟造成的,而非吸烟者中有 120 万人是由二手烟造成的。该国拥有最大的电子烟销售分销网络。然而,该国各州对电子烟的新税收规定将在预测期内对市场增长构成潜在威胁。

美国电子烟市场趋势

吸烟人群日益关注的健康问题推动了市场的发展

- 在美国,与烟草相关的癌症病例不断增加,其中大多数病例与吸烟有关,这导致公众寻找替代或戒烟的替代品。过去几年,随着许多政府和个人组织优先考虑这一问题,与吸烟相关的健康问题急剧增加。此外,吸烟与老年人患痴呆症和认知障碍的风险较高有关。它还可能与听力变化、白内障、能力下降和黄斑变性的风险增加有关。

- 电子烟的使用量也在增加,因为这些设备不使用烟草。大多数美国人正在考虑将电子烟作为戒烟的途径,而一些吸烟人群正在转向电子烟作为吸烟的替代品。此外,由于这些产品以尼古丁和非尼古丁形式提供,个人可以根据自己的喜好来考虑。

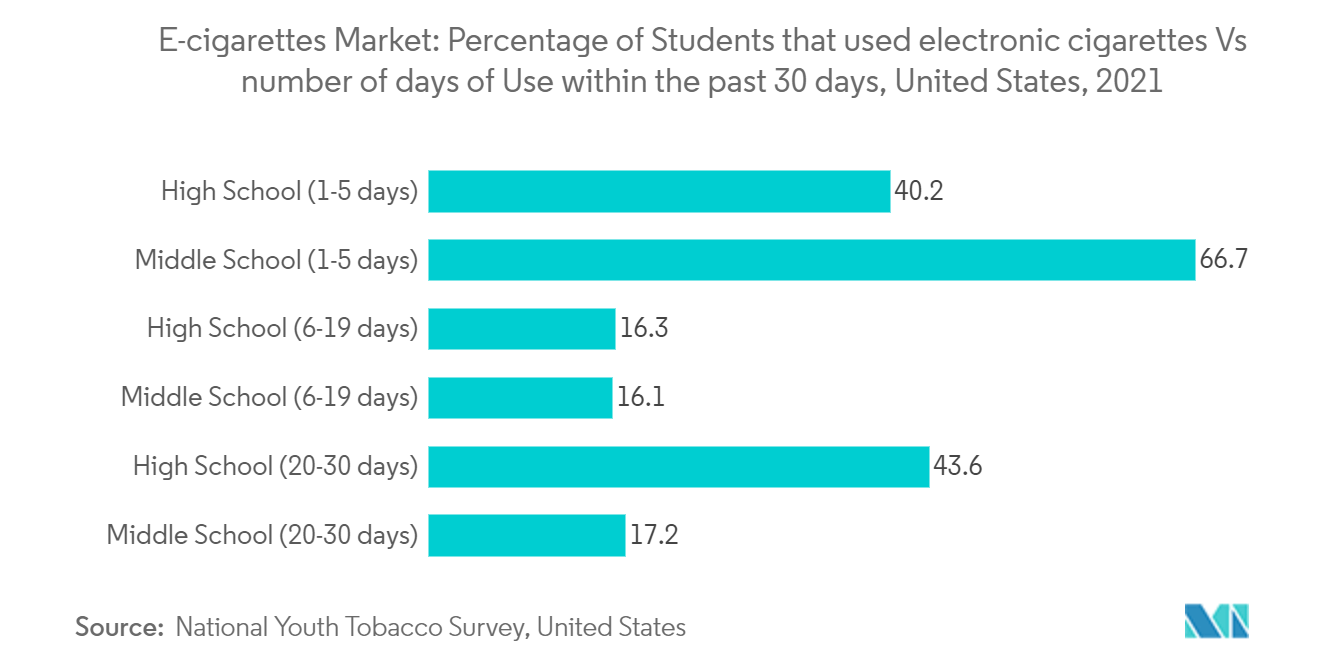

- 例如,2022年10月,根据美国食品药品监督管理局和美国疾病控制与预防中心(CDC)的一项研究发现,美国有255万中学生报告使用过在一个月的研究期内吸一支电子烟。这包括 3.3% 的中学生和 14.1% 的高中生。这些年轻人中有超过一半(超过85%)使用一次性调味电子烟。

线下零售渠道销售额高增长

- 电子烟通过线下零售渠道(包括电子烟商店)的销售在国内非常突出。人们更喜欢通过线下渠道购买不同品种的电子烟,从而可以从市场上不同的型号和品牌中进行选择。顾客更喜欢从电子烟商店购买,因为他们有多种不同品种的产品选择,也可以了解产品的特性。

- 此外,电子烟店还会根据顾客的需求和喜好来配制电子烟所用的烟液混合物,这也为购买过程增加了便利。此外,该国政府对电子烟的接受进一步导致产品通过线下模式进行营销,从而扩大了客户群。例如,2021年,美国食品和药物管理局允许销售一些适当的电子烟产品,以保护公众健康。

美国电子烟行业概况

由于众多大型企业,美国电子烟市场竞争非常激烈。市场正在整合,主要参与者迎合了大部分市场。菲利普莫里斯国际公司、帝国品牌公司、日本烟草公司、英美烟草公司和 Juul Labs 公司等主要参与者采取不同的策略来表明自己的市场地位。这些公司采取的主要策略包括产品创新和并购。由于客户偏好的变化,主要参与者不断开发新产品。这些公司还喜欢合作和收购,这有助于他们扩大在整个地区的影响力和产品组合。

美国电子烟市场领导者

-

Philip Morris International Inc

-

Imperial Brands PLC

-

Japan Tobacco Inc.

-

British American Tobacco PLC

-

Juul Labs Inc.

- *免责声明:主要玩家排序不分先后

美国电子烟市场新闻

- 2022 年 11 月:RJ 雷诺兹烟草公司的复合含烟草材料专利表明,烟草可以以据称无烟的形式消费。无烟烟草产品的使用通常涉及将加工过的烟草或含有烟草的制剂放入使用者的口中。

- 2022 年 11 月:菲利普·莫里斯声称已收购瑞典火柴 93% 的股份,作为危害较小卷烟进入美国市场计划的一部分。菲利普·莫里斯计划利用瑞典火柴的美国销售团队来推销尼古丁袋、加热烟草产品,并最终推出电子烟,与其前合作伙伴奥驰亚集团、雷诺兹美国公司和 Juul Labs 竞争。

- 2022年6月:日本烟草公司提交的一项装置专利申请已在网上公布。该概念的核心是创建一个带有风味吸入器的吸烟系统,以便用户可以吸入味道和其他风味,而无需真正燃烧任何东西。作为示例,香味吸入器具有容纳香味产生物体的腔室和加热腔室中的香味产生物体的加热器。

美国电子烟行业细分

电子烟或电子香烟作为烟草香烟的替代品,最近受到欢迎。电子烟是一种复杂的机械装置,旨在提供与烟草香烟相同的高度成瘾的尼古丁,消除烟草烟雾的一些有害影响。美国电子烟市场按产品类型(完全一次性型号、可充电但一次性雾化器和个性化雾化器)、电池模式(手动电子烟和自动电子烟)和分销渠道(线下零售和在线零售)细分。该报告提供了上述细分市场在预测年份的市场规模和价值(单位:百万美元)。

| 产品类别 | 完全一次性型号 |

| 可充电一次性雾化器 | |

| 个性化蒸发器 | |

| 电池模式 | 自动电子烟 |

| 手动电子烟 | |

| 分销渠道 | 线下零售 |

| 网上零售 |

美国电子烟市场研究常见问题解答

美国电子烟市场有多大?

美国电子烟市场规模预计到2024年将达到344.9亿美元,复合年增长率为13.72%,到2029年将达到655.9亿美元。

目前美国电子烟市场规模有多大?

2024年,美国电子烟市场规模预计将达到344.9亿美元。

美国电子烟市场的主要参与者是谁?

Philip Morris International Inc、Imperial Brands PLC、Japan Tobacco Inc.、British American Tobacco PLC、Juul Labs Inc.是在美国电子烟市场运营的主要公司。

美国电子烟市场涵盖哪些年份?2023年市场规模是多少?

2023年,美国电子烟市场规模预计为303.3亿美元。该报告涵盖了美国电子烟市场历年市场规模:2018年、2019年、2020年、2021年、2022年和2023年。该报告还预测了美国电子烟市场历年市场规模:2024年、2025年、2026年、2027年、2028 年和 2029 年。

我们最畅销的报告

Popular Recreational Goods Reports

Popular Consumer Goods and Services Reports

美国电子烟行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国电子烟市场份额、规模和收入增长率统计数据。美国电子烟分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。

.webp)

.webp)