美国饼干市场规模和份额

美达情报美国饼干市场分析

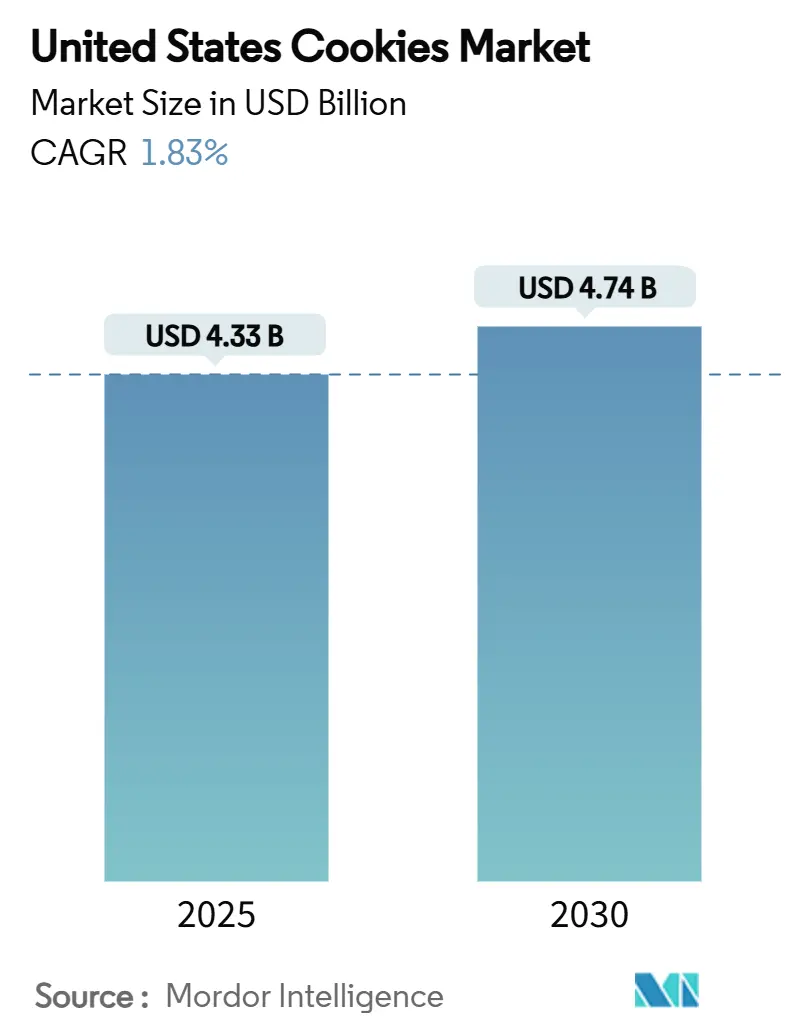

美国饼干市场规模预计在2025年达到43.3亿美元,预计到2030年达到47.4亿美元,在预测期内(2025-2030)复合年增长率为1.83%。这种稳健的增长轨迹反映了一个成熟市场,创新和战略定位推动价值创造而非数量扩张。该行业的韧性源于其在驾驭监管复杂性和供应链压力的同时适应不断演变的消费者偏好的能力,这些因素自2024年以来重塑了食品制造业。分量控制格式、营养强化和植物性脂肪替代品吸引了注重健康但仍希望享受美食的消费者,而面向礼品的单品在高收入城市集群的季节性需求中获利。监管变化--特别是美国食品药品监督管理局修订的"健康"定义和包装正面(FOP)标签--提高了合规成本,但同时为准备重新配方的品牌创造了差异化路径。随着Mars整合Kellanova和Ferrero准备将WK Kellogg纳入其美国零食平台,整合继续重塑竞争格局,提高了采购、分销和购物者营销的规模优势。零售渠道同步发展:大型超市对销量仍然至关重要,但直接面向消费者的订阅服务和电子杂货加速发展,为高端新进入者提供了低门槛入口和丰富的消费者数据池。

关键报告要点

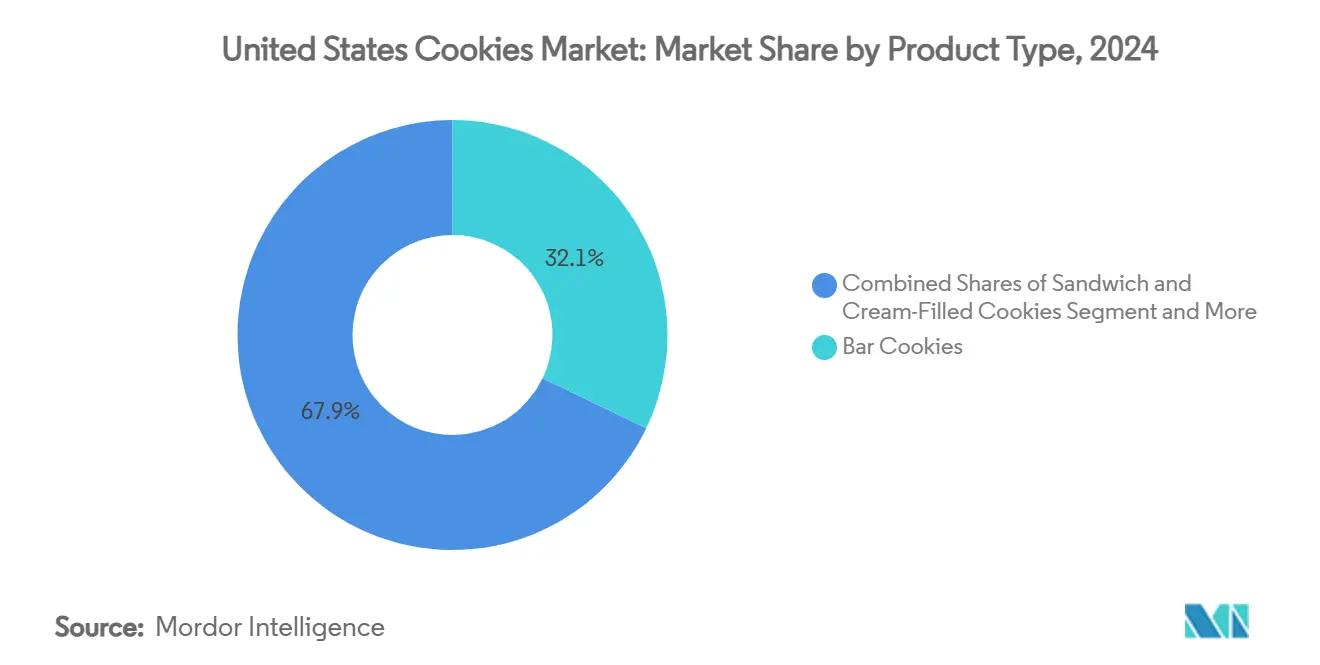

- 按产品类型,条形饼干在2024年以32.14%的收入份额领先,而夹心奶油饼干预计到2030年录得1.95%的复合年增长率。

- 按类别,传统细分市场在2024年占据90.11%的份额;无添加/有机产品预计到2030年录得3.04%的复合年增长率。

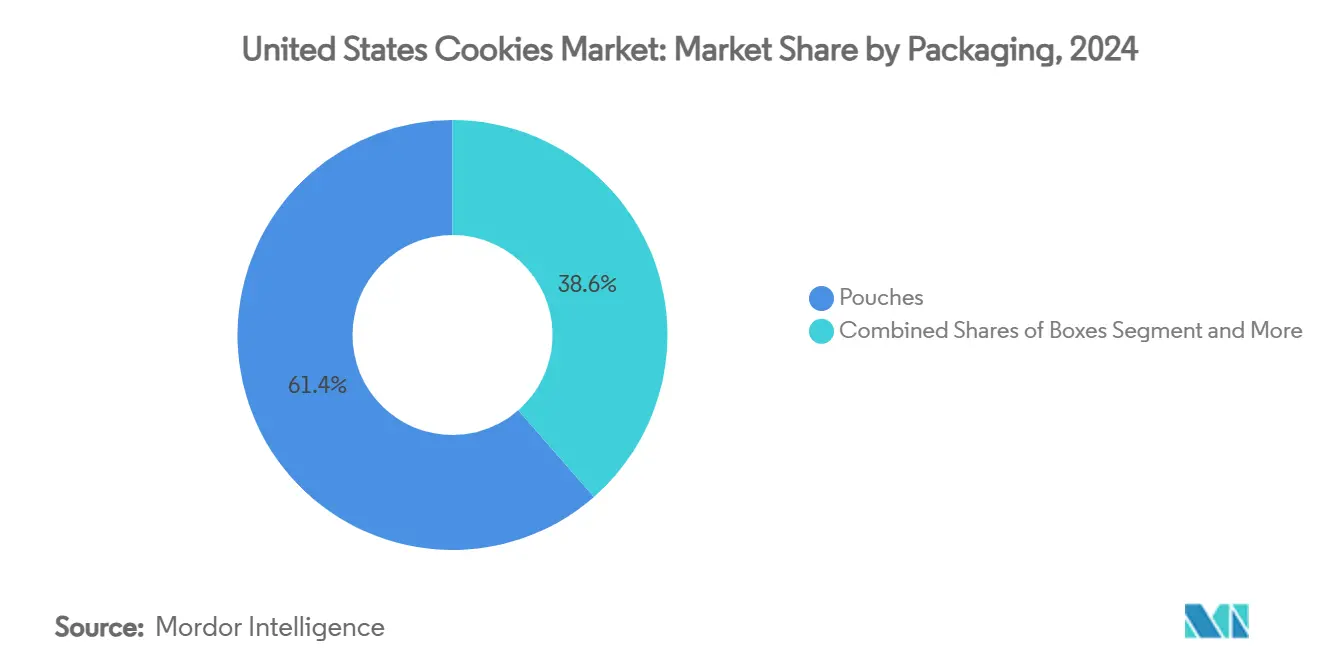

- 按包装类型,袋装在2024年占据61.43%的份额,而盒装在前景期内有望实现最快的2.33%复合年增长率。

- 按销售渠道,大型超市/超级市场在2024年控制了35.55%的销售额;在线零售商预计到2030年以2.04%的复合年增长率扩张。

- 按地理位置,南部在2024年占价值的30.12%,但东北部预计是增长最快的地区,到2030年复合年增长率为3.25%。

美国饼干市场趋势和洞察

驱动因素影响分析

| 驱动因素 | (~)对复合年增长率预测的%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 对分量控制享受零食的需求增长 | +0.4% | 全国性,东北部、西部早期收益 | 中期(2-4年) |

| 大都市中心加速的城市便携早餐文化 | +0.3% | 东北部、西部大都市区 | 短期(≤2年) |

| 强化和营养提升推动饼干市场增长 | +0.2% | 全国性,在注重健康的地区更强 | 长期(≥4年) |

| 植物性脂肪重新配方推动增长 | +0.2% | 西海岸、东北部城市中心 | 中期(2-4年) |

| 美食饼干直接面向消费者订阅激增 | +0.1% | 全国性,集中在高收入地区 | 短期(≤2年) |

| 作为情感定位的礼品和高端化 | +0.1% | 全国性,东北部、南部季节性高峰 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

对分量控制享受零食的需求增长

消费者行为分析揭示了向理性消费的根本转变,分量控制格式使消费者能够在不影响健康目标的情况下享受无负罪感的放纵。随着城市专业人士寻求既符合健康目标又满足口味偏好的便利零食解决方案,这一趋势加速发展。东北地区引领这一转型,较高的可支配收入支持小包装、营养密集格式的优质定价。食品制造商通过开发单份包装和迷你饼干变体来响应,这些产品在控制的卡路里参数内提供令人满意的体验。Campbell Soup Company的Pepperidge Farm在2025年推出限量版节日饼干罐收藏,采用分量控制的陶瓷容器,既强化理性消费又增强礼品吸引力。这种战略定位抓住了消费者日益增长的为支持生活方式目标而非仅仅满足饥饿的产品支付溢价的意愿。

大都市中心加速的城市便携早餐文化

大都市生活方式变化推动了对便携早餐替代品的需求,饼干在时间紧迫的消费者中日益替代传统早餐。这种行为转变在东北部和西海岸城市中心尤为明显,那里的通勤模式和工作时间安排优先考虑便利性而非传统膳食结构。随着远程工作安排创造灵活的饮食时间表,模糊了传统膳食界限,这一趋势获得动力。饼干制造商通过开发早餐专用变体来利用这一机会,这些变体含有全谷物、蛋白质增强和减糖成分,吸引注重健康的晨间消费者。Mondelēz International在2025年扩展奥利奥产品线,包括专为晨间消费场合设计的早餐定位变体。这种战略重新定位将饼干从下午零食转变为合法的早餐选择,扩大了消费场合并推动了增量销量增长。

强化和营养提升推动饼干市场增长

营养强化成为关键差异化策略,制造商融入功能性成分,将饼干从放纵零食转变为有益零食。这种方法满足了消费者对既提供愉悦又提供营养价值产品的需求,特别是在注重健康的人群中。蛋白质增强、纤维补充和维生素强化成为高端饼干细分市场的标准特征,使制造商能够获得更高利润率,同时满足不断变化的消费者期望。随着FDA更新的"健康"声明定义为将强化产品定位为营养选择创造了更清晰的路径,这一趋势加速发展。《食品安全现代化法案》下的监管合规框架要求加强营养声明文档,推动了支持强化策略的质量保证系统投资。这种监管影响为较小制造商创造了障碍,同时使成熟企业能够将合规能力作为竞争优势。

植物性脂肪重新配方推动增长

成分创新专注于植物性脂肪替代品,在保持口味和质地的同时吸引环保意识消费者。随着可持续性关切影响购买决策,特别是在城市市场的年轻人群中,这种重新配方趋势获得关注。制造商投资研发以识别植物性脂肪,这些脂肪能提供与传统黄油和起酥油配方相当的感官体验。西海岸在植物性重新配方产品采用方面领先,这得益于更高的环境意识和为可持续替代品支付溢价的意愿。Ferrero North America在2025年的产品创新包括使用植物性成分的重新配方变体,反映了整个行业对可持续采购的承诺。随着制造商确保可靠的植物性脂肪来源,同时管理成本影响和维持产品质量标准,供应链考虑变得至关重要。

制约因素影响分析

| 制约因素 | (~)对复合年增长率预测的%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 原料成本波动影响饼干生产利润率 | -0.3% | 全国性,制造业中心急剧 | 短期(≤2年) |

| HFSS法规增加带来市场挑战 | -0.2% | 全国性,进步州执行更严格 | 中期(2-4年) |

| 食品安全合规要求 | -0.1% | 全国性,对小型制造商影响更大 | 长期(≥4年) |

| 替代零食选择市场份额增长 | -0.1% | 全国性,集中在注重健康的人群 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

原料成本波动影响饼干生产利润率

大宗商品价格波动给饼干制造商带来显著利润率压力,小麦、糖和可可在2024年和2025年经历大幅波动。世界银行预测2025年小麦价格将下降至265美元,这在一定程度上缓解了之前的高价,但由于全球产量下降14%,可可短缺推动12月价格上涨30%[1]资料来源:世界银行集团,《全球大宗商品价格趋于平稳,损害了通胀降低前景》,worldbank.org。这些投入成本压力迫使制造商在管理消费者价格敏感性的同时实施动态定价策略。由于对冲能力有限和与供应商谈判能力较弱,小型制造商面临不成比例的影响。开心果短缺由病毒性迪拜巧克力趋势驱动,例证了社交媒体如何创造意外的供应链中断,价格从每磅7.65美元上涨35%至10.30美元。在投入成本波动中,制造效率改进和成分替代策略对维持盈利能力变得至关重要。

HFSS法规增加带来市场挑战

高脂肪、盐、糖(HFSS)法规在多个司法管辖区加强,创造了合规复杂性和重新配方要求,给开发资源带来压力。FDA的包装正面营养标签提案要求"营养信息"框突出显示饱和脂肪、钠和添加糖,实施成本在10年内估计为32亿美元。州级倡议加剧了监管复杂性,西弗吉尼亚州禁止合成染料,弗吉尼亚州禁止学校膳食中的人工添加剂,创造了拼凑式合规要求。这些法规限制了传统饼干配方的营销灵活性,同时为符合更严格营养标准的重新配方产品创造了机会。制造商大量投资重新配方研究,以在减少HFSS含量的同时保持口味特征,通常需要多次产品迭代和延长开发时间线,这延迟了市场进入。

细分市场分析

按产品类型:条形饼干通过便利创新领先

条形饼干在2024年占据32.14%的市场份额,利用卓越的便携性和延长的保质期,符合便携消费趋势。它们的矩形格式使包装和分量控制高效,使其成为单份应用和订阅盒包含的理想选择。夹心奶油饼干成为增长最快的细分市场,到2030年复合年增长率为1.95%,由口味创新和能获得更高利润率的高端定位策略推动。模制/滴落饼干通过传统吸引力和制造效率保持稳定表现,而威化卷饼干受益于质地差异化和国际口味影响。

Mondelēz International的战略合作体现了该细分市场内的创新,推出奥利奥锐滋饼干和奥利奥酸果软糖小孩变体,模糊类别界限并扩大消费场合。黄油/酥饼和普通变体面临来自注重健康趋势的压力,但在传统市场保持忠实消费者基础。"其他"类别包括新兴格式,如蛋白质增强饼干和无麸质替代品,抓住了细分但增长的市场细分。制造自动化使多样化格式的成本效益生产成为可能,AI驱动的质量控制系统降低缺陷率并改善各产品类型的一致性。

备注: 购买报告后可获得所有个别细分市场的份额

按类别:传统主导地位面临有机加速

传统细分市场在2024年保持90.11%市场份额的压倒性主导地位,反映了既定的消费者偏好和价格敏感性,有利于传统配方。然而,无添加/有机类别到2030年3.04%的复合年增长率表明消费者正在加速向清洁标签替代品迁移,这由健康意识和环境关切驱动。这种增长轨迹表明,随着有机替代品通过规模经济和供应链优化实现价格平价,传统产品可能面临日益增长的压力。

USDA有机认证要求创造了合规复杂性,但使制造商能够通过寻求利润率扩张而获得优质定价[2]资料来源:USDA国家有机计划,《USDA有机认证要求》,ams.usda.gov。有机饼干生产在大规模采购认证成分方面面临挑战,特别是有机巧克力片和天然调味化合物等特色物品。针对无麸质、无乳制品和无过敏原细分市场的无添加变体抓住了具有特定饮食要求的消费者细分市场。Flowers Foods在2025年以7.95亿美元收购Simple Mills,展示了对更健康类别的战略承诺,利用Simple Mills在高端饼干、曲奇和烘焙混合物方面的专业知识。

按包装类型:袋装通过保鲜优势主导

袋装在2024年占据61.43%的市场份额,提供卓越的防潮保护和可重封性,延长了产品新鲜度并增强了消费者便利性。它们的柔性格式使运输和存储高效,同时支持吸引注重健康消费者的分量控制信息。盒装经历最快增长,复合年增长率为2.33%,由礼品应用和通过增强展示价值证明更高价格的高端定位推动。

FDA到2025年6月逐步淘汰含PFAS食品接触材料,迫使包装创新转向在不造成环境担忧的情况下保持新鲜度的替代阻隔技术[3]资料来源:美国食品药品监督管理局,《FDA确定35项与PFAS相关的食品接触通知授权不再有效》,fda.gov。包括罐装、罐头和罐子在内的"其他"包装格式服务于礼品套装和批量购买等利基应用,通常通过增强的感知价值获得优质定价。可持续包装倡议推动对生物可降解和可回收材料的投资,制造商在环境效益与成本影响和性能要求之间取得平衡。Campbell Soup Company的Pepperidge Farm节日饼干罐收藏体现了将功能容器转变为收藏品的高端包装策略。

备注: 购买报告后可获得所有个别细分市场的份额

按销售渠道:大型超市领先而在线加速

大型超市和超级市场在2024年保持最大的销售份额35.55%,利用广泛的货架空间和推动销量的冲动购买机会。它们的规模使促销活动和交叉销售策略成为可能,这些策略增加购物篮大小和品牌可见度。在线零售商成为增长最快的渠道,复合年增长率为2.04%,反映了电子商务采用加速和直接面向消费者策略,这些策略使优质定价和客户关系建设成为可能。

便利店受益于位置优势和冲动购买行为,特别是对单份格式和便携消费场合。专业零售商通过策划的选择和支持高端定位和品牌教育的专家推荐服务利基市场。"其他销售渠道"类别包括自动售货机、餐饮服务和机构销售,这些提供稳定销量但增长潜力有限。J.M. Smucker战略重点扩展Uncrustables进入便利店渠道,展示了渠道多元化对增长的重要性。电子商务增长通过订阅模式和直接面向消费者平台加速,这些平台通过便利性和定制化实现个性化产品和更高利润率,同时建立客户忠诚度。

地理分析

南部地区在2024年以30.12%的份额保持市场领导地位,反映了对传统甜食的深层文化偏好和促进广泛分销的既定零售关系。南部消费者表现出强烈的品牌忠诚度和价格敏感性,为价值定位产品和家庭装包装格式创造机会。该地区的人口特征,包括更高的零食和舒适食品消费率,支持对传统饼干配方的持续需求。南部的制造业存在受益于较低的劳动成本和接近农业投入,使竞争定价策略成为可能,这些策略保持市场份额对抗新兴替代品。

东北部成为增长领导者,到2030年复合年增长率为3.25%,由城市化趋势和支持高端定位和创新产品格式的更高可支配收入推动。纽约、波士顿和费城等大都市区创造了对获得更高利润率的分量控制、注重健康和手工饼干选择的需求。该地区的食品加工基础设施代表全国食品加工和分销劳动力的15%,使高效的供应链管理和快速产品创新周期成为可能。直接面向消费者的订阅模式在东北部城市市场获得关注,那里便利性和定制化证明了美食饼干配送的优质定价。

中西部和西部地区通过不同的消费者偏好和市场动态贡献均衡增长。中西部市场强调价值和传统,支持对既定品牌和面向家庭的包装格式的稳定需求。西海岸消费者推动创新采用,特别是符合环境意识的植物性、有机和可持续包装产品。加利福尼亚的农业产出为制造商提供成分采购优势,而技术娴熟的消费者拥抱电子商务渠道和订阅服务。地区监管差异,包括加利福尼亚的食品添加剂限制和特定州的标签要求,创造了有利于拥有专门监管资源的大型制造商而非小型地区企业的合规复杂性。

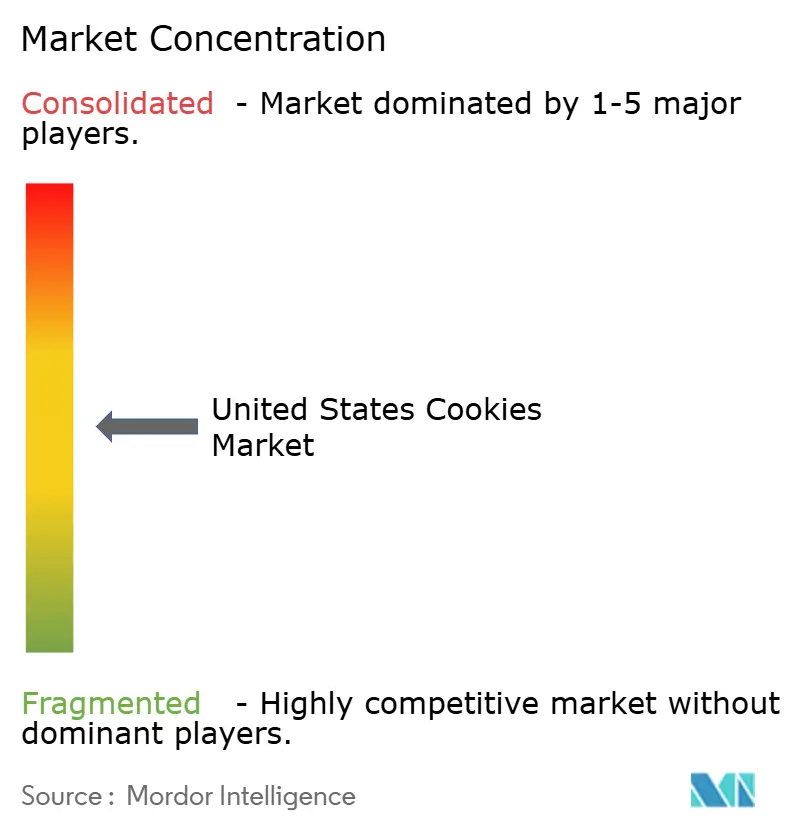

竞争格局

美国饼干市场表现出适度集中,使既定的跨国公司和新兴利基企业能够在不同细分市场和价格点有效竞争。这种分化为通过创新、高端定位和渠道专业化而非纯粹规模优势的战略定位创造机会。一些重要的市场参与者包括General Mills Inc.、Mondelēz International、Ferrero Group、Mckee Foods Corporation和The Campbell Soup Company等。

主要整合活动重塑竞争动态,Mars以359亿美元收购Kellanova和Ferrero以31亿美元收购WK Kellogg,创造了增强的规模和产品组合广度,使交叉销售和运营协同效应成为可能。技术采用成为关键差异化因素,AI驱动的制造系统使质量控制改进、预测维护和需求预测成为可能,这些降低成本并改善客户满意度。战略伙伴关系和联合品牌倡议创造白色空间机会,以Mondelēz与可口可乐、锐滋和酸果软糖小孩的合作为例,这些合作扩大了消费场合并吸引新客户细分市场。

新兴颠覆者专注于直接面向消费者模式、清洁标签配方和订阅服务,这些绕过传统零售渠道,同时通过个性化和便利性建立客户忠诚度。《食品安全现代化法案》下的FDA合规要求为拥有既定质量系统和监管专业知识的公司创造竞争优势,特别是随着FSMA规则204可追溯性要求在2026年1月生效。

美国饼干行业领导者

General Mills Inc.

Mondelēz International

Ferrero Group

Mckee Foods Corporation

The Campbell Soup Company

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年7月:Mondelēz International与好时合作推出两款创新产品:奥利奥锐滋饼干和锐滋奥利奥杯。奥利奥锐滋饼干以经典奥利奥巧克力夹心饼干为基础,注入锐滋标志性花生黄油奶油并撒上奥利奥饼干屑。另一方面,锐滋奥利奥杯融合了牛奶巧克力和白奶油花生酱杯,也装饰着奥利奥饼干屑。

- 2025年5月:Pillsbury推出其最新产品"Pillsbury BIG COOKIES",这是一款专为在家制作新鲜、面包店风格饼干而设计的冷藏饼干面团产品线。这些"BIG COOKIES"比Pillsbury经典饼干大三倍多,拥有丰富口味,只需17-21分钟即可烘焙。新产品线推出三种美味品种,每种都以方便的六个装包装提供。

- 2025年4月:Mondelez International, Inc.通过推出软烘饼干,引导其Tate's Bake Shop品牌进入未知领域。这次推出对Tate's Bake Shop来说是首次,该品牌传统上以其薄脆饼干而闻名。

美国饼干市场报告范围

饼干可能是一种具有相当柔软、有嚼劲质地且通常含有巧克力或水果片的甜饼干。美国饼干市场按产品类型细分为夹心饼干、巧克力涂层饼干、曲奇、夹心饼干、普通饼干和其他产品类型。其他饼干包括传统饼干、季节性饼干等。按类别,市场细分为传统和更健康类别。更健康类别进一步细分为低卡路里、无胆固醇、无麸质、有机和其他类别。按销售渠道,市场细分为超级市场/大型超市、便利店、专业零售商、在线零售商和其他销售渠道。对于每个细分市场,市场规模和预测都是基于价值(以百万美元计)进行的。

| 条形饼干 |

| 模制/滴落饼干 |

| 夹心奶油饼干 |

| 威化卷饼干 |

| 黄油/酥饼和普通饼干 |

| 其他 |

| 传统 |

| 无添加/有机 |

| 袋装 |

| 盒装 |

| 其他 |

| 大型超市/超级市场 |

| 便利店 |

| 专业零售商 |

| 在线零售商 |

| 其他销售渠道 |

| 东北部 |

| 中西部 |

| 南部 |

| 西部 |

| 按产品类型 | 条形饼干 |

| 模制/滴落饼干 | |

| 夹心奶油饼干 | |

| 威化卷饼干 | |

| 黄油/酥饼和普通饼干 | |

| 其他 | |

| 按类别 | 传统 |

| 无添加/有机 | |

| 按包装类型 | 袋装 |

| 盒装 | |

| 其他 | |

| 按销售渠道 | 大型超市/超级市场 |

| 便利店 | |

| 专业零售商 | |

| 在线零售商 | |

| 其他销售渠道 | |

| 按地理位置 | 东北部 |

| 中西部 | |

| 南部 | |

| 西部 |

报告中回答的关键问题

美国饼干市场在2030年的预计价值是多少?

预计将达到47.4亿美元,从2025年开始以1.83%的复合年增长率推进。

美国饼干中哪个产品细分市场增长最快?

夹心奶油饼干预计到2030年录得最快的1.95%复合年增长率。

为什么盒装作为包装格式越来越受欢迎?

面向礼品的购买和高端定位推动盒装2.33%的复合年增长率,尽管袋装仍保持大部分销售。

哪个地区显示出最强劲的增长前景?

东北部因更高的收入和高端产品采用而有望实现最快的3.25%复合年增长率。

页面最后更新于: