美国汽车发动机油市场规模

|

|

研究期 | 2015 - 2026 |

|

|

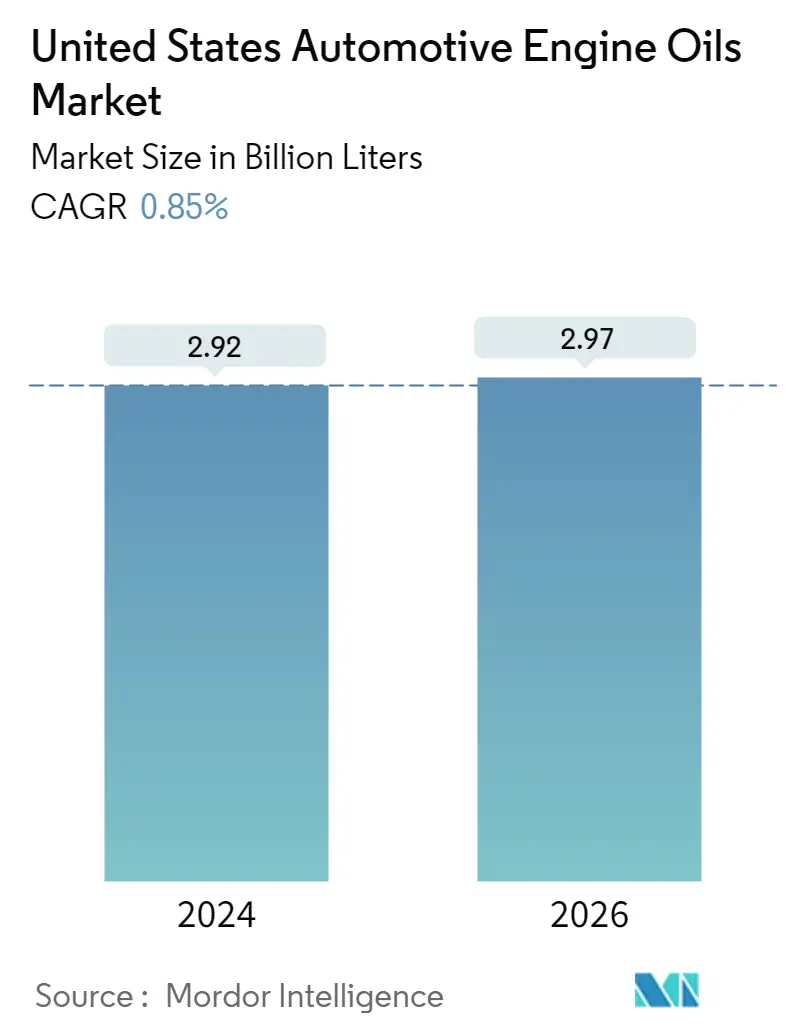

市场容量 (2024) | 2.94 Billion Liters |

|

|

市场容量 (2026) | 3.07 Billion Liters |

|

|

按车辆类型划分的最大份额 | 乘用车 |

|

|

CAGR (2024 - 2026) | 0.85 % |

|

|

按车辆类型划分的增长最快 | 乘用车 |

|

|

市场集中度 | 高的 |

主要参与者 |

||

|

|

||

|

*免责声明:主要玩家排序不分先后 |

美国汽车发动机油市场分析

美国汽车发动机油市场规模预计到 2024 年为 29.2 亿升,预计到 2026 年将达到 29.7 亿升,在预测期内(2024-2026 年)复合年增长率为 0.85%。

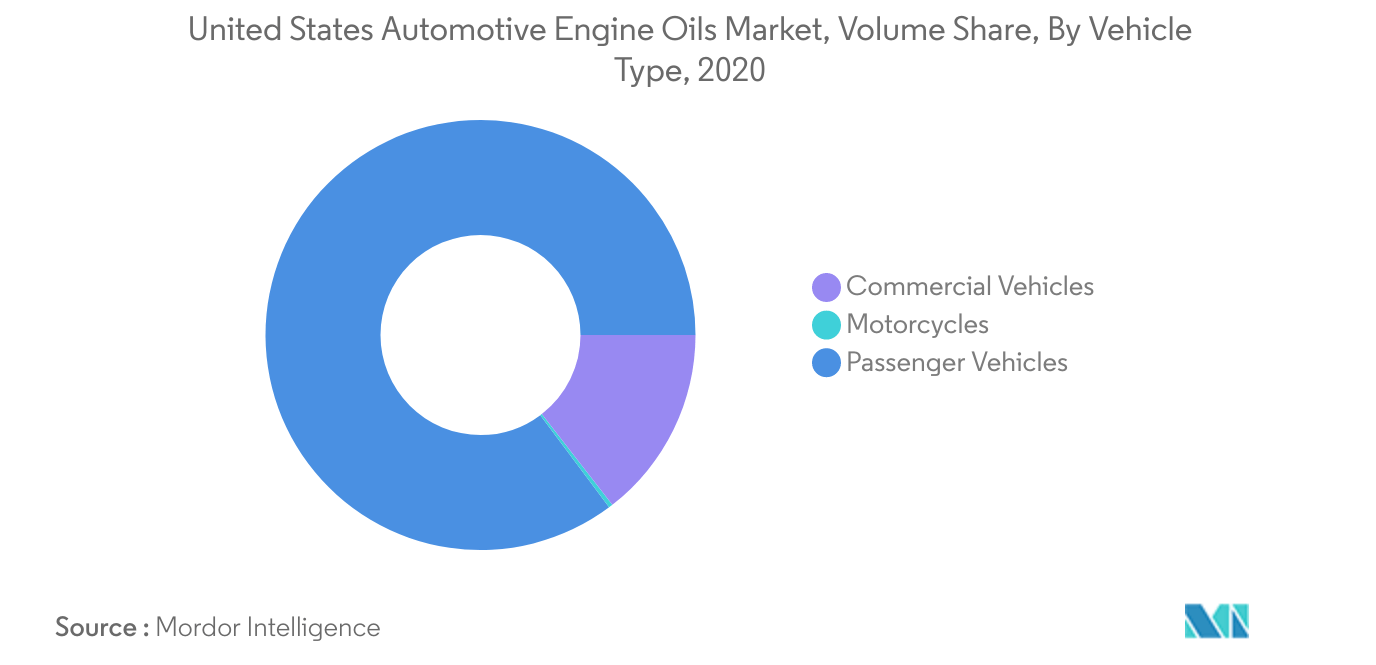

- 按车辆类型划分最大的细分市场 - 乘用车:美国乘用车保有量比例最高,这归因于乘用车细分市场中发动机机油消耗量最高。

- 按车型划分最快的细分市场 - 乘用车:随着该国社会疏远措施的逐步放松,乘用车的使用量可能会增加,从而增加其发动机油消耗。

按车辆类型划分最大的细分市场:乘用车

- 2015-2020年,我国机油消费呈现波动趋势,复合年增长率为3.95%。

- 美国使用的大多数发动机油均符合国际润滑油规范咨询委员会 (ILSAC) 和美国石油协会 (API) 制定的最新标准。尽管这些合成等级的每加仑利润率更高,但它们也支持更长的换油间隔。因此,2015 年至 2020 年期间,合成发动机油的渗透率较高,严重限制了该产品类型的销量增长。

- COVID-19爆发后,车辆的机油更换要求进一步下降。现有汽车车队的使用正在逐渐增加发动机油消耗量,预计在预测期内以 2.99% 的复合年增长率恢复。

美国汽车发动机油行业概况

美国汽车机油市场较为集中,前五名企业占据74.66%的份额。该市场的主要参与者包括 BP PLC(嘉实多)、埃克森美孚公司、Phillips 66 Lubricants、荷兰皇家壳牌公司和胜牌公司(按字母顺序排列)。

美国汽车发动机油市场领导者

BP PLC (Castrol)

ExxonMobil Corporation

Phillips 66 Lubricants

Royal Dutch Shell Plc

Valvoline Inc.

*免责声明:主要玩家排序不分先后

美国汽车发动机油市场新闻

- 2022 年 1 月:自 4 月 1 日起,埃克森美孚公司由三个业务线组成:埃克森美孚上游公司、埃克森美孚产品解决方案和埃克森美孚低碳解决方案。

- 2021 年 10 月:胜牌和康明斯将其长期营销和技术合作协议再延长五年。康明斯将为其重型柴油发动机和发电机认可和推广胜牌的 Premium Blue 发动机油,并将通过其全球分销网络分销胜牌产品。

- 2021 年 7 月:汽车售后市场商品和服务的先驱 Mighty Distributing System(Mighty Auto Parts)宣布与 Total Specialties USA 建立新的合作关系。它将针对 Quartz Ineo 和 Quartz 9000 子系列,面向轻型汽车并满足欧洲原始设备制造商最严格的标准。

美国汽车发动机油市场报告 - 目录

1. 执行摘要和主要发现

2. 介绍

- 2.1 研究假设和市场定义

- 2.2 研究范围

- 2.3 研究方法论

3. 主要行业趋势

- 3.1 汽车行业趋势

- 3.2 监管框架

- 3.3 价值链和分销渠道分析

4. 市场细分

-

4.1 按车型分类

- 4.1.1 商务车辆

- 4.1.2 摩托车

- 4.1.3 乘用车

- 4.2 按产品等级

5. 竞争格局

- 5.1 关键战略举措

- 5.2 市场份额分析

-

5.3 公司简介

- 5.3.1 BP PLC (Castrol)

- 5.3.2 Chevron Corporation

- 5.3.3 CITGO

- 5.3.4 ExxonMobil Corporation

- 5.3.5 MOTOREX

- 5.3.6 Motul

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. 附录

- 6.1 附录-1 参考文献

- 6.2 附录-2 图表清单

7. 润滑油公司首席执行官面临的关键战略问题

表格和图表列表

- 图 1:

- 美国汽车保有量、数量,2015 - 2026 年

- 图 2:

- 美国商用车保有量、数量,2015 - 2026 年

- 图 3:

- 美国摩托车保有量、数量,2015 - 2026 年

- 图 4:

- 美国乘用车保有量、数量,2015 - 2026 年

- 图 5:

- 2015-2026 年美国汽车发动机油市场,销量(升),按车型划分

- 图 6:

- 2020 年美国汽车机油市场,按车型划分的销量份额 (%)

- 图 7:

- 美国汽车发动机油市场,商用车销量(升),2015-2026 年

- 图 8:

- 美国汽车发动机油市场,商用车,销量份额 (%),按产品类型,2020 年

- 图 9:

- 美国汽车机油市场,销量(升),摩托车,2015-2026 年

- 图 10:

- 2020 年美国汽车机油市场、摩托车,销量份额 (%),按产品类型划分

- 图 11:

- 美国汽车发动机油市场,乘用车销量(升),2015-2026 年

- 图 12:

- 2020 年美国汽车发动机油市场,乘用车,销量份额 (%),按产品类型划分

- 图 13:

- 美国汽车发动机油市场,销量份额 (%),按产品等级划分,2020 年

- 图 14:

- 美国汽车机油市场,最活跃的公司,按战略举措数量计算,2018 年至 2021 年

- 图 15:

- 2018 - 2021 年美国汽车机油市场最采用的策略

- 图 16:

- 2019 年美国汽车发动机油市场份额 (%),按主要参与者划分

美国汽车发动机油行业细分

| 按车型分类 | 商务车辆 |

| 摩托车 | |

| 乘用车 |

市场定义

- 车辆类型 - 乘用车、商用车和摩托车均属于汽车发动机油市场。

- 产品类型 - 出于本研究的目的,考虑了发动机油。

- 服务补充 - 根据研究,在计算每种车辆类型的发动机机油消耗量时考虑了服务/维护补充。

- 工厂填充 - 该研究正在考虑为新生产的车辆首次添加润滑油。

研究方法

Mordor Intelligence在所有报告中都遵循四步方法。

- 步骤1:识别关键变量: 从一组相关变量和因素中,基于桌面研究和文献综述,选择与特定产品细分和国家相关的可量化关键变量(行业和外部);以及主要专家输入。这些变量进一步通过回归建模(如有必要)进行确认。

- 步骤2:建立市场模型: 为了建立一个强大的预测方法,将在第1步中确定的变量和因素与可用的历史市场数字进行测试。通过迭代过程,设置了市场预测所需的变量,并且该模型是基于这些变量构建的。

- 步骤3:验证和完成: 在这一重要步骤中,通过对所研究市场的广泛初级研究专家网络,验证了所有市场数字,变量和分析师呼叫。受访者被选中跨级别和功能,以产生所研究市场的整体画面。

- 步骤4:研究产出: 辛迪加报告,定制咨询任务,数据库和订阅平台。