英国宠物食品市场规模

|

|

研究期 | 2017 - 2029 |

|

|

市场规模 (2024) | USD 7.84 Billion |

|

|

市场规模 (2029) | USD 9.09 Billion |

|

|

按宠物的最大份额 | 小狗 |

|

|

CAGR (2024 - 2029) | 2.77 % |

|

|

按宠物分类的增长最快 | 小狗 |

|

|

市场集中度 | 低的 |

主要参与者 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

英国宠物食品市场分析

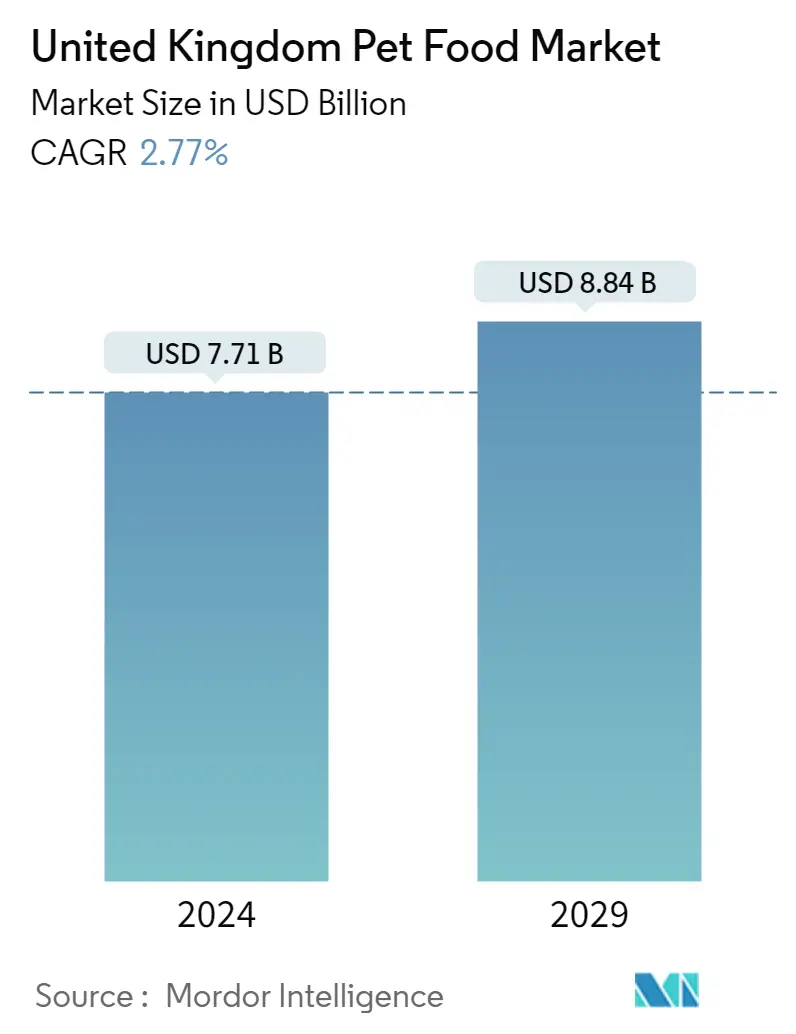

2024年英国宠物食品市场规模预计为77.1亿美元,预计到2029年将达到88.4亿美元,在预测期内(2024-2029年)复合年增长率为2.77%。

狗和猫主导了市场,宠物主人从家庭烹饪食品转向商业宠物食品,推动了市场的发展

- 英国的宠物食品行业正在快速增长。 2017 年至 2021 年间,该国宠物食品细分市场价值undefined 增长了 23.5%。这一增长主要是由于该国大量宠物主人从家庭烹饪食品转向商业宠物食品。这可以归因于宠物主人健康意识的提高。

- 狗和猫主导了市场。与猫相比,狗的饮食往往更加多样化,通常接受干粮和湿粮的组合。英国的狗粮市场一直在稳定增长,2017年至2021年间增长约13.5%。市场的增长主要得益于该国宠物狗数量的不断增长,2022年达到1290万只。

- 2022年,猫粮占英国宠物食品市场的35.8%。其他宠物动物,如鸟类、小型哺乳动物和啮齿动物,具有独特的营养需求,需要通过专门的宠物食品来满足。 2022年,其他动物宠物食品市场价值达到18亿美元。

- 宠物食品和零食是向动物提供的主要食品类型,到2022年合计占市场份额的86.3%。从历史上看,宠物食品主要由干和湿产品以及肉类和谷物组成。然而,不断变化的消费者偏好和对宠物健康的关注推动该行业推出更广泛的产品,以满足特定的饮食需求和偏好。

- 宠物食品市场的增长是由电子商务的兴起和消费者对宠物健康和保健的偏好不断变化推动的。预计该市场将在预测期内增长,复合年增长率为 2.8%。

英国宠物食品市场趋势

- 动物收容所和救援组织的收养以及提供陪伴正在增加狗的数量

- 低维护成本和其他宠物占用的空间有限,增加了其他宠物的收养率

英国宠物食品行业概况

英国宠物食品市场较为分散,前五名企业占据28.95%。该市场的主要参与者包括高露洁棕榄公司(Hill's Pet Nutrition Inc.)、玛氏公司(Mars Incorporated)、雀巢(Purina)、Schell Kampeter Inc.(钻石宠物食品)和维克(Virbac)(按字母顺序排列)。

英国宠物食品市场领导者

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Virbac

Other important companies include Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, FARMINA PET FOODS, General Mills Inc..

*免责声明:主要玩家排序不分先后

英国宠物食品市场新闻

- 2023 年 7 月:Hill's Pet Nutrition 推出了经过 MSC(海洋管理委员会)认证的新型鳕鱼和昆虫蛋白产品,适用于胃部和皮肤纹路敏感的宠物。它们含有维生素、omega-3 脂肪酸和抗氧化剂。

- 2023 年 5 月:雀巢普瑞纳以 FriskiesFriskies Playfuls - treats品牌推出新的猫零食。这些零食呈圆形,有适合成年猫的鸡肉、肝脏、鲑鱼和虾口味。

- 2023 年 3 月:玛氏公司推出了新的 Pedigree 多种维生素,这是一种三重软咀嚼片,旨在帮助宠物增强免疫力、消化和关节。它是与沃尔瑟姆宠物护理科学研究所团队、兽医和宠物营养师共同开发的。

英国宠物食品市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

-

4.1 宠物数量

- 4.1.1 猫

- 4.1.2 小狗

- 4.1.3 其他宠物

- 4.2 宠物支出

- 4.3 监管框架

- 4.4 价值链和分销渠道分析

5. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

-

5.1 宠物食品

- 5.1.1 食物

- 5.1.1.1 按子产品

- 5.1.1.1.1 干宠物食品

- 5.1.1.1.1.1 按亚干宠物食品

- 5.1.1.1.1.1.1 粗磨食品

- 5.1.1.1.1.1.2 其他干宠物食品

- 5.1.1.1.2 湿宠物食品

- 5.1.2 宠物营养品/补充剂

- 5.1.2.1 按子产品

- 5.1.2.1.1 牛奶生物活性物质

- 5.1.2.1.2 Omega-3 脂肪酸

- 5.1.2.1.3 益生菌

- 5.1.2.1.4 蛋白质和肽

- 5.1.2.1.5 维生素和矿物质

- 5.1.2.1.6 其他营养保健品

- 5.1.3 宠物零食

- 5.1.3.1 按子产品

- 5.1.3.1.1 脆脆的零食

- 5.1.3.1.2 牙科治疗

- 5.1.3.1.3 冻干和肉干食品

- 5.1.3.1.4 柔软耐嚼的零食

- 5.1.3.1.5 其他款待

- 5.1.4 宠物兽医饮食

- 5.1.4.1 按子产品

- 5.1.4.1.1 糖尿病

- 5.1.4.1.2 消化敏感性

- 5.1.4.1.3 口腔护理饮食

- 5.1.4.1.4 肾

- 5.1.4.1.5 泌尿系统疾病

- 5.1.4.1.6 其他兽医饮食

-

5.2 宠物

- 5.2.1 猫

- 5.2.2 小狗

- 5.2.3 其他宠物

-

5.3 分销渠道

- 5.3.1 便利店

- 5.3.2 线上渠道

- 5.3.3 专卖店

- 5.3.4 超市/大卖场

- 5.3.5 其他渠道

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

-

6.4 公司简介

- 6.4.1 Alltech

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 Dechra Pharmaceuticals PLC

- 6.4.5 FARMINA PET FOODS

- 6.4.6 General Mills Inc.

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. 宠物食品首席执行官面临的关键战略问题

8. 附录

-

8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特的五力框架

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

表格和图表列表

- 图 1:

- 英国宠物猫数量,数量,2017 - 2022 年

- 图 2:

- 英国宠物狗数量,数量,2017 - 2022 年

- 图 3:

- 英国其他宠物的数量,数量,2017 - 2022 年

- 图 4:

- 每只猫的宠物支出,美元,英国,2017 年 - 2022 年

- 图 5:

- 英国每只狗的宠物支出(美元),2017 - 2022

- 图 6:

- 英国每只其他宠物的宠物支出(美元),2017 - 2022 年

- 图 7:

- 英国宠物食品产量,公吨,2017 - 2029

- 图 8:

- 英国宠物食品价值(美元),2017 - 2029 年

- 图 9:

- 2017 - 2029 年英国宠物食品产量(按宠物食品产品类别划分,公吨)

- 图 10:

- 2017 - 2029 年英国宠物食品价值(按宠物食品类别划分)(美元)

- 图 11:

- 英国 2017 年 VS 2023 VS 2029 年宠物食品产量份额(按宠物食品产品类别划分)

- 图 12:

- 英国宠物食品按宠物食品类别划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 13:

- 2017 - 2029 年英国宠物食品产量(按子产品类别,公吨)

- 图 14:

- 2017 - 2029 年英国宠物食品价值(按子产品类别)(美元)

- 图 15:

- 英国宠物食品产量份额,按子产品类别划分,%,2017 年 VS 2023 VS 2029

- 图 16:

- 英国宠物食品按子产品类别划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 17:

- 2017 - 2029 年英国宠物食品产量(按亚干宠物食品类别划分,公吨)

- 图 18:

- 2017 - 2029 年英国宠物食品亚干宠物食品价值(美元)

- 图 19:

- 英国按次干宠物食品类别划分的宠物食品销量份额,%,2017 年 VS 2023 VS 2029

- 图 20:

- 英国 2017 年 VS 2023 VS 2029 年宠物食品亚干宠物食品价值份额(%)

- 图 21:

- 英国粗磨食物量,公吨,2017 - 2029

- 图 22:

- 英国粗粮价值(美元),2017 - 2029

- 图 23:

- 2022 年和 2029 年英国粗磨食品的价值份额(按分销渠道划分)

- 图 24:

- 英国其他干宠物食品产量(公吨),2017 - 2029 年

- 图 25:

- 英国其他干宠物食品的价值(美元),2017 - 2029

- 图 26:

- 2022 年和 2029 年英国其他干宠物食品按分销渠道划分的价值份额(%)

- 图 27:

- 英国湿宠物食品产量(公吨),2017 - 2029 年

- 图 28:

- 英国湿宠物食品价值(美元),2017 - 2029

- 图 29:

- 2022 年和 2029 年英国按分销渠道划分的湿宠物食品的价值份额(%)

- 图 30:

- 2017 - 2029 年英国宠物食品产量(按子产品类别,公吨)

- 图 31:

- 2017 - 2029 年英国宠物食品价值(按子产品类别)(美元)

- 图 32:

- 英国宠物食品产量份额,按子产品类别划分,%,2017 年 VS 2023 VS 2029

- 图 33:

- 英国宠物食品按子产品类别划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 34:

- 牛奶生物活性物质的体积,公吨,英国,2017 - 2029

- 图 35:

- 英国牛奶生物活性物质的价值(美元),2017 - 2029

- 图 36:

- 2022 年和 2029 年英国按分销渠道划分的牛奶生物活性物质的价值份额(%)

- 图 37:

- OMEGA-3 脂肪酸体积,公吨,英国,2017 年 - 2029 年

- 图 38:

- 英国 OMEGA-3 脂肪酸价值(美元),2017 - 2029 年

- 图 39:

- 2022 年和 2029 年英国按分销渠道划分的 OMEGA-3 脂肪酸价值份额(%)

- 图 40:

- 益生菌产量,公吨,英国,2017 - 2029

- 图 41:

- 英国益生菌价值(美元),2017 - 2029 年

- 图 42:

- 2022 年和 2029 年英国益生菌价值份额(按分销渠道划分)%

- 图 43:

- 蛋白质和肽的体积,公吨,英国,2017 - 2029

- 图 44:

- 英国蛋白质和肽的价值(美元),2017 - 2029

- 图 45:

- 2022 年和 2029 年英国蛋白质和肽按分销渠道划分的价值份额(%)

- 图 46:

- 维生素和矿物质的数量,公吨,英国,2017 - 2029

- 图 47:

- 英国维生素和矿物质价值(美元),2017 - 2029 年

- 图 48:

- 2022 年和 2029 年英国维生素和矿物质按分销渠道划分的价值份额(%)

- 图 49:

- 英国其他营养品销量,公吨,2017 - 2029 年

- 图 50:

- 英国其他营养品价值(美元),2017 - 2029 年

- 图 51:

- 2022 年和 2029 年英国其他营养食品按分销渠道划分的价值份额,%

- 图 52:

- 2017 - 2029 年英国宠物食品产量(按子产品类别,公吨)

- 图 53:

- 2017 - 2029 年英国宠物食品价值(按子产品类别)(美元)

- 图 54:

- 英国宠物食品产量份额,按子产品类别划分,%,2017 年 VS 2023 VS 2029

- 图 55:

- 英国宠物食品按子产品类别划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 56:

- 松脆零食产量,公吨,英国,2017 - 2029

- 图 57:

- 英国松脆食品的价值(美元),2017 - 2029

- 图 58:

- 2022 年和 2029 年英国松脆食品的价值份额(按分销渠道划分)%

- 图 59:

- 英国牙科治疗量,公吨,2017 - 2029 年

- 图 60:

- 英国牙科治疗价值,美元,2017 年 - 2029 年

- 图 61:

- 2022 年和 2029 年英国牙科治疗的价值份额(按分销渠道划分)

- 图 62:

- 冻干和肉干食品产量,公吨,英国,2017 - 2029 年

- 图 63:

- 英国冻干和肉干食品价值(美元),2017 - 2029 年

- 图 64:

- 2022 年和 2029 年英国冻干和肉干食品的价值份额(按分销渠道划分)%

- 图 65:

- 软而耐嚼的零食量,公吨,英国,2017 - 2029

- 图 66:

- 英国软和耐嚼零食的价值(美元),2017 - 2029

- 图 67:

- 2022 年和 2029 年英国软耐嚼食品的价值份额(按分销渠道划分)

- 图 68:

- 其他零食产量,公吨,英国,2017 - 2029 年

- 图 69:

- 英国其他美食的价值(美元),2017 - 2029 年

- 图 70:

- 2022 年和 2029 年英国其他食品的价值份额(按分销渠道划分)

- 图 71:

- 2017 - 2029 年英国宠物食品产量(按子产品类别,公吨)

- 图 72:

- 2017 - 2029 年英国宠物食品价值(按子产品类别)(美元)

- 图 73:

- 英国宠物食品产量份额,按子产品类别划分,%,2017 年 VS 2023 VS 2029

- 图 74:

- 英国宠物食品按子产品类别划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 75:

- 英国糖尿病患者数量(公吨),2017 - 2029 年

- 图 76:

- 英国糖尿病价值(美元),2017 - 2029 年

- 图 77:

- 2022 年和 2029 年英国按分销渠道划分的糖尿病市场份额(%)

- 图 78:

- 消化敏感性体积,公吨,英国,2017 - 2029

- 图 79:

- 英国消化敏感性价值(美元),2017 - 2029 年

- 图 80:

- 2022 年和 2029 年英国消化敏感性的价值份额(按分销渠道划分)

- 图 81:

- 英国口腔护理饮食量,公吨,2017 - 2029 年

- 图 82:

- 英国口腔护理饮食价值(美元),2017 - 2029 年

- 图 83:

- 2022 年和 2029 年英国口腔护理饮食的价值份额(按分销渠道划分)

- 图 84:

- 英国肾体积(公吨),2017 - 2029

- 图 85:

- 英国肾价值(美元),2017 - 2029

- 图 86:

- 2022 年和 2029 年英国按分销渠道划分的肾脏价值份额,%

- 图 87:

- 尿路疾病数量,公吨,英国,2017 - 2029 年

- 图 88:

- 英国尿路疾病的价值(美元),2017 - 2029 年

- 图 89:

- 2022 年和 2029 年英国尿路疾病的价值份额(按分销渠道划分,%)

- 图 90:

- 英国其他兽医饮食量,公吨,2017 - 2029 年

- 图 91:

- 英国其他兽医饮食的价值(美元),2017 - 2029 年

- 图 92:

- 2022 年和 2029 年英国其他兽粮按分销渠道划分的价值份额(%)

- 图 93:

- 2017 - 2029 年英国按宠物类型划分的宠物食品产量(公吨)

- 图 94:

- 2017 - 2029 年英国按宠物类型划分的宠物食品价值(美元)

- 图 95:

- 英国 2017 年 VS 2023 VS 2029 年宠物食品产量份额(按宠物类型划分,%)

- 图 96:

- 英国按宠物类型划分的宠物食品价值份额,%,2017 年 VS 2023 VS 2029

- 图 97:

- 英国宠物猫粮产量,公吨,2017 - 2029 年

- 图 98:

- 英国宠物猫粮价值(美元),2017 - 2029

- 图 99:

- 2022 年和 2029 年英国宠物猫粮按宠物食品类别划分的价值份额(%)

- 图 100:

- 英国宠物狗食品产量(公吨),2017 - 2029 年

- 图 101:

- 英国宠物狗粮价值(美元),2017 - 2029

- 图 102:

- 2022 年和 2029 年英国宠物狗食品按宠物食品类别划分的价值份额(%)

- 图 103:

- 英国其他宠物食品产量(公吨),2017 - 2029 年

- 图 104:

- 英国其他宠物食品的价值(美元),2017 - 2029

- 图 105:

- 2022 年和 2029 年英国其他宠物食品按宠物食品类别划分的价值份额(%)

- 图 106:

- 2017 - 2029 年英国通过分销渠道销售的宠物食品数量(公吨)

- 图 107:

- 2017 - 2029 年英国通过分销渠道销售的宠物食品价值(美元)

- 图 108:

- 英国通过分销渠道销售的宠物食品数量占比,%,2017 年 VS 2023 VS 2029

- 图 109:

- 英国通过分销渠道销售的宠物食品的价值份额,%,2017 年 VS 2023 VS 2029

- 图 110:

- 2017 - 2029 年英国通过便利店销售的宠物食品数量(公吨)

- 图 111:

- 英国通过便利店销售的宠物食品价值(美元),2017 - 2029 年

- 图 112:

- 2022 年和 2029 年英国通过便利店销售的宠物食品按宠物食品类别划分的价值份额(%)

- 图 113:

- 2017 - 2029 年英国通过在线渠道销售的宠物食品数量(公吨)

- 图 114:

- 2017 - 2029 年英国通过在线渠道销售的宠物食品价值(美元)

- 图 115:

- 2022 年和 2029 年英国通过在线渠道销售的宠物食品按宠物食品类别划分的价值份额(%)

- 图 116:

- 2017 - 2029 年英国专卖店销售的宠物食品数量(公吨)

- 图 117:

- 2017 - 2029 年英国通过专卖店销售的宠物食品价值(美元)

- 图 118:

- 2022 年和 2029 年英国通过专卖店销售的宠物食品按宠物食品类别划分的价值份额(%)

- 图 119:

- 2017 - 2029 年英国通过超市/大卖场销售的宠物食品数量(公吨)

- 图 120:

- 2017 - 2029 年英国通过超市/大卖场销售的宠物食品价值(美元)

- 图 121:

- 2022 年和 2029 年英国通过超市/大卖场销售的宠物食品按宠物食品类别划分的价值份额(%)

- 图 122:

- 2017 - 2029 年英国通过其他渠道销售的宠物食品数量(公吨)

- 图 123:

- 英国通过其他渠道销售的宠物食品价值(美元),2017 - 2029 年

- 图 124:

- 2022 年和 2029 年英国通过其他渠道销售的宠物食品按宠物食品类别划分的价值份额,%

- 图 125:

- 2017 年至 2023 年英国最活跃的公司(按战略举措数量计算)

- 图 126:

- 2017 - 2023 年英国采用最多的策略统计

- 图 127:

- 主要参与者的价值份额,%,英国,2022 年

英国宠物食品行业细分

宠物食品涵盖食品、宠物营养品/补充剂、宠物零食、宠物兽医饮食等细分领域。猫、狗被宠物覆盖为细分。便利店、在线渠道、专卖店、超市/大卖场均属于分销渠道的细分市场。

- 英国的宠物食品行业正在快速增长。 2017 年至 2021 年间,该国宠物食品细分市场价值 增长了 23.5%。这一增长主要是由于该国大量宠物主人从家庭烹饪食品转向商业宠物食品。这可以归因于宠物主人健康意识的提高。

- 狗和猫主导了市场。与猫相比,狗的饮食往往更加多样化,通常接受干粮和湿粮的组合。英国的狗粮市场一直在稳定增长,2017年至2021年间增长约13.5%。市场的增长主要得益于该国宠物狗数量的不断增长,2022年达到1290万只。

- 2022年,猫粮占英国宠物食品市场的35.8%。其他宠物动物,如鸟类、小型哺乳动物和啮齿动物,具有独特的营养需求,需要通过专门的宠物食品来满足。 2022年,其他动物宠物食品市场价值达到18亿美元。

- 宠物食品和零食是向动物提供的主要食品类型,到2022年合计占市场份额的86.3%。从历史上看,宠物食品主要由干和湿产品以及肉类和谷物组成。然而,不断变化的消费者偏好和对宠物健康的关注推动该行业推出更广泛的产品,以满足特定的饮食需求和偏好。

- 宠物食品市场的增长是由电子商务的兴起和消费者对宠物健康和保健的偏好不断变化推动的。预计该市场将在预测期内增长,复合年增长率为 2.8%。

| 宠物食品 | 食物 | 按子产品 | 干宠物食品 | 按亚干宠物食品 | 粗磨食品 |

| 其他干宠物食品 | |||||

| 湿宠物食品 | |||||

| 宠物营养品/补充剂 | 按子产品 | 牛奶生物活性物质 | |||

| Omega-3 脂肪酸 | |||||

| 益生菌 | |||||

| 蛋白质和肽 | |||||

| 维生素和矿物质 | |||||

| 其他营养保健品 | |||||

| 宠物零食 | 按子产品 | 脆脆的零食 | |||

| 牙科治疗 | |||||

| 冻干和肉干食品 | |||||

| 柔软耐嚼的零食 | |||||

| 其他款待 | |||||

| 宠物兽医饮食 | 按子产品 | 糖尿病 | |||

| 消化敏感性 | |||||

| 口腔护理饮食 | |||||

| 肾 | |||||

| 泌尿系统疾病 | |||||

| 其他兽医饮食 | |||||

| 宠物 | 猫 | ||||

| 小狗 | |||||

| 其他宠物 | |||||

| 分销渠道 | 便利店 | ||||

| 线上渠道 | |||||

| 专卖店 | |||||

| 超市/大卖场 | |||||

| 其他渠道 | |||||

市场定义

- 功能 - 宠物食品通常旨在为宠物提供完整且均衡的营养,但主要用作功能性产品。范围包括宠物食用的食品和补充剂,包括兽医饮食。直接提供给宠物的补充剂/营养品属于该范围。

- 经销商 - 从事无增值宠物食品转售的公司已被排除在市场范围之外,以避免重复计算。

- 最终消费者 - 宠物主人被认为是所研究市场的最终消费者。

- 分销渠道 - 超市/大卖场、专卖店、便利店、线上渠道等渠道均在考虑范围内。专门提供宠物相关基础和定制产品的商店被视为专卖店的范围。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:识别关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。通货膨胀不属于定价的一部分,平均售价 (ASP) 在整个预测期内保持不变。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台