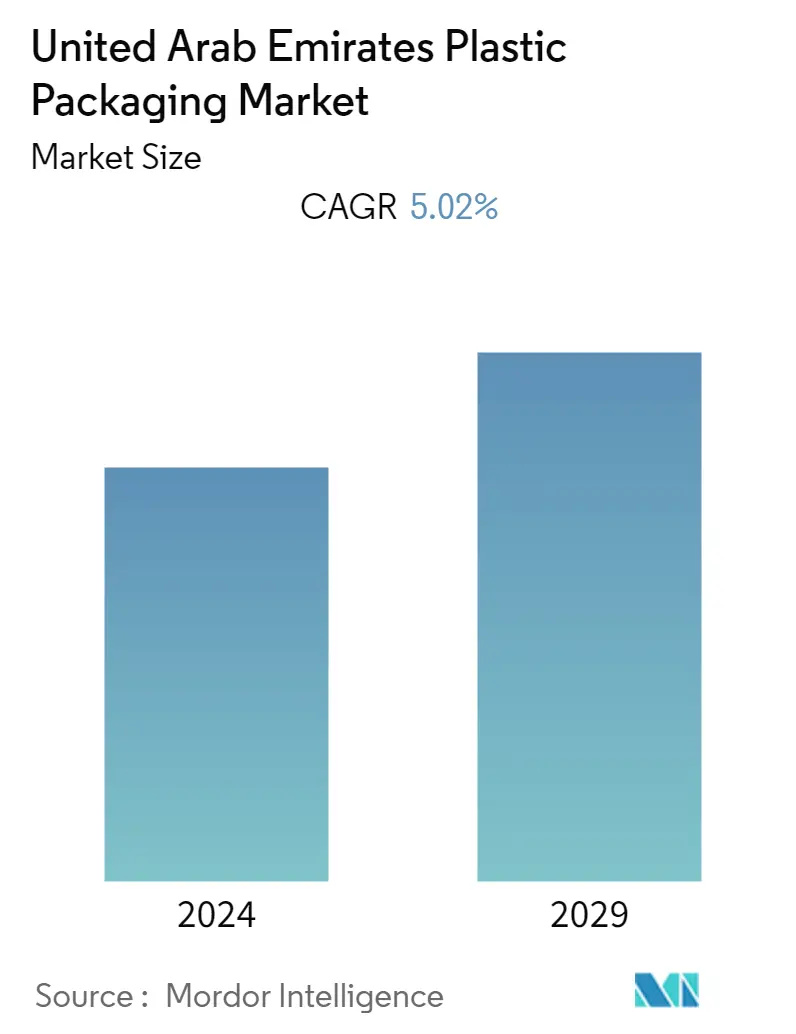

阿联酋塑料包装市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| CAGR | 5.02 % |

| 市场集中度 | 中等的 |

主要玩家

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

阿联酋塑料包装市场分析

阿拉伯联合酋长国塑料包装市场预计在预测期内复合年增长率为 5.02%。该国不断变化的法规、消费者对更健康产品的趋势以及对可持续发展的承诺极大地影响了塑料包装行业为其客户开发新产品、设计和技术的能力。这些趋势可能会推动预测期内的市场增长。俄罗斯和乌克兰战争对阿联酋塑料包装市场的整体生态系统造成了轻微的间接影响。

- 据欧洲新闻报道,阿拉伯联合酋长国使用的塑料约 40% 是一次性的,该国每年消耗 40 亿个塑料瓶。阿拉伯联合酋长国的人均塑料消费量在过去十年中呈上升趋势,这主要是由于新产品的开发和现有市场的材料替代。在许多情况下,无论金属、纸张等,在一系列标准产品中,塑料仍然是首选材料。此外,塑料是阿拉伯联合酋长国第三大出口商品。

- 此外,阿联酋制造计划的标准化将当地制造商引入全球市场,正在帮助该国减少对进口的依赖并增强其出口潜力。制造业的这种增长鼓励了对包装行业的大量投资。包装行业的大部分投资都是为了根据国家当前的经济形势和不断变化的标准调整包装实践。由于购买力较低,该国零售业的消费者行为发生了一些变化。

- 轻质、耐用和舒适的包装解决方案是在全国范围内增加塑料作为包装材料使用的一些因素。

- 此外,尽管人们对其环境影响提出了严重担忧,但对塑料包装的需求仍在持续激增。然而,市场将面临政府法规和消费者需求的挑战,迫使制造商寻找源自可持续来源的可生物降解塑料包装解决方案。

- 然而,政府机构正在对该国一次性塑料的使用实施法规。例如,据阿联酋通讯社 (WAM) 报道,2022 年 8 月,沙迦执行委员会 (SEC) 决定,阿拉伯联合酋长国 (UAE) 沙迦市将从 1 月起禁止使用一次性塑料袋和材料2024 年 1 月 1 日。自 2022 年 7 月 1 日起,迪拜限制使用一次性袋子携带物品。对塑料产品的严格监管可能会抑制市场增长。

- COVID-19 疫情使其能够对塑料制品实施地区性法规,并对一次性塑料制品实施禁令或限制。此外,由于停工,企业不得不关闭,消费者开始减少支出,对奢侈品和非食品包装的需求受到了负面影响。该国消费者增加了在线购买食品的数量。据总部位于迪拜的 Choueiri Group 称,人们购买的主要食品杂货都是保质期有限的。它的主要动机是对新鲜度的需求和增强免疫力的高营养价值。乳制品、水果和蔬菜以及面包是网上购物最受欢迎的杂货。

- 此外,俄罗斯和乌克兰的战争对该国的包装造成了轻微影响,因为该国的塑料产品贸易不太依赖俄罗斯或乌克兰。

阿联酋塑料包装市场趋势

人均收入上升对购买力产生积极影响

- 该国人均收入的增加导致消费者可支配收入的增加。根据国际货币基金组织的数据,到 2022 年,人均 GDP 预计将达到 50,348.816 美元,比上一年(2021 年)增长 17.4%。

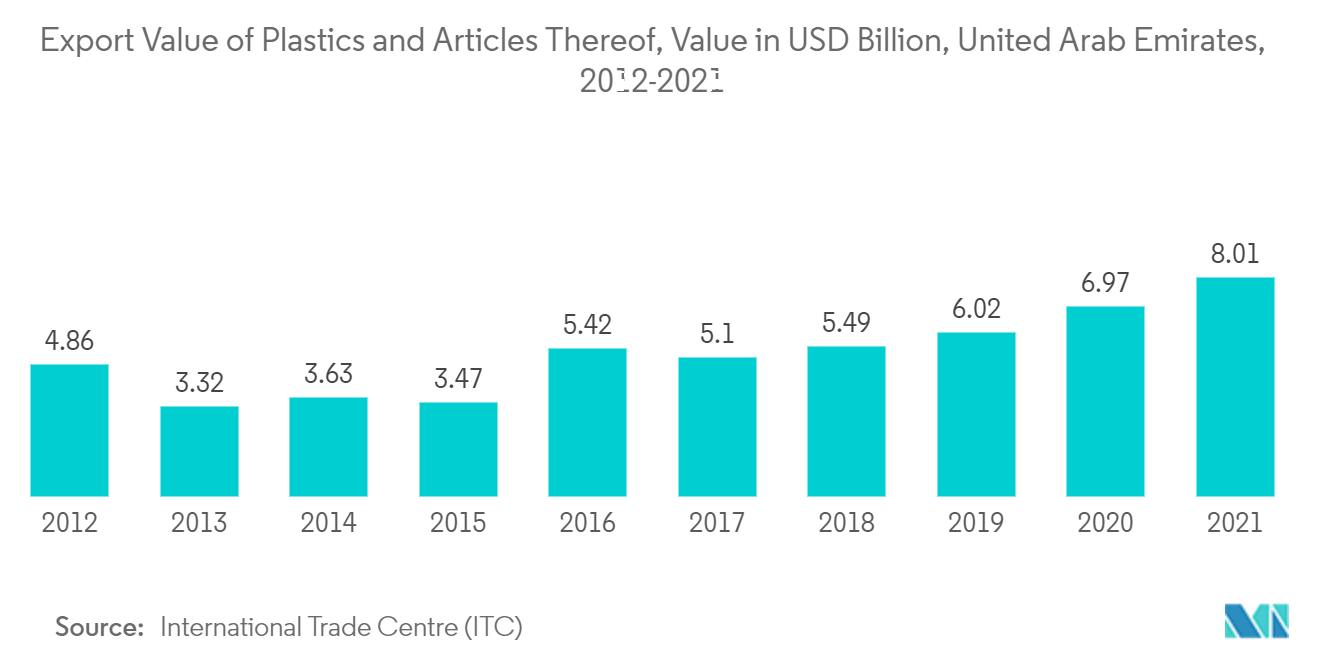

- 此外,根据 ITC 的数据,2021 年塑料及制品出口额约为 80.1 亿美元,比上一年(2020 年)增长 15.03%,2020 年的出口额约为 69.6 亿美元。由于该国产量增加,塑料出口的增长可能会显着影响国内生产总值的增长。

- 此外,该地区正在见证聚氯乙烯 (PVC) 等塑料材料制造的重大发展,聚氯乙烯 (PVC) 大量用于硬质塑料包装领域。 2021 年 6 月,信实工业有限公司与阿联酋国营石油巨头阿布扎比国家石油公司 (ADNOC) 宣布,他们将在 Ta'ziz Industrial 建立一家新的石化合资企业,生产氯碱、二氯乙烷和 PVC 生产设施鲁韦斯综合体。新装置将年产110万吨二氯乙烷、94万吨氯碱、36万吨聚氯乙烯。

- 此外,大流行使消费者趋势转向网上购买,使该国的各种塑料包装公司受益匪浅。阿联酋消费者在限制措施实施期间转向网上购买商店关闭的零售商的商品并购买必需品。

- 根据迪拜经济局和全球支付技术公司 Visa 的联合研究,阿拉伯联合酋长国正在迅速成为中东和北非 (MENA) 增长最快的电子商务市场。根据这项研究,阿联酋购物者是网上消费最多的消费者之一。在更广泛的中东、北非和南亚 (MENASA) 地区,阿联酋是网上购物者年度支出最高的国家。

- 尽管该地区非必需行业的包装需求下降,但阿联酋的硬质塑料包装格局并未因必需消费品消费的增加而受到显着影响。对膳食补充剂(例如维生素)的包装需求增加,通常采用塑料瓶盖包装。

食品领域预计将占据重要市场份额

- 由于食品、饮料和药品等消费品的增长趋势,预计阿联酋对塑料包装的需求将会增加。由于对便携式、实用包装选择的需求不断扩大,需求不断增长。随着中国城市化程度的提高,人们更加关注包装的可持续性和便利性。转向软包装的总趋势是利用加工食品包装并适应不断变化的生活方式。

- 据著名包装贸易展览会之一的 Interpack 统计,全球 5% 的包装商品在中东消费,该地区的业务正在迅速扩张。阿联酋是世界上人均消费品消费量最高的国家之一,因为消费者更喜欢健康的食品和饮料,并注重更可持续的包装。

- 随着包装食品消费的增加,对提供更环保包装的需求也随之增长。幸运的是,一些公司正在迎接挑战,开发创新和环保的食品包装,这将彻底改变行业并促进环境保护。

- 例如,2022 年 2 月,阿联酋食品包装行业的知名企业 Hotpack 宣布,该公司将在 2022 年海湾食品峰会上展示其可持续包装解决方案。该公司改变了其包装规格,以便其产品仍将在功能齐全、方便且价格实惠,同时融合了可持续性和清洁性。

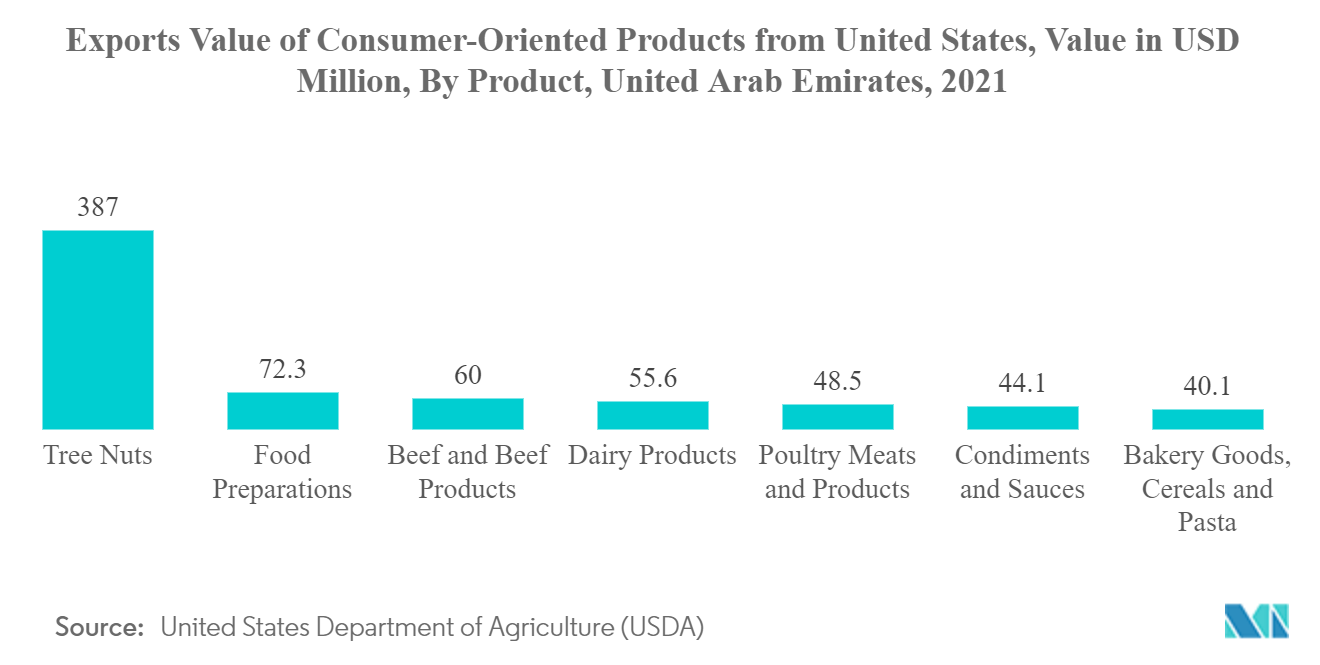

- 此外,根据美国农业部的报告,2021 年美国向阿联酋这个零售主导市场的消费品出口价值为 8.976 亿美元。出口到阿联酋的众多商品包括坚果(3.87亿美元)、食品制剂(7230万美元)、牛肉和牛肉制品(6000万美元)、乳制品(5560万美元)、禽肉及制品(48.5美元)。百万美元)、调味品和酱汁(4,410 万美元)以及烘焙食品、谷物和面食(4,010 万美元)。食品的大量出口可能要求食品包装公司增加产量,其中塑料是首选合适的包装材料。

阿联酋塑料包装行业概况

阿拉伯联合酋长国的塑料包装市场适度整合,由于投资增加、新参与者以及最终用户行业应用的增加,预计将获得更高程度的竞争力。主要参与者纷纷通过产品发布、合作和收购来维持激烈的市场竞争。市场上的一些主要参与者包括 Amber Packaging Industries、Huhtamaki Flexibles UAE、Mondi Group、Arabian Soft Packaging LLC 和 Hotpack Packaging Industries LLC 等。

- 2022 年 10 月:阿联酋重要的瓦楞纸箱生产商 Al Huraiz Packaging Industry (AHP) 被该地区专门生产塑料产品的著名食品包装制造商 Hotpack Global 收购。收购 Al Huraiz Packaging 后,Hotpack 在其全球投资组合中增加了第 14 个生产设施。为了使该工厂的生产能力翻两番,Hotpack 额外投资了 1 亿迪拉姆(2722 万美元)。

- 2022 年 2 月:阿联酋包装和清洁解决方案制造商兼供应商 Al Bayader International 宣布成立专门针对食品行业的新业务部门。这些解决方案是该公司新的餐饮部门通过深入研究和开发开发的更广泛的创新食品解决方案组合的一部分。 Al Bayader International 的食品部门扩大了其现有的餐饮包装业务,为该行业提供一站式服务。

阿联酋塑料包装市场领导者

-

Amber Packaging Industries LLC

-

Huhtamaki Flexibles UAE

-

Arabian Flexible Packaging LLC

-

Hotpack Packaging Industries LLC

-

Mondi Group

*免责声明:主要玩家排序不分先后

阿联酋塑料包装市场新闻

- 2022 年 6 月:总部位于阿联酋的胶囊生产和包装工厂 Bioventure Healthcare FZE 宣布与全球科学领先的英国医疗保健企业葛兰素史克 (GSK) 建立新的制造合作伙伴关系。通过此次合作,葛兰素史克将把其 20 种最重要产品的二次包装转移到阿联酋,其中包括用于中枢神经系统、皮肤科、泌尿科、过敏和呼吸治疗的产品。

- 2022 年 6 月: RECAPP 和可口可乐中东公司重新合作,以防止包装垃圾进入阿联酋垃圾填埋场。威立雅和可口可乐中东公司续签了合作伙伴关系,创建了阿联酋首个免费上门回收服务 RECAPP,通过创新的可回收收集计划,实现不同包装废料的循环,该计划允许在源头进行隔离并从其他地方转移出去。垃圾填埋场。

阿联酋塑料包装市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场洞察

4.1 市场概况

4.2 行业价值链分析

4.3 行业吸引力——波特五力分析

4.3.1 供应商的议价能力

4.3.2 买家的议价能力

4.3.3 新进入者的威胁

4.3.4 替代产品的威胁

4.3.5 竞争激烈程度

4.4 COVID-19 对市场的影响评估

5. 市场动态

5.1 市场驱动因素

5.1.1 人均收入上升对购买力产生积极影响

5.1.2 产品创新、差异化和品牌化可能推动市场增长

5.2 市场限制

5.2.1 原材料价格波动

5.2.2 回收软包装产品的挑战

6. 市场细分

6.1 按塑料类型

6.1.1 硬质塑料

6.1.2 柔性塑料

6.2 按产品分类

6.2.1 瓶子

6.2.2 罐头

6.2.3 罐子

6.2.4 袋

6.2.5 其他产品

6.3 按最终用户行业

6.3.1 食物

6.3.2 饮料

6.3.3 卫生保健

6.3.4 零售

6.3.5 制造业

6.3.6 其他最终用户行业

7. 竞争格局

7.1 公司简介

7.1.1 Amber Packaging Industries LLC

7.1.2 Arabian Flexible Packaging LLC

7.1.3 Huhtamaki Flexibles UAE

7.1.4 Mondi Group

7.1.5 Aptar Group

7.1.6 Integrated Plastics Packaging LLC

7.1.7 Petco Gulf FZE

7.1.8 Al Amana Plastic Bottles & Containers Manufacturing LLC

7.1.9 Fujairah Plastics Factory

7.1.10 Hotpack Packaging Industries LLC

8. 投资分析

9. 未来市场前景

阿联酋塑料包装行业细分

该研究的市场被定义为在阿拉伯联合酋长国销售塑料包装产品所产生的收入。市场跟踪塑料包装产品的价值和数量的消费趋势。该分析基于通过二次研究和初选获得的市场洞察。该市场还涵盖了影响玻璃包装市场增长的主要驱动因素和限制因素。

阿拉伯联合酋长国塑料包装市场按塑料类型(硬质塑料、软质塑料)、产品(瓶子、罐头、罐子、袋子)和最终用户行业(食品、饮料、医疗保健、零售、制造)细分。

上述所有细分市场的市场规模和预测均按价值(百万美元)提供。

| 按塑料类型 | ||

| ||

|

| 按产品分类 | ||

| ||

| ||

| ||

| ||

|

| 按最终用户行业 | ||

| ||

| ||

| ||

| ||

| ||

|

阿联酋塑料包装市场研究常见问题解答

目前阿联酋塑料包装市场规模有多大?

阿拉伯联合酋长国塑料包装市场预计在预测期内(2024-2029)复合年增长率为 5.02%

谁是阿联酋塑料包装市场的主要参与者?

Amber Packaging Industries LLC、Huhtamaki Flexibles UAE、Arabian Flexible Packaging LLC、Hotpack Packaging Industries LLC、Mondi Group 是在阿拉伯联合酋长国塑料包装市场运营的主要公司。

这个阿拉伯联合酋长国塑料包装市场涵盖几年?

该报告涵盖了阿拉伯联合酋长国塑料包装市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了阿拉伯联合酋长国塑料包装市场历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

阿联酋塑料包装行业报告

Mordor Intelligence™ 行业报告创建的 2023 年阿联酋塑料包装市场份额、规模和收入增长率统计数据。阿联酋塑料包装分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。