存储级内存市场分析

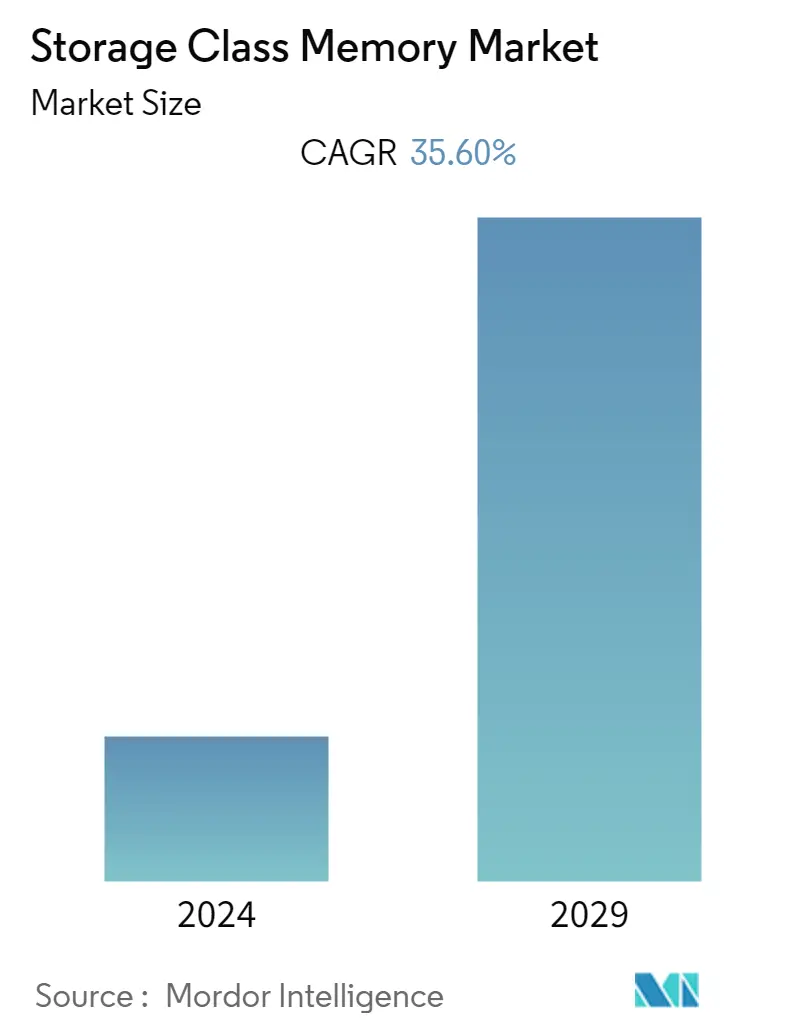

存储级内存 (SCM) 市场预计在预测期内复合年增长率为 35.6%。 SCM 填补了内存层次结构中特定的性能和可靠性空白。由于其在块和字节级别的可寻址性,其用例范围广泛,从高性能存储缓存到替代闪存以获得更快的存储介质。

- 存储级内存 (SCM) 是从磁盘驱动器等旋转机械存储向固态非易失性 RAM 过渡的关键组件。因此,SCM 有望提供比现有 SLC/MLC NAND 闪存产品更高性能和更节能的解决方案。

- 存储级内存 (SCM) 的读写操作比 NAND 闪存更快。此外,由于对数据重写的抵抗力显着增强,它具有更高的耐用性。 SCM 的特点包括优于 NAND 闪存的优势以及比 DRAM 更低的每 GB 成本。

- 此外,SCM 能够以接近内存的速度运行,并且在断电时具有超高的耐用性和持久性,因此适合延迟敏感的应用程序,例如金融交易应用程序、分析、直连存储应用程序和数据库。

- 大数据应用程序(例如交互式数据库查询)对内存处理的需求越来越多,促使英特尔和其他芯片制造商提高内存带宽。英特尔声称,在运行分析工作负载(例如基于 Spark 的集群计算框架)时,在持久内存上的查询运行速度比在 DRAM 存储组合上的运行速度快八倍。

- 近年来,数据中心应用程序容器的兴起也提高了对持久内存的需求。因此,市场生态系统中的供应商都在强调更大的持久内存层的优势,包括提高 CPU 和服务器利用率以及更快地交付分布式应用程序。

- 展望未来,当数字数据存储在非易失性存储器中时,必须有一种检测和纠正特定错误的机制。纠错码 (ECC) 可对数据进行编码,以便解码器可以识别并纠正数据中的错误。

- 不同国家的许多最终用户行业受到大流行的影响,导致各种业务运营关闭。例如,印度实行封锁意味着关闭所有部门和活动。这些封锁的实施对每个行业都产生了巨大影响,大多数企业都遭受了损失。英特尔表示,对虚拟化桌面基础设施和虚拟化存储解决方案的需求不断增长,正在推动数据中心对其存储和内存产品的需求。由于大量员工搬到家庭办公室,以及 COVID-19 大流行导致数字资源使用量增加,因此需要增强和加速这两种应用程序类型的存储和内存功能。英特尔非易失性内存解决方案事业部第一季度收入同比增长 46%,达到 13 亿美元。

存储级内存市场趋势

持久内存预计将显着增长

- 对内存处理的需求越来越多地用于交互式数据库查询等大数据应用,促使英特尔和其他芯片制造商提高内存带宽。英特尔声称,在运行基于 Spark 的集群计算框架等分析工作负载时,在持久内存上的查询运行速度比在 DRAM 存储组合上的运行速度快八倍。

- 近年来,数据中心应用程序容器的兴起也提高了对持久内存的需求。因此,市场生态系统中的供应商强调更大的持久内存层的优势,包括提高CPU和服务器利用率以及更快地交付分布式应用程序。

- 持久内存还可以将内存容量显着增加至高达 512 GB,同时提供更高的性能和效率。这种性能使持久内存成为内存数据库、分析和内容交付网络等应用程序的理想选择。

- 持久内存还能够将内存容量显着增加至高达 512 GB,同时提供更高的性能和效率。这种性能使持久内存成为内存数据库、分析和内容交付网络等应用程序的理想选择。

- 存储控制器用于将硬盘驱动器和 SSD 等外围设备连接到服务器或计算机。控制器通常通过 PCIe 接口直接与 CPU 通信。存储控制器的工作是将 I/O 请求转换为数据块,以便在物理介质上读写。由于硬盘驱动器比主内存慢,因此存储控制器还充当缓存并执行数据安全功能,例如硬件 RAID。

- 随着潜在应用领域对持久内存的需求不断增长,2020年8月,贸泽电子宣布现开始备货英特尔傲腾持久内存。英特尔傲腾持久内存模块旨在提供对经济实惠的大容量内存的访问,该内存容量既可以充当易失性内存,也可以充当持久的高性能数据层。

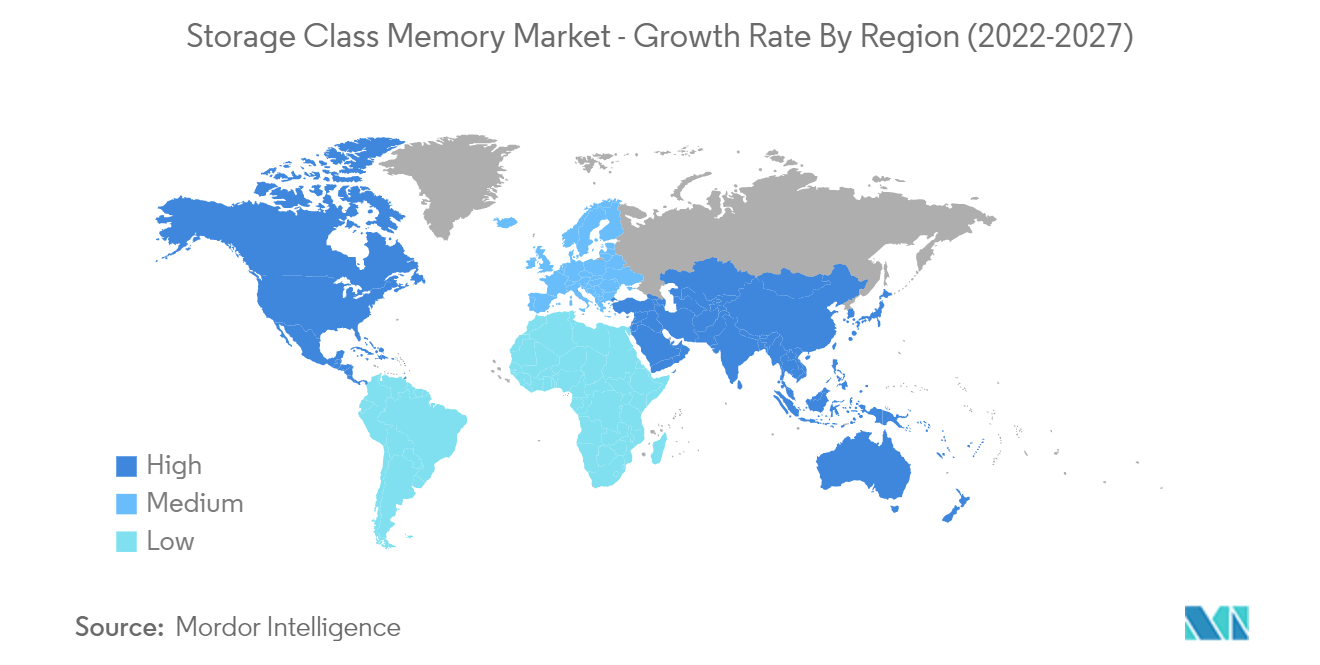

北美将在市场中占据显着份额

- 大数据分析的增长、移动宽带和云计算的增长正在推动北美地区对新数据中心基础设施的需求。该地区还见证了新的参与者和技术进入存储和内存市场。

- 据Data Reportal显示,2022年1月,美国有3.072亿互联网用户。截至 2022 年初,美国总人口的 92.0% 拥有互联网接入。 2022 年 1 月,美国约有 3.072 亿互联网用户。当时约有 2.7 亿人使用社交媒体。

- 此外,2021年第三季度,90%的美国互联网用户通过手机访问互联网。此外,该国拥有最多的数据中心。据Cloudscene统计,该国总共拥有2,751个数据中心,而全球排名第二的德国总共只有484个数据中心。由此可见全球最大的美国数据中心市场的巨大差异;因此,它代表了存储级内存的巨大市场。

- 此外,该地区正在见证对数据中心市场的持续投资,包括数据中心的升级、扩建和新建。例如,2022 年 2 月,Cologix 与 CIM Group 合作在加拿大多伦多创建了一个新的数据中心。两家合资企业的目标是在安大略省万锦市建设和运营 TOR4,这是一个占地 50,000 平方英尺(4,650 平方米)、15MW 的数据中心。

- 需要低延迟、高耐用性和可靠数据一致性的战略运营应用程序和数据库往往受益于持久内存。该技术可以加速虚拟机(VM)存储并为多节点、分布式云应用程序提供更高的性能。该地区的主要参与者积极参与尖端技术的开发,这为市场带来了巨大的机遇。

- 此外,大数据和物联网在该地区的渗透预计将显着改变下一代模块化数据中心的规模和范围。在现有的竞争中,组织面临着发展 IT 可扩展性和容量的压力。随着数据、混合云和外包第三方数据中心的指数级增长,集装箱式数据中心因其在尽可能短的时间内安装中心的灵活性而受到关注。

存储级内存行业概览

由于三星和松下等主要厂商的产品占据市场主导地位,存储级内存市场得到了整合。此外,由于SCM的制造成本较高,新进入者进入并获得市场份额具有挑战性。因此,预计这一趋势将在预测期内持续下去。

- 2022 年 8 月 - Kioxia 宣布了多项开发成果,包括针对 Linux 基金会软件支持闪存技术的新软件定义接口。该开源项目与传统 HDD 协议不同,引入了可更好地利用该技术的可定制闪存存储。 Kioxia 还推出了新的 PCIe Gen 5 SSD 系列及其 FL6 存储级内存 (SCM) 的更新。

- 2022 年 3 月 - 美光科技宣布推出首款用于垂直整合数据中心的 176 层 NAND SSD。采用 NVMeTM 的美光 7450 SSD 可满足最苛刻的数据中心工作负载的要求,其服务质量 (QoS) 延迟低于两毫秒 (ms)、广泛的容量范围和最多的外形尺寸。其他存储级内存 (SCM),包括 3D Xpoint。

存储级内存市场领导者

-

Hewlett Packard Enterprise

-

Everspin Technologies Inc.

-

Crossbar Inc.

-

Micron Technology Inc.

-

Samsung Electronics Co. Ltd

- *免责声明:主要玩家排序不分先后

存储级内存市场新闻

- 2021 年 9 月 - KIOXIA America 的 FL6 系列企业级 NVMe SCM SSD 推出该公司的 SCM 产品 XL-Flash。 KIOXIA FL6 系列 SSD 具有双端口和 PCIe 4.0 合规性,弥补了 DRAM 和基于 TLC 的驱动器之间的差距,使其成为缓存、分层和写入日志等延迟敏感型应用的完美选择。 XL-FLASH SCM 基于铠侠专有的 BiCS FLASH 3D 闪存技术和每单元 1 位 SLC,为数据中心和企业存储提供低延迟和高性能。

- 2021 年 7 月 - 许多 HPE 存储客户将继续使用该公司宣布的全 NVMe Alletra 系统以及新的基于云的数据服务控制台。然而,使用它们的组织声称,新的 Alletra工作负载优化系统可与 HPE 的 Nimble Storage 和 Primera 阵列相媲美。尽管它们比纯 NVMe Alletra 6000 和 9000 具有更快的速度和更低的延迟,但它们具有与 Nimble 和 Primera 相同的操作系统。

存储级内存行业细分

存储级内存市场按应用(SSD(客户端 SSD 和企业 SSD)、持久内存(数据中心和工作站))和地理位置进行细分。市场研究重点关注影响北美、欧洲、亚太地区和世界其他地区等主要地区市场的趋势。该研究跟踪了关键市场参数、潜在增长影响因素和行业内运营的主要供应商,并跟踪了 COVID-19 对整个存储级内存行业及其性能的影响。

| 固态硬盘 | 客户端SSD |

| 企业级SSD | |

| 持久内存 | 数据中心 |

| 工作站 |

| 北美 |

| 欧洲 |

| 亚太地区 |

| 世界其他地区 |

| 应用 | 固态硬盘 | 客户端SSD |

| 企业级SSD | ||

| 持久内存 | 数据中心 | |

| 工作站 | ||

| 地理 | 北美 | |

| 欧洲 | ||

| 亚太地区 | ||

| 世界其他地区 | ||

存储级内存市场研究常见问题解答

当前存储级内存市场规模有多大?

存储级内存市场预计在预测期内(2024-2029 年)复合年增长率为 35.60%

谁是存储级内存市场的主要参与者?

Hewlett Packard Enterprise、Everspin Technologies Inc.、Crossbar Inc.、Micron Technology Inc.、Samsung Electronics Co. Ltd 是存储级内存市场的主要公司。

存储级内存市场增长最快的地区是哪个?

预计北美地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在存储级内存市场中占有最大份额?

2024年,北美将占据存储级内存市场最大的市场份额。

该存储级内存市场涵盖哪些年份?

该报告涵盖了存储级内存市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了存储级内存市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

存储级内存行业报告

Mordor Intelligence™ 行业报告创建的 2024 年存储级内存市场份额、规模和收入增长率统计数据。存储类内存分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。