东南亚油气EPC市场分析

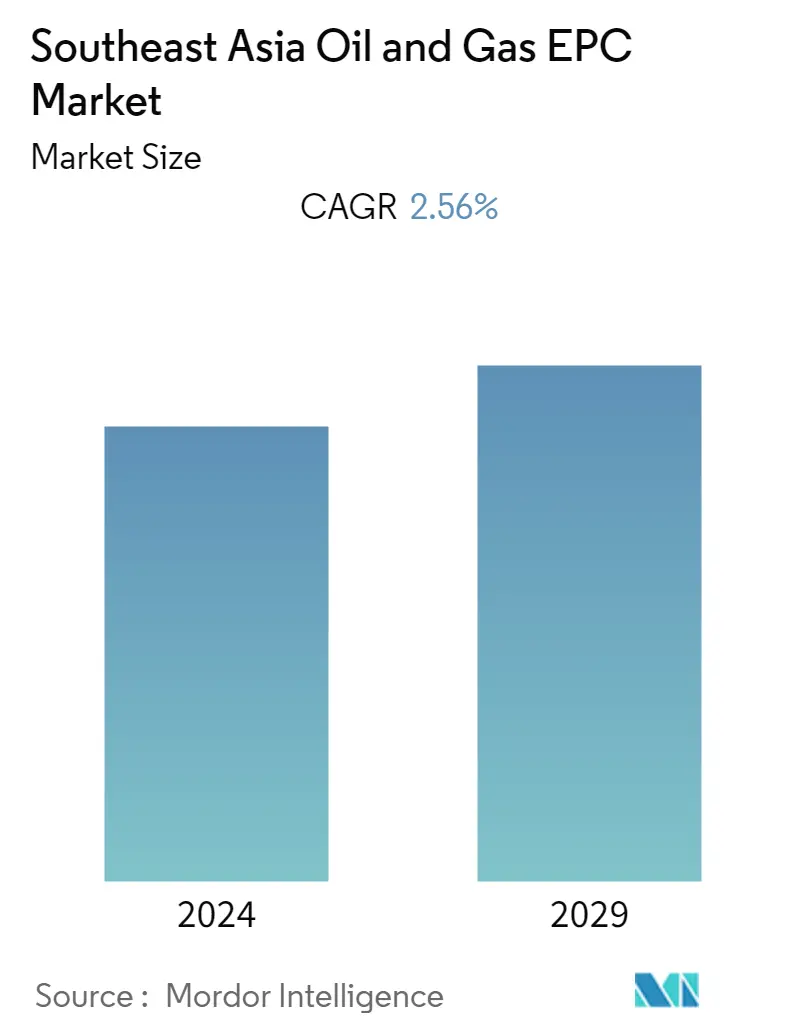

据估计,2022-2027 年预测期间,东南亚石油和天然气 EPC 市场的复合年增长率为 2.56% 左右,2027 年价值 376 亿美元,而 2020 年为 427.4 亿美元。随着 2020 年 COVID-19 大流行,市场受到明显负面影响。例如,印度尼西亚推迟了六轮石油和天然气招标,马来西亚国家石油公司等公司推迟了文莱和马来西亚的 Kelidang 集群建设。天然气在能源结构中所占份额的不断增加预计将成为东南亚地区许多新兴市场EPC市场增长的主要推动力。另一方面,参与者继续面临无数挑战,这导致深水项目的开发时间长达12年,并可能在预测期内限制该地区的EPC市场。

- 预计到2021年,下游领域将在东南亚油气EPC市场中占据最大份额。该领域一直在对现有炼油厂和石化联合体进行重大升级。

- 文莱、越南、缅甸等国油气产业上、中、下游三个领域都具有巨大潜力。这很可能成为东南亚油气EPC市场的机遇。

- 由于大量新炼油厂的建设,预计印度尼西亚将在 2021 年主导东南亚石油和天然气 EPC 市场。

东南亚油气EPC市场趋势

下游行业主导市场

- 由于化工、石化和运输等行业对炼油产品的需求不断增加,东南亚的炼油行业正在显着增长。预计到2030年该地区累计人口将增长约13%,而根据亚洲开发银行的数据,由于COVID-19大流行,该地区的增长预测保持不变,2019年略有下降至7%和5.3%。 2022 年。

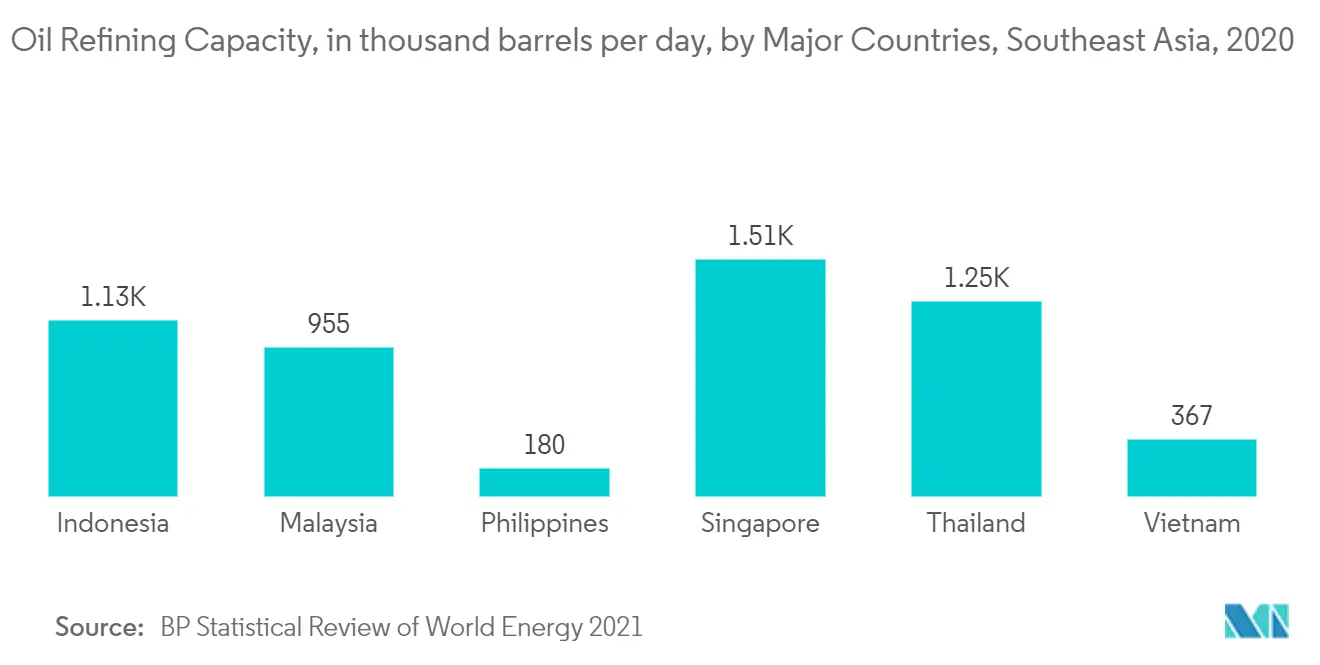

- 根据BP 2021年世界能源统计年鉴,新加坡炼油能力最大,为151.4万桶/日,其次是泰国、印度尼西亚、马来西亚、越南等东南亚国家。除越南外,该地区的炼油能力在过去五年中没有出现任何显着的扩张,这导致EPC市场参与者的机会非常少。

- 然而,随着对石油产品的需求不断增长以及各国努力自力更生以满足需求,预计该地区的下游基础设施在未来几年将大幅增加。印度尼西亚、马来西亚、文莱、新加坡、泰国、越南、菲律宾等都制定了扩建现有炼油厂或建设新炼油厂的计划。

- 马来西亚在过去二十年大力投资炼油活动,多年来依赖新加坡炼油厂,现在可以满足国内对石油产品的大部分需求。此外,还在马来西亚的Kerteh、Gebeng和Pasir Gudang-Tanjung Langsat建立了三个主要的综合石化联合企业(IPC)。

- 许多国际公司,如雪佛龙旗下的加德士、埃克森美孚和壳牌公司,都在新加坡能源领域进行了大量投资,包括许多石化和炼油资产。截至2019年5月,埃克森美孚在该国拥有价值180亿美元的资产,该国是该公司下游和化工业务的亚太中心。

- 此外,文莱和越南等经济体正处于下游行业多个EPC合同流入的风口浪尖。在文莱,多个大型下游石油和天然气项目预计将在未来几年开始运营,例如大摩拉岛炼油厂和石化联合体二期工程,该项目的合同已于 2020 年 8 月出租。

- 因此,基于以上几点,下游行业有望主导东南亚油气EPC市场。

印度尼西亚将主导市场

- 截至2020年,印尼探明石油储量为24亿桶,探明天然气储量为44.2万亿立方英尺。除此之外,它还具有多样化的地理特征。地质盆地由60个沉积盆地组成,其中36个位于印度尼西亚西部,已得到彻底勘探,其中14个产油和产气。大量的石油和天然气储量增加了该国的勘探和生产活动,这可能会在预测时间内刺激 EPC 业务。

- 近期,印尼上游产业连国内炼油产能都无法满足。此外,该国对成品油的需求超过了国内炼油能力。这些因素都表明了上下游产业发展的需要。

- 2020年,印尼政府授予了95个开采合同区,而2019年授予了92个开采合同区。

- 2020 年,SKK Migas 在 Jambi Merang KKP 完成了最长的二维地震勘测。 Jambi Merang合同区调查于2019年11月开始,全长31,908公里,最后一次采集于2020年8月完成。调查覆盖印度尼西亚128个盆地中的35个盆地,包括6个生产盆地、7个发现盆地、5个盆地。已勘探盆地,以及其他 17 个新盆地或从未勘探过的未勘探盆地。

- 此外,中游行业的EPC市场也有望出现显着增长。随着大量炼油和石化工厂的建设和升级项目的开展,对石油运输基础设施的需求不断增长,预计将在预测期内推动石油管道EPC市场的发展。

- 此外,印尼政府还宣布计划在2018年至2025年期间将炼油能力提高一倍,目标是达到每天220万桶。由于这些计划,大型炼油厂和石化厂的建设和升级项目即将启动并正在筹备中。

- 因此,由于上述几点,预计印度尼西亚在预测期内将主导东南亚油气EPC市场。

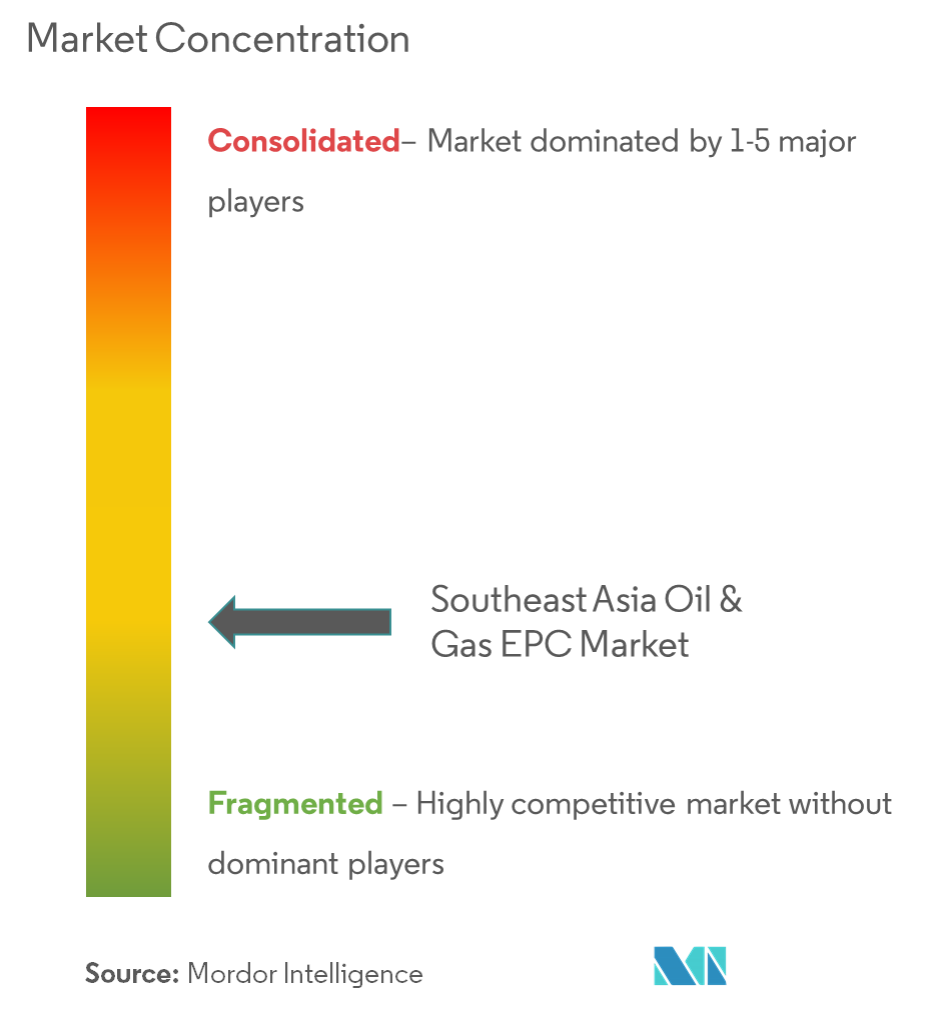

东南亚油气EPC行业概况

东南亚油气EPC市场较为分散。市场上的主要公司有 TechnipFMC PLC、Fluor Corporation、Bechtel Corporation、Saipem SpA 和 PT。 JGC 印度尼西亚等。

东南亚石油和天然气 EPC 市场领导者

TechnipFMC plc

Saipem SpA

Bechtel Corporation

Fluor Corporation

PT. JGC Indonesia

- *免责声明:主要玩家排序不分先后

东南亚油气EPC市场动态

- 2021年8月,现代工程公司赢得了泰国第三大炼油商IRPC Pcl价值2.56亿美元的订单,对其位于罗勇的炼油厂进行改造,总产能为215,000桶/日。现代工程公司必须升级其炼油厂,使这家泰国综合石化公司能够生产符合欧V标准的清洁柴油。该炼油厂于 2021 年 8 月开工,预计将于 2024 年投入运营,配备柴油加氢处理装置 (DHT) 等新设施和升级现有工厂。

- 2020年,雪佛龙与印尼国家石油公司、埃尼集团和中石化合作开发的印尼深水开发项目重点开发位于库塔尔盆地水深610米至1829米的Gendalo、Gehem、Bangka和Gandang油田。根据运营商规划,该项目将分两期开发。第一阶段将包括 Bangka 油田的开发,第二阶段将开发 Gendalo、Gehem 和 Gandang 油田。该项目预计采购和安装630公里管道、80公里脐带缆和120条海底出油管线连接。

东南亚油气EPC行业细分

东南亚油气EPC市场包括:。

| 上游 |

| 中游 |

| 下游 |

| 印度尼西亚 |

| 马来西亚 |

| 泰国 |

| 东南亚其他地区 |

| 部门 | 上游 |

| 中游 | |

| 下游 | |

| 地理 | 印度尼西亚 |

| 马来西亚 | |

| 泰国 | |

| 东南亚其他地区 |

东南亚石油和天然气 EPC 市场研究常见问题解答

目前东南亚油气EPC市场规模有多大?

东南亚石油和天然气EPC市场预计在预测期内(2024-2029年)复合年增长率为2.56%

东南亚油气EPC市场的主要参与者有哪些?

TechnipFMC plc、Saipem SpA、Bechtel Corporation、Fluor Corporation、PT. JGC Indonesia是在东南亚石油和天然气EPC市场运营的主要公司。

东南亚石油和天然气EPC市场涵盖哪些年份?

该报告涵盖了东南亚石油和天然气EPC市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了东南亚石油和天然气EPC市场历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

东南亚油气EPC行业报告

Mordor Intelligence™ 行业报告创建的 2024 年东南亚石油和天然气 EPC 市场份额、规模和收入增长率统计数据。东南亚石油和天然气EPC分析包括对2029年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。