东南亚水电市场分析

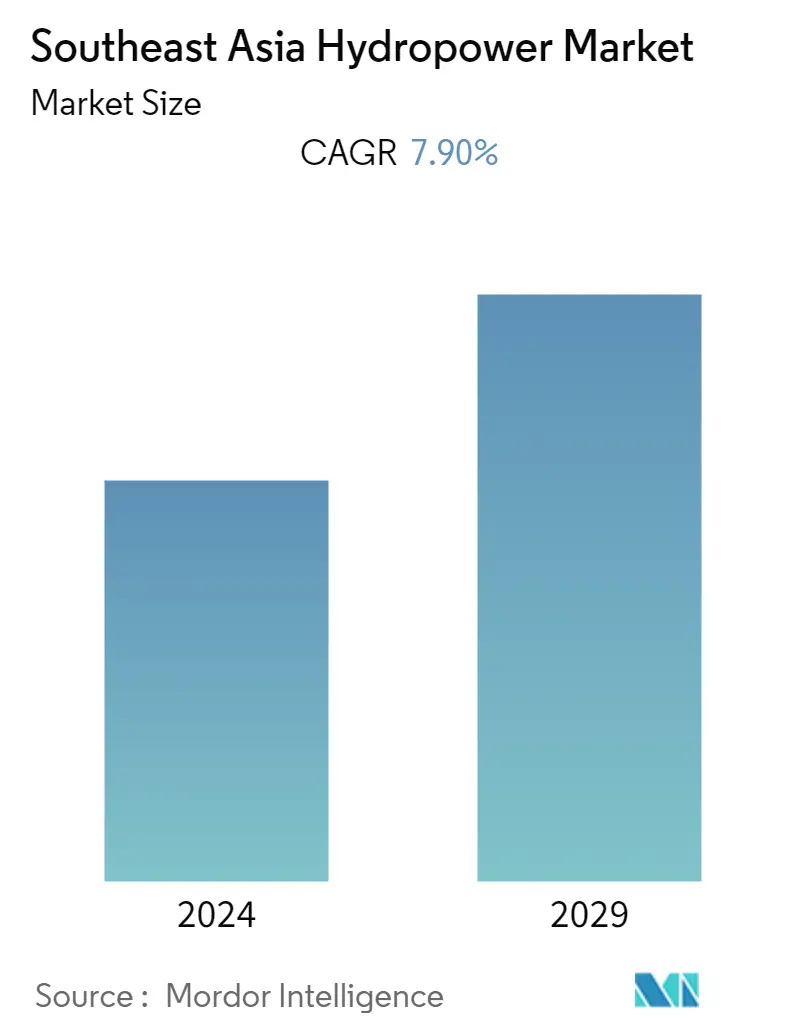

预计到今年年底,东南亚水电市场将达到52.722吉瓦,预测期内复合年增长率为7.9%。

尽管所研究的市场在 2020 年受到了 COVID-19 大流行的影响,但目前已经恢复并达到了大流行前的水平。水电站投资增加和可再生能源需求增加等因素预计将推动市场增长。然而,与太阳能和风能等其他形式的可再生能源相比,水力发电的初始成本较高,预计将限制所研究市场的增长。水电项目效率的技术进步和生产成本的降低预计将为东南亚市场参与者创造充足的机会。

由于该领域投资不断增加且水电能源装机容量为该地区最高,越南预计将成为该地区水电市场的最大市场。

东南亚水电市场趋势

大水电主导市场

大型水电站利用流动的水驱动巨大的水轮机产生可再生能源。为了产生大量的水力发电,需要湖泊、水库和水坝来储存和调节水,以便以后释放用于发电、灌溉、家庭使用和工业使用。大型水电站可分为常规水坝、抽水蓄能、径流式和潮汐式四种类型。尽管大型水力发电厂的安装成本昂贵,但其发电成本较低,尤其是在大城市。根据国际可再生能源机构的数据,2021年全球新投产水电项目的加权平均平准化能源成本(LCOE)为0.048美元/千瓦时。

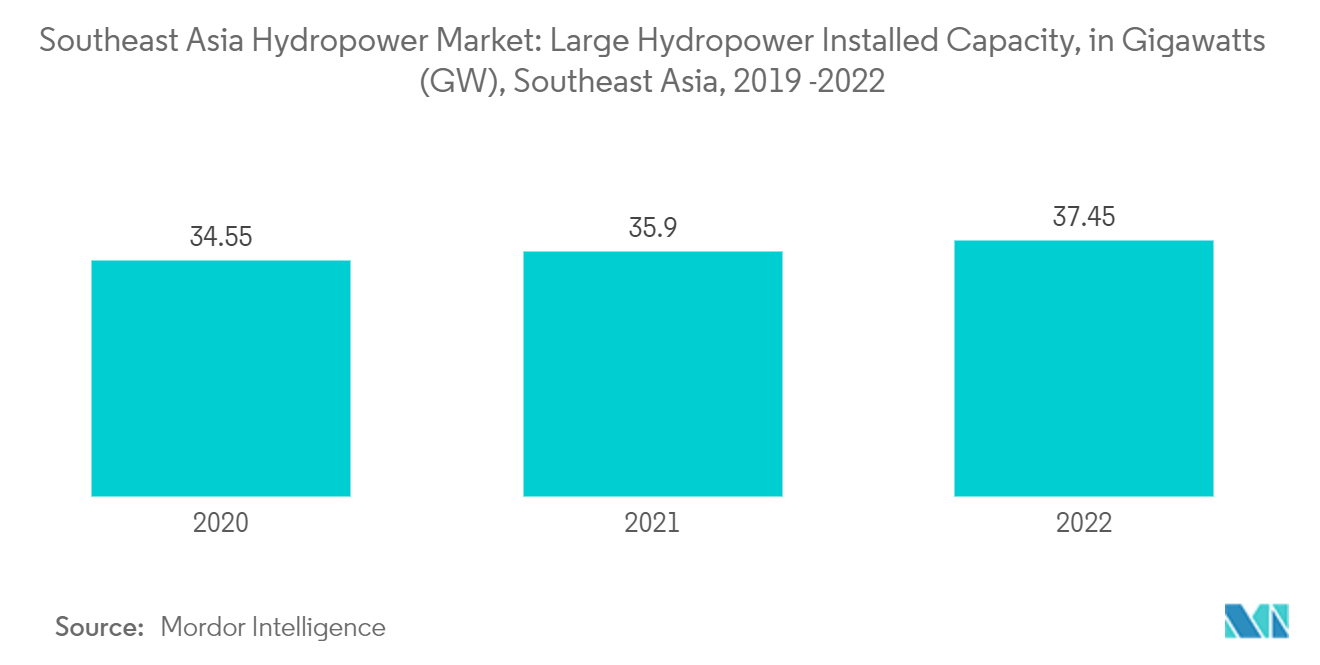

在东南亚,水力发电在可再生能源行业中占据主导地位。 2020年,该地区水电项目装机容量为35.895吉瓦,2022年增至37.445吉瓦,增长4%。根据2020-2030年老挝电力发展规划,预计到2025年,老挝水电装机容量将超过14吉瓦。到2025年,可再生能源可能占能源结构总量的30%,水电预计将成为老挝水电的主要组成部分。这种增长。

作为东南亚国家联盟(ASEAN)2021-2025年能源合作行动计划(APAEC)的一部分,目标是到2025年达到可再生能源发电装机容量的35%,这可能需要部署35-40GW。 2021年12月,LNT Partners协助Dakdrinh Hydropower JSC从亚洲基础设施投资银行(AIIB)和Natixis银行获得9500万美元贷款融资,用于越南125兆瓦Dakdrinh水电站项目。这些资金将用于为 Dakdrinh Hydropower 125MW 水电站的现有债务进行再融资。

2022年3月,国际科技集团安德里茨与泰国发电局(EGAT)签署谅解备忘录,共同探索和拓展泰国及周边国家水电项目的商机。由于上述因素,预计规模庞大的水电领域将在预测期内推动市场的增长。

越南预计将主导市场

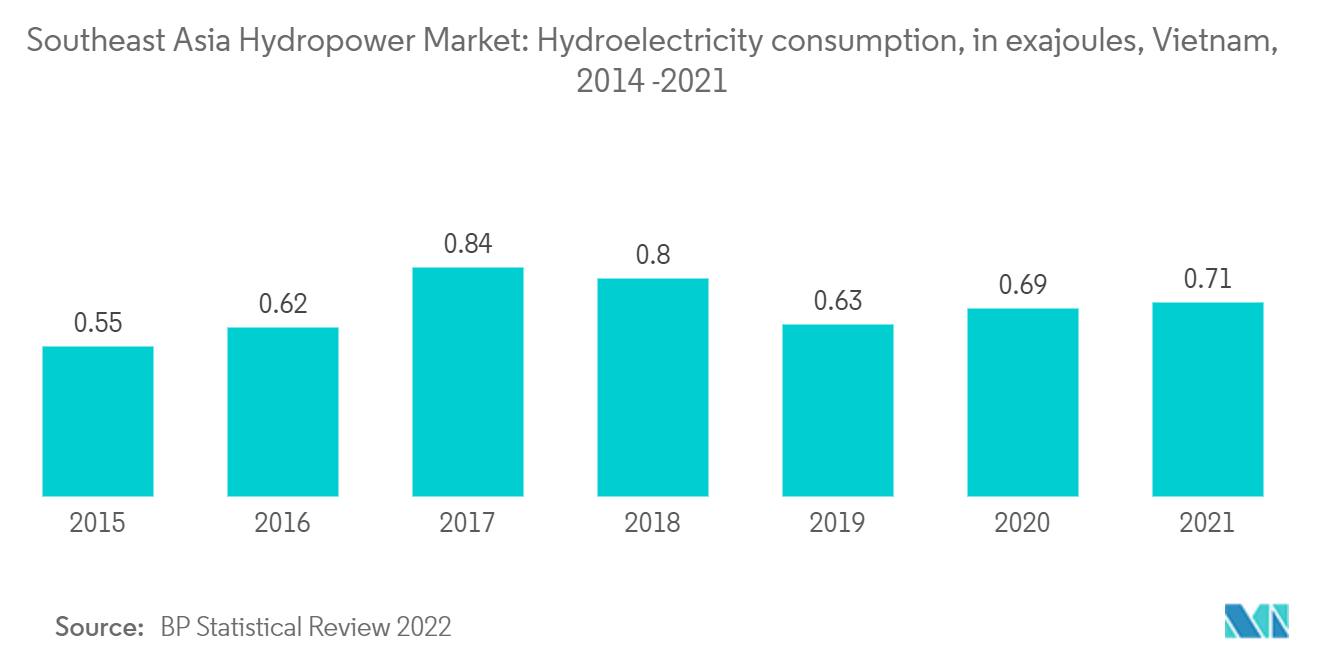

越南是东南亚最大的水电市场之一。据越南电力局(EVN)统计,截至2022年,越南水电装机容量为20.774吉瓦,占该国总装机容量的近29.9%。该国水力发电消耗量从2015年的0.55艾焦耳增加到0.71艾焦耳,增长显着。

水力发电在全国总发电量中占有重要份额,占全国总发电量的近30.77%。越南经济严重依赖水力发电来满足国内需求。然而,随着国内需求的快速增长,燃煤发电在电力中的占比有所上升,其他可再生能源也稳步增长,但在总发电量中所占份额相对较小。

由于传统上对水电的依赖,越南已开发了近60%的水电潜力,使其成为一个成熟的水电市场。根据2021 年越南能源展望,该国即将充分利用其大型和中型水电潜力(定义为大于 30 兆瓦,通常带有相连的水库)。然而,约 11 吉瓦的径流式小型水电仍有未开发的潜力。

尽管如此,随着政府试图应对日益增长的电力需求(预计 2021 年至 2030 年期间将增长近 6-7%),同时实现减排目标,越南政府正在投资开发剩余的大型电力项目。该国规模水电潜力。例如,2021年11月,越南电力(EVN)集团与法国开发署(AFD)签署了价值8100万美元的贷款协议,用于扩建和平水电站项目。该项目总投资4.067亿美元,包括两台风机,总容量480MW。 2022年4月,Flovel Energy与水平混流式机组签署了越南Nam Tang 3 HPP(2 x 8.75 MW)合同。该项目由Truong Thanh Investment Construction Company Limited 开发。南唐3号水电站项目位于越南安沛省,这是该公司在安沛省的第八个项目。

由于上述因素,预计越南将在预测期内主导所研究的市场。

东南亚水电产业概况

东南亚水电市场本质上是适度分散的。该市场的一些主要参与者(排名不分先后)包括越南电力建设股份公司、泰国发电局、PT Perusahaan Listrik Negara、Tenaga Nasional Berhad 和 Andrtiz AG。

东南亚水电市场领导者

Vietnam Electricity Construction JSC

Tenaga Nasional Berhad

Andrtiz AG

PT Perusahaan Listrik Negara

Electricity Generating Authority of Thailand

- *免责声明:主要玩家排序不分先后

东南亚水电市场动态

- 2022年9月,越南电力(EVN)与安德里茨签署合同,为位于昆嵩省沙泰县和珠巴县的Ialy水电站扩建提供所需的全套机电设备和技术服务,嘉莱省。通过完成扩建项目,伊利水电站的装机容量将能够增加30%,达到1080兆瓦,预计到2025年完工。安德里茨将提供两台180兆瓦混流式水轮机组、两台211MVA同步发电机、控制和保护系统,以及附加辅助设备和相关技术服务。

- 2022年7月,菲律宾开发银行(DBP)批准了6.6亿比索的资金,用于支持位于菲律宾新怡诗夏省Gabaldon的4.6兆瓦Dupinga小型水电项目的开发。 DBP 对 Dupinga 项目的资助帮助政府实现到 2030 年 30% 可再生能源的目标。

东南亚水电产业细分

水力发电,或水力发电,是最大和最古老的可再生能源之一,它利用流动水的自然流动来发电。水力发电技术利用水坝或导流结构在一个方向流动的水和另一个方向流出的水之间产生的高差来发电。

东南亚水电市场按类型和地理位置细分。按类型划分,市场分为大水电、小水电和抽水蓄能。该报告还涵盖了东南亚主要国家水电市场的装机容量和预测。每个细分市场的装机容量和预测均以吉瓦 (GW) 为单位进行考虑。

| 大水电 |

| 小水电 |

| 抽水蓄能 |

| 越南 |

| 印度尼西亚 |

| 马来西亚 |

| 老挝 |

| 菲律宾 |

| 泰国 |

| 东南亚其他地区 |

| 按类型 | 大水电 |

| 小水电 | |

| 抽水蓄能 | |

| 按地理 | 越南 |

| 印度尼西亚 | |

| 马来西亚 | |

| 老挝 | |

| 菲律宾 | |

| 泰国 | |

| 东南亚其他地区 |

东南亚水电市场研究常见问题解答

目前东南亚水电市场规模有多大?

东南亚水电市场预计在预测期内(2024-2029年)复合年增长率为7.90%

东南亚水电市场的主要参与者有哪些?

Vietnam Electricity Construction JSC、Tenaga Nasional Berhad、Andrtiz AG、PT Perusahaan Listrik Negara、Electricity Generating Authority of Thailand 是东南亚水电市场的主要运营公司。

这个东南亚水电市场涵盖哪些年份?

该报告涵盖了东南亚水电市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了东南亚水电市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

东南亚水电行业报告

Mordor Intelligence™ 行业报告创建的 2024 年东南亚水电市场份额、规模和收入增长率统计数据。东南亚水电分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。