东南亚发电EPC市场分析

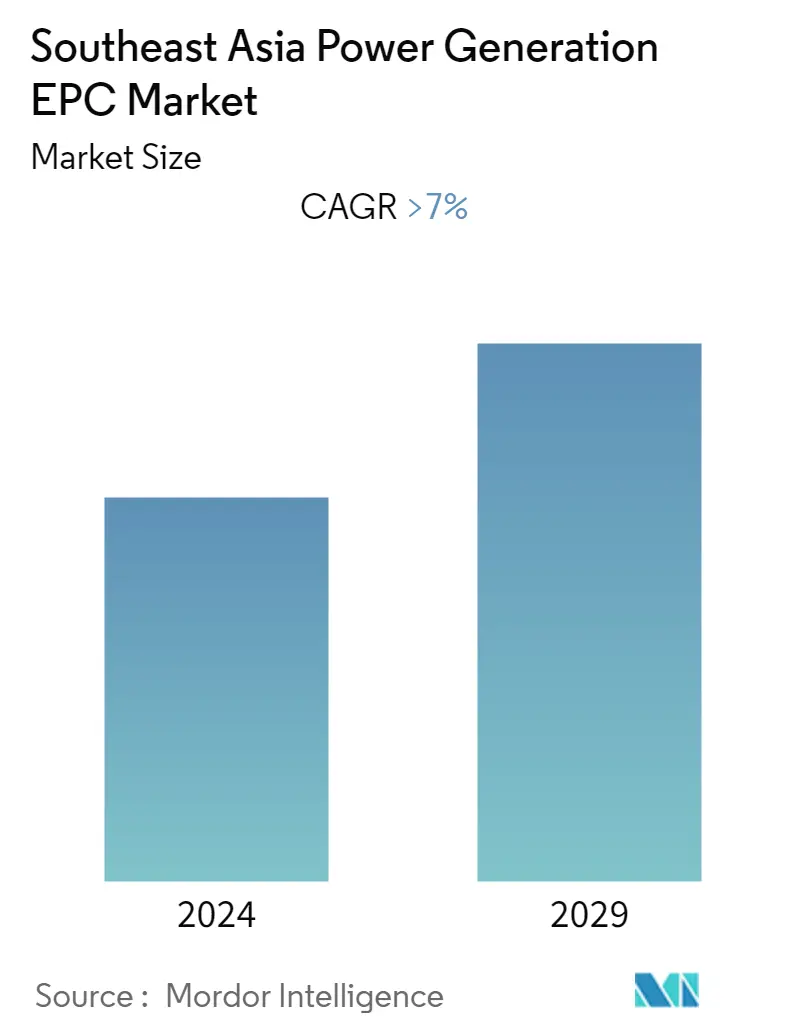

预计2022-2027年预测期内,东南亚发电EPC市场的复合年增长率将超过7%。 COVID-19 疫情对该地区的发电 EPC 市场产生了中等影响,导致多个电力项目延误。尽管如此,所有运营均已恢复,扩大了市场规模。人口的快速增长和电力消耗的增加是电力市场增长的关键因素。随着电力需求的飙升,众多新项目正在建设和规划阶段,这反过来有望提高市场份额。此外,可再生能源的加速大规模部署预计将推动整个地区的EPC市场。然而,国内投资较低和招标处理缓慢可能会限制预测期内的市场增长。

- 政府对采用可再生能源的有利政策和指令以及对减少整个地区碳排放的日益关注预计将大幅推动可再生能源发电 EPC 市场的发展。

- 预计2019年至2040年间,东南亚地区的能源需求将增长约三分之二,从而导致对新能源发电、配电和输电的大量投资,为EPC市场参与者在未来几年创造过剩的市场机会。

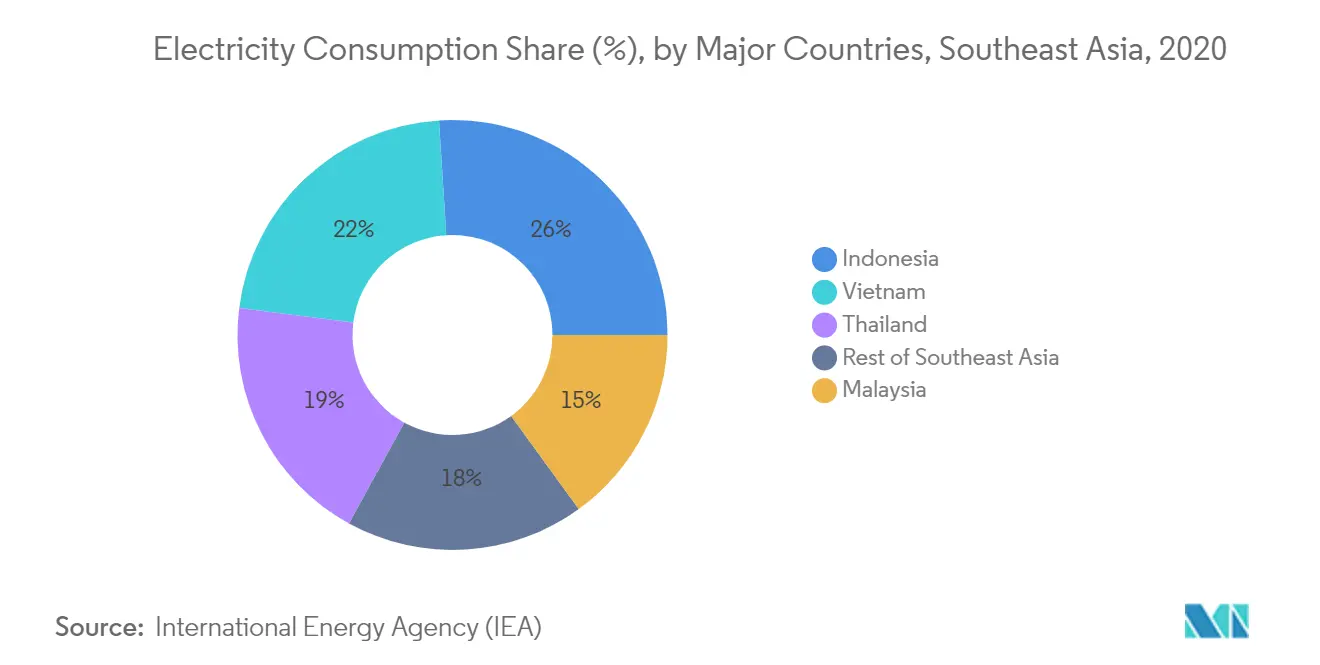

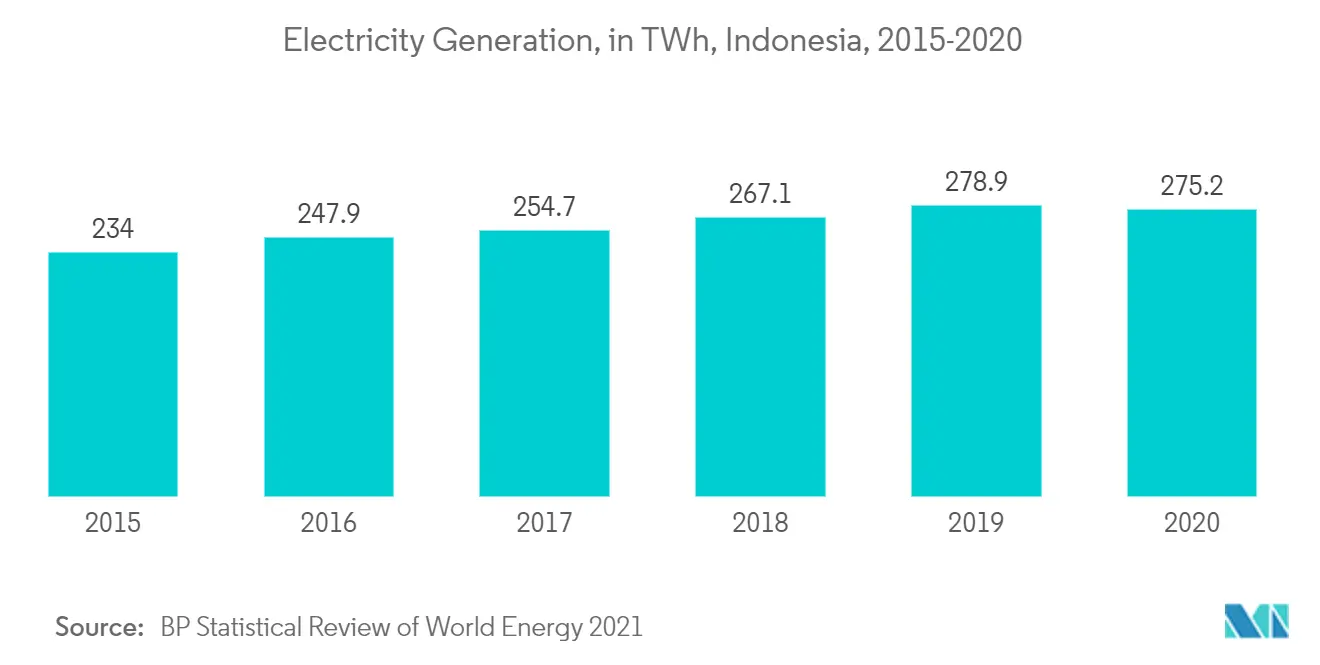

- 印度尼西亚是东南亚最大的经济体,2021 年发电量最高。预计该国将在预测期内通过规划项目主导发电 EPC 市场。

东南亚发电EPC市场趋势

可再生能源需求旺盛

- 东南亚国家联盟 (ASEAN) 制定了雄心勃勃的目标,即到 2025 年确保其一次能源的 23% 来自可再生能源,装机容量的份额达到 35%。该地区的能源需求预计将增长 50%。反过来,预计这将极大地推动东南亚可再生能源发电 EPC 市场的发展。

- 截至2020年底,越南风电装机容量达到600兆瓦。越南政府设定的加速目标预计到2025年将达到11,800兆瓦,这有望推动整个地区的发电EPC市场。

- 马来西亚政府为增加全国可再生能源份额而推出的有利政府政策预计将扩大市场。政府推出的净计量3.0计划鼓励在住宅和商业领域部署太阳能发电系统,预计将刺激发电EPC市场的需求。

- 由于即将开展的项目,可再生能源在泰国发电中的份额正在显着增长。 2014年7,406兆瓦,2020年11,991兆瓦,该国可再生能源装机容量持续增长。

- 此外,泰国发电局 (EGAT) 计划到 2037 年在大坝水库上建设 2.7 吉瓦的浮动太阳能发电容量。目标将是创造大量机会来大幅推动 EPC 市场。因此,上述因素进一步提升了该地区发电EPC市场的市场份额。

- 因此,基于上述因素,预计可再生能源领域在预测期内将出现巨大需求。

印度尼西亚将主导市场

- 印度尼西亚是东南亚最大的经济体之一。该国的电力部门高度依赖化石燃料发电,特别是褐煤和烟煤。尽管与煤炭不同,天然气预计仍将是该国能源结构的一个组成部分。

- 印度尼西亚政府推出了新的电力采购计划(RUPTL),计划到2030年增加4.7吉瓦的太阳能发电量。这预计将提升该国可再生能源领域发电EPC的市场份额。

- 印度尼西亚可再生能源领域不断增长的投资趋势预计将促进市场增长。 2020年,可再生能源领域投资13.6亿美元。

- 印度尼西亚政府正计划逐步淘汰带有核反应堆的燃煤电厂,以减少碳排放,同时增加核电厂的发电量。然而,与东南亚地区任何其他国家相比,该国在整个地区产生核能的潜力巨大。

- 因此,随着电力需求的不断增加,发电量也在不断增长。 2020年印度尼西亚发电量为275.2太瓦时。新项目预计将满足预测期内飙升的电力需求,并带动可观的市场。

- 因此,基于上述因素,预计印度尼西亚将在预测期内主导东南亚发电EPC市场。

东南亚发电EPC行业概况

东南亚发电EPC电力市场适度分散。一些主要公司包括三菱重工有限公司、现代工程有限公司、住友商事株式会社、Poyry PLC 和 Indika Energy。

东南亚发电EPC市场领导者

-

Sumitomo Corporation

-

Poyry PLC

-

Indika Energy

-

Mitsubishi Heavy Industries, Ltd.

-

Hyundai Engineering Co., Ltd.

- *免责声明:主要玩家排序不分先后

东南亚发电EPC市场动态

- 2021 年 12 月,总部位于菲律宾的大型项目开发商 SolarPhilippinesNueva Ecija Corporation (SPNEC) 开始建设 500 兆瓦太阳能光伏设施的首个 50 兆瓦机组。第一个 50 兆瓦将于 2022 年底投入使用,为该公司实现盈利并在 2023 年之前建设该项目的其余部分铺平道路。

- 2021年10月,Sunseap牵头的财团与国内外合作伙伴签署了一份谅解备忘录(MoU),将在印度尼西亚勘探和建设约7吉瓦的太阳能发电站。印度尼西亚和新加坡预计将通过拟议的太阳能发电系统实现其清洁能源目标。该项目预计将分期建设。

东南亚发电EPC行业细分

东南亚发电EPC市场报告包括:。

| 来源 | 常规火电 |

| 可再生能源电力 | |

| 核电 | |

| 地理 | 印度尼西亚 |

| 泰国 | |

| 马来西亚 | |

| 越南 | |

| 菲律宾 | |

| 东南亚其他地区 |

东南亚发电 EPC 市场研究常见问题解答

目前东南亚发电EPC市场规模有多大?

东南亚发电EPC市场预计在预测期内(2024-2029年)复合年增长率将超过7%

东南亚发电EPC市场的主要参与者有哪些?

Sumitomo Corporation、Poyry PLC、Indika Energy、Mitsubishi Heavy Industries, Ltd.、Hyundai Engineering Co., Ltd.是东南亚发电EPC市场的主要运营公司。

这个东南亚发电EPC市场涵盖哪些年份?

该报告涵盖了东南亚发电EPC市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了东南亚发电EPC市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Power Reports

Popular Energy & Power Reports

东南亚发电EPC行业报告

Mordor Intelligence™ 行业报告创建的 2024 年东南亚发电 EPC 市场份额、规模和收入增长率统计数据。东南亚发电 EPC 分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。