东南亚锂离子电池市场分析

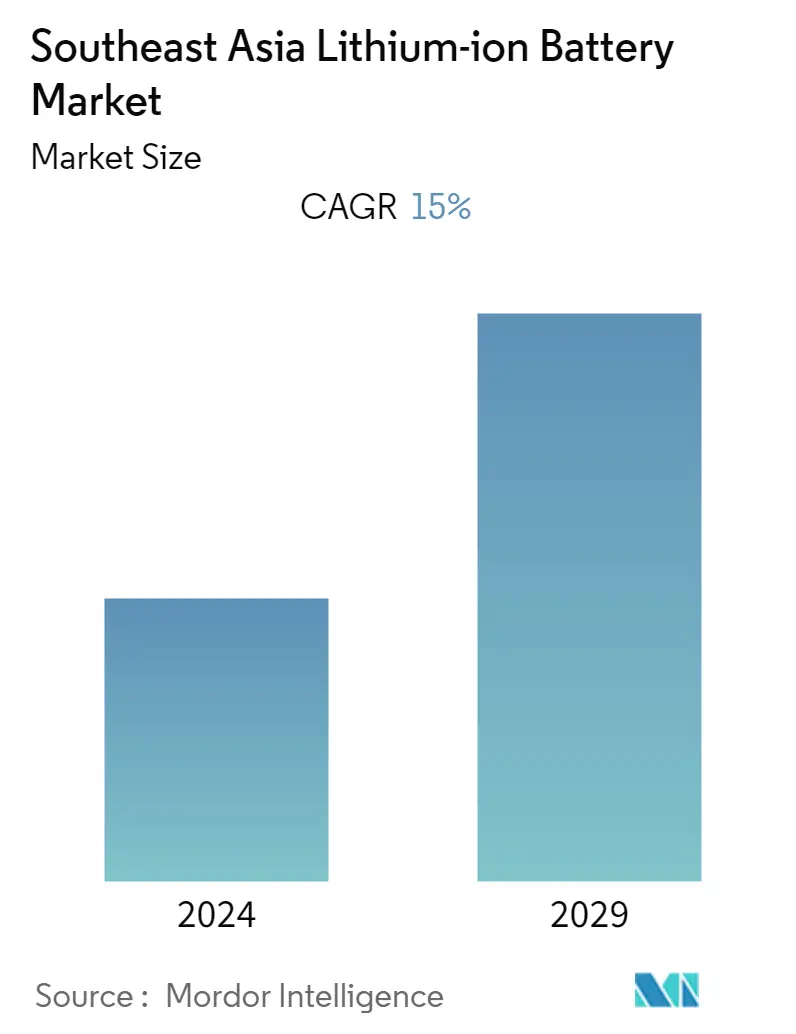

东南亚锂离子电池市场预计在预测期内复合年增长率为15%。

2020 年市场受到了 COVID-19 的负面影响。目前市场已达到大流行前的水平。

- 从长远来看,锂离子电池价格下降和电动汽车日益普及等因素预计将推动市场发展。

- 另一方面,原材料供需不匹配阻碍了市场增长。

- 尽管如此,将可再生能源与电池储能系统与各国国家电网整合的计划预计将为东南亚锂离子电池市场创造巨大机遇。

- 由于各个行业,特别是汽车行业的需求不断增加,预计泰国将主导市场。

东南亚锂离子电池市场趋势

汽车行业主导市场

- 汽油和天然气等燃料成本的不断波动以及各国对排放控制的需求不断增加,已将焦点从传统汽车转移到电动汽车(EV)。电动汽车效率更高,再加上电力成本,这意味着为满足您的出行需求,为电动汽车充电比加油汽油或柴油更便宜。使用可再生能源可以使电动汽车的使用更加环保。

- 锂离子电池系统推动插电式混合动力汽车和电动汽车。由于其高能量密度、快速充电能力和高放电功率,锂离子电池是唯一能够满足 OEM 对车辆行驶里程和充电时间要求的技术。铅基动力电池由于其较低的比能量和较高的重量,在全混合动力电动汽车或电动汽车中的使用不具有竞争力。

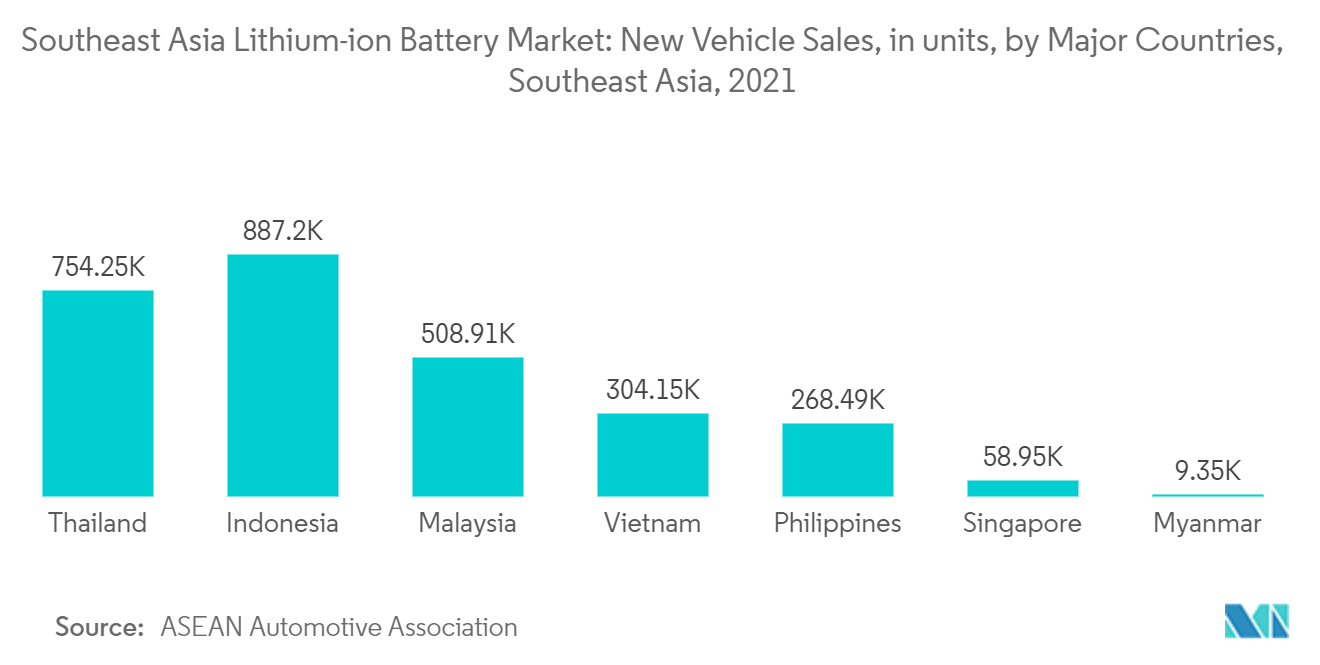

- 该地区的汽车销量有所增加。例如,自2020年以来,菲律宾的汽车销量增长了20%。2021年,菲律宾的汽车销售总数为268,488辆,而2020年为223,793辆。其他地区,如印度尼西亚、新加坡等,也见证了销量的增长。

- 2021 年,印尼政府宣布目标是到 2025 年电动汽车占国内汽车产量的 20%,相当于约 40 万辆电动汽车。由于全国范围内摩托车比汽车更受青睐,政府还计划电动摩托车占国内摩托车总产量的20%。

- 此外,为了提高电动汽车的普及率,印尼政府宣布计划为每销售一辆电动汽车提供超过5000美元的补贴。这些激励措施将提供给购买在印度尼西亚设有工厂的公司生产的电动汽车的买家。

- 此外,2022年11月,菲律宾政府宣布降低电动汽车进口关税。此前,进口关税从5%到30%不等,但现在已降至0%。采取这一步骤是为了增加该国电动汽车的采用。

- 因此,电动汽车需求的增加以及政府的支持政策和财政激励措施将在预测期内增加汽车行业对锂离子电池的需求。

泰国有望主导市场

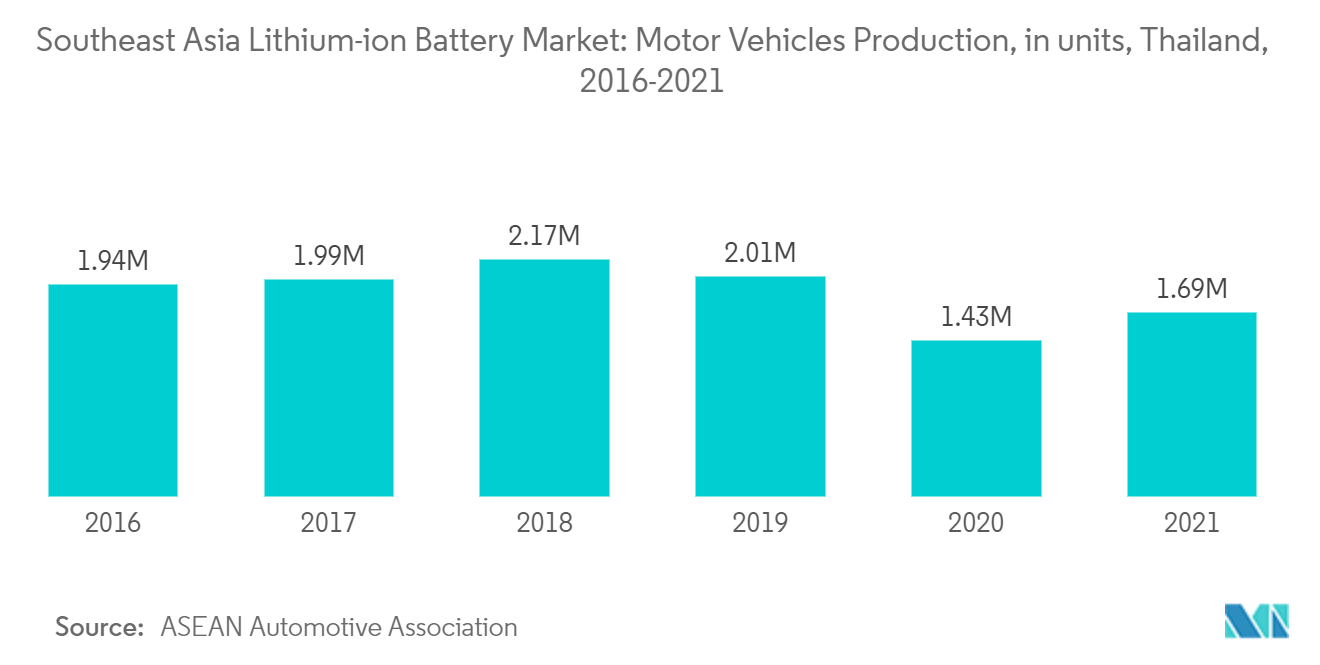

- 泰国汽车行业投资潜力巨大。该国拥有东盟领先的汽车生产基地。过去50年来,该国已从汽车零部件组装国发展成为领先的汽车生产和出口中心。

- 与 2020 年相比,2021 年该国机动车产量增长了 18% 以上。2021 年,该国生产了 1,685,705 辆机动车,而 2020 年为 1427074 辆。预计预测期内的增长率将相似。

- 此外,预计该国电动汽车领域将出现高速增长,特别是插电式混合动力电动汽车(PHEV)和混合动力电动汽车(HEV)。例如,2019年,泰国政府重点激励环保汽车制造商推出更多环保电动汽车,尤其是混合动力汽车。与其他电动汽车车型一样,这些生态电动汽车也将获得消费税减免,从而使零售价格更加实惠。预计这将在未来几年为锂离子电池制造商创造重大机遇。

- 此外,根据国家电动汽车政策委员会 (NEVPC) 路线图,泰国将在 2022 年之前每年增加 60,000 至 110,000 辆电动汽车。到 2025 年,这一数字将增至 100,000 至 300,000 辆,到 2026 年将增至 400,000 至 750,000 辆。

- 此外,政府还根据泰国4.0计划规划了其业务模块。该计划有助于增加云计算、互动媒体、大数据和物联网等新技术。因此,预计该国对数据中心的需求将会很高,这预计将在预测期内增加数据中心对电池的需求。

- 因此,基于上述因素,预计泰国在预测期内将主导东南亚地区的锂离子电池市场。

东南亚锂离子电池产业概况

东南亚锂离子电池市场较为分散。一些主要参与者(排名不分先后)包括比亚迪有限公司、LiRON LIB Power Pte Ltd、Saft Groupe SA、三星 SDI 有限公司和 GS Yuasa Corporation。

东南亚锂离子电池市场领导者

BYD Co. Ltd.

LiRON LIB Power Pte Ltd

Saft Groupe SA

Samsung SDI Co., Ltd.

GS Yuasa Corporation

- *免责声明:主要玩家排序不分先后

东南亚锂离子电池市场动态

- 2022年12月,中国锂电池制造商集团公司国轩新加坡同意与两家泰国电力公司Arun Plus公司和Global Power Synergy上市公司组建合资企业(JV),建设锂离子电池组和模块超级工厂泰国的目标是电动汽车 (EV) 和固定存储市场。

- 2022 年 9 月,新加坡锂离子电池制造商 Durapower Holdings Pte Ltd 宣布,他们将为 PSA 新加坡新大士港现有自动导引车 (AGV) 车队的 60% 以上提供动力。正如交通部宣布的,电动 AGV 车队对于帮助大士港到 2050 年实现净零排放也至关重要。

- 2022 年 6 月,马来西亚投资公司 Hong Seng 和美国电池阳极公司 EoCell 将合作建造锂离子电池制造中心。该制造工厂将提供电动汽车电池和储能解决方案(ESS),最终将供应给东南亚地区的电动汽车制造商、组装商和用户。

东南亚锂离子电池产业细分

锂离子是最流行的可充电电池之一。锂离子电池为常用设备供电,例如手机、电动汽车和各种其他设备。锂离子电池由单个或多个锂离子电芯和保护电路板组成。一旦将一个或多个电池单元安装在带有保护电路板的设备内,它们就被称为电池。

东南亚锂离子电池市场按应用和地理位置细分。按应用划分,市场分为汽车、工业、消费电子和其他应用。报告还涵盖了东南亚主要国家锂离子电池市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据上述所有细分市场的收入(十亿美元)进行的。

| 汽车 |

| 工业的 |

| 消费类电子产品 |

| 其他应用(医疗设备、电动工具等) |

| 印度尼西亚 |

| 马来西亚 |

| 菲律宾 |

| 新加坡 |

| 泰国 |

| 越南 |

| 东南亚其他地区 |

| 应用 | 汽车 |

| 工业的 | |

| 消费类电子产品 | |

| 其他应用(医疗设备、电动工具等) | |

| 地理位置 {2028 年之前的市场规模和需求预测(仅适用于地区)} | 印度尼西亚 |

| 马来西亚 | |

| 菲律宾 | |

| 新加坡 | |

| 泰国 | |

| 越南 | |

| 东南亚其他地区 |

东南亚锂离子电池市场研究常见问题解答

目前东南亚锂离子电池市场规模有多大?

东南亚锂离子电池市场预计在预测期内(2024-2029)复合年增长率为15%

东南亚锂离子电池市场的主要参与者有哪些?

BYD Co. Ltd.、LiRON LIB Power Pte Ltd、Saft Groupe SA、Samsung SDI Co., Ltd.、GS Yuasa Corporation是东南亚锂离子电池市场的主要经营公司。

这个东南亚锂离子电池市场涵盖了哪些年份?

该报告涵盖了东南亚锂离子电池市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了东南亚锂离子电池市场历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

东南亚锂离子电池行业报告

Mordor Intelligence™ 行业报告创建的 2024 年东南亚锂离子电池市场份额、规模和收入增长率统计数据。东南亚锂离子电池分析包括至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。