南美工程塑料市场规模

|

|

研究期 | 2017 - 2029 |

|

|

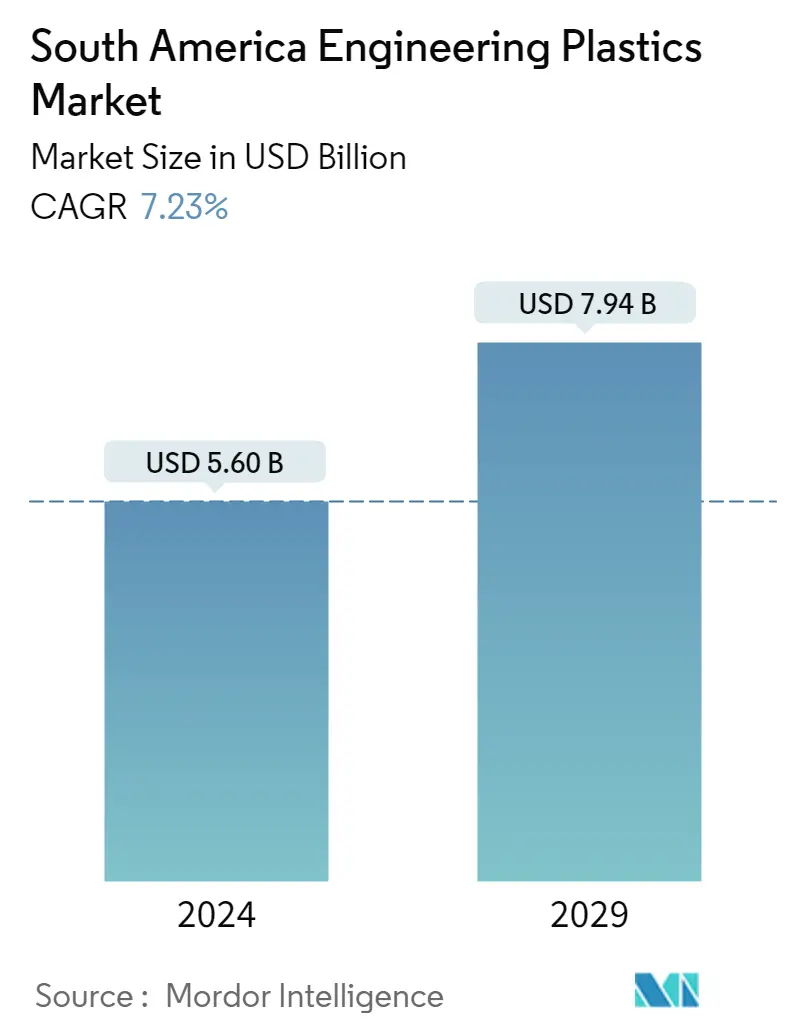

市场规模 (2024) | USD 5.60 Billion |

|

|

市场规模 (2029) | USD 7.94 Billion |

|

|

按最终用户行业的最大份额 | 包装 |

|

|

CAGR (2024 - 2029) | 7.23 % |

|

|

按国家的最大份额 | 巴西 |

|

|

市场集中度 | 高的 |

主要参与者 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

南美工程塑料市场分析

南美工程塑料市场规模预计到2024年为56亿美元,预计到2029年将达到79.4亿美元,在预测期内(2024-2029年)复合年增长率为7.23%。

包装行业在预测期内将主导市场

- 与普通塑料或商品塑料相比,工程塑料具有优异的机械和热性能,具有无穷无尽的应用。它们已经在汽车、航空航天、建筑等各个应用领域取代了金属和其他传统使用的材料。

- 包装行业是工程塑料的最大消费领域。工程塑料制成的包装有多种材料类型和形式,包括薄膜、瓶子、容器等,每种都有其独特的特性。这些特性包括温度范围、适当的食品用途、保质期、外观和阻隔性能。工程塑料适用于热灌装和冷灌装以及微波再加热,预计在预测期内该行业的消费量复合年增长率为 5.13%。

- 汽车行业是工程塑料的第二大消费者,工程塑料已用各种类型的复合材料取代了昂贵的金属及其合金,每种复合材料都是针对独特的条件和要求而设计的。行业采用高强度工程塑料,不仅降低了零件加工、装配和维护成本,而且使车辆更轻、更节能。巴西和阿根廷拥有该地区最发达的汽车工业,预计2023年至2029年该行业的消费收入复合年增长率为6.74%。

- 由于对智能电子产品和先进设备的需求不断增加,电气和电子行业预计将成为增长最快的领域,从而促进该行业的增长。预计该行业的需求量在预测期内的复合年增长率将达到 7.74%。

巴西在预测期内仍将保持主导地位

- 2022年,按收入计算,南美洲占全球工程塑料消费量的4.56%。工程塑料应用于汽车、包装、电气和电子等不同行业。

- 巴西是最大的工程塑料消费国,2022年收入较上年增长10.18%。巴西的包装和汽车生产量分别占整个南美洲的近 60% 和 66%。随着即食方便食品的需求不断增长以及忙碌生活方式的兴起,包装材料的消耗量增加,从而增加了该地区工程塑料的销量。汽车需求激增是私人出行需求不断增长的结果。技术创新正在推动对电子产品的需求。

- 阿根廷是以汽车行业为首的增长最快的消费者,政府立法了一项新法案以促进对汽车标记行业的新投资并加强其供应链。这将加强该行业的出口导向型形象,并在预测期内促进新发动机技术的发展。因此,汽车对工程塑料的需求可能会增加,在预测期内,按收入计算,该国的复合年增长率为 10.77%。

- 由于先进材料、有机电子、小型化和颠覆性技术的使用,预计在预测期内(2023-2029年),该地区工程塑料的消费量复合年增长率(按收入计算)将达到7.21%。

南美工程塑料市场趋势

- 增加协议和伙伴关系以促进增长

- 电动汽车销量快速增长促进行业发展

- 政府改革和增加基础设施投资以促进行业增长

- 食品包装带动塑料包装需求

- 未来几年巴西仍将是含氟聚合物树脂的最大进口国

- 汽车行业将推动南美洲对聚酰胺的需求

- 巴西将成为该地区最大的聚碳酸酯进口国

- 包装行业需求拉动PET需求

- 巴西将主导南美 PMMA 进口

- 汽车和电气行业需求增加推动 POM 进口

- 巴西当地需求旺盛,推动ABS和SAN树脂进口

- 原油价格波动及地缘政治因素对工程塑料价格影响较大

- 由于南美国家的回收率较低,回收范围随着政府的举措而扩大

- 由于回收材料的质量较差,聚碳酸酯塑料的机械回收面临着挑战

- 该地区不同政府发起的废物管理战略正在推动 PET 的回收利用

- 巴西电气和电子设备 (WEEE) 废物达到 2143 吨,这可能会促进 ABS 回收

南美工程塑料行业概况

南美工程塑料市场较为集中,前五名企业占据89.63%。该市场的主要参与者包括 Alfa SAB de CV、BASF SE、Enka、Indorama Ventures Public Company Limited 和 Koch Industries, Inc.(按字母顺序排列)。

南美工程塑料市场领导者

Alfa S.A.B. de C.V.

BASF SE

Enka

Indorama Ventures Public Company Limited

Koch Industries, Inc.

Other important companies include Celanese Corporation, China Petroleum & Chemical Corporation, Covestro AG, Formosa Plastics Group, LANXESS, Mitsubishi Chemical Corporation, SABIC, Teijin Limited, Trinseo, Unigel Plasticos.

*免责声明:主要玩家排序不分先后

南美工程塑料市场动态

- 2023 年 2 月:科思创股份公司推出了适用于医疗保健和生命科学应用的模克隆 3638 聚碳酸酯,例如药物输送设备、健康和可穿戴设备以及用于生物制药制造的一次性容器。

- 2023年1月:UNIGEL决定与MECS Inc.合作建设一座新的硫酸工厂,该工厂随后将增加PMMA的产量。

- 2022 年 11 月:塞拉尼斯公司完成了对杜邦公司移动与材料(MM)业务的收购。此次收购通过增加杜邦的知名品牌和知识产权,增强了公司的工程热塑性塑料产品组合。

南美工程塑料市场报告 - 目录

1. 执行摘要和主要发现

2. 报告优惠

3. 介绍

- 3.1 研究假设和市场定义

- 3.2 研究范围

- 3.3 研究方法论

4. 主要行业趋势

-

4.1 最终用户趋势

- 4.1.1 航天

- 4.1.2 汽车

- 4.1.3 建筑与施工

- 4.1.4 电气和电子

- 4.1.5 包装

-

4.2 进出口趋势

- 4.2.1 氟聚合物贸易

- 4.2.2 聚酰胺 (PA) 贸易

- 4.2.3 聚碳酸酯(PC)贸易

- 4.2.4 聚对苯二甲酸乙二醇酯(PET)贸易

- 4.2.5 聚甲基丙烯酸甲酯(PMMA)贸易

- 4.2.6 聚甲醛(POM)贸易

- 4.2.7 苯乙烯共聚物(ABS 和 SAN)贸易

- 4.3 价格趋势

-

4.4 回收概述

- 4.4.1 聚酰胺 (PA) 回收趋势

- 4.4.2 聚碳酸酯 (PC) 回收趋势

- 4.4.3 聚对苯二甲酸乙二醇酯 (PET) 回收趋势

- 4.4.4 苯乙烯共聚物(ABS 和 SAN)回收趋势

-

4.5 监管框架

- 4.5.1 阿根廷

- 4.5.2 巴西

- 4.6 价值链和分销渠道分析

5. 市场细分(包括以美元计的市场规模和数量、截至 2029 年的预测以及增长前景分析)

-

5.1 最终用户行业

- 5.1.1 航天

- 5.1.2 汽车

- 5.1.3 建筑与施工

- 5.1.4 电气和电子

- 5.1.5 工业及机械

- 5.1.6 包装

- 5.1.7 其他最终用户行业

-

5.2 树脂类型

- 5.2.1 含氟聚合物

- 5.2.1.1 按子树脂类型

- 5.2.1.1.1 乙烯四氟乙烯 (ETFE)

- 5.2.1.1.2 氟化乙烯丙烯 (FEP)

- 5.2.1.1.3 聚四氟乙烯 (PTFE)

- 5.2.1.1.4 聚氟乙烯 (PVF)

- 5.2.1.1.5 聚偏二氟乙烯 (PVDF)

- 5.2.1.1.6 其他子树脂类型

- 5.2.2 液晶聚合物(LCP)

- 5.2.3 聚酰胺 (PA)

- 5.2.3.1 按子树脂类型

- 5.2.3.1.1 表现

- 5.2.3.1.2 聚酰胺 (PA) 6

- 5.2.3.1.3 聚酰胺 (PA) 66

- 5.2.3.1.4 聚邻苯二甲酰胺

- 5.2.4 聚对苯二甲酸丁二醇酯 (PBT)

- 5.2.5 聚碳酸酯(PC)

- 5.2.6 聚醚醚酮 (PEEK)

- 5.2.7 聚对苯二甲酸乙二醇酯 (PET)

- 5.2.8 聚酰亚胺 (PI)

- 5.2.9 聚甲基丙烯酸甲酯 (PMMA)

- 5.2.10 聚甲醛 (POM)

- 5.2.11 苯乙烯共聚物(ABS 和 SAN)

-

5.3 国家

- 5.3.1 阿根廷

- 5.3.2 巴西

- 5.3.3 南美洲其他地区

6. 竞争格局

- 6.1 关键战略举措

- 6.2 市场份额分析

- 6.3 公司概况

-

6.4 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 BASF SE

- 6.4.3 Celanese Corporation

- 6.4.4 China Petroleum & Chemical Corporation

- 6.4.5 Covestro AG

- 6.4.6 Enka

- 6.4.7 Formosa Plastics Group

- 6.4.8 Indorama Ventures Public Company Limited

- 6.4.9 Koch Industries, Inc.

- 6.4.10 LANXESS

- 6.4.11 Mitsubishi Chemical Corporation

- 6.4.12 SABIC

- 6.4.13 Teijin Limited

- 6.4.14 Trinseo

- 6.4.15 Unigel Plasticos

7. 工程塑料首席执行官面临的关键战略问题

8. 附录

-

8.1 全球概况

- 8.1.1 概述

- 8.1.2 波特五力框架(行业吸引力分析)

- 8.1.3 全球价值链分析

- 8.1.4 市场动态 (DRO)

- 8.2 来源和参考文献

- 8.3 表格和图表清单

- 8.4 主要见解

- 8.5 数据包

- 8.6 专业术语

表格和图表列表

- 图 1:

- 2017 - 2029 年南美洲航空航天零部件生产收入(美元)

- 图 2:

- 2017 - 2029 年南美洲汽车产量

- 图 3:

- 南美洲新建建筑面积,平方英尺,2017 - 2029 年

- 图 4:

- 2017 - 2029 年南美洲电气电子生产收入(美元)

- 图 5:

- 2017 - 2029 年南美洲塑料包装产量(吨)

- 图 6:

- 2017 - 2021 年南美洲主要国家氟聚合物贸易进口收入(美元)

- 图 7:

- 2017 - 2021 年南美洲主要国家氟聚合物贸易出口收入(美元)

- 图 8:

- 2017 - 2021 年南美洲主要国家聚酰胺 (PA) 贸易进口收入(美元)

- 图 9:

- 2017 - 2021 年南美洲主要国家聚酰胺 (PA) 贸易出口收入(美元)

- 图 10:

- 2017 - 2021 年南美洲主要国家聚碳酸酯 (PC) 贸易进口收入(美元)

- 图 11:

- 2017 - 2021 年南美洲主要国家聚碳酸酯 (PC) 贸易出口收入(美元)

- 图 12:

- 2017 - 2021 年南美主要国家聚对苯二甲酸乙二醇酯 (PET) 贸易进口收入(美元)

- 图 13:

- 2017 - 2021 年南美主要国家聚对苯二甲酸乙二醇酯 (PET) 贸易出口收入(美元)

- 图 14:

- 2017 - 2021 年南美洲主要国家聚甲基丙烯酸甲酯 (PMMA) 贸易进口收入(美元)

- 图 15:

- 2017 - 2021 年南美洲主要国家聚甲基丙烯酸甲酯 (PMMA) 贸易出口收入(美元)

- 图 16:

- 2017 - 2021 年南美洲主要国家聚甲醛 (POM) 贸易进口收入(美元)

- 图 17:

- 2017 - 2021 年南美洲主要国家聚甲醛 (POM) 贸易出口收入(美元)

- 图 18:

- 2017 - 2021 年南美洲主要国家苯乙烯共聚物(ABS 和 SAN)贸易进口收入(美元)

- 图 19:

- 2017 - 2021 年南美洲主要国家苯乙烯共聚物(ABS 和 SAN)贸易出口收入(美元)

- 图 20:

- 2017 - 2021 年巴西工程塑料价格(按树脂类型划分)(每公斤美元)

- 图 21:

- 2017 - 2021 年阿根廷按树脂类型划分的工程塑料价格(每公斤美元)

- 图 22:

- 2017 - 2029 年南美洲工程塑料消耗量(吨)

- 图 23:

- 2017 - 2029 年南美洲工程塑料消耗量(美元)

- 图 24:

- 2017 - 2029 年南美洲最终用户行业消耗的工程塑料量(吨)

- 图 25:

- 2017 - 2029 年南美洲最终用户行业消耗的工程塑料价值(美元)

- 图 26:

- 2017 年、2023 年和 2029 年南美洲最终用户行业的工程塑料消费量份额(%)

- 图 27:

- 2017 年、2023 年和 2029 年南美洲最终用户行业消耗的工程塑料价值份额,%

- 图 28:

- 2017 - 2029 年南美洲航空航天工业消耗的工程塑料量(吨)

- 图 29:

- 2017 - 2029 年南美洲航空航天工业消耗的工程塑料价值(美元)

- 图 30:

- 2022 年与 2029 年南美洲航空航天工业按树脂类型消耗的工程塑料价值份额(%)

- 图 31:

- 2017 - 2029 年南美洲汽车行业工程塑料消耗量(吨)

- 图 32:

- 2017 - 2029 年南美洲汽车行业消耗的工程塑料价值(美元)

- 图 33:

- 2022 年与 2029 年南美洲汽车行业按树脂类型消耗的工程塑料价值份额(%)

- 图 34:

- 2017 - 2029 年南美洲建筑业消耗的工程塑料量(吨)

- 图 35:

- 2017 - 2029 年南美洲建筑业消耗的工程塑料价值(美元)

- 图 36:

- 2022 年与 2029 年南美洲按树脂类型划分的工程塑料消费价值份额(%)

- 图 37:

- 2017 - 2029 年南美洲电气和电子行业工程塑料消耗量(吨)

- 图 38:

- 2017 - 2029 年南美洲电气电子行业消耗的工程塑料价值(美元)

- 图 39:

- 2022 年与 2029 年南美洲按树脂类型划分的电气和电子行业工程塑料消费价值份额(%)

- 图 40:

- 2017 - 2029 年南美洲工业和机械行业消耗的工程塑料量(吨)

- 图 41:

- 2017 - 2029 年南美洲工业和机械行业消耗的工程塑料价值(美元)

- 图 42:

- 2022 年与 2029 年南美洲按树脂类型划分的工业和机械行业消耗的工程塑料价值份额,%

- 图 43:

- 2017 - 2029 年南美洲包装行业消耗的工程塑料量(吨)

- 图 44:

- 2017 - 2029 年南美洲包装行业消耗的工程塑料价值(美元)

- 图 45:

- 2022 年与 2029 年南美洲按树脂类型划分的工程塑料消费价值份额(%)

- 图 46:

- 2017 - 2029 年南美洲其他最终用户行业的工程塑料消耗量(吨)

- 图 47:

- 2017 - 2029 年南美洲其他最终用户行业消耗的工程塑料价值(美元)

- 图 48:

- 2022 年与 2029 年南美洲其他最终用户行业按树脂类型消费的工程塑料价值份额(%)

- 图 49:

- 2017 - 2029 年南美洲按树脂类型划分的工程塑料消耗量(吨)

- 图 50:

- 2017 - 2029 年南美洲按树脂类型划分的工程塑料消耗量(美元)

- 图 51:

- 2017 年、2023 年和 2029 年南美洲按树脂类型划分的工程塑料消耗量份额(%)

- 图 52:

- 2017 年、2023 年和 2029 年南美洲按树脂类型划分的工程塑料消费价值份额(%)

- 图 53:

- 2017 - 2029 年南美洲按子树脂类型消耗的含氟聚合物量(吨)

- 图 54:

- 2017 - 2029 年南美洲按子树脂类型消耗的含氟聚合物价值(美元)

- 图 55:

- 2017 年、2023 年和 2029 年南美洲按子树脂类型划分的含氟聚合物消耗量份额(%)

- 图 56:

- 2017 年、2023 年和 2029 年南美洲按子树脂类型划分的氟聚合物消耗价值份额,%

- 图 57:

- 南美洲乙烯四氟乙烯 (ETFE) 消耗量(吨),2017 - 2029 年

- 图 58:

- 南美洲乙烯四氟乙烯 (ETFE) 消耗量(美元),2017 年 - 2029 年

- 图 59:

- 南美洲最终用户行业消耗的乙烯四氟乙烯 (ETFE) 价值份额,%,2022 年与 2029 年

- 图 60:

- 2017 - 2029 年南美洲氟化乙烯丙烯 (FEP) 消耗量(吨)

- 图 61:

- 2017 - 2029 年南美洲氟化乙烯丙烯 (FEP) 消耗量(美元)

- 图 62:

- 南美洲最终用户行业消耗的氟化乙烯丙烯 (FEP) 价值份额,%,2022 年与 2029 年

- 图 63:

- 2017 - 2029 年南美洲聚四氟乙烯 (PTFE) 消耗量(吨)

- 图 64:

- 2017 - 2029 年南美洲聚四氟乙烯 (PTFE) 消耗量(美元)

- 图 65:

- 南美洲最终用户行业消耗的聚四氟乙烯 (PTFE) 价值份额,%,2022 年与 2029 年

- 图 66:

- 2017 - 2029 年南美洲聚氟乙烯 (PVF) 消耗量(吨)

- 图 67:

- 2017 - 2029 年南美洲聚氟乙烯 (PVF) 消费价值(美元)

- 图 68:

- 最终用户行业消费的聚氟乙烯 (PVF) 的价值份额,%,南美洲,2022 年与 2029 年

- 图 69:

- 2017 - 2029 年南美洲聚偏氟乙烯 (PVDF) 消耗量(吨)

- 图 70:

- 2017 - 2029 年南美洲聚偏二氟乙烯 (PVDF) 消耗量(美元)

- 图 71:

- 2022 年与 2029 年南美洲最终用户行业消费的聚偏氟乙烯 (PVDF) 价值份额(%)

- 图 72:

- 南美洲其他子树脂类型的消耗量(吨),2017 - 2029 年

- 图 73:

- 2017 - 2029 年南美洲其他子树脂类型的消费价值(美元)

- 图 74:

- 最终用户行业消费的其他子树脂类型的价值份额,%,南美洲,2022 年与 2029 年

- 图 75:

- 2017 - 2029 年南美洲液晶聚合物 (LCP) 消耗量(吨)

- 图 76:

- 2017 - 2029 年南美洲液晶聚合物 (LCP) 消耗量(美元)

- 图 77:

- 南美洲最终用户行业消费的液晶聚合物 (LCP) 价值份额,%,2022 年与 2029 年

- 图 78:

- 2017 - 2029 年南美洲按子树脂类型消耗的聚酰胺 (PA) 量(吨)

- 图 79:

- 2017 - 2029 年南美洲按子树脂类型消耗的聚酰胺 (PA) 价值(美元)

- 图 80:

- 2017 年、2023 年和 2029 年南美洲按子树脂类型划分的聚酰胺 (PA) 消费量份额(%)

- 图 81:

- 2017 年、2023 年和 2029 年南美洲按子树脂类型划分的聚酰胺 (PA) 消费价值份额(%)

- 图 82:

- 南美洲芳纶消耗量(吨),2017 - 2029

- 图 83:

- 2017 - 2029 年南美洲芳纶消费价值(美元)

- 图 84:

- 2022 年与 2029 年南美洲终端用户行业芳纶消费价值份额(%)

- 图 85:

- 南美洲聚酰胺 (PA) 6 消耗量(吨),2017 - 2029 年

- 图 86:

- 2017 - 2029 年南美洲聚酰胺 (PA) 6 消耗量(美元)

- 图 87:

- 南美洲最终用户行业消费的聚酰胺 (PA) 6 价值份额,%,2022 年与 2029 年

- 图 88:

- 南美洲聚酰胺 (PA) 66 消耗量(吨),2017 - 2029 年

- 图 89:

- 南美洲聚酰胺 (PA) 66 消费价值(美元),2017 - 2029 年

- 图 90:

- 最终用户行业消费的聚酰胺 (PA) 66 的价值份额,%,南美洲,2022 年与 2029 年

- 图 91:

- 南美洲聚邻苯二甲酰胺消费量(吨),2017 - 2029 年

- 图 92:

- 南美洲聚邻苯二甲酰胺消费价值(美元),2017 - 2029 年

- 图 93:

- 南美洲最终用户行业消费的聚邻苯二甲酰胺价值份额,%,2022 年与 2029 年

- 图 94:

- 南美洲聚对苯二甲酸丁二醇酯 (PBT) 消费量(吨),2017 - 2029 年

- 图 95:

- 2017 - 2029 年南美洲聚对苯二甲酸丁二醇酯 (PBT) 消费价值(美元)

- 图 96:

- 南美洲最终用户行业消费的聚对苯二甲酸丁二醇酯 (PBT) 价值份额,%,2022 年与 2029 年

- 图 97:

- 2017 - 2029 年南美洲聚碳酸酯 (PC) 消耗量(吨)

- 图 98:

- 2017 - 2029 年南美洲聚碳酸酯 (PC) 消耗量(美元)

- 图 99:

- 南美洲最终用户行业消费的聚碳酸酯 (PC) 价值份额,%,2022 年与 2029 年

- 图 100:

- 南美洲聚醚醚酮 (PEEK) 消耗量(吨),2017 - 2029 年

- 图 101:

- 2017 - 2029 年南美洲聚醚醚酮 (PEEK) 消费价值(美元)

- 图 102:

- 南美洲最终用户行业消费的聚醚醚酮 (PEEK) 价值份额,%,2022 年与 2029 年

- 图 103:

- 2017 - 2029 年南美洲聚对苯二甲酸乙二醇酯 (PET) 消耗量(吨)

- 图 104:

- 2017 - 2029 年南美洲聚对苯二甲酸乙二醇酯 (PET) 消费价值(美元)

- 图 105:

- 南美洲最终用户行业消费的聚对苯二甲酸乙二醇酯 (PET) 价值份额,%,2022 年与 2029 年

- 图 106:

- 南美洲聚酰亚胺 (PI) 消耗量(吨),2017 - 2029 年

- 图 107:

- 2017 - 2029 年南美洲聚酰亚胺 (PI) 消费价值(美元)

- 图 108:

- 南美洲最终用户行业消费的聚酰亚胺 (PI) 价值份额,%,2022 年与 2029 年

- 图 109:

- 2017 - 2029 年南美洲聚甲基丙烯酸甲酯 (PMMA) 消耗量(吨)

- 图 110:

- 2017 - 2029 年南美洲聚甲基丙烯酸甲酯 (PMMA) 消费价值(美元)

- 图 111:

- 南美洲最终用户行业消耗的聚甲基丙烯酸甲酯 (PMMA) 价值份额,%,2022 年与 2029 年

- 图 112:

- 南美洲聚甲醛 (POM) 消耗量(吨),2017 - 2029 年

- 图 113:

- 2017 - 2029 年南美洲聚甲醛 (POM) 消耗量(美元)

- 图 114:

- 南美洲最终用户行业消耗的聚甲醛 (POM) 价值份额,%,2022 年与 2029 年

- 图 115:

- 2017 - 2029 年南美洲苯乙烯共聚物(ABS 和 SAN)消耗量(吨)

- 图 116:

- 2017 - 2029 年南美洲苯乙烯共聚物(ABS 和 SAN)消耗量(美元)

- 图 117:

- 南美洲最终用户行业消费的苯乙烯共聚物(ABS 和 SAN)价值份额,%,2022 年与 2029 年

- 图 118:

- 2017 - 2029 年南美洲各国工程塑料消耗量(吨)

- 图 119:

- 2017 - 2029 年南美洲各国工程塑料消费价值(美元)

- 图 120:

- 2017 年、2023 年和 2029 年南美洲各国工程塑料消费量份额(%)

- 图 121:

- 2017 年、2023 年和 2029 年南美洲各国工程塑料消费价值份额(%)

- 图 122:

- 2017 - 2029 年阿根廷工程塑料消耗量(吨)

- 图 123:

- 2017 - 2029 年阿根廷工程塑料消耗量(美元)

- 图 124:

- 阿根廷最终用户行业消耗的工程塑料价值份额,%,2022 年与 2029 年

- 图 125:

- 2017 - 2029 年巴西工程塑料消耗量(吨)

- 图 126:

- 2017 - 2029 年巴西工程塑料消耗量(美元)

- 图 127:

- 巴西最终用户行业消耗的工程塑料价值份额,%,2022 年与 2029 年

- 图 128:

- 2017 - 2029 年南美洲其他地区工程塑料消耗量(吨)

- 图 129:

- 2017 - 2029 年南美洲其他地区工程塑料消耗量(美元)

- 图 130:

- 2022 年与 2029 年南美洲其他地区最终用户行业消费的工程塑料价值份额(%)

- 图 131:

- 2019 - 2021 年南美洲战略举措数量最活跃的公司

- 图 132:

- 2019 - 2021 年南美洲采用最多的策略统计

- 图 133:

- 工程塑料主要参与者的产能份额,%,南美洲,2022 年

- 图 134:

- 主要参与者的氟聚合物收入份额,%,南美洲,2022 年

- 图 135:

- 主要参与者的聚酰胺 (PA) 产能份额,%,南美洲,2022 年

- 图 136:

- 主要参与者的聚对苯二甲酸丁二醇酯 (PBT) 产能份额,%,南美洲,2022 年

- 图 137:

- 主要参与者聚碳酸酯 (PC) 的收入份额,%,南美洲,2022 年

- 图 138:

- 主要参与者聚醚醚酮 (PEEK) 的收入份额,%,南美洲,2022 年

- 图 139:

- 主要参与者的聚对苯二甲酸乙二醇酯 (PET) 产能份额,%,南美洲,2022 年

南美工程塑料行业细分

航空航天、汽车、建筑、电气和电子、工业和机械、包装均属于最终用户行业的细分领域。含氟聚合物、液晶聚合物(LCP)、聚酰胺(PA)、聚对苯二甲酸丁二醇酯(PBT)、聚碳酸酯(PC)、聚醚醚酮(PEEK)、聚对苯二甲酸乙二醇酯(PET)、聚酰亚胺(PI)、聚甲基丙烯酸甲酯(PMMA)、聚甲醛(POM)、苯乙烯共聚物(ABS 和 SAN)按树脂类型细分。阿根廷、巴西按国家/地区划分为细分市场。

- 与普通塑料或商品塑料相比,工程塑料具有优异的机械和热性能,具有无穷无尽的应用。它们已经在汽车、航空航天、建筑等各个应用领域取代了金属和其他传统使用的材料。

- 包装行业是工程塑料的最大消费领域。工程塑料制成的包装有多种材料类型和形式,包括薄膜、瓶子、容器等,每种都有其独特的特性。这些特性包括温度范围、适当的食品用途、保质期、外观和阻隔性能。工程塑料适用于热灌装和冷灌装以及微波再加热,预计在预测期内该行业的消费量复合年增长率为 5.13%。

- 汽车行业是工程塑料的第二大消费者,工程塑料已用各种类型的复合材料取代了昂贵的金属及其合金,每种复合材料都是针对独特的条件和要求而设计的。行业采用高强度工程塑料,不仅降低了零件加工、装配和维护成本,而且使车辆更轻、更节能。巴西和阿根廷拥有该地区最发达的汽车工业,预计2023年至2029年该行业的消费收入复合年增长率为6.74%。

- 由于对智能电子产品和先进设备的需求不断增加,电气和电子行业预计将成为增长最快的领域,从而促进该行业的增长。预计该行业的需求量在预测期内的复合年增长率将达到 7.74%。

| 最终用户行业 | 航天 | |||

| 汽车 | ||||

| 建筑与施工 | ||||

| 电气和电子 | ||||

| 工业及机械 | ||||

| 包装 | ||||

| 其他最终用户行业 | ||||

| 树脂类型 | 含氟聚合物 | 按子树脂类型 | 乙烯四氟乙烯 (ETFE) | |

| 氟化乙烯丙烯 (FEP) | ||||

| 聚四氟乙烯 (PTFE) | ||||

| 聚氟乙烯 (PVF) | ||||

| 聚偏二氟乙烯 (PVDF) | ||||

| 其他子树脂类型 | ||||

| 液晶聚合物(LCP) | ||||

| 聚酰胺 (PA) | 按子树脂类型 | 表现 | ||

| 聚酰胺 (PA) 6 | ||||

| 聚酰胺 (PA) 66 | ||||

| 聚邻苯二甲酰胺 | ||||

| 聚对苯二甲酸丁二醇酯 (PBT) | ||||

| 聚碳酸酯(PC) | ||||

| 聚醚醚酮 (PEEK) | ||||

| 聚对苯二甲酸乙二醇酯 (PET) | ||||

| 聚酰亚胺 (PI) | ||||

| 聚甲基丙烯酸甲酯 (PMMA) | ||||

| 聚甲醛 (POM) | ||||

| 苯乙烯共聚物(ABS 和 SAN) | ||||

| 国家 | 阿根廷 | |||

| 巴西 | ||||

| 南美洲其他地区 | ||||

市场定义

- 最终用户行业 - 包装、电气和电子、汽车、建筑和其他是工程塑料市场下考虑的最终用户行业。

- 树脂 - 在研究范围内,考虑了初级形式的含氟聚合物、聚碳酸酯、聚对苯二甲酸乙二醇酯、聚对苯二甲酸丁二醇酯、聚甲醛、聚甲基丙烯酸甲酯、苯乙烯共聚物、液晶聚合物、聚醚醚酮、聚酰亚胺和聚酰胺等原始树脂的消耗。回收已在其单独章节中单独提供。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 与特定产品领域和国家相关的可量化关键变量(行业和外部)是根据案头研究和文献综述从一组相关变量和因素中选择的;以及主要专家的意见。这些变量通过回归模型进一步确认(如果需要)。

- 步骤 2:建立市场模型: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台