半导体代工市场分析

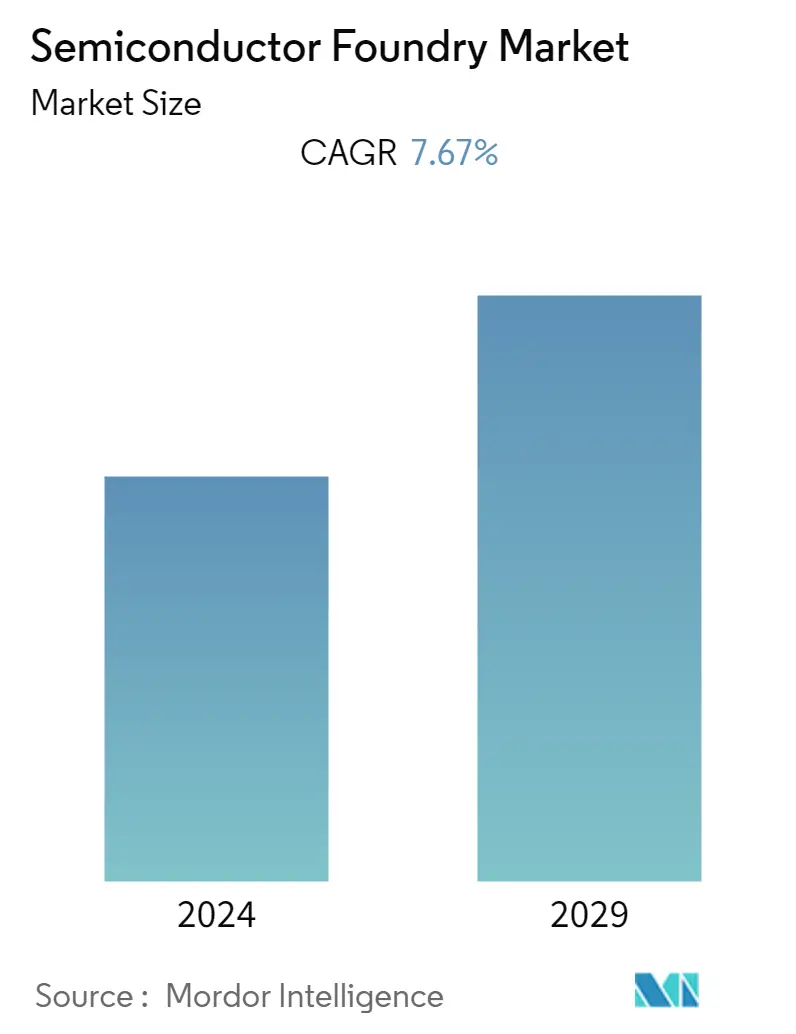

去年半导体代工市场规模为1277.9亿美元,预计未来五年复合年增长率为7.67%,达到1849.4亿美元。物联网(IoT)、云计算和人工智能(AI)等技术变革正在推动芯片行业的长期需求。例如,人工智能正在为半导体行业创造新的机遇,因为许多人工智能应用依赖硬件作为创新的核心推动者,尤其是逻辑和存储功能。与人工智能快速增长的使用相关的芯片需求预计将对该行业的整体增长做出重大贡献。

- 跨国政府(尤其是韩国和美国)之间的密切合作伙伴关系预计将有助于代工市场的增长。此外,各国政府鼓励企业在不泄露商业秘密的情况下披露半导体生产信息,以识别瓶颈并防止供应链中断。美国政府要求三星和台积电等公司自愿填写一份详细说明此类信息的表格。

- 如果正确应用高级分析,可以极大地提高运营和利润,同时刺激增长。尽管如此,许多公司,包括几家半导体公司,在采用这些策略方面进展缓慢。

- 由于高速连接的可用性不断提高、云的采用不断增加以及数据处理和分析的使用不断增加,物联网 (IoT) 的采用正在稳步增长。例如,根据爱立信的数据,2022 年全球蜂窝物联网连接数为 19 亿,预计到 2027 年将增长到 55 亿,期间复合年增长率为 19%。

- 创新放缓可能会导致采用该技术的新用户减少,从而减少芯片制造商用于资助新开发的资金。这可能会形成一个自我强化的循环,逐渐降低通用芯片的经济吸引力,从而减缓技术进步。

- 尽管受到 COVID-19 大流行的影响,全球半导体市场在 2020 年下半年仍保持强劲增长,并在 2021 年持续增长。该行业饱受高赤字和不断增长的需求的困扰,导致供应链出现巨大缺口,这主要归因于 COVID-19 大流行。由于担心汽车等主要行业对芯片的需求下降,病毒最初的传播导致代工厂关闭或产能利用率降低。尽管半导体代工厂最初预计产量减少,但随着需求增加,产量减少导致全球半导体短缺。

半导体代工市场趋势

消费电子和通信将成为最大的最终用户行业

- 消费电子产品是半导体代工市场的重要应用领域之一。笔记本电脑、耳机、可穿戴设备和智能手机等消费电子设备的日益普及推动了该领域的增长。

- 半导体是消费电子产品的重要组成部分,可实现关键功能,例如通信、计算等不同应用的进步。此外,消费电子技术和尺寸的快速发展也带动了对先进半导体技术的需求。

- 根据消费者技术协会 (CTA) 的数据,在美国,消费技术行业收入预计将从 2021 年同比增长 9.6% 增长 2.8%。对智能手机、健康设备、汽车技术和流媒体服务的强劲需求将有助于市场推动大部分预计收入。

- 2023 年 1 月,苹果宣布计划使用基于 3 纳米工艺的 Apple M3 处理器开发新款 MacBook Air 和 iMac。根据这些计划,台积电于 2022 年 12 月开始批量生产用于下一代 Mac、iPhone 和其他苹果设备的 3 纳米芯片工艺。

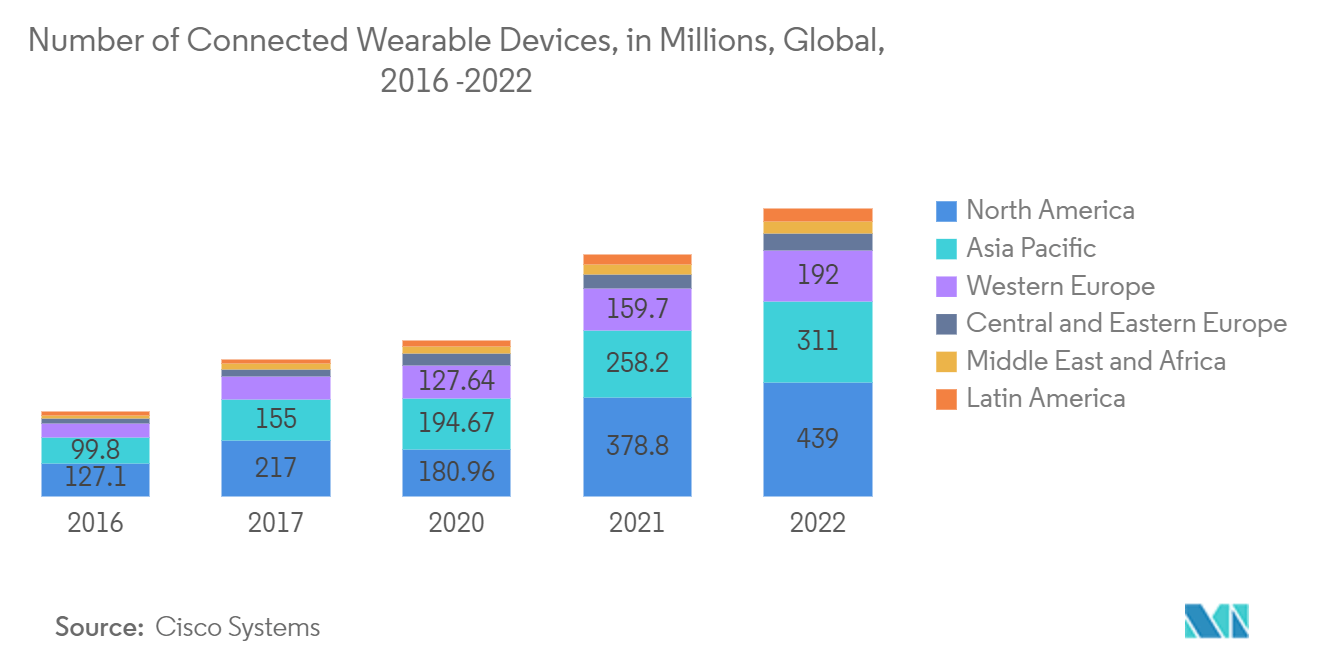

- 此外,可穿戴设备的增长也导致了新型小型化芯片的采用,从而推动了批量制造此类芯片的半导体代工厂的增长。根据思科系统公司的数据,北美联网可穿戴设备数量从 2021 年的 3.788 亿台增至 2022 年的 4.39 亿台。全球范围内,联网可穿戴设备数量突破 10 亿台。

北美将占据重要市场份额

- 由于半导体技术在互联设备和汽车领域的使用不断增加,北美半导体制造市场正在显着扩大。由于来自国际和本地竞争对手的激烈竞争,预计北美代工市场将由美国主导。

- 尽管多年来美国的地位面临着无数挑战,但由于其韧性和更快行动的能力,它始终能够生存下来。 SIA 的数据显示,自 20 世纪 90 年代以来,美国半导体行业在芯片销售方面一直领先于全球,每年占据全球市场份额的近 50%。此外,美国半导体公司在研发、设计和制造工艺技术方面继续领先或极具竞争力。

- 根据半导体工业协会 (SIA) 的数据,全球销售的芯片中大约 47% 是在美国制造的。这种差异对美国的经济和国家安全造成了严重威胁,这就是为什么商界人士和政界人士最近开始要求在美国建设半导体工厂。因此,英特尔、三星、台积电等纷纷表示愿意投资新晶圆厂,在美国发展业务,这将极大地支持美国未来的半导体制造业。

- 例如,英特尔最初宣布有意于 2022 年 1 月在俄亥俄州投资超过 200 亿美元新建两座尖端芯片工厂。作为英特尔 IDM 2.0 计划的一部分,该投资将有助于提高产量,以满足对先进芯片不断飙升的需求。半导体,为该业务的新一代尖端产品提供动力。

- 此外,台积电于 2022 年 11 月宣布,将于 2024 年开始在其亚利桑那工厂生产 3 纳米芯片,该工厂目前为苹果供货。台积电亚利桑那工厂是拜登政府推动美国芯片制造计划的组成部分。国家。

- 此外,加拿大处于独特的地位,拥有经济、金融和政治体系,训练有素的劳动力,作为一个开放商业的国家在国际上享有盛誉,并准备采取必要措施成为一个重要的地区未来半导体代工格局。位于魁北克的 IBM 微电子公司仍在封装先进的计算机芯片,目前正在采用 5G 所需的新光学元件技术。

半导体代工行业概况

由于市场的整合性质,行业内的代工厂正在激烈竞争,以获得无晶圆厂供应商的交易,以进一步扩大其影响力和市场份额。此外,这些参与者越来越多地投资于提高生产能力。

现有排名前五的厂商台积电、三星电子、联华电子、格罗方德、中芯国际的市场渗透率都非常高,每年都在争夺更高的市场份额。近年来,5G 和物联网已成为生产单元的重要驱动因素,预计这将成为代工厂未来几年的战略重点。创新水平、上市时间和性能是参与者在市场中脱颖而出的关键因素。随着整合的不断加强、技术的进步和地缘政治情景的出现,所研究的市场正在经历波动。

2022年12月,台积电宣布将在美国亚利桑那州的投资计划从此前宣布的120亿美元增加两倍多至400亿美元。亚利桑那州工厂将生产用于 iPhone 处理器的 3 纳米和 4 纳米芯片。

2022 年 12 月,三星电子有限公司宣布计划于 2023 年提高其位于韩国最大的半导体制造工厂的芯片产能。

2022 年 10 月,美国参议员帕特里克·莱希 (Patrick Leahy) 和 GlobalFoundries 宣布授予 3000 万美元联邦资金,用于推进格芯位于佛蒙特州 Essex Junction 的 Fab 工厂的下一代硅半导体氮化镓 (GaN) 的开发和生产。 3000万美元的联邦资金将使格芯能够购买工具并扩大200毫米氮化镓晶圆制造的开发和实施,以制造高功率应用的芯片,包括电动汽车、工业电机和能源应用。

半导体代工市场领导者

-

Taiwan Semiconductor Manufacturing Company (TSMC) Limited

-

Globalfoundries Inc.

-

United Microelectronics Corporation (UMC)

-

Semiconductor Manufacturing International Corporation

-

Samsung Electronics Co. Ltd (Samsung Foundry)

- *免责声明:主要玩家排序不分先后

半导体代工市场新闻

- 2022 年 12 月 - EPC 和 Vanguard International Semiconductor Corporation (VIS) 于 2022 年 12 月宣布达成氮化镓基功率半导体的多年生产协议。EPC 将利用 VIS 的 8 英寸(200 毫米)晶圆制造能力,该能力预计将显着提高EPC高性能GaN晶体管和集成电路的制造能力。生产将于 2023 年初开始。

- 2022 年 11 月——华虹半导体有限公司在上海 25 亿美元的 IPO 获得监管批准。计划中的首次公开募股(IPO)正值中国芯片公司因地缘政治紧张局势而准备与美国展开更激烈的竞争之际。因此,华虹拟利用这笔资金在东部城市无锡投资一座新的晶圆厂,计划于 2023 年动工,最终产能达到每月 83,000 片晶圆。

半导体代工行业细分

半导体代工厂,也称为晶圆厂和制造工厂,是指制造集成电路 (IC) 等设备的工厂。纯代工厂(不提供自己的产品的代工厂)和 IDM(设计和生产自己的产品的公司)都被视为研究的一部分。

该研究跟踪了跨应用使用的半导体代工厂所产生的收入。此外,还考虑了半导体代工供应商产生的收入以及 COVID-19 对市场预测的影响。

半导体代工市场按技术节点(10/7/5 nm、16/14 nm、20 nm、28 nm、45/40 nm、65 nm 和其他技术节点)、应用(消费电子和通信、汽车、工业、HPC 和其他应用)以及地理(北美、欧洲、中东和非洲以及亚太地区)。上述所有细分市场的市场规模和预测均按价值(美元)提供。

| 按技术节点 | 10/7/5纳米 |

| 16/14纳米 | |

| 20纳米 | |

| 28纳米 | |

| 45/40纳米 | |

| 65纳米 | |

| 其他技术节点 | |

| 按申请 | 消费电子和通信 |

| 汽车 | |

| 工业的 | |

| 高性能计算 | |

| 其他应用 | |

| 按地理 | 北美 |

| 欧洲、中东和非洲 | |

| 亚太地区 |

半导体代工市场研究常见问题解答

目前半导体代工市场规模有多大?

半导体代工市场预计在预测期内(2024-2029)复合年增长率为 7.67%

半导体代工市场的主要参与者是谁?

Taiwan Semiconductor Manufacturing Company (TSMC) Limited、Globalfoundries Inc.、United Microelectronics Corporation (UMC)、Semiconductor Manufacturing International Corporation、Samsung Electronics Co. Ltd (Samsung Foundry) 是半导体代工市场的主要公司。

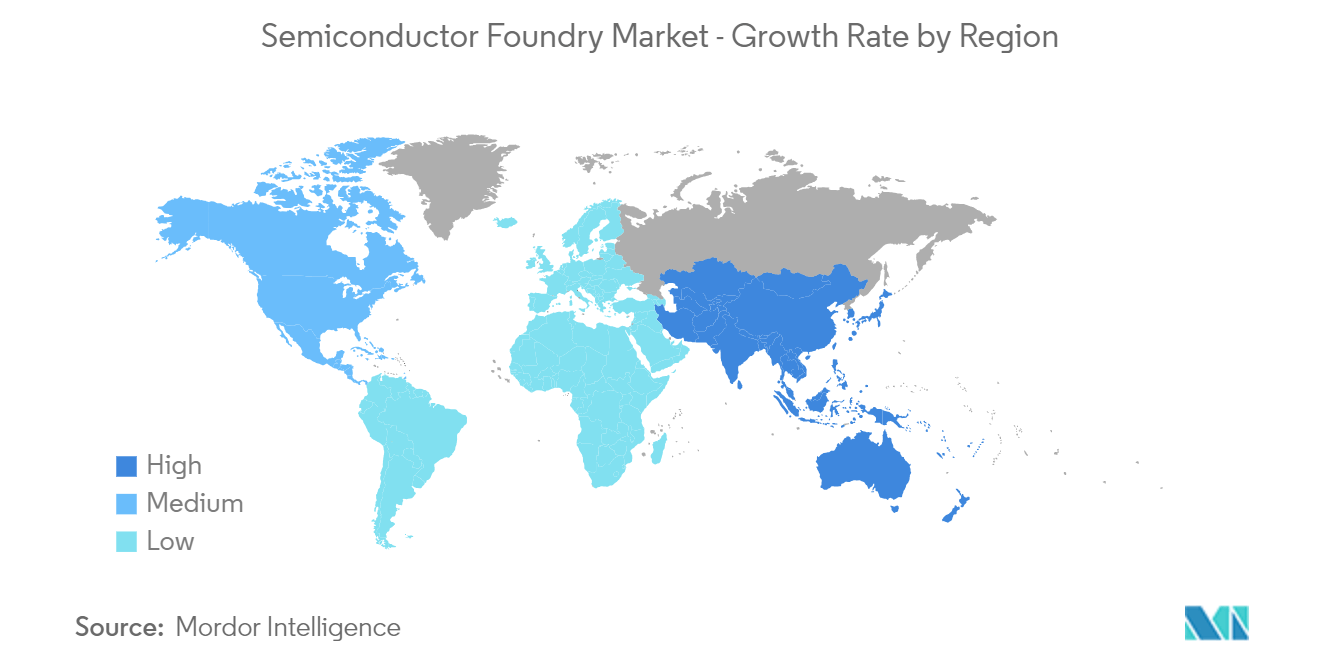

半导体代工市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在半导体代工市场中占有最大份额?

2024年,北美将占据半导体代工市场最大的市场份额。

该半导体代工市场涵盖哪些年份?

该报告涵盖了半导体代工市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了半导体代工市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

半导体代工行业报告

Mordor Intelligence™ 行业报告创建的 2024 年半导体代工市场份额、规模和收入增长率统计数据。半导体代工分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。