沙特阿拉伯设施管理市场分析

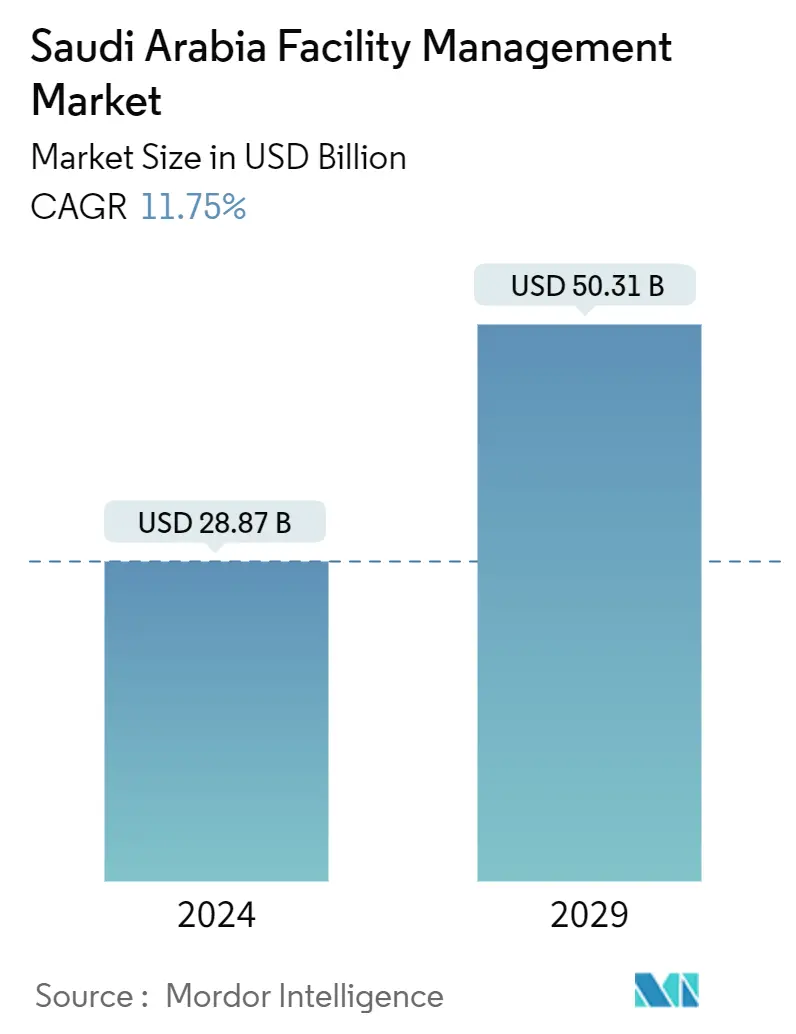

沙特阿拉伯设施管理市场规模预计到 2024 年为 288.7 亿美元,预计到 2029 年将达到 503.1 亿美元,在预测期内(2024-2029 年)复合年增长率为 11.75%。

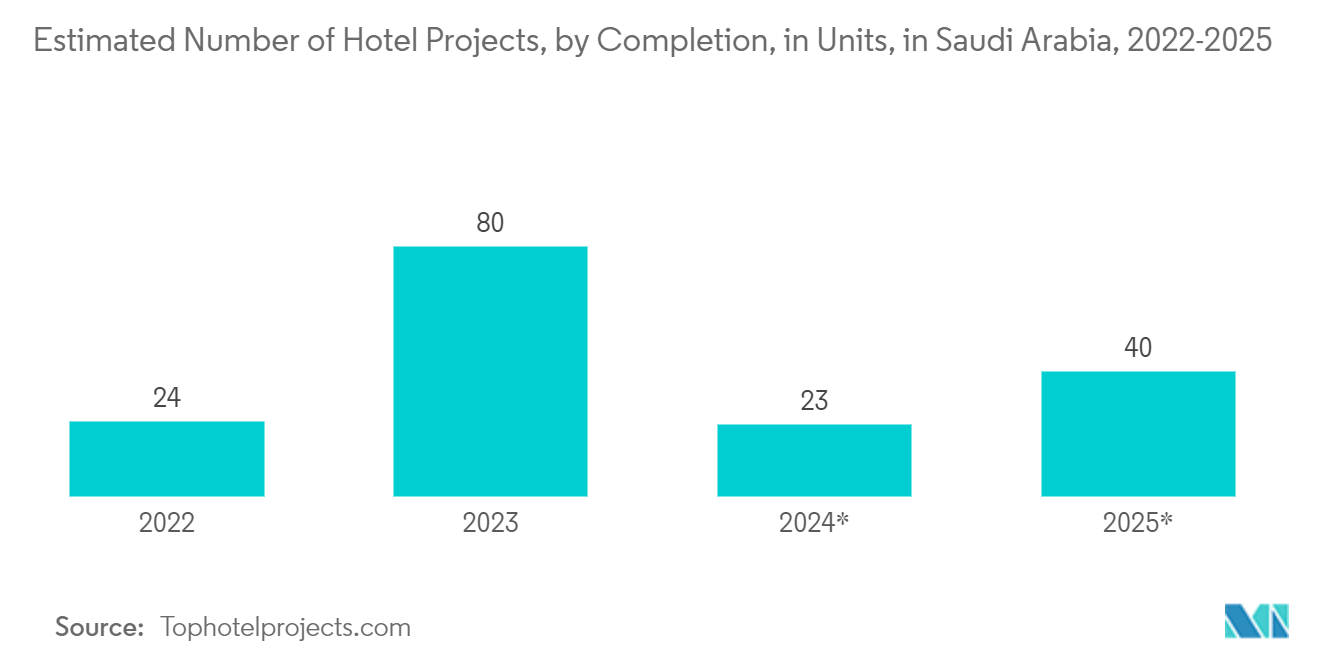

设施管理市场的范围包括影响企业效率的广泛服务和解决方案。利雅得、吉达、麦加和达曼大都市区 (DMA) 的设施管理服务已成为一个成熟且不断增长的市场。随着沙特阿拉伯各地不断增加的基础设施开发项目促进其经济增长,设施管理服务预计也将大幅增长。

- 沙特阿拉伯的住宅房地产市场主要集中在利雅得、麦加、吉达和达曼都市区(DMA)等主要城市。由于住房需求不断增长,预计未来几年将进一步增长。预计支持主要来自年轻人口的增长、收入水平的提高以及政府最近推出的几项旨在放宽抵押贷款融资的改革。同样,政府正在采取各种举措,以增强私营部门在满足住宅单位需求方面的作用。由于政府最近决定免除房地产交易 15% 的增值税、持续努力扩大抵押贷款市场以及实施大规模住房计划,预计沙特住宅市场将在较长时期内受益。

- 例如,Sakani 计划的启动是为了应对负担能力挑战并推动市场上的重大建筑活动。沙特阿拉伯王国住房部计划于 2020 年 1 月让超过 32,285 个家庭受益于其Sakani计划提供的选择。该计划是政府为扩大抵押贷款行业以缓解该领域压力而做出的努力。通过这些政府举措,不断上升的负担能力预计将推动建筑业的发展,为该国的 FM 市场创造机会。

- 对设施管理重要性的更多认识的需要对所研究的市场提出了重大挑战。该国的企业正在努力专注于其核心业务,但他们不愿意将FM活动外包,以此作为专注于核心业务的愿景的一部分。

- COVID-19 给 FM 行业带来了机遇,也带来了颠覆。尽管付款延迟和营运资金问题困扰着该行业,但清洁和消毒服务需求也大幅增加。 COVID-19 危机期间最需要清洁、卫生和消毒服务。供暖、通风、审计、空调、HVAC 和维护效益也具有最高的顺序。

- 沙特阿拉伯建立了公共和私人组织来应对新冠肺炎 (COVID-19) 疫情。沙特当局建立了一个由主管委员会组成的治理框架,以监测国家和全球的最新情况,定期跟踪接触者,筛查人群,提高认识,并采取适当措施防止疾病传播。

沙特阿拉伯设施管理市场趋势

基础设施发展和不断增长的房地产行业可能会推动市场增长

- 沙特阿拉伯建筑业受益于私营和公共部门参与者对改革的日益关注,并支持该国的 2030 年愿景。根据这一长期愿景,政府规划了多项经济、教育和相关改革,以创新沙特阿拉伯的景观并使其多样化。

- 随着持续投资和技术进步,沙特阿拉伯投资于多样化的项目。沙特阿拉伯计划到2035年在非碳氢化合物领域投资约1万亿美元。其中一些重点项目包括Qiddiya娱乐城、阿卜杜拉国王金融区、Neom、红海项目和Amaala等。

- 跨国公司也在扩大在该国的足迹,在一定程度上进一步提振了该国的建筑业。例如,美国柏克德建筑公司宣布将利雅得设立为地区总部,覆盖海湾合作委员会六国,即沙特阿拉伯、阿联酋、阿曼、巴林、卡塔尔和科威特。

- 此外,Larsen Toubro (LT) 最近宣布,其输配电公司的可再生能源部门已获准在沙特阿拉伯开始建设 300 兆瓦吉达太阳能光伏电站。

- 该国不断增加的商业机会也为开发交通项目创造了可能性。例如,利雅得地铁是利雅得正在建设的快速交通系统,是重大公共交通项目之一利雅得公共交通项目的一部分。

- 此外,根据中央统计和信息部沙特阿拉伯数据库,沙特阿拉伯建筑业国内生产总值从2022年第三季度的301.70亿沙特里亚尔(80.4亿美元)增长到第四季度的307.35亿沙特里亚尔(81.9亿美元)。此外,根据阿拉伯货币基金组织(AMF)最近的分析,沙特阿拉伯的建筑业对阿拉伯国家的GDP贡献最大,2021年达到455亿美元。如此巨大的GDP贡献可能会带来巨大的增长。该国的机遇更加注重抓住增长。

外包趋势的增加和政府举措的支持可能会推动市场增长

- 沙特阿拉伯的企业越来越多地外包非核心职能,以专注于其核心竞争力。设施管理服务是最常见的外包活动之一。外包设施管理使组织能够受益于专业知识、降低成本并提高服务质量。

- 随着企业和组织专注于其核心能力,他们越来越多地将设施管理等非核心职能外包给专业服务提供商。这一趋势预计将在沙特阿拉伯持续下去,从而推动对能够提供全面、高效服务的专业设施管理公司的需求。

- 设施管理服务提供商通常处于行业创新的前沿,利用新兴技术和实践来提高服务交付和效率。通过外包,组织可以从这些创新中受益,而无需投资于研究、开发和实施。

- 此外,沙特政府一直在积极努力实现石油和天然气以外的经济多元化。 2030 年愿景等举措旨在发展旅游、娱乐、制造和技术行业。随着这些行业的发展,对专业设施管理服务的需求不断增加,以支持相关设施的运营和维护。

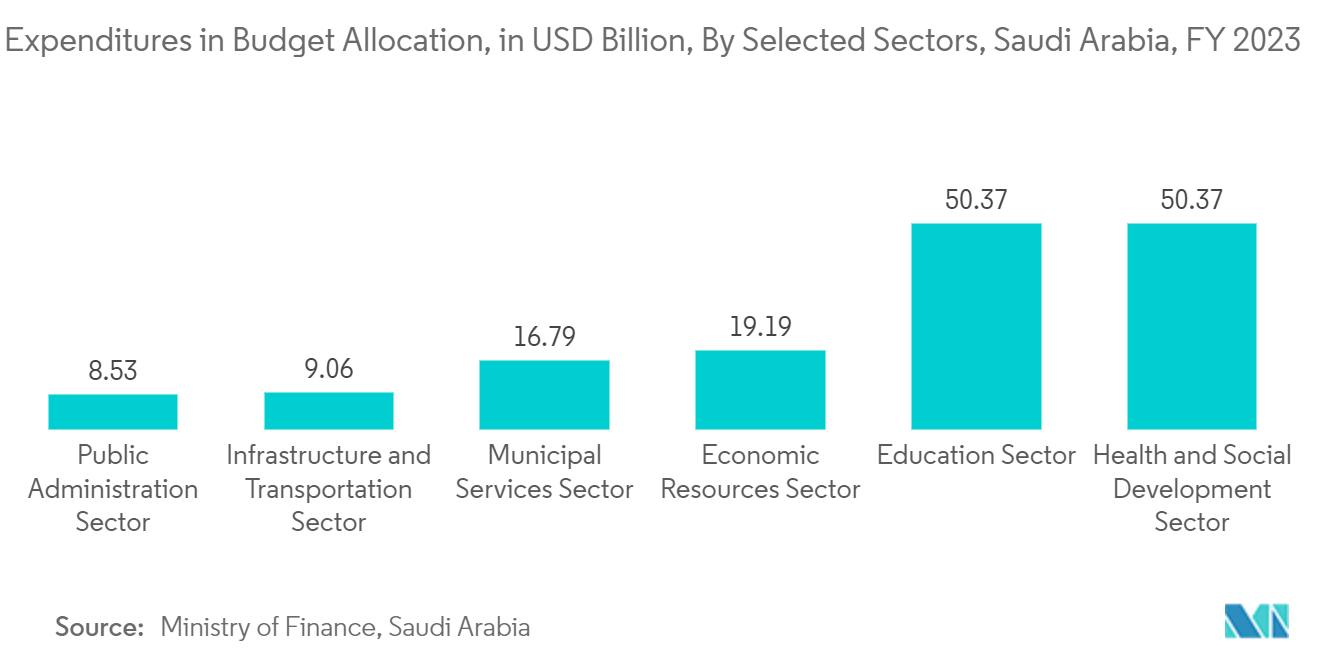

- 此外,据财政部称,2023 财年住房、基础设施和交通部门的预算拨款约为 340 亿沙特里亚尔(90.6 亿美元)。此外,在部门分配中,政府通过国家住房计划Sakani支持了超过12万个家庭。政府如此巨额的预算拨款将为在该国运营的设施管理供应商创造大量机会。

沙特阿拉伯设施管理行业概况

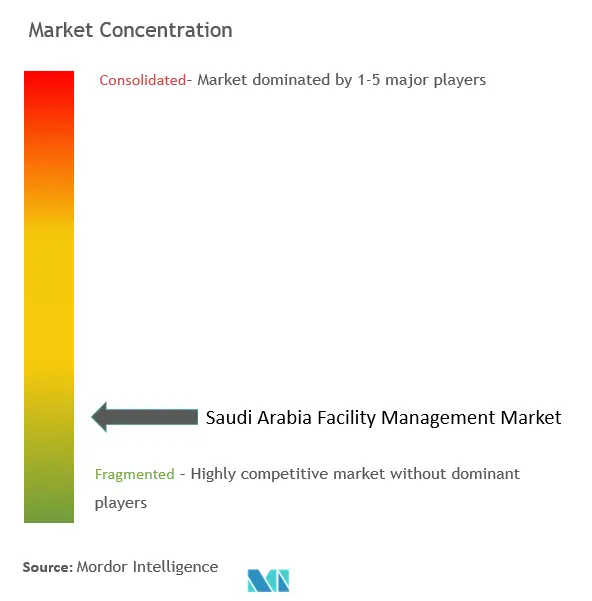

由于本地和国际参与者拥有多年的行业经验,沙特阿拉伯的设施管理市场较为分散。 FM 公司正在将技术融入到他们的服务中,增强他们的产品组合。因此,竞争激烈。

2022 年 10 月,Edgenta 阿拉伯有限公司与 Mohammed I. Alsubeaei Sons Investment Company (MASIC) 达成协议,收购 60% 的股权,并为设施管理公司 (MEEM) 的 MEEM 发展提供资金。收购 MEEM 60% 的股份使 UEM Edgenta 能够加强其在沙特阿拉伯王国的业务。预计这两个组织将专注于沙特阿拉伯市场涉及智能综合设施管理和医疗保健的项目。该国的一些知名企业包括Initial沙特阿拉伯有限公司、SETE Energy沙特工业项目有限公司(SETE沙特a)、Emcor沙特有限公司、Almajal G4S(G4S有限公司)、Zamil OM等。

2022 年 7 月,专业服务和项目管理公司 SNC-Lavalin 作为联盟成员之一获得了设施管理 (FM) 服务合同,该联盟还包括 Vision Invest、Al Omran Group 和 SNC-Lavalin,并作为联盟的一部分沙特阿拉伯教育部第二波学校项目的负责人。 Wave 2 是一项公私合作 (PPP) 计划,旨在在 20 年内资助、设计、建设和管理沙特阿拉伯西部麦地那的 60 所公立学校。

2022年2月,著名的管理和维护公司Khidmah推出了新的数字平台Khidmah Home。 Khidmah Home 将使居民和业主受益于该公司的专业维护服务。

沙特阿拉伯设施管理市场领导者

Initial Saudi Arabia Ltd.

SETE Energy Saudia for Industrial Projects Ltd. (SETE Saudia)

Emcor Saudi Company Limited

Zamil Operations and Maintenance Company, Limited (Zamil O&M)

Almajal G4S (G4S Limited)

- *免责声明:主要玩家排序不分先后

沙特阿拉伯设施管理市场新闻

- 2023 年 3 月:Khidmah 是中东地区一家著名的综合设施管理和维护公司,在过去 12 个月内实现了 900 万安全工作小时,其中夏季安全工作时间为 350 万小时,实现了一个重要的里程碑。

- 2022 年 9 月:国家水务公司 (NWC) 与沙特阿拉伯王国西部集群签署了管理、运营和维护供水服务的合同,其中包括沙特阿拉伯王国的主要城市吉达、麦加和塔伊夫。由苏伊士集团和阿尔阿瓦尔现代承包集团 (AWAEL) 及其附属土木工程公司 (CWC) 组建的联盟。这份为期7年的合同总收入为9800万欧元。除了客户和支持服务外,该协议还包括吉达、麦加和塔伊夫地区所有供水和废水基础设施的管理。

沙特阿拉伯设施管理行业细分

设施管理服务涉及建筑维护、公用事业、维护操作、废物服务、安全等。这些服务进一步分为硬设施管理服务和软设施管理服务。硬服务包括机电维护、消防安全和应急服务、楼宇管理系统控制、电梯和升降机维护、输送机维护等。软服务包括清洁、回收、保安、害虫防治、杂工服务、地面维护和废物处理。该研究的市场跟踪该国硬和软 FM 服务销售所产生的收入。

沙特阿拉伯设施管理市场按设施管理类型(内部设施管理、外包设施管理(单一 FM、捆绑 FM、集成 FM)、产品类型(硬 FM 和软 FM)、最终用户行业(商业以及零售、制造和工业、政府、基础设施和公共实体以及机构)。提供了上述所有细分市场的市场规模和价值(美元)预测。

| 内部设施管理 | |

| 外包设施管理 | 单调频 |

| 捆绑调频 | |

| 综合调频 |

| 硬调频 |

| 软调频 |

| 商业和零售 |

| 制造业和工业 |

| 政府、基础设施和公共实体 |

| 制度性 |

| 其他最终用户行业 |

| 按设施管理类型 | 内部设施管理 | |

| 外包设施管理 | 单调频 | |

| 捆绑调频 | ||

| 综合调频 | ||

| 按产品类型 | 硬调频 | |

| 软调频 | ||

| 按最终用户行业 | 商业和零售 | |

| 制造业和工业 | ||

| 政府、基础设施和公共实体 | ||

| 制度性 | ||

| 其他最终用户行业 | ||

沙特阿拉伯设施管理市场研究常见问题解答

沙特阿拉伯设施管理市场有多大?

沙特阿拉伯设施管理市场规模预计到 2024 年将达到 288.7 亿美元,复合年增长率为 11.75%,到 2029 年将达到 503.1 亿美元。

目前沙特阿拉伯设施管理市场规模有多大?

2024年,沙特阿拉伯设施管理市场规模预计将达到288.7亿美元。

谁是沙特阿拉伯设施管理市场的主要参与者?

Initial Saudi Arabia Ltd.、SETE Energy Saudia for Industrial Projects Ltd. (SETE Saudia)、Emcor Saudi Company Limited、Zamil Operations and Maintenance Company, Limited (Zamil O&M)、Almajal G4S (G4S Limited) 是在沙特阿拉伯设施管理市场运营的主要公司。

沙特阿拉伯设施管理市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,沙特阿拉伯设施管理市场规模估计为254.8亿美元。该报告涵盖了沙特阿拉伯设施管理市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了沙特阿拉伯设施管理市场的多年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

沙特阿拉伯设施管理行业报告

Mordor Intelligence™ 行业报告创建的 2024 年沙特阿拉伯设施管理市场份额、规模和收入增长率统计数据。沙特阿拉伯设施管理分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。