西班牙住宅房地产市场规模和份额

Mordor Intelligence西班牙住宅房地产市场分析

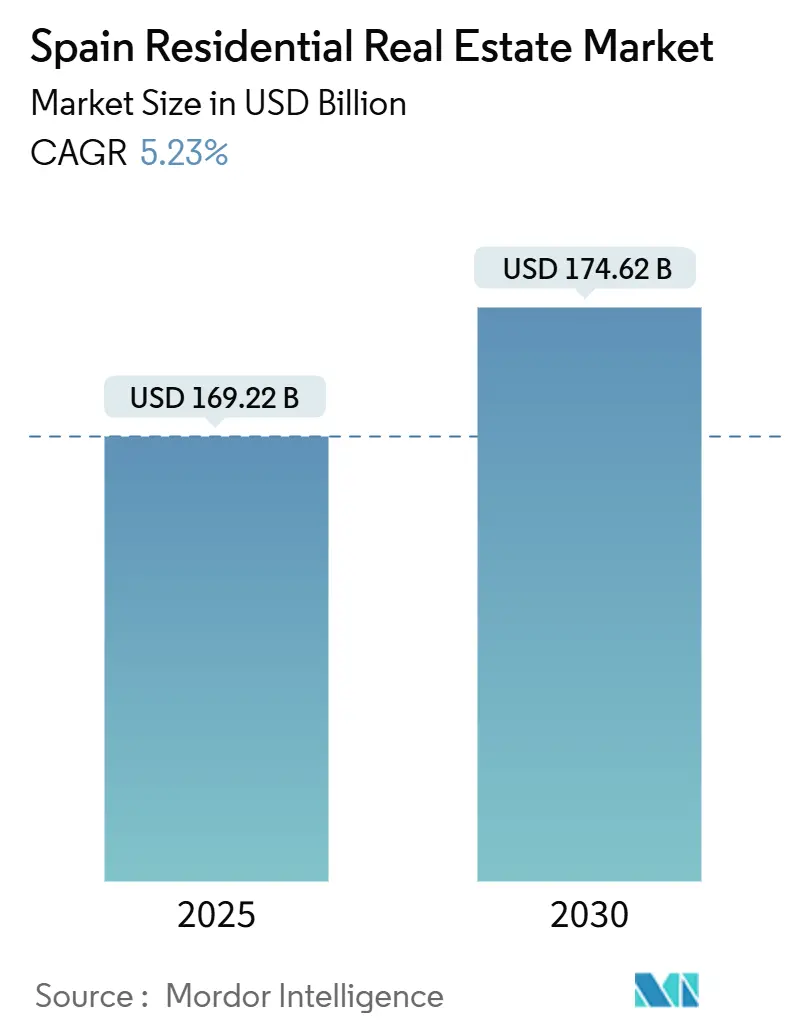

西班牙住宅房地产市场在2025年达到1,692.2亿美元,预计到2030年将攀升至1,746.2亿美元,以5.23%的复合年增长率推进。加剧的供应短缺、更强劲的外国买家活动以及一波机构建造出租(Build-to-Rent)资本的涌入,尽管融资成本波动,但仍继续支撑定价。仅马德里就占据了西班牙住宅房地产市场近一半的份额,然而安达卢西亚-马拉加和太阳海岸随着远程工作的欧洲人南迁而实现最快增长。买家需求正在转向节能的"A级"住宅,这是在2021年《技术规范》更新之后出现的趋势,而数字抵押贷款平台降低了非居民购买者的入门门槛。紧张的劳动力市场和不断上涨的土地价格施加了成本压力,但大型开发商整合土地储备并转向工业化建设以加快交付速度。

关键报告要点

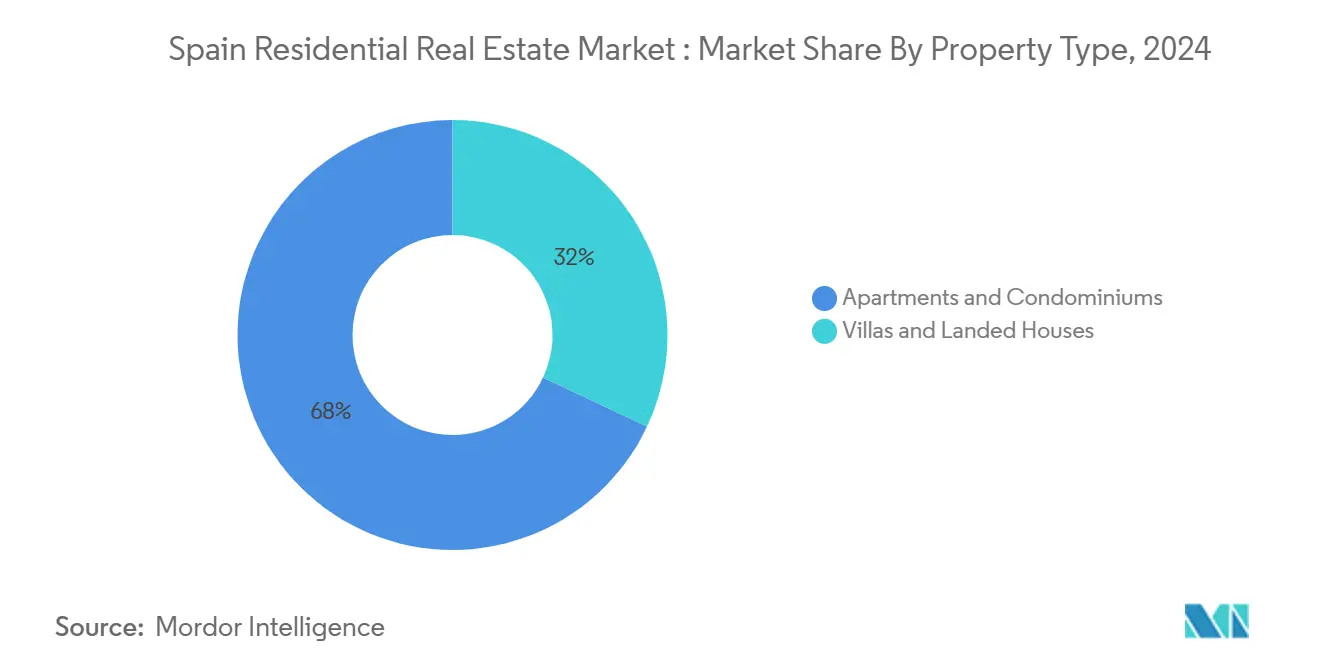

- 按房产类型,公寓在2024年控制了西班牙住宅房地产市场份额的68%,而别墅预计到2030年将以5.55%的复合年增长率扩张。

- 按价格带,中端市场住宅在2024年占据了西班牙住宅房地产市场规模的45%;奢侈品层级显示出最快的增长轨迹,到2030年复合年增长率为6.04%。

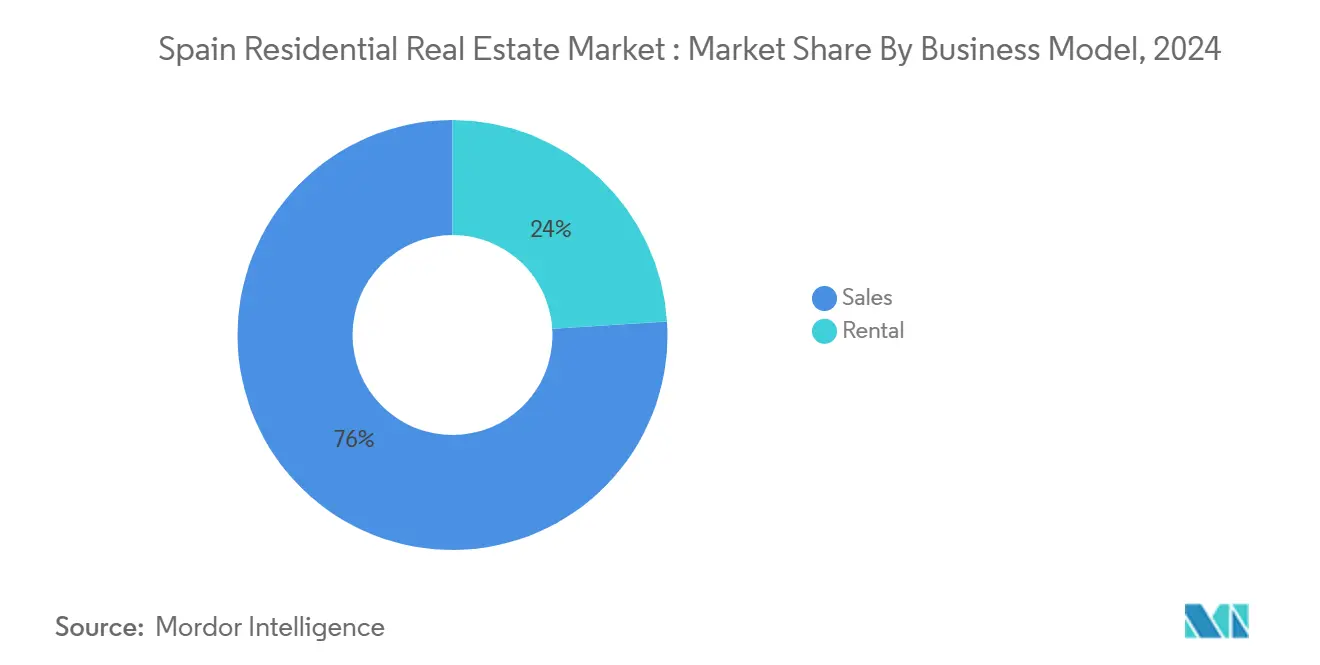

- 按商业模式,销售交易在2024年占西班牙住宅房地产市场规模的76%,而租赁住房以5.70%的复合年增长率推进。

- 按销售模式,二手房转售在2024年占据了西班牙住宅房地产市场规模的57%,一手新建房预计以6.28%的复合年增长率上升。

- 按地理位置,马德里在2024年占据了西班牙住宅房地产市场份额的48%;安达卢西亚-马拉加和太阳海岸在展望期内预计实现6.07%的复合年增长率。

西班牙住宅房地产市场趋势和洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的(~)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 马德里和巴塞罗那持续的供应缺口 | +1.2% | 马德里、巴塞罗那、加泰罗尼亚 | 中期(2-4年) |

| 太阳海岸因远程工作的欧洲人推动的第二套住房需求加速 | +0.8% | 安达卢西亚、太阳海岸、巴利阿里群岛 | 中期(2-4年) |

| 建造出租机构资金流入,养老基金寻求收益 | +0.7% | 马德里、巴塞罗那、瓦伦西亚、主要城市中心 | 长期(≥4年) |

| 2021年CTE更新后对节能"A级"住宅需求激增 | +0.6% | 全国,在大城市最为明显 | 长期(≥4年) |

| 尽管黄金签证日落,外国资本流入仍受非营利签证需求支撑 | + 0.5% | 马德里、巴塞罗那、太阳海岸、巴利阿里群岛 | 中期(2-4年) |

| 数字抵押贷款发放平台简化外国买家入门流程 | +0.4% | 全球,集中在沿海和城市地区 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

太阳海岸因远程工作的欧洲人推动的第二套住房需求加速

远程工作的采用重新定义了住宅选择模式。西班牙住宅房地产市场受益于荷兰、比利时和北欧买家迁移到阳光地带目的地,推动太阳海岸销售量创历史新高。马贝拉的奢侈品细分市场保持特别强劲,海滨要价超过每平方米30,000欧元。即使在黄金签证日落之后,交易势头仍然持续,因为高净值购买者现在依赖非营利居留签证。当地开发商通过推出捆绑共同办公、礼宾和健康设施的品牌度假社区来响应。尽管价格上涨缩小了收益率,但资本收益预期和生活质量考虑在中期内维持需求。

建造出租机构资金流入,养老基金寻求收益

防御性现金流和慢性租赁短缺吸引全球养老金和保险资金进入专门的租赁平台。西班牙住宅房地产市场在2023年记录了9,361套BTR交付,几乎是2022年交付量的三倍[1]José Luis Pellicer,《2025年第一季度西班牙BTR投资季度监测》,西班牙房地产管理企业协会(AGGIMA),aggima.es。黑石以马德里郊区超过13,000套单位领先,2024年BTR租金平均为每月1,205欧元,比传统库存溢价5.5%。合资结构,如Savills-Greystar在Méndez Álvaro的1.5亿欧元交易,凸显了规模雄心。投资组合交易也在加速,2025年初约3,300套单位价值9亿欧元易手。随着长期负债追逐通胀保护收入,尽管利率波动,新的配置应该会继续。

2021年CTE更新后对节能"A级"住宅需求激增

西班牙建筑规范的修订大幅降低了允许的U值,迫使开发商采用高性能外墙和可再生能源系统。因此,西班牙住宅房地产市场看到"A级"单位比传统库存销售快8-12%,而成熟城市中心的改造需求爆炸式增长。研究显示,能源改造可以在各个气候区减少37.7-58%的消耗。买家越来越多地将能源性能证书排在购买决策中的社区之前,特别是在年轻群体和ESG导向的外国投资者中。政府补贴和欧盟脱碳目标进一步倾斜了绿色升级的成本效益方程式,维持多年的装修积压。

马德里和巴塞罗那持续的供应缺口

新房开工滞后于新家庭形成,比率低于0.5,为六十年来最低。2008年至2022年间,只有153万套住房开工建设,而同期出现了240万个家庭。官僚主义规划周期和日渐稀少的规划用地加剧了不匹配,推动西班牙住宅房地产市场转向重建和棕地再开发。大型开发商积累储备以缓解稀缺性,而小建商在资本要求方面苦苦挣扎。与此同时,旅游租赁转换从长期租赁中撤回库存,扩大了城市核心区的赤字并支持持续的价格上涨。

约束因素影响分析

| 约束因素 | 对复合年增长率预测的(~)%影响 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 建筑劳动力短缺(自2015年以来-18%)延迟项目交付 | -0.8% | 全球,在马德里、巴斯克地区、安达卢西亚影响严重 | 长期(≥4年) |

| 2023-24年地区租金上限立法抑制加泰罗尼亚投资者兴趣 | -0.6% | 加泰罗尼亚、巴塞罗那都市区 | 中期(2-4年) |

| 抵押贷款利率差距上升(2024年同比+80个基点)挤压首次购房可负担性 | -0.5% | 全球,对中端市场细分影响更高 | 短期(≤2年) |

| 马德里都市区城市土地收购成本不断攀升 | -0.4% | 马德里都市区 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

2023-24年地区租金上限立法抑制加泰罗尼亚投资者兴趣

巴塞罗那的租金管制法将新租约限制在之前合同水平加上CPI,削减了房东盈余但缩小了供应。黑石和Cerberus等领先基金已开始分拆数百套单位,理由是收益率压缩。租赁房源在五年内下降了84%,租户现在为稀缺库存排队。因此,西班牙住宅房地产市场记录了不同的地区资本流向,被剥夺权利的资本重新定向至马德里、瓦伦西亚和安达卢西亚。尽管该政策旨在保护可负担性,但经验证据表明流动性损失超过了名义租金减免,阻碍了未来的新建管道。

建筑劳动力短缺延迟项目交付

自2015年以来技术工种收缩18%,使工地人手不足、进度滞后。没有大学学位的工地监理薪资达到65,000-90,000欧元,超过许多建筑师。62.5%的从业者不熟悉Last-Planner等生产力工具。西班牙住宅房地产市场面临复合成本超支,因为开发商为分包商和快速预制系统支付溢价。虽然职业培训倡议和移民改革正在讨论中,但大多数观察者预期紧张状况将持续到长期,从标题预测中削减增长。

细分市场分析

按房产类型:公寓推动交易量,别墅获得增长

公寓主导了2024年的营业额,占西班牙住宅房地产市场份额的68%,受到城市密度和投资者对专业管理建筑需求的支撑。马德里里约和巴塞罗那22@区的高层项目展示了开发商如何将紧凑布局与共享设施相结合来满足可负担性门槛。约4.8%的租金收益率使机构买家在资本价值上升的情况下保持活跃。与此同时,别墅享受到2030年5.55%的复合年增长率,尽管基数较小,但在绝对值方面提升了它们在西班牙住宅房地产市场规模中的份额。独栋产品受益于疫情后对户外空间的偏好,太阳海岸和巴利阿里群岛吸引北欧现金买家,愿意为净零建设支付绿色溢价附加费。

别墅的需求势头反映了整合太阳能屋顶、空气源热泵暖通空调和被动房外墙以促进"A级"认证的结构性能力。开发商加速在埃斯特波纳、米哈斯和卡尔维亚收购土地,营销交钥匙智能家居套餐。仅荷兰买家在2022年至2024年间就将新建别墅购买量增加了两倍。公寓供应增长仍受到合并城市结构内准备就绪地块稀缺的约束,但改造和阁楼转换部分抵消了缺口。总体而言,产品细分表明持续的分化:紧凑单位满足核心可负担性,而低密度住宅利用生活方式迁移和能效溢价。

按价格带:中端市场主导地位中奢侈品加速

中等价位住宅在2024年占据了西班牙住宅房地产市场份额的45%。主要银行之间的抵押贷款竞争结合有针对性的政府补贴维持了这一区间的国内购买力。然而,2024年平均利差同比扩大80个基点,促使价格让步和更长的营销期。100万欧元以上的奢侈资产记录了更稳健的6.04%复合年增长率,受到稀缺性和持续外国流动性的支撑。马贝拉以平均售价接近每平方米4,900欧元和顶层公寓要求两位数溢价引领趋势。

随着Fendi和Dolce & Gabbana等品牌住宅深化体验差异化,西班牙住宅房地产市场奢侈品规模看起来将进一步扩大。相反,经济适用房细分市场滞后:2023年只完成了8,646套补贴单位,远低于需求。机构兴趣通过公私合作模式有所回升,如2023年经济适用租赁投资份额翻倍至34%所示。然而,政策复杂性和利润压缩抑制了近期的可扩展性。

按商业模式:销售领导地位受到租赁势头挑战

销售交易在2024年仍占西班牙住宅房地产市场规模的76%,因为所有权的文化偏好持续存在。抵押贷款可转移规则和三年后的资本收益税免税继续激励购买。然而,租赁路径到2030年实现5.70%的复合年增长率,这得益于城市流动性、延迟的家庭形成和快速增长的建造出租管道。灵活的租赁模式与数字游民、毕业生迁移和新到达的外籍人士不断增长的人口相一致。

机构活动重塑产品标准:马德里查马丁或巴塞罗那波布雷努的设施化租赁塔提供健身房、共同办公休息室和现场包裹室。黑石的13,130套单位平台充当投资组合交易的市场制造商,增强流动性基准。高入住率支撑对养老基金投资者的稳定分配,强化反馈循环。销售开发商通过捆绑部分所有权和租购计划来反击,以维持买家漏斗。

按销售模式:二手房市场主导地位中新建房复兴

现房转售在2024年占西班牙住宅房地产市场规模的57%。马德里中心、扩展区和特里亚纳的成熟社区吸引寻求步行便利性和既定社会基础设施的买家。二手库存提供灵活的定价杠杆和即时入住,尽管偶尔有改造成本,但支持快速交易周期。与此同时,一手销售预计在能效法规和以生活方式为导向的设计支撑下以6.28%的复合年增长率扩张。2025年初建筑许可上升19.4%,尽管仍短于结构性需求[2]住房总局,《2025年住宅建筑许可》,交通、移动和城市议程部,mitma.gob.es。

AEDAS Homes等开发商利用深厚的土地储备--在1.32亿欧元Habitat银行收购后现在接近24,000套单位--来加速推出。一手库存带有8-12%的绿色溢价,但吸引优先考虑EPC A级评级和分期付款计划的外国买家。因此,西班牙住宅房地产市场维持两速动态:转售活动锚定流动性,而新建库存设定不断发展的质量基准。

地理分析

马德里在2024年以西班牙住宅房地产市场份额的48%保持主导地位。欧洲房价上涨最快的城市记录了10.6%的年度跃升,受到拉美资本流入和大规模城市重建项目的放大[3]国家统计局,《2024年第四季度房价指数》,INE,ine.es。然而供应处于60年低点,迫使开发商转向垂直密集化和交通导向的重建。Pimco对混合用途计划的4000万美元承诺突显了持续的机构兴趣,而公共当局旨在通过更快的分区批准释放闲置土地。

巴塞罗那呈现对比鲜明的叙述。2023-24年租金上限导致租赁房源缩减84%,即使名义租金下降6.4%。主要基金正在清算加泰罗尼亚资产,但像Neinor这样的当地开发商仍计划到2030年启动4.57亿欧元的项目。市场分化加剧,因为小房东通过转向短期住宿模式来抵制价格冻结。因此,加泰罗尼亚的西班牙住宅房地产市场面临政策诱发的波动,阻碍新资本但无意中支持转售需求,因为买家寻求租赁保障。

安达卢西亚-马拉加和太阳海岸是增长最快的地区,复合年增长率为6.07%。交易数据显示荷兰买家在2022年至2024年间将新建收购增加了两倍,超过英国购买者。马贝拉、埃斯特波纳和索托格兰德等奢侈细分市场吸引从寒冷气候迁移的财富,导致品牌住宅管道和精品公寓酒店混合体。西班牙住宅房地产市场受益于强劲的基础设施升级--新的AVE铁路连接和扩建的马拉加机场容量--支撑全年连通性。与此同时,瓦伦西亚大区实现平衡增长,房价同比上涨13.06%,外国购买增长15%。沿海多样化缓解集中风险并延长全国需求跑道。

竞争格局

西班牙住宅房地产市场表现出适度集中,因为前五大开发商加上两大国际基金控制了当前新建管道的大约三分之二。传统住宅建商--Neinor Homes、AEDAS Homes和Metrovacesa--在土地银行选择权、预制建筑能力和地理分布方面竞争。Neinor与Apollo对AEDAS约11亿欧元的持续联合竞标可能创造该国最大的住宅冠军。这种整合承诺在采购和营销方面实现成本协同,但引发了关于土地囤积的反垄断评论。

Merlin和Colonial等SOCIMI通过转向数据中心、生命科学和灵活生活垂直领域做出反应,承诺到2025年管道近40亿欧元。与此同时,全球基金--黑石、Greystar和Stoneshield--扩展建造出租投资组合,引入北美资产管理技术和技术。他们的规模优势涵盖租户体验应用、动态定价引擎和集中维护平台,提升净营业收入。

PropTech采用仍然分散。只有37.5%的建筑专业人员报告熟悉精益规划工具,为模块化建商和集成平台运营商开辟了竞争白色空间。较小的地区开发商通过精品ESG认证项目和以客户为中心的数字销售旅程实现差异化。总体而言,西班牙住宅房地产行业正处于过渡阶段,资本雄厚的机构与技术娴熟的初创企业合作,释放生产瓶颈并缓解可持续性挑战。

西班牙住宅房地产行业领导者

Neinor Homes

AEDAS homes

MetroVacesa

Vía Célere Desarrollos Inmobiliarios

Kronos Homes

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年5月:AEDAS Homes提议每股3.15欧元股息(总计1.38亿欧元),此前公布了创纪录的1.5亿欧元净利润,收入11.56亿欧元,交付3,151套单位。

- 2025年3月:LIFT资产管理为其第三个反向抵押贷款工具筹集了5000万欧元,目标筹集1亿欧元,在六个城市收购200+套高级租赁住房。

- 2025年2月:Tectum投资管理推出4.5亿欧元基金,建造多达2,500套经济适用租赁住房,利用50-75%债务和欧洲机构支持。

- 2025年1月:黑石、Cerberus和Vivenio开始逐项处置加泰罗尼亚持有资产,因为租金上限侵蚀回报。

西班牙住宅房地产市场报告范围

用于住宅目的的房地产(土地及其上的任何建筑物)通常被称为住宅房地产。单户住宅是最普遍的住宅房地产类型。

西班牙住宅房地产市场按类型(别墅和独栋住宅、公寓和共管公寓)和重点城市(马德里、加泰罗尼亚、瓦伦西亚、巴塞罗那和马拉加等)进行细分。该报告为上述所有细分市场提供西班牙住宅房地产市场的市场规模和预测,以价值(十亿美元)计算。报告中也分析了COVID-19的影响。

| 公寓和共管公寓 |

| 别墅和独栋住宅 |

| 经济适用房 |

| 中端市场 |

| 奢侈品 |

| 销售 |

| 租赁 |

| 一手房(新建) |

| 二手房(现房转售) |

| 马德里 |

| 巴塞罗那 |

| 加泰罗尼亚(不含巴塞罗那) |

| 瓦伦西亚社区 |

| 安达卢西亚 - 马拉加和太阳海岸 |

| 西班牙其他地区 |

| 按房产类型 | 公寓和共管公寓 |

| 别墅和独栋住宅 | |

| 按价格带 | 经济适用房 |

| 中端市场 | |

| 奢侈品 | |

| 按商业模式 | 销售 |

| 租赁 | |

| 按销售模式 | 一手房(新建) |

| 二手房(现房转售) | |

| 按重点城市 | 马德里 |

| 巴塞罗那 | |

| 加泰罗尼亚(不含巴塞罗那) | |

| 瓦伦西亚社区 | |

| 安达卢西亚 - 马拉加和太阳海岸 | |

| 西班牙其他地区 |

报告中回答的关键问题

西班牙住宅房地产市场的当前规模是多少?

西班牙住宅房地产市场在2025年价值1,692.2亿美元,预计到2030年将达到1,746.2亿美元

哪个地区领导全国交易量?

马德里凭借经济规模、就业集中和国际连通性占据西班牙住宅房地产市场48%的份额。

为什么机构投资者专注于建造出租资产?

BTR提供通胀保护现金流并解决租赁短缺;2023年交付量增至9,361套单位的三倍,平均租金比传统库存高5.5%。

能效法规如何影响购买决策?

2021年后的《技术规范》设定了严格的热工基准,使"A级"住宅销售速度快8-12%,能源节约高达58%。

页面最后更新于: