益生菌化妆品市场分析

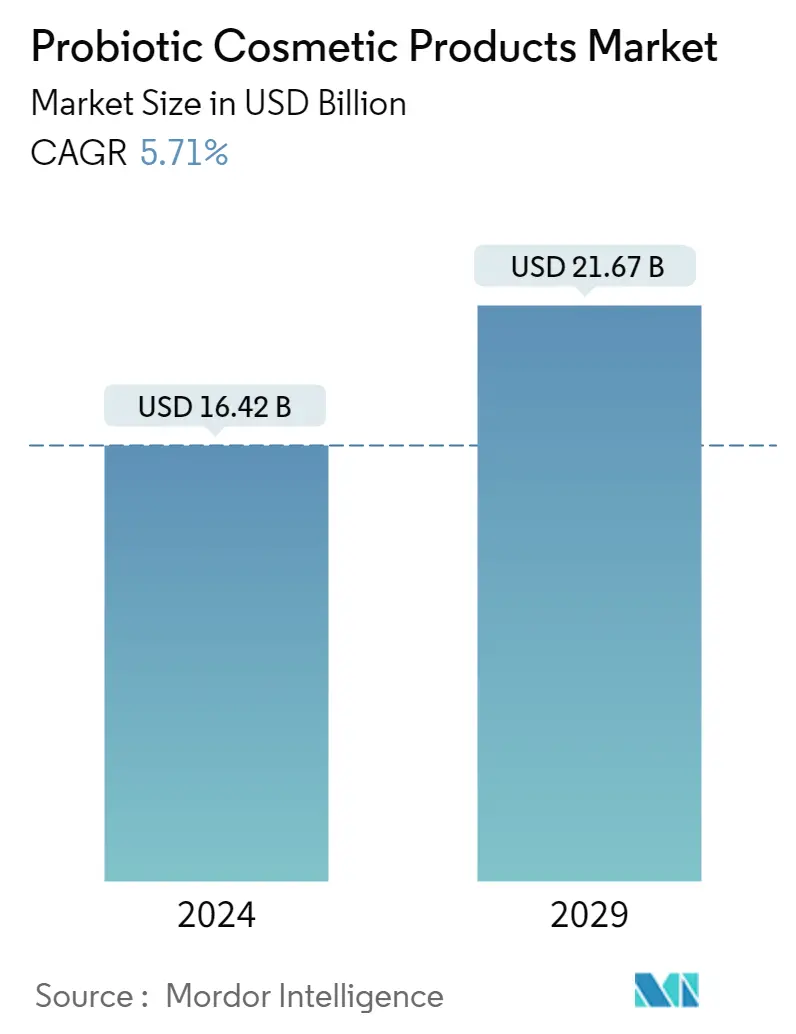

益生菌化妆品市场规模预计到 2024 年为 164.2 亿美元,预计到 2029 年将达到 216.7 亿美元,在预测期内(2024-2029 年)复合年增长率为 5.71%。

- 益生菌作为主要功能成分越来越受欢迎,因为它们能有效对抗各种皮肤问题,例如痤疮、皱纹和瑕疵,预计这些问题将在研究期间推动市场增长。此外,各种消费群体(尤其是千禧一代)对天然化妆品的需求增加,加上对其临床证据和功效的认识不断提高,也促进了市场的增长。

- 由于对天然成分产品的需求不断增长,并且由于转向可持续原材料,传统化妆品和个人护理产品制造商也在推出含有更多天然成分(如益生菌)的产品。未来的产品发布预计将因这一趋势而发生变化。

- 此外,为了满足需求,制造商正在推出专门用于化妆品的新益生菌成分。例如,2022 年 4 月,Probi(瑞典隆德)与 Symrise 合作,创造了一种新的护肤成分 SymFerment,这是一种保湿活性成分,该公司声称该成分基于 Probi 益生菌的副产品,该副产品是通过发酵产生的。植物乳杆菌(乳杆菌)。

- 此外,个人外表、皮肤、头发、健康和保健等因素的增长,加上对多功能美容产品的需求,使消费者能够通过在单一开发上的支出来获取最大价值,是预计推动美容产品市场增长的主要趋势。未来几年益生菌化妆品市场。

- 此外,随着人们花时间在社交媒体上,许多时尚和护肤影响者突然出现,品牌可以通过合作伙伴关系扩大其数字影响力,并通过促销增加其品牌资产。这反过来又增加了公司网站的流量,并允许化妆品品牌直接向消费者销售,而很少关注物流。

益生菌化妆品市场趋势

对多功能产品的需求不断增加

- 对专业产品的需求不断增加,包括含有益生菌护肤解决方案并具有多功能功能的精华液和面霜。年轻人和老年人都有兴趣购买它们,因为这些产品针对皱纹、肤色、炎症和痤疮等常见问题。

- 具有多种功效的单一化妆品因其多功能性而变得越来越受欢迎,这有助于消费者在每次购买时获得最大的收益。此外,此类产品在旅行时也很方便,因为它们易于携带、减少浪费并节省金钱。

- 使用多功能产品也是一种环保做法,因为它可以减少塑料废物。物尽其用有助于防止塑料浪费,这是另一种环保方法。预计这些因素将推动此类产品的销售,从而推动预测期内整个市场的增长。女性越来越多地转向具有多种护肤功效的多用途解决方案,因为它们可以节省消费者的时间和精力,并且可以更轻松地选择适合各种用途的最佳选择。

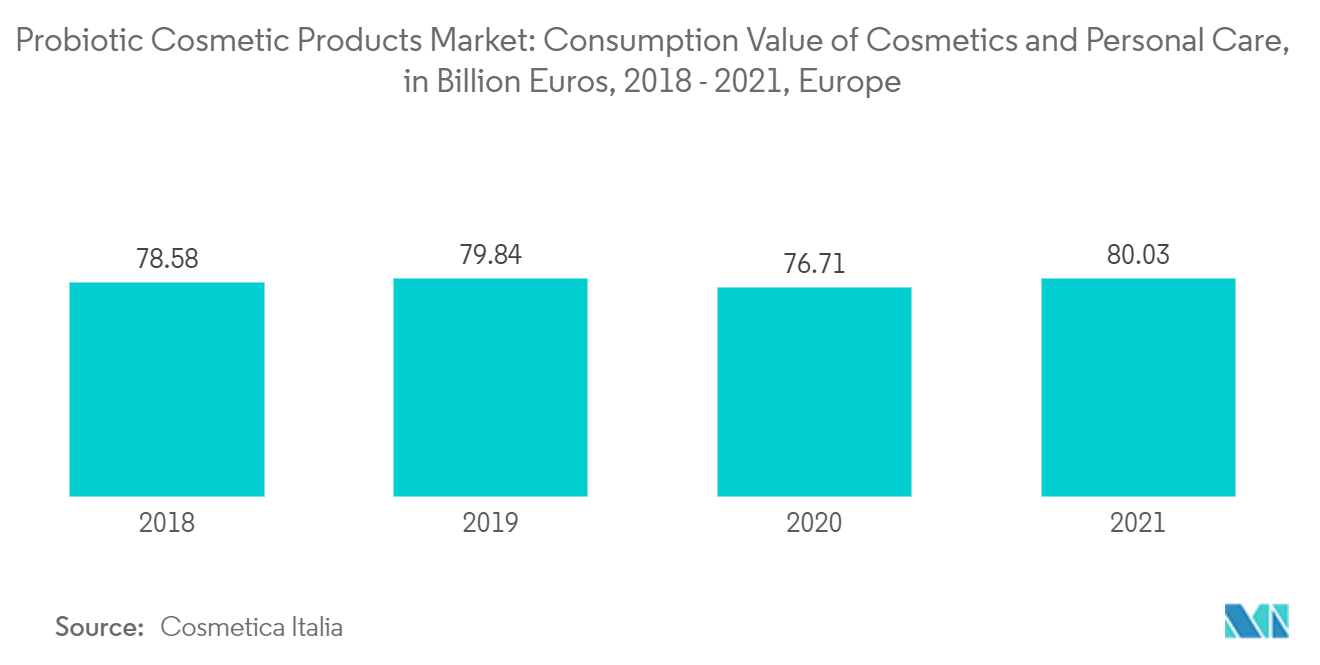

- 例如,根据 Cosmetica Italia 的数据,2019 年化妆品和个人护理产品的消费额达到 798.4 亿欧元(854.3 亿美元),2021 年将超过 800 亿欧元(852.5 亿美元)。德国 2021 年化妆品消费量最大,价值约136亿欧元(164.1亿美元)。其次是法国和意大利,分别约为120亿欧元(127.2亿美元)和106亿欧元(11.256美元)。

- 此外,消费者不断寻求含有纯有机成分的护肤产品,例如益生菌。此外,产品创新和推出将推动未来几年的市场增长。例如,2021 年,Shielded Beauty 推出了专门针对改善皮肤健康和滋养微生物群的护肤系列。 Night LifeLive益生菌+HASerum是该公司推出的产品之一,号称含有活益生菌和益生菌,可构建皮肤屏障。

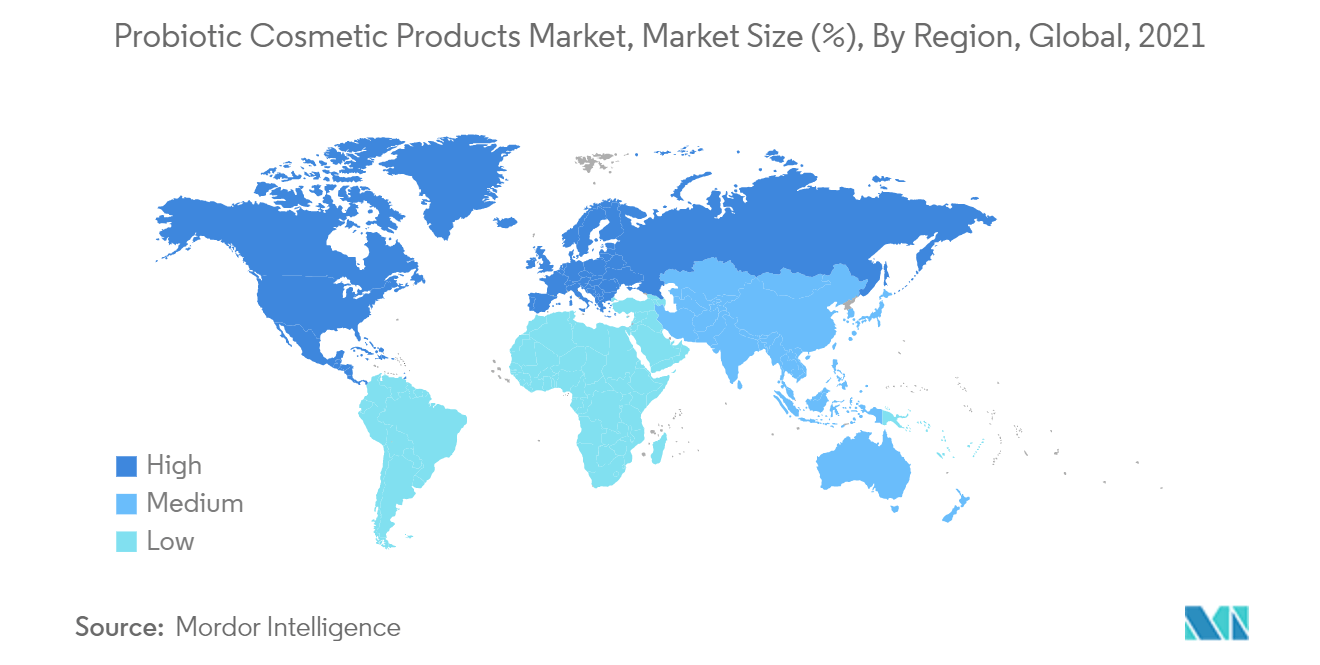

北美在市场上占有重要份额

- 北美地区倾向于更健康生活方式的人口比例有所增加,对环境影响较小的产品的需求增加是推动该地区市场增长的主要因素。此外,益生菌产品(包括化妆品)的接受度不断提高,尤其是千禧一代,可能会促进未来几年市场的增长。

- 此外,对化学品和合成产品有害影响的认识是促进市场增长的几个因素。随着人们越来越意识到合成化学物品所带来的风险,他们正在避免使用含有化学物质的产品。一些较便宜的化学产品变体对皮肤造成的有害影响提高了该地区消费者的认识,并帮助人们理解健康与天然产品之间的联系,增加了对益生菌化妆品等天然产品的需求。

- 鉴于这些因素以及该地区对此类天然环保产品不断增长的需求,许多企业正在将业务扩展到该地区并推出新产品以吸引消费者并抢占重要的市场份额。

- 例如,2021 年 8 月,顶级清洁临床护肤公司之一、以益生菌提取物和超级食品为动力的 TULA Skincare 宣布通过丝芙兰进入加拿大市场,扩大其在北美的业务。

益生菌化妆品行业概况

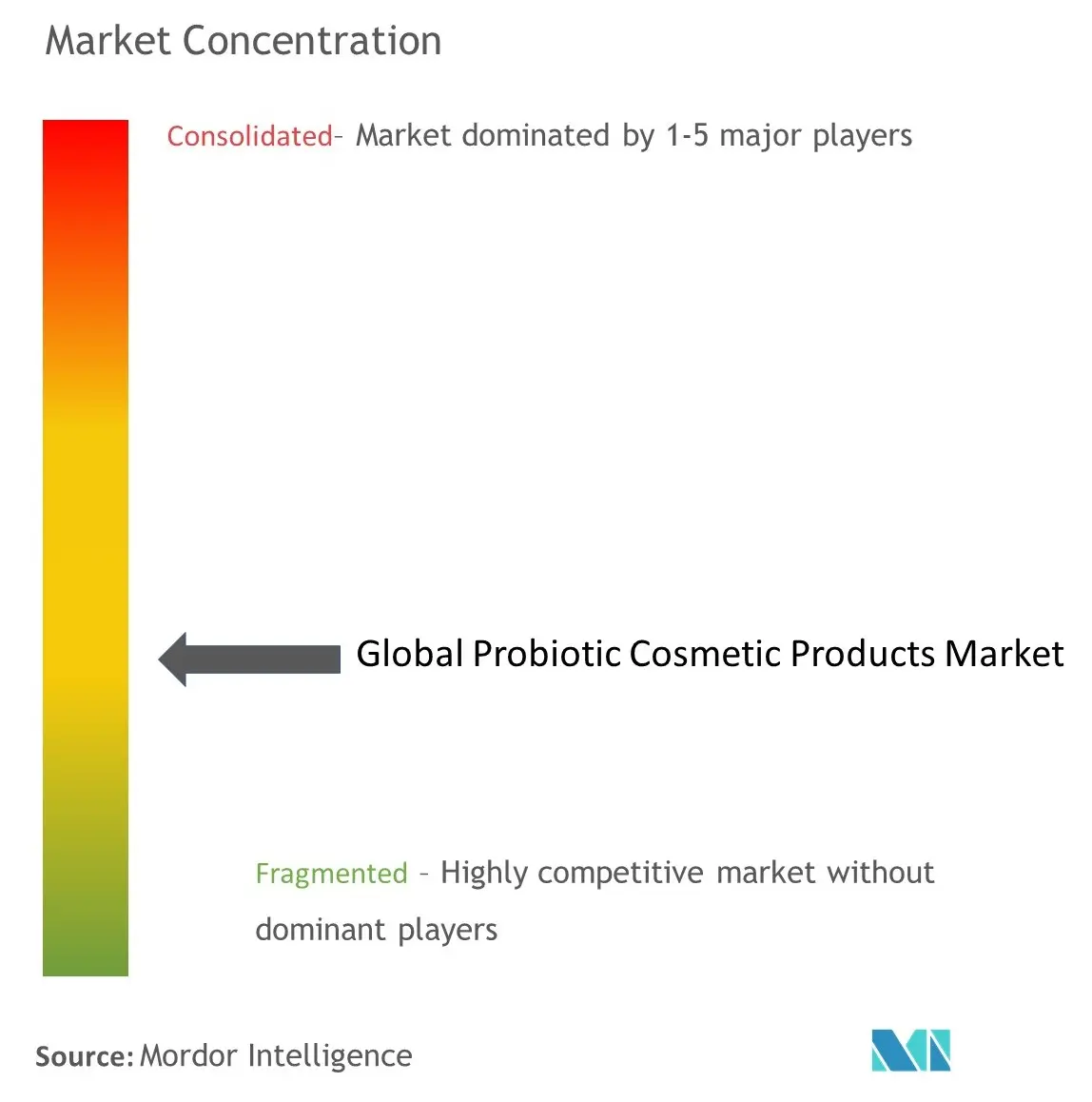

益生菌化妆品市场分散,区域和全球参与者众多。公司正在投资扩大产品范围、改进功能和营销活动。由于消费者偏好不断变化,企业必须在市场中不断创新、经营和发展。此外,组织利用数字和社交媒体来推广新产品并获得市场份额。该市场的主要参与者包括 Esse Skincare、欧莱雅、联合利华、雅诗兰黛公司和 HH 集团。

益生菌化妆品市场领导者

-

Unilever PLC

-

Estée Lauder Inc

-

L'Oréal S.A.

-

Esse Skincare

-

H&H Group

- *免责声明:主要玩家排序不分先后

益生菌化妆品市场新闻

- 2022年11月:新加坡制造的全新益生菌护肤品牌Soufflé Beauty登陆中国市场,并推出了多款产品。据Soufflé Beauty介绍,该公司不使用动物测试,是PETA认证的零残忍品牌。所有商品均在新加坡 GMP 认证实验室按照严格的法律要求安全生产。

- 2021 年 9 月:意大利微生物组健康初创公司 Lac2Biome 推出了一款含有活益生菌和透明质酸 InfiniteSkin 微生物组血清的白标护肤混合物,该混合物由经过临床研究的透明质酸和专有活益生菌菌株 m.biomeLiveSkin88 的组合制成。该产品采用专利两相输送系统设计,其中粉末状活益生菌菌株被储存并防止水分迁移到 15 毫升小瓶内的透明质酸液体中。

- 2021 年 8 月:新西兰益生菌公司首次进军化妆品领域,推出新护肤品牌 Unconditional Skincare Co.,该品牌使用皮肤中天然存在的益生菌菌株。该公司最近开发了 BLIS Q24,进入护肤领域,BLIS Q24 是一种专利藤黄微球菌菌株,该品牌以该品牌为关键活性成分。 Unconditional Skincare Co. 可通过其在新西兰和澳大利亚的官方网站购买。

益生菌化妆品行业细分

益生菌化妆品是含有有益于皮肤健康的特定益生菌菌株的美容产品。

益生菌化妆品市场按产品类型、分销渠道和地理位置细分。根据产品类型,市场分为护肤品、护发品和其他产品类型。根据分销渠道,市场分为专卖店、超市/大卖场、便利店、网上零售和其他分销渠道。范围包括按地理位置对北美、欧洲、亚太地区、南美、中东和非洲等地区进行详细分析。

对于每个细分市场,市场规模和预测都是根据价值(以百万美元为单位)进行的。

| 皮肤护理 |

| 头发护理 |

| 其他产品类型 |

| 专卖店 |

| 超市/大卖场 |

| 便利店 |

| 网上零售 |

| 其他分销渠道 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 | |

| 欧洲 | 西班牙 |

| 英国 | |

| 德国 | |

| 法国 | |

| 意大利 | |

| 俄罗斯 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 日本 | |

| 印度 | |

| 澳大利亚 | |

| 亚太其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 南非 |

| 沙特阿拉伯 | |

| 中东和非洲其他地区 |

| 按产品类型 | 皮肤护理 | |

| 头发护理 | ||

| 其他产品类型 | ||

| 按分销渠道 | 专卖店 | |

| 超市/大卖场 | ||

| 便利店 | ||

| 网上零售 | ||

| 其他分销渠道 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 北美其他地区 | ||

| 欧洲 | 西班牙 | |

| 英国 | ||

| 德国 | ||

| 法国 | ||

| 意大利 | ||

| 俄罗斯 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 日本 | ||

| 印度 | ||

| 澳大利亚 | ||

| 亚太其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 南非 | |

| 沙特阿拉伯 | ||

| 中东和非洲其他地区 | ||

益生菌化妆品市场研究常见问题解答

益生菌化妆品市场有多大?

益生菌化妆品市场规模预计到 2024 年将达到 164.2 亿美元,复合年增长率为 5.71%,到 2029 年将达到 216.7 亿美元。

目前益生菌化妆品市场规模有多大?

2024年,益生菌化妆品市场规模预计将达到164.2亿美元。

谁是益生菌化妆品市场的主要参与者?

Unilever PLC、Estée Lauder Inc、L'Oréal S.A.、Esse Skincare、H&H Group 是益生菌化妆品市场的主要公司。

益生菌化妆品市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在益生菌化妆品市场中占有最大份额?

2024年,北美将占据益生菌化妆品市场最大的市场份额。

益生菌化妆品市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,益生菌化妆品市场规模估计为155.3亿美元。该报告涵盖了益生菌化妆品市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了益生菌化妆品市场的年份:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

益生菌化妆品行业报告

Mordor Intelligence™ 行业报告创建了 2024 年益生菌化妆品市场份额、规模和收入增长率的统计数据。益生菌化妆品分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。