电动手术器械市场规模和份额

睿智市场情报电动手术器械市场分析

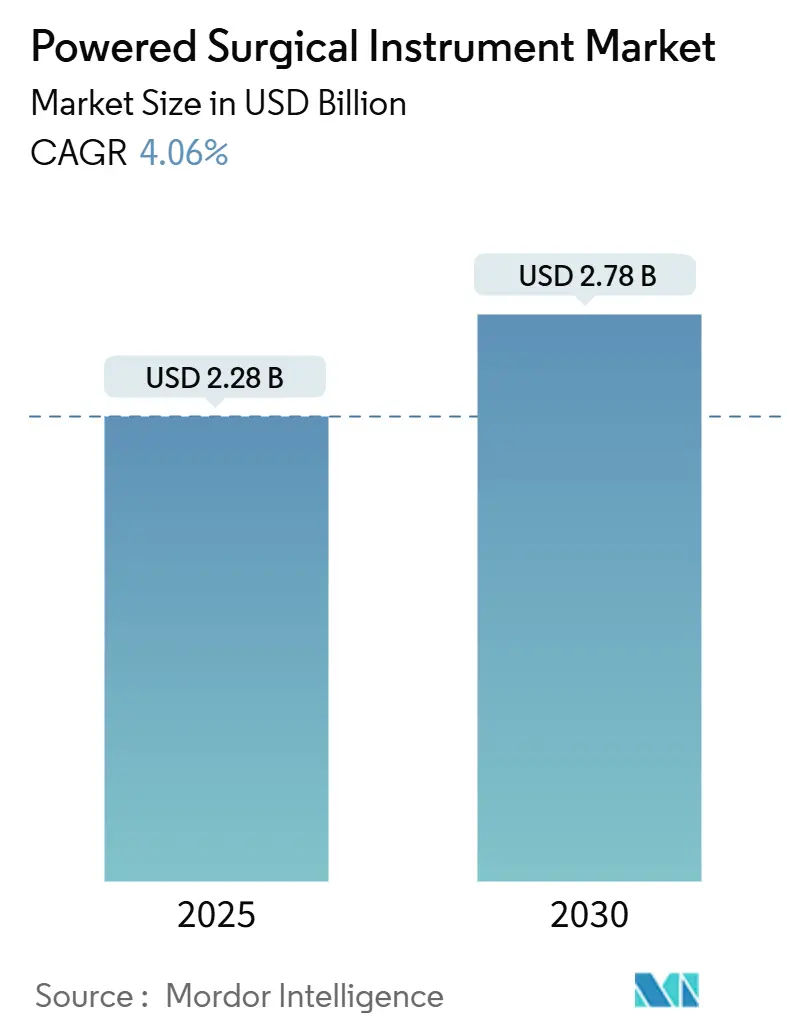

电动手术器械市场规模在2025年为22.8亿美元,预计到2030年达到27.8亿美元,以4.06%的复合年增长率推进。人口老龄化、手术量增加和渐进式技术进步在早期采用阶段后维持增长。微创技术偏好强化了需求,而监管部门朝着标准化灭菌方向发展有利于现有供应商。医院还优先考虑集成器械平台以满足基于价值的护理指标,支撑溢价定价。亚太地区基础设施建设和专科日间手术中心的兴起支撑了地理转移,在电动手术器械市场内平衡了北美目前的收入领导地位。

关键报告要点

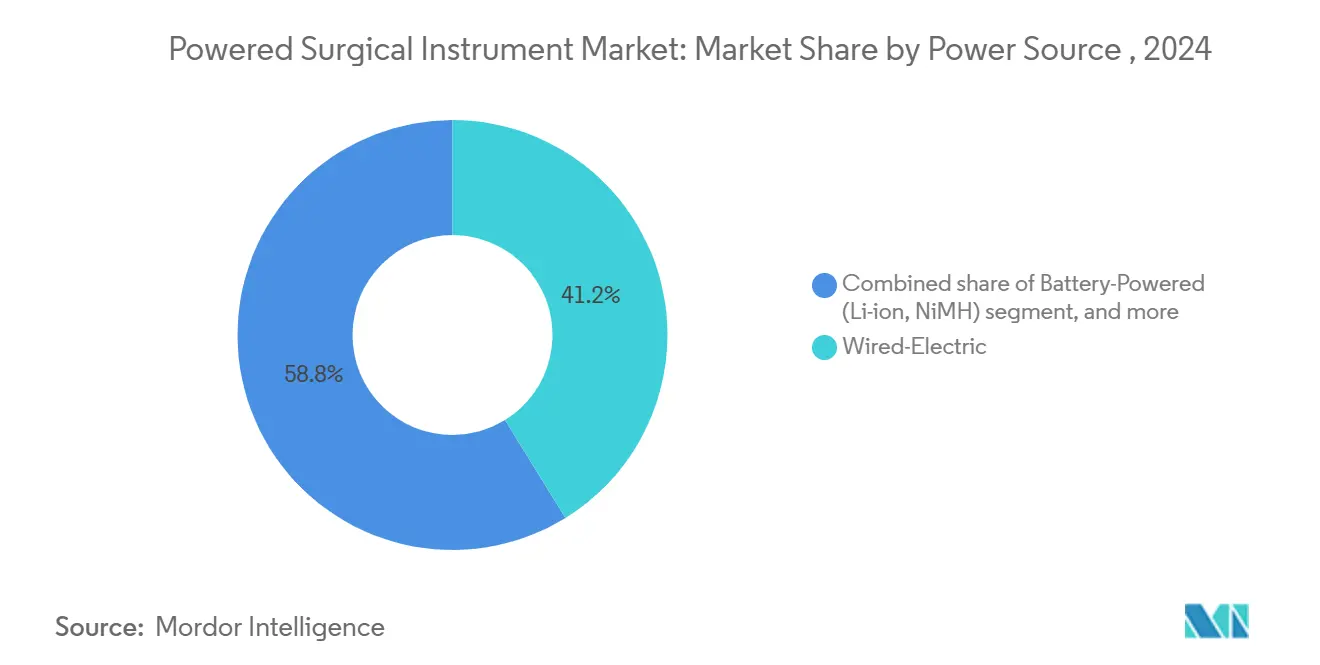

- 按电源分类,有线电动系统在2024年占电动手术器械市场份额的41.23%;预计电池驱动系统到2030年以4.92%的复合年增长率扩张。

- 按产品类型分类,手机在2024年占电动手术器械市场规模的60.45%份额,而配件和耗材显示出最快的5.12%复合年增长率到2030年。

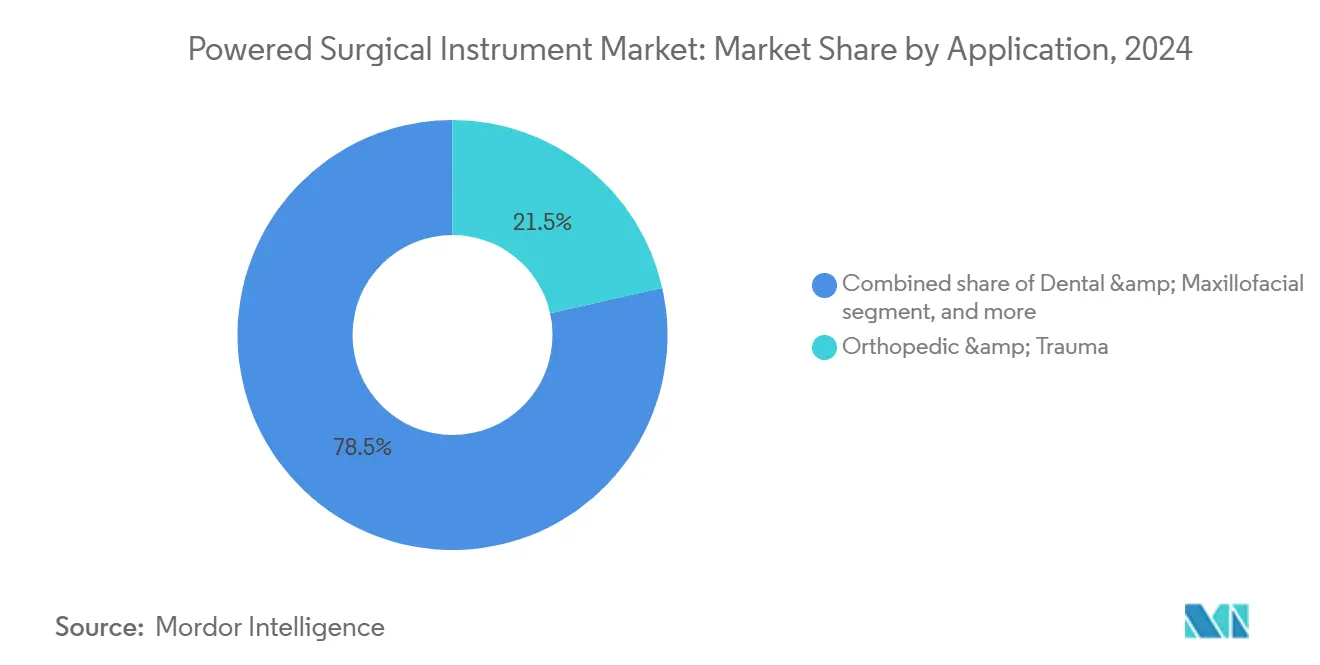

- 按应用分类,骨科和创伤手术在2024年占电动手术器械市场规模的21.56%份额;整形和重建手术以6.23%的复合年增长率发展。

- 按终端用户分类,医院在2024年占电动手术器械市场份额的72.56%,而门诊手术中心预计以5.93%的复合年增长率增长。

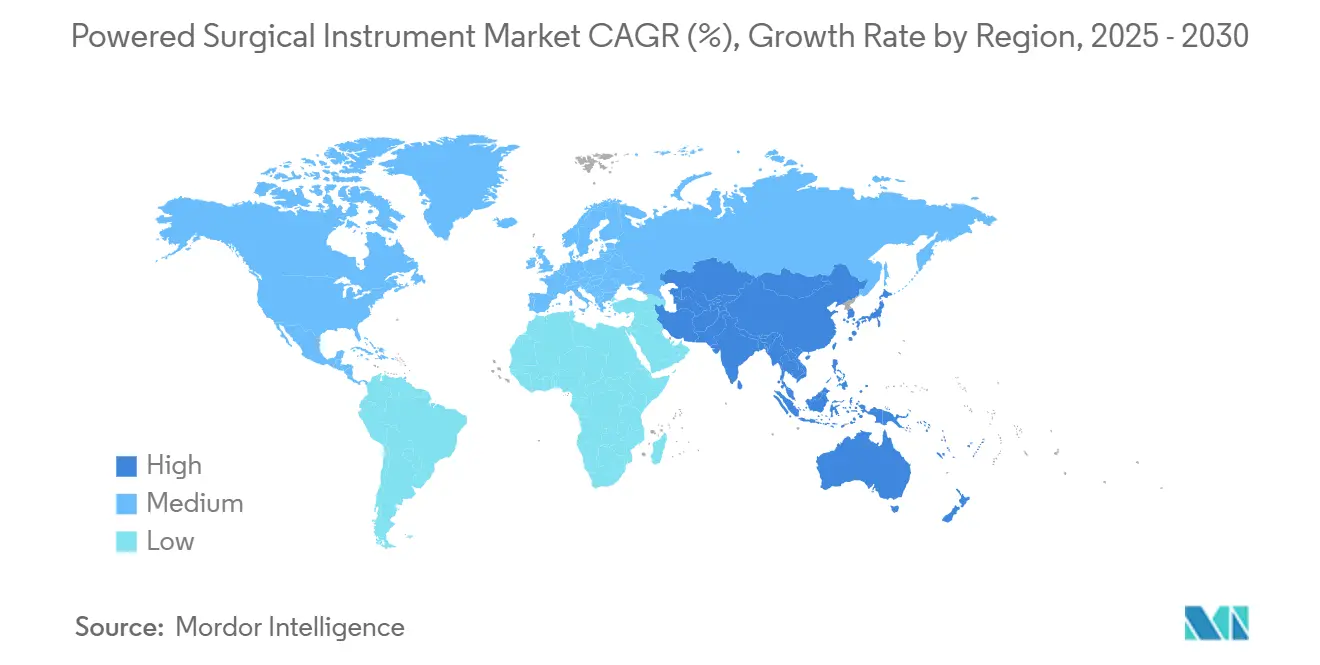

- 按地理位置分类,北美在2024年占电动手术器械市场35.45%的份额,而亚太地区录得最快的5.46%复合年增长率到2030年。

全球电动手术器械市场趋势与洞察

驱动因素影响分析

| 驱动因素 | 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 手术量和创伤病例增加 | +1.2% | 全球,亚太和中东非洲最高 | 中期(2-4年) |

| 老年人群体增长及退行性疾病 | +0.8% | 北美和欧洲,扩展到亚太 | 长期(≥4年) |

| 电动工具持续技术进步 | +0.7% | 全球,由北美和欧洲领导 | 短期(≤2年) |

| 微创和门诊手术采用增加 | +0.6% | 全球,发达市场早期采用 | 中期(2-4年) |

| 新兴市场专科日间手术中心扩张 | +0.5% | 亚太核心,外溢到中东非洲和南美 | 长期(≥4年) |

| 转向基于价值的护理推动手术室效率投资 | +0.4% | 北美和欧盟,向全球扩展 | 中期(2-4年) |

| 来源: Mordor Intelligence | |||

手术量和创伤病例增加

随着新兴经济体保险覆盖面扩大和城市化提高创伤发生率,全球手术室活动正在增加。急诊科依赖电动钻机和锯子比手动工具更快地稳定骨折,改善预后并释放重症监护床位[1]美国外科医师学会,"机器人胆囊切除术成本分析," facs.org。亚太地区的大容量中心现在集成混合控制台,结合电池和有线模式,缩短创伤病例间的周转时间。交通事故和工业伤害创造可预测需求,在快速增长的大都市地区锚定电动手术器械市场。治疗复杂多发创伤的医院越来越多地购买模块化手机系统以简化库存并确保快速灭菌周期。外科医生报告手术时间缩短,强化管理层对持续投资电动平台的支持。

老年人群体增长及退行性疾病

65岁以上人群是发达经济体中增长最快的群体,推动关节置换和脊柱融合手术量上升。这些干预依赖高扭矩钻机和铰刀,为电动手术器械市场确保长期收入基础。美国髋关节和膝关节成形术报销套餐对医院施压要求高效完成手术,有利于减轻外科医生疲劳的轻质电池手机。欧洲日间手术单位现在进行当日髋关节翻修,利用无绳系统简化手术室设置。日本诊所部署便携式控制台通过移动手术团队为农村老年患者服务,扩大准入。这种与人口相关的需求是结构性的,确保供应商通过2030年及以后的持久销售管道。

电动手术工具持续技术进步

锂离子电池组现在提供4到6小时的运行时间,比以前的型号减轻近20%的重量,在不牺牲扭矩的情况下改善人体工程学。智能控制台记录使用指标并预测维护需求,实现预测性服务计划,最大限度减少停机时间并延长资产寿命。软件更新在器械对接后无线安装,尽管医院实施网络安全协议以保护患者数据[2]IEEE,"手术机器人的未来," ieee.org。固件锁定的扭矩设置也通过将参数与外科医生偏好对齐来辅助资质认证。技术进步使制造商能够维持溢价定价,尽管采购审查,在电动手术器械市场内扩大毛利率。

微创和门诊手术采用增加

关节镜、腹腔镜和内镜方法缩短恢复时间并与付款方缩短住院时间的激励措施一致。门诊手术中心因患者选择从入院到出院时间更短的设施而实现中单位数增长。为90分钟关节镜检查设计的无绳剃刀和往复锯消除紧凑手术室的绊倒危险。WALANT技术使用在局部麻醉下工作的电动微钻普及了办公室手部手术,进一步分散手术护理。保险公司在门诊环境中报销越来越多的手术,推动对便携式电池和可灭菌外壳的需求。因此,供应商深化小占地面积控制台产品组合,在非医院环境中强化电动手术器械市场。

约束因素影响分析

| 约束因素影响分析 | 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 电动器械的高资本和维护成本 | -0.9% | 全球,新兴市场最高 | 短期(≤2年) |

| 低收入地区熟练外科人员短缺 | -0.6% | 亚太新兴市场、中东非洲、南美 | 长期(≥4年) |

| 灭菌和电池处置的严格监管和环保政策 | -0.5% | 北美和欧洲,扩展到日本和澳大利亚 | 中期(2-4年) |

| 网络连接手术设备的数据安全担忧 | -0.3% | 全球,美国和欧盟高度关注 | 短期(≤2年) |

| 来源: Mordor Intelligence | |||

电动器械的高资本和维护成本

初始购买价格从5万美元到20万美元不等,而年度服务合同通常相当于原始支出的10-15%,挑战较小设施的预算。研究显示机器人胆囊切除术耗材在没有优异结果的情况下可能超过腹腔镜同等产品,促使管理人员质疑高级控制台的投资回报率。新兴市场诊所经常延迟升级,购买二手有线系统以避免电池更换费用。多年租赁模式正在推广,但利率波动提高融资成本,可能在短期内抑制收购计划。因此,资本密集性限制渗透,即使临床团队对电动解决方案表达强烈偏好。

低收入地区熟练外科人员短缺

许多低收入国家的外科医生与人口比例远低于世界卫生组织建议,无论设备可用性如何都限制手术量。电动系统培训需要大多数医学院缺乏的尸体实验室和虚拟模拟器。农村医院面临招聘困难,因为先进器械仍然稀缺,延续城乡差距。在人员缺口持续存在的地方,分销商看到有限的销售潜力,减缓电动手术器械市场扩张。国际非政府组织为医疗任务提供模块化工具包,但这些间歇性干预不会创造持续的商业需求。

细分分析

按电源:电池系统驱动移动趋势

锂离子电池平台推动了电动手术器械市场,电池系统在2030年前追踪4.92%的复合年增长率。2024年有线电动设备仍占41.23%份额,反映了重视不间断电流的大容量中心的传统安装。具有可更换电池荚的组件缩短门诊套房的周转时间,并在骨科创伤室获得牵引力。混合控制台在术中重新定位期间从墙电无缝转移到电池备用,确保无线布帘的无菌性。竞争现在集中在充电周期寿命和实时电池诊断上,这些诊断输入医院资产软件。在预测期内,便携性优势使电池单元在新安装中处于前沿,特别是在亚太地区不断扩张的日间手术网格中。

外科医生引用减少线缆混乱和更轻的手机作为在可能持续超过两小时的关节成形术中的关键人体工程学好处。气动平台在神经外科中保持利基需求,因为其超平滑扭矩传递,但它们缺乏医院期望从数字手术室投资中获得的连接性。因此,供应商将蓝牙固件更新集成到电池手柄中,将其与可灭菌充电底座配对。拉丁美洲价格敏感的医院仍然青睐通过以旧换新项目翻新的有线设备,这降低了前期费用。各种电源类型的平衡采购使电动手术器械市场保持多样化,同时强调电池创新作为持久增长杠杆。

备注: 购买报告后可获得所有个别细分市场的份额

按产品类型:耗材收入流加速

手机在2024年占收入的60.45%,使其成为电动手术器械市场的经济基石。锯系统和高速钻机引领骨科需求,而剃刀在耳鼻喉科和运动医学套房中占据份额。与此同时,配件和耗材以5.12%的复合年增长率扩张,一次性毛刺、刀片和套管为制造商提供可预测的单病例收入。医院接受较高的可变成本,因为一次性产品消除再灭菌劳动并与感染控制审计一致。

原始设备制造商根据智能控制台的使用数据将服务合同与刀片自动发货捆绑,创造年金式收入。耗材扩张还缓解收益对周期性资本预算的影响,使供应商能够应对宏观经济波动。整形外科诊所采用鼻整形精修的微毛刺尖,说明特定手术耗材如何扩大客户群。与库存传感器绑定的数字订购门户进一步锁定客户,通过粘性关系强化电动手术器械市场。

按应用:整形外科手术加速恢复

骨科和创伤手术占2024年收入的21.56%,受益于老龄化社会运动损伤和关节疾病的增加。然而整形和重建手术是移动最快的细分市场,复合年增长率为6.23%,因为患者在疫情后恢复选择性治疗。电动微钻和皮肤剃刀加速美容干预,支持门诊工作流程。

牙科和颌面外科套房利用纤细手机导航受限口腔区域,而神经外科需要与导航传感器耦合的扭矩控制微锯。机器人集成出现在心胸修复中,尽管采用受成本影响。在所有应用中,电动手术器械市场继续向跨专科平台转移,减少多学科手术室所需的控制台数量。

备注: 购买报告后可获得所有个别细分市场的份额

按终端用户:门诊中心捕获增长溢价

医院在2024年保持72.56%份额,得益于嵌入式采购和灭菌能力。然而,门诊手术中心因付款方激励和患者便利性以5.93%的复合年增长率扩张。适合紧凑手术室的无绳控制台支撑这一转变,而电子病历集成支持快速安排。

专科骨科诊所部署将髋关节翻修转变为半日病例的高速铰刀,减少床位需求和再入院风险。牙科手术投资轻质电池钻机以简化植入工作流程。印度政府创伤单位试点伴随直升机的电池呼叫套件,说明新颖的野外应用。这些不同的使用模式在电动手术器械市场的整个护理连续体中扩大。

地理分析

北美在2024年以35.45%的收入份额领先。医疗保险套餐刺激削减手术时间器械的资本支出,而美国外科医生采用能够预测服务诊断的智能控制台。加拿大省级采购集团青睐多手术套件以在通用预算下最大化回报,墨西哥边境医院利用电动手术器械市场服务医疗游客。

欧洲是第二大地区。德国、法国和意大利看到与老龄公民相关的骨科病例增长,医院采用奖励缩短住院时间的基于价值合同。英国将采购指导方针与NHS单病例成本阈值对齐,这使采购重点放在控制台日志的寿命分析上。欧盟医疗器械法规要求既定品牌能够提供的强大临床数据,保护它们免受价格主导竞争,同时强化患者安全[3]欧洲药品管理局,"医疗器械法规影响," ema.europa.eu。

亚太地区录得最强的5.46%复合年增长率。中国县级医院随着国家保险扩大骨科覆盖面而升级工具库存。印度城市群开设首选电池化套件的大容量日间诊所。日本超老龄社会维持稳定的髋关节和脊柱手术量,而韩国美容旅游进口欧洲微钻以满足外国患者。东盟协调已缩短批准时间线,但本地内容规则刺激跨国公司与区域原始设备制造商的伙伴关系。综合而言,这些动态为电动手术器械市场在新兴亚洲经济体的决定性增长轨迹勾勒出轮廓。

竞争格局

市场集中度中等,由史赛克、美敦力和强生德普伊辛迪斯锚定,每家都拥有广泛的目录和经销商网络。这些公司在电池运行时间、人体工程学设计和控制台分析方面竞争。德索特医疗和MicroAire追求利基颅颌面细分市场,通过定制服务套餐获得客户。亚洲进入者利用成本优势,但严格的灭菌规范抑制快速升级。

战略转向强调平台生态系统。强生医疗科技与全球外科医生合作协调结果分类,使用其Polyphonic数字中心集成器械数据并为性能仪表板提供信息。史赛克最新控制台在锯片达到寿命终点周期时警告工作人员,减少破损事件。工具制造商与软件供应商之间的伙伴关系嵌入满足医院IT要求的网络安全协议。

并购活动持续。应用工业技术公司在2025年6月收购IRIS工厂自动化,增加可精细电动手机装配的机器人技术。供应商还与印度签署制造联盟以满足本地内容规则,从而加速投标。总体而言,竞争焦点集中在降低总手术成本同时改善外科医生人体工程学,确保电动手术器械市场保持技术活力但商业纪律。

电动手术器械行业领导者

-

史赛克公司

-

美敦力公司

-

强生(德普伊辛迪斯)

-

齐默拜奥美

-

贝朗(蛇牌)

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年6月:应用工业技术公司收购IRIS工厂自动化,增加自动化能力以扩大电动器械生产线。

- 2025年4月:FDA批准在美国胃肠病学协会奖学金下开发的新型胃肠道设备,强调监管部门对手术创新的支持。

- 2024年12月:强生医疗科技使用其Polyphonic数字生态系统开始全球项目标准化手术部位结果分类。

- 2024年6月:PMC发表的尸体膝关节成形术评估证实与高速毛刺配对的机器人系统增强对准精度。

全球电动手术器械市场报告范围

电动手术器械(PSI)在手术室中发挥独特作用。它们减少手术所需时间并提供功能和一致性能。PSI是复杂的手术设备,用于清洁、检查和灭菌它们的过程也很复杂。

电动手术器械市场按电源类型、产品类型、应用和地理位置细分。市场按电源类型细分,包括电动、电池驱动和气动。按产品类型,市场细分为器械和配件。应用市场细分为骨科、牙科、神经外科、心胸外科和其他应用。按地理位置,市场细分为北美、欧洲、亚太地区、中东和非洲以及南美。报告为上述细分提供价值(美元)。

| 有线电动 |

| 电池驱动(锂离子、镍氢) |

| 气动/氮气 |

| 混合智能控制台 |

| 手机 | 钻孔系统 |

| 锯系统 | |

| 铰刀系统 | |

| 订书机 | |

| 剃刀和清创器 | |

| 其他手机 | |

| 电源和控制 | |

| 配件和耗材 |

| 骨科和创伤 |

| 牙科和颌面外科 |

| 神经外科和脊柱 |

| 心胸和心血管 |

| 整形和重建 |

| 其他应用 |

| 医院 |

| 门诊手术中心 |

| 专科骨科和牙科诊所 |

| 其他终端用户 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 西班牙 | |

| 欧洲其他地区 | |

| 亚太地区 | 中国 |

| 日本 | |

| 印度 | |

| 澳大利亚 | |

| 韩国 | |

| 亚太其他地区 | |

| 中东和非洲 | 海湾合作委员会 |

| 南非 | |

| 中东和非洲其他地区 | |

| 南美 | 巴西 |

| 阿根廷 | |

| 南美其他地区 |

| 按电源 | 有线电动 | |

| 电池驱动(锂离子、镍氢) | ||

| 气动/氮气 | ||

| 混合智能控制台 | ||

| 按产品类型 | 手机 | 钻孔系统 |

| 锯系统 | ||

| 铰刀系统 | ||

| 订书机 | ||

| 剃刀和清创器 | ||

| 其他手机 | ||

| 电源和控制 | ||

| 配件和耗材 | ||

| 按应用 | 骨科和创伤 | |

| 牙科和颌面外科 | ||

| 神经外科和脊柱 | ||

| 心胸和心血管 | ||

| 整形和重建 | ||

| 其他应用 | ||

| 按终端用户 | 医院 | |

| 门诊手术中心 | ||

| 专科骨科和牙科诊所 | ||

| 其他终端用户 | ||

| 地理位置 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 西班牙 | ||

| 欧洲其他地区 | ||

| 亚太地区 | 中国 | |

| 日本 | ||

| 印度 | ||

| 澳大利亚 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 中东和非洲 | 海湾合作委员会 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

| 南美 | 巴西 | |

| 阿根廷 | ||

| 南美其他地区 | ||

报告中回答的关键问题

电动手术器械市场目前的规模是多少?

电动手术器械市场规模在2025年为22.8亿美元,预计到2030年达到27.8亿美元。

电动手术器械市场中哪个地区增长最快?

亚太地区以5.46%的复合年增长率到2030年扩张,由医疗基础设施投资和日间手术中心增加推动。

为什么电池驱动系统越来越受欢迎?

电池平台提供无线移动性、更轻的手机和长达六小时的运行时间,满足门诊环境中的人体工程学和效率目标。

哪个产品类别产生最高的经常性收入?

配件和耗材以5.12%的复合年增长率增长最快,因为一次性刀片和毛刺为供应商提供可预测的单手术收入。

高资本成本如何影响采用?

5万至20万美元的价格加上年度服务合同阻止较小设施,特别是在新兴市场,减缓市场渗透。

监管变化对新进入者有什么影响?

简化的FDA用户费用谈判可能缩短渐进更新的批准时间,但欧盟MDR下严格的临床证据维持高进入壁垒。

页面最后更新于: