电力电子市场分析

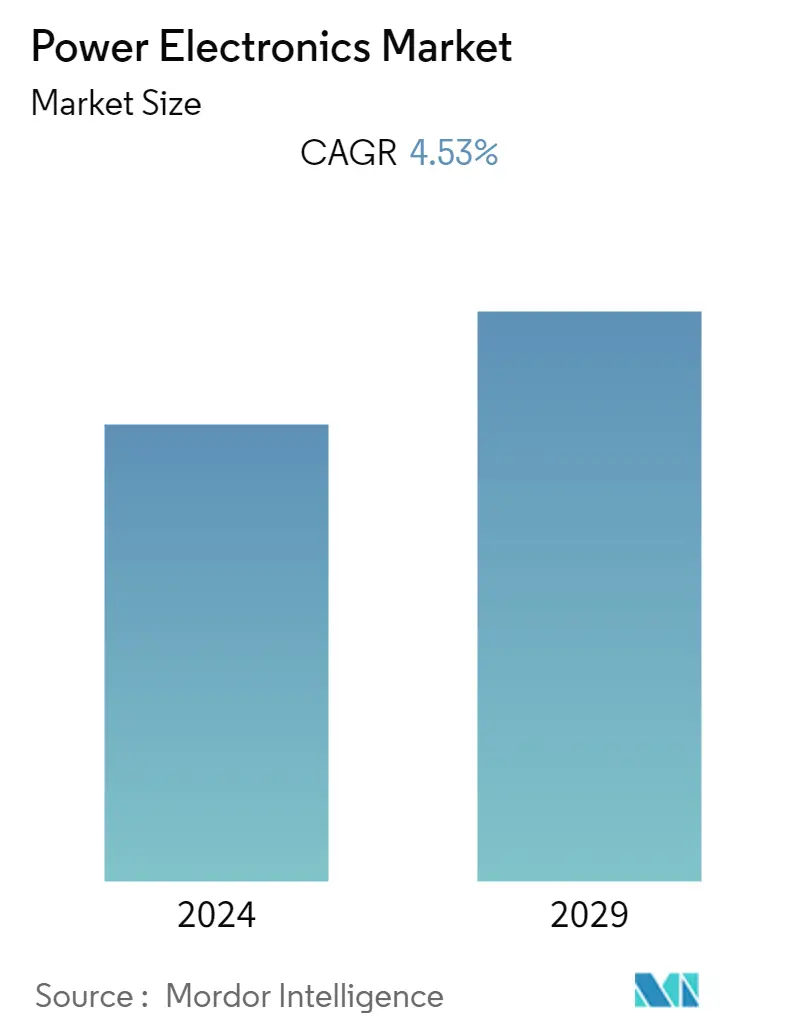

上一年电力电子市场估计为291.9亿美元。预测期内市场规模预计将达到 377.2 亿美元,复合年增长率为 4.53%。对电力电子产品不断增长的需求来自各种蓬勃发展的应用,包括电动和混合动力电动汽车 (xEV)、工厂自动化、光伏、风力涡轮机、UPS 和家用电器。

- 值得注意的是,电能消耗持续增长,更多基于电力的应用正在被引入。预计总能源消耗的 60% 以上将转化为电力以供使用,并且必须尽可能高效地生产、分配和使用电能。此外,新出现的气候变化也要求寻找未来的可持续解决方案。在这种不断发展的情况下,两项主要技术可能在解决部分未来问题中发挥重要作用,包括电力生产从传统的化石(和短期)能源向可再生能源的转变以及高度利用高效电力电子技术在输电/配电、发电和最终用户应用中的应用,从而推动电力电子技术的作用。

- 电力电子行业正经历着一个因众多趋势而不断变化的动态环境。由于电力电子设备和系统存在于从发电厂到整个电网的整个电力供应链中,影响它们的因素可能有很大差异。然后是消耗电力的物品。所有的环境都非常不同,受到的影响也不同。

- 降低能耗是影响能源行业的主要趋势之一,电力电子技术正在成为根据负载要求精确控制电能从电源到负载的流动的关键技术。因此,它负责整个供电基础设施的可靠性和稳定性,从电源、能源传输和分配到工业、交通系统、家庭和办公设备的各种应用。

- 例如,先进的电力电子技术可以将电源或电池电压转换为电子设备所用电压时节省约 50% 的能量损失。但是,尽管电力电子技术具有巨大的重要性,但即使是消息灵通的公众,也需要更多地认识到电力电子技术在现代工业社会中的作用。

- 这场大流行还加速了物联网的采用,这对市场产生了积极影响。例如,全球移动卫星提供商 Inmarsat 最近的一项研究发现,自 COVID-19 大流行开始以来,采用工业物联网 (IoT) 的公司的成熟度迅速提高。

电力电子市场趋势

电子领域对高能效设备的需求不断增长预计将推动市场增长

- 不间断电源 (UPS)、服务器电源、电源转换器和电机驱动器等工业设备消耗了全球电力的很大一部分。因此,工业电源效率的任何提高都将大大降低公司的运营成本。随着更大的功率密度和更好的热性能,对高效电源的需求呈指数级增长。

- 目前,功率半导体最流行的应用之一是不间断电源。它通常用于保护计算机、数据中心、通信设备和其他电气设备等硬件,在这些设备中,意外电源故障可能会导致受伤、死亡、关键业务损失以及数据中断或丢失。不间断电源系统通常包含电池和使用 IGBT(绝缘栅双极晶体管)的逆变器。

- 对高效电源的需求正在快速增长。有几个原因推动了这种扩张。首先是全球日益认识到高效、明智地使用能源的重要性。用于控制电力的功率半导体作为有助于降低全球社会碳足迹的关键器件,正在吸引更广泛的应用和不断增长的需求。

- 电动机驱动器是任何行业的关键要素之一。它们驱动泵、风扇和传送带,移动起重车辆和电梯,并在一定程度上用于产生压缩空气或制冷。由于其广泛的部署,电力驱动器占据了该行业使用的电力的很大一部分。

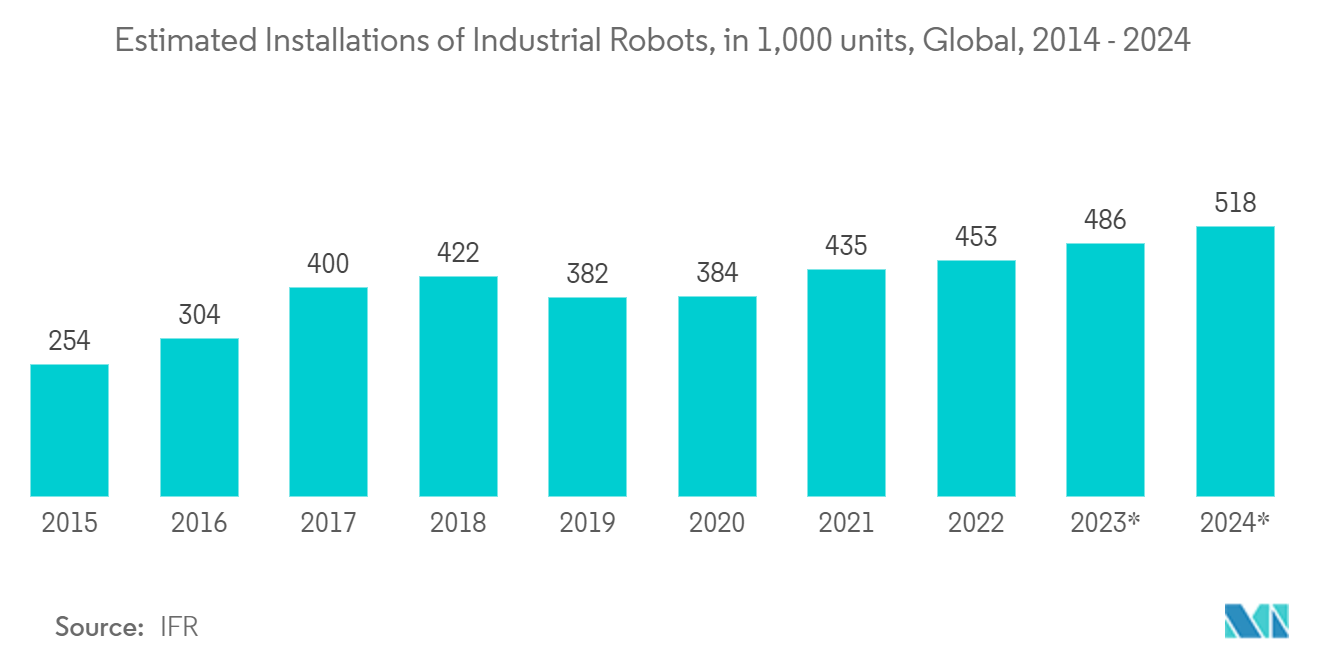

- 使用高效功率半导体可以设计有效、可靠和多维的机器人。因此,增加工业机器人的安装量为市场创造了积极的前景。根据国际机器人联合会 (IFR) 的数据,去年全球机器人安装量强劲复苏,成为机器人行业有史以来最成功的一年。随着自动化趋势的持续发展和持续的技术创新,整个行业的需求已达到高水平。

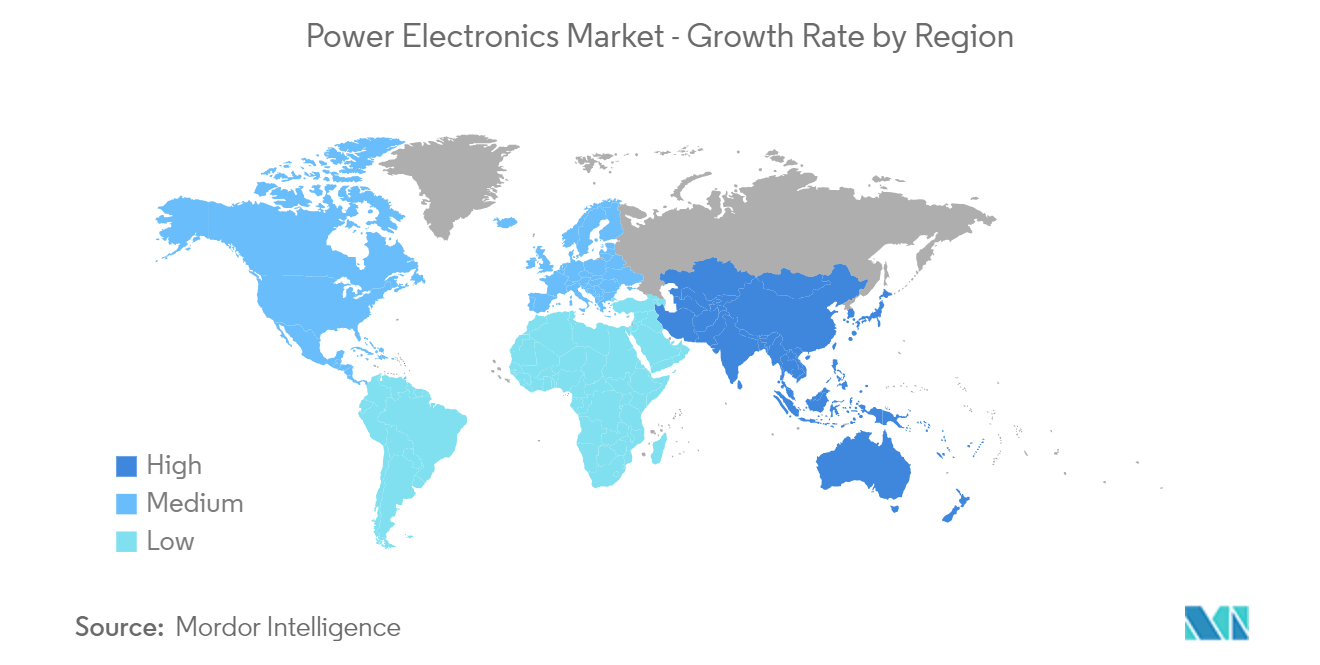

亚太地区预计将成为增长最快的地区

- 去年,亚太地区在电子电力市场占据主导地位,预计将大幅增长,并在预测期内继续占据主导地位。亚太地区消费电子、汽车、电信和工业应用领域的利润丰厚的机会促成了相当大的市场份额和区域增长。

- 亚太地区预计将主导所研究的市场,因为它目前主导着全球半导体市场,并得到了政府政策的进一步支持。据SIA称,中国、日本、台湾和韩国合计约占全球半导体产量的75%,越南、泰国、马来西亚和新加坡等其他国家也对该地区的市场主导地位做出了重大贡献。

- 2023年4月,PowerUP Asia会议暨展览重点介绍了电力电子领域的最新技术发展和趋势,包括WBG器件、功率半导体及相关技术。报告指出,不断增长的电动汽车(EV)行业、对采用可再生能源的呼声日益高涨、工业自动化趋势以及不断增长的消费电子产品需求,都在推动电力电子行业的增长,因为制造商关注电力效率、碳减排和更绿色的能源。

- 电力电子设备在电动汽车中变得越来越普遍,需要高功率能量来旋转电动机。 MOSFET(金属氧化物半导体场效应晶体管)和 IGBT 等功率元件是动力传动系统中的电力电子开关。市场的显着增长可归因于印度、中国、日本等多个国家对节能混合动力电动汽车的需求不断增长,以减少环境污染加剧的影响。

- 例如,中国汽车产业不断发展,在全球汽车工业中发挥着越来越重要的作用。中国是电动汽车采用率最高的国家之一,电动汽车越来越受欢迎。据中国乘用车协会统计,2022年,中国销售了567万辆电动汽车和插电式汽车,原因是消费者因政府补贴和高油价而放弃了高油耗车型。随着电动汽车行业的发展,预计对电力电子产品的需求将迅速增长。

- 此外,由于交通、可再生能源以及电力电子广泛应用的其他领域等多个行业的发展,日本电力电子市场正在快速增长。因此,预计由于电动汽车需求而迅速扩张的日本汽车工业将成为该地区电力电子机遇的主要推动力。

电力电子行业概况

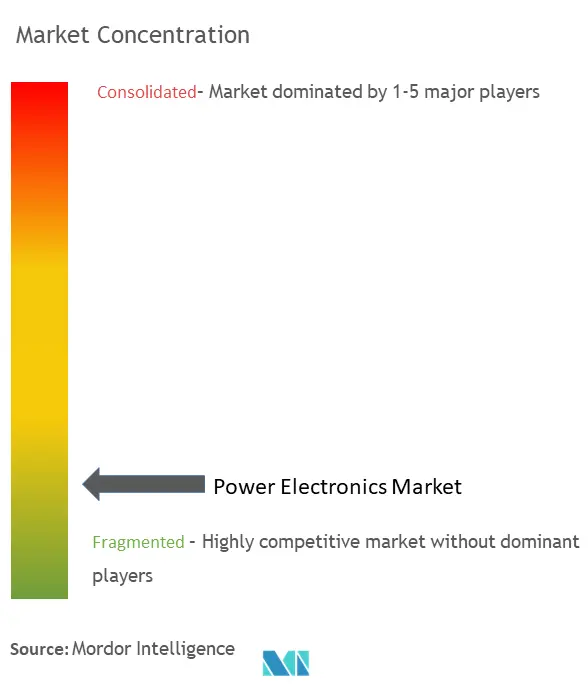

电力电子市场的竞争强度预计将很高,并且在预测期内保持不变。该市场由多家全球知名企业组成,例如安森美半导体、英飞凌、罗姆、意法半导体等。尽管该市场对新参与者的进入壁垒较高,但一些新进入者已经获得了关注。

2023 年 5 月,英飞凌推出了 CoolSiC 功率模块,采用 XHP 2 封装中的 3.3 kV MOSFET,用于牵引应用。 FF2000UXTR33T2M1和FF2600UXTR33T2M1电源模块采用新开发的3.3 kV CoolSiC MOSFET和英飞凌的XT互连技术。这些模块采用专为牵引应用定制的 XHP 2 封装。

2023年5月,三菱电机公司开发出嵌入肖特基势垒二极管(SBD)的碳化硅金属氧化物半导体场效应晶体管(SiC-MOSFET)新结构,并应用于3.3 kV全SiC电源模块,FMF800DC-66BEW 适用于铁路和直流电源系统等大型工业设备。

2023 年 1 月,瑞萨电子发布了一款新型栅极驱动器 IC,旨在驱动高压功率器件,例如用于电动汽车 (EV) 逆变器的 IGBT(绝缘栅晶体管)和 SiC(碳化硅)MOSFET。此外,随着电动汽车变得越来越便宜,对汽车功率半导体的需求正在迅速增加。该业务通过提供各种产品来满足需求,不断增加其市场份额。

电力电子市场领导者

-

ON Semiconductor Corporation

-

ABB Ltd.

-

Infineon Technologies AG

-

Texas instruments Inc.

-

ROHM Co. Ltd

- *免责声明:主要玩家排序不分先后

电力电子市场新闻

- 2023 年 5 月:英飞凌科技股份公司推出了适用于汽车应用的最新一代功率 MOSFET,即 OptiMOS 740 V MOSFET 系列,采用各种无铅且坚固耐用的性能封装。新系列将 300 mm 薄晶圆技术与创新封装相结合,以小型封装提供显着的性能优势。这使得该 MOSFET 成为所有标准和未来 40 V 汽车 MOSFET 应用的理想选择,例如制动系统、电动助力转向、断路器和新区域架构。

- 2023 年 5 月:Vishay Intertechnology, Inc. 推出 17 款全新第三代 650 V 碳化硅肖特基二极管 (SiC)。 Vishay Semiconductors 的器件采用合并引脚肖特基 (MPS) 设计,将高浪涌电流能力与低正向压降、电容充电和反向漏电流相结合,以提高开关电源设计的可靠性和效率。

- 2023 年 5 月:东芝电子欧洲公司推出了一款基于其最新一代 U-MOS XH Trench 工艺的新型 150V N 沟道功率 MOSFET。 TPH9R00CQ5 明确专为高性能开关电源而设计,例如通信基站和其他工业应用。

电力电子行业细分

电力电子器件包括用于各种系统电源管理的电容器、电感器和其他半导体器件等组件。此外,电力电子集成了能源、控制系统和电子设备。

该研究包括适用于各种最终用户行业的两种类型的组件和材料。在计算电力电子渗透率以及有机和无机增长战略中主要参与者的参与度时,已考虑了竞争格局。这些公司不断创新产品,以提高市场份额和盈利能力。此外,市场研究还重点关注了 COVID-19 大流行对市场生态系统的影响。

电力电子市场按组件(分立器件和模块)、材料(硅/锗、碳化硅 (sic) 和氮化镓 (gan))、最终用户行业(汽车、消费电子产品、IT 和电信、军事和航空航天、工业、能源和电力以及其他最终用户行业)和地理(北美、欧洲、亚太地区、拉丁美洲、中东和非洲)。上述所有细分市场的市场规模和预测均以价值(美元)形式提供。

| 按组件 | 离散的 |

| 模块 | |

| 按材质 | 硅/锗 |

| 碳化硅(SiC) | |

| 氮化镓 (GaN) | |

| 按最终用户行业 | 汽车 |

| 消费类电子产品 | |

| 信息技术和电信 | |

| 军事和航空航天 | |

| 工业的 | |

| 能源与电力 | |

| 其他最终用户行业 | |

| 按地理 | 北美 |

| 欧洲 | |

| 亚太 | |

| 拉美 | |

| 中东和非洲 |

电力电子市场研究常见问题解答

目前电力电子市场规模有多大?

电力电子市场预计在预测期内(2024-2029)复合年增长率为 4.53%

电力电子市场的主要参与者有哪些?

ON Semiconductor Corporation、ABB Ltd.、Infineon Technologies AG、Texas instruments Inc.、ROHM Co. Ltd 是电力电子市场的主要运营公司。

电力电子市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的电力电子市场份额最大?

2024年,亚太地区将占据电力电子市场最大的市场份额。

该电力电子市场涵盖哪些年份?

该报告涵盖了电力电子市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了电力电子市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

电力电子行业报告

Mordor Intelligence™ 行业报告创建的 2024 年电力电子市场份额、规模和收入增长率统计数据。电力电子分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。