全球塑料包装市场规模和份额

魔多智能全球塑料包装市场分析

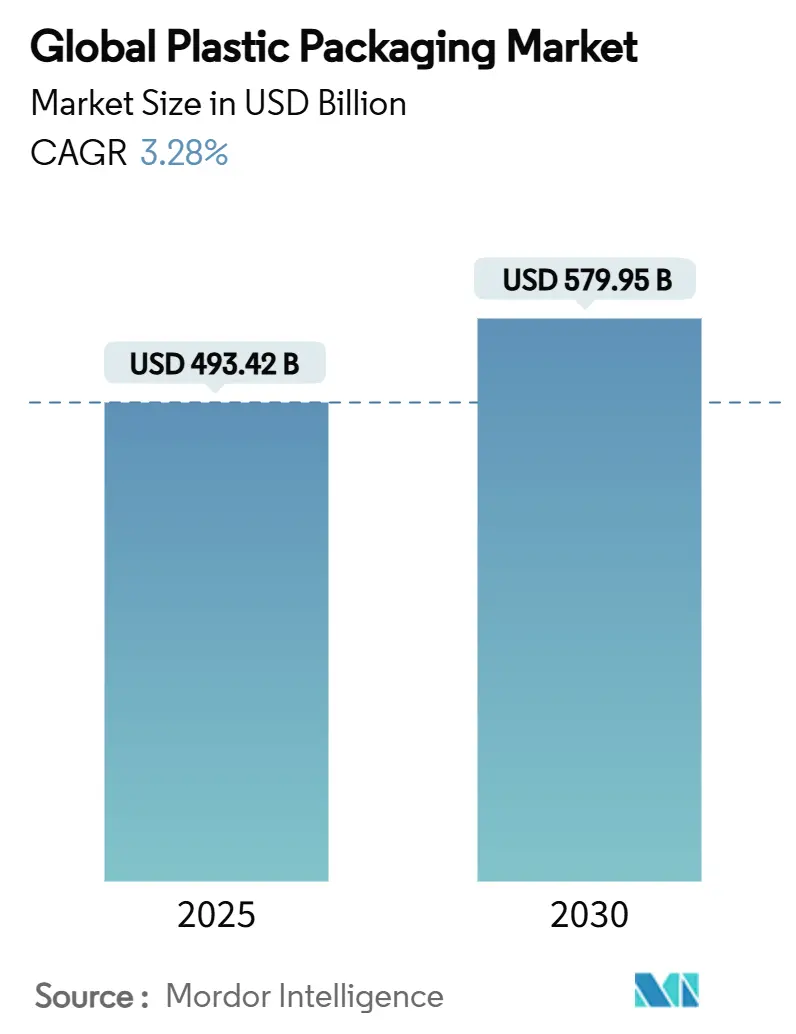

塑料包装市场规模在2025年达到4,934.2亿美元,预计到2030年将达到5,799.5亿美元,在预测期内以3.28%的复合年增长率扩张。强劲的电子商务活动、便利食品消费增长以及相对于替代基材的成本竞争优势支撑着持续需求,尽管监管审查不断加强。能够为化学回收生产线提供资金、重新设计包装以符合系绳盖规则并满足高回收含量标准的在位企业获得竞争保护,而较小的加工商则面临不断上升的合规成本。与此同时,物流通胀提升了轻质柔性包装格式的价值主张,这些格式削减了运费账单,加强了电子商务、食品和医疗保健渠道的供应商合同。随着规模成为资助先进研发和闭环供应协议的先决条件,行业整合加速。

关键报告要点

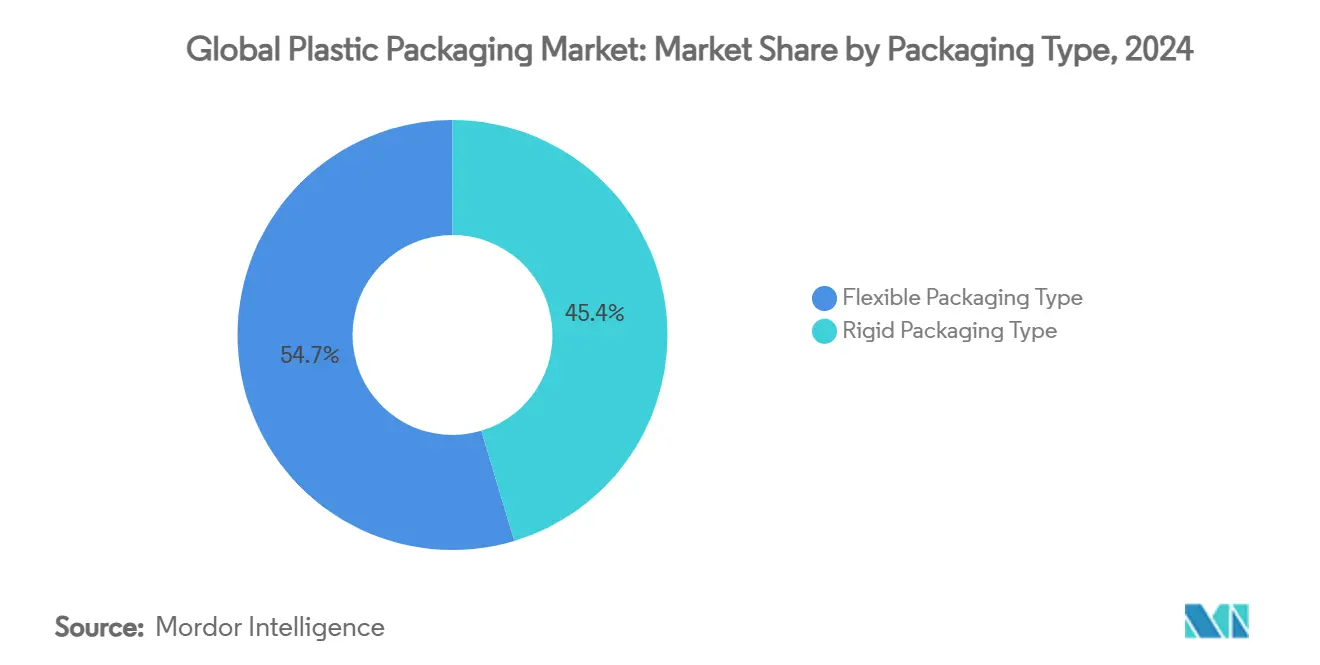

- 按包装类型,柔性包装格式在2024年以54.65%的收入份额领先;该细分也是增长最快的,到2030年复合年增长率为4.56%。

- 按材料,聚乙烯在2024年占塑料包装市场份额的42.32%,但聚丙烯录得最高预期复合年增长率,到2030年为5.79%。

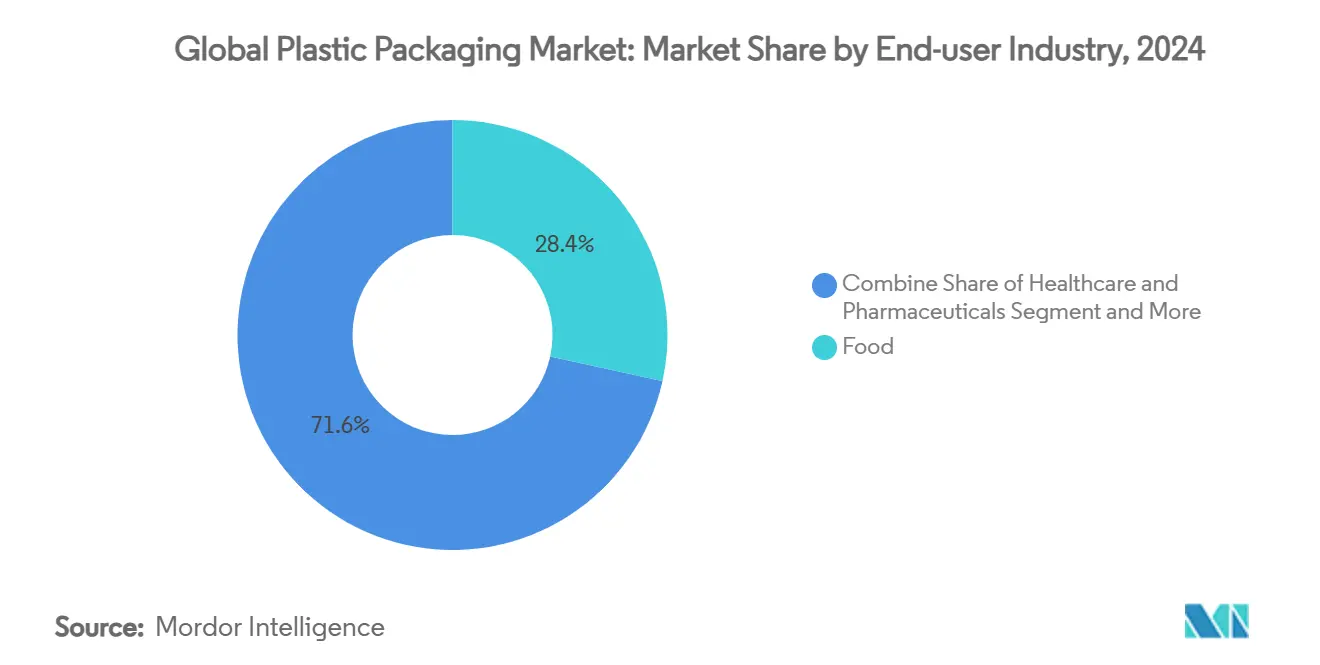

- 按终端用户行业,食品在2024年占塑料包装市场规模的28.43%份额,而医疗保健和制药预计到2030年将以6.64%的复合年增长率扩张。

- 按分销渠道,直销在2024年占塑料包装市场规模的65.32%份额,而间接渠道到2030年将以4.85%的复合年增长率发展。

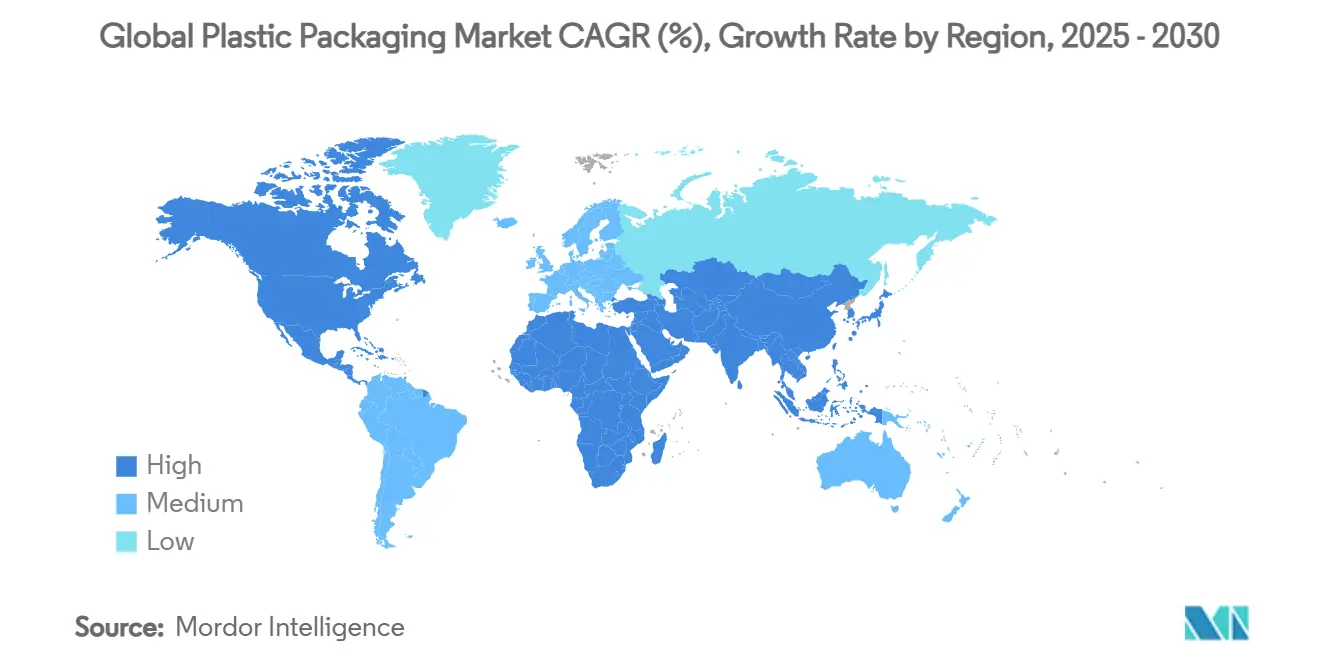

- 在地区方面,亚太地区在2024年占全球收入的41.23%,并以7.02%的复合年增长率增长,超过所有其他地区。

全球塑料包装市场趋势与洞察

驱动因素影响分析

| 驱动因素 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 电子商务繁荣需求耐用的最后一英里包装 | +0.8% | 全球,在亚太和北美最强 | 中期(2-4年) |

| 便利食品和饮料消费激增 | +0.6% | 全球,在新兴市场最强 | 长期(≥ 4年) |

| 相对于替代基材的成本竞争表现 | +0.4% | 全球,特别是成本敏感市场 | 短期(≤ 2年) |

| 化学回收基础设施扩张 | +0.5% | 北美和欧盟,扩展到亚太 | 长期(≥ 4年) |

| 向单材料薄膜转变以符合EPR合规 | +0.3% | 欧盟核心,溢出到发达市场 | 中期(2-4年) |

| 欧盟系绳盖规则推动专业封盖量 | +0.2% | 欧盟主要,采用扩散 | 短期(≤ 2年) |

| 来源: Mordor Intelligence | |||

电子商务繁荣需求耐用的最后一英里包装

最后一英里配送模式使包装暴露于多次处理事件和尺寸重量计费,促使品牌所有者青睐薄膜、袋子和邮袋,这些可以比硬质替代品减少高达75%的空隙空间。亚马逊的无挫折包装协议现在覆盖超过300,000个SKU,塑造了事实上的行业规格,并推动中小企业卖家转向符合要求的聚乙烯和聚丙烯解决方案。自动化分拣线需要能够承受光学检测的单材料结构;混合材料包装面临拒收和昂贵返工的风险。包装体积减少15%意味着运费支出降低12%,足以抵消高性能柔性薄膜8-10%的材料溢价。阻隔涂层柔性包装还将保护扩展到电子产品和温度敏感的制药产品,扩大了食品以外的可寻址细分市场。

便利食品和饮料消费激增

城市化、家庭规模缩小和工作时间延长刺激了对单份、货架稳定餐食的需求。2024年城市消费者对加工食品的接受度同比上升8.2%,创下记录以来最快增长。[1]U.S. Department of Agriculture, "Vegetables and Pulses Outlook April 2024," usda.gov结合氧气和水分阻隔以及微波兼容性的多层柔性包装在保质期和安全性方面优于纸基选项。饮料创新者添加系绳封盖和防篡改功能,在制造成本中每单位吸收0.02-0.04欧元的额外成本以避免监管处罚。[2]ALPLA Group, "Tethered Caps," alpla.com 延长保质期的包装使乳制品和果汁品牌能够到达缺乏冷链的农村地区,进一步巩固了柔性包装在新兴市场的主导地位。

相对于替代基材的成本竞争表现

即使在树脂通胀之后,塑料包装仍保持相对于纸基替代品25-40%的材料成本优势,重量轻3-5倍,转化为可观的物流节省。塑料优越的氧气和水分阻隔性能延长食品保质期40-60%,减少腐败产生的温室气体排放。玻璃产生200-300%更高的运费成本和破损损失,而金属主要在饮料罐中提供有利的经济性,那里闭环回收已经建立良好。碳税需要超过100美元/吨CO₂当量才能实质性地改变成本曲线以有利于纸张,这是一个近期不太可能达到的门槛。

化学回收基础设施扩张

利安德巴塞尔(LyondellBasell)和埃克森美孚(ExxonMobil)共同承诺向德国和德克萨斯州的先进回收工厂投资超过2.45亿美元,这些工厂将从消费后废物中产出原级聚合物。这些项目解决了机械回收的限制,生产适用于100%回收含量食品级应用的原料。早期行动者以比原料低10-15%的折扣谈判优惠树脂供应,并获得长期品牌合同。在石化中心附近集群降低了原料物流成本,加强了区域生产优势。

约束影响分析

| 约束 | (~) 对复合年增长率预测的影响百分比 | 地理相关性 | 影响时间线 |

|---|---|---|---|

| 全球一次性塑料禁令和税收 | -0.7% | 全球,各地区强度不同 | 中期(2-4年) |

| 石化原料价格波动 | -0.5% | 全球,成本敏感市场最受影响 | 短期(≤ 2年) |

| 品牌所有者转向纸基柔性包装 | -0.3% | 发达市场,消费品焦点 | 中期(2-4年) |

| 填充/重复使用模式蚕食增长量 | -0.2% | 欧盟和北美城市市场 | 长期(≥ 4年) |

| 来源: Mordor Intelligence | |||

全球一次性塑料禁令和税收

加利福尼亚的袋子禁令、英国的湿巾禁令和南澳大利亚的EPS限制几乎一夜之间移除了整个产品类别。执法包括进口限制和严厉罚款,推动紧急重新配方和资本支出。关于加纳提议的袋子禁令的学术研究估计每周税收损失为34万美元,突显了更广泛的经济溢出效应。跨国公司努力应对各司法管辖区对"一次性"定义的分歧,使全球SKU协调复杂化。随着立法者将范围扩大到明显一次性物品之外,食品服务和二次包装格式面临额外的数量风险。

石化原料价格波动

聚乙烯和聚丙烯合同价格在2025年初因地缘政治紧张局势和炼油厂停工而飙升4-5美分/磅。拥有固定价格合同的美国加工商吸收了利润侵蚀,而现货买家推迟购买,加剧了波动性。对中东原料提议的15%关税可能使美国树脂成本上涨12-20%,在质量允许的情况下推动向回收等级的替代。缺乏对冲或专属树脂供应的较小加工商面临营运资金压力,加速行业整合。

细分分析

按包装类型:柔性包装主导地位加速

柔性包装格式占2024年销售额的54.65%,预计到2030年将以4.56%的年增长率增长,推动塑料包装市场远快于硬质替代品。燃料成本通胀和尺寸重量运费关税强化了向袋子、邮袋和包装薄膜的结构性迁移,这些可以削减出站物流费用。随着加工商部署满足EPR框架而不损害保质期的单材料选项,薄膜和包装获得进一步牵引力。硬质瓶子、罐子和托盘在结构或高端货架展示至关重要时保持不可缺少性,但随着可重新密封拉链、喷嘴和立式格式侵蚀历史功能优势,它们的份额逐渐下降。提供两种格式的集成供应商在品牌所有者简化供应商基础时获得更高钱包份额。

当树脂飙升超过传递能力时,硬质包装子细分面临利润压力,而柔性同行通过每单位更轻的克重减轻风险。玻璃和金属替代仍然是利基市场,仅限于饮料和罐头食品。托盘制造商在食品服务渠道中保持相关性,那里耐烤箱或微波就绪功能获得价格溢价。总体而言,柔性包装在数量和增长方面的双重领导地位巩固了它们在预测期内推动塑料包装市场的核心作用。

按材料:聚丙烯凭性能获益

虽然聚乙烯在2024年占塑料包装市场份额的42.32%,但聚丙烯5.79%的优越复合年增长率使其成为增长最快的树脂系列。PP的更高耐热性、改善的透明度和更好的密封完整性促进了满足可回收性要求同时保障食品安全的单材料解决方案。[3]Klöckner Pentaplast, "Recyclable High-Barrier Films," kpfilms.comPET由于建立的瓶到瓶回收循环保护其饮料强势地位,但机械回收限制在没有昂贵化学回收产能添加的情况下限制了回收含量。PVC、聚苯乙烯和其他苯乙烯在更严格的环境规则和品牌所有者取消选择下退却,为生物基和特种共聚物利基市场开辟空间。

化学回收经济学进一步有利于具有稳定解聚途径的树脂;因此PET和PP吸引更大的资本投资,而PS和PVC项目难以清除投资门槛。树脂供应商通过在材料转换期间指导加工商的应用工程团队进行差异化,这是在不断发展的EPR框架和FDA食品接触规则中高度珍视的服务。

按终端用户行业:医疗保健引领增长

食品在2024年保持塑料包装市场规模的主导地位28.43%份额,但医疗保健和制药以到2030年6.64%的复合年增长率主导增长图表。人口老龄化、慢性病药物治疗方案增加和生物技术冷链要求提升了对具有严格无菌和阻隔规格的泡罩包装、IV袋和预填充注射器的需求。监管审批周期锁定在位材料和供应商,使能够抵消树脂通胀的溢价定价成为可能。饮料包装在数量上跟随食品,但通过专业封盖和便携格式获得利润提升。化妆品和个人护理保持稳定,因为高端化允许传递更高的材料成本。

电子产品和汽车等工业用户代表利基价值池,其中抗静电和耐化学性能证明了专业树脂混合物的合理性。跨行业,价值创造从数量转向技术性能,有利于具有深度应用知识和法规事务支持的供应商。

备注: 报告购买后可获得所有单个细分的细分份额

按分销渠道:直销保持控制

树脂生产商或大型加工商与品牌所有者之间的直接合同占2024年营业额的65.32%。复杂的法规、阻隔和可回收性要求需要在包装设计和树脂选择上紧密合作,加强直接参与。然而,经销商通过汇聚中小企业加工商的需求并服务制造商缺乏国内存在的新兴市场,以4.85%的复合年增长率增长更快。数字平台模糊了渠道界限,使制造商能够在线触达小买家,同时外包履行。

随着合并后的综合供应商合并后合理化销售资源,全渠道方法获得青睐,越来越依赖经销商进行地理覆盖。技术服务仍然是直销的差异化因素,特别是对于制药和食品安全关键客户。作为回应,经销商投资应用开发中心以避免商品化。

地理分析

亚太地区在2024年控制了全球收入的41.23%,并以7.02%的复合年增长率扩张,使其成为塑料包装市场增长无可争议的引擎。中国占据主要份额,尽管更严格的废物进口规则和碳中和承诺迫使当地生产商投资回收能力。印度、越南和印度尼西亚记录两位数数量增长,因为有组织零售和电子商务渗透率加深。货币波动和地缘政治促使跨国品牌所有者将采购多元化到东盟国家,减少对任何单一国家的过度依赖。

北美表现出稳定的中个位数扩张,由制药需求、新鲜农产品物流和先进回收中心建设支撑。州级塑料废物立法增加了复杂性,但同时为回收和单材料创新者打开了机会。加拿大即将实施的全国EPR框架加速了向可回收包装的转变,鼓励跨境合作。

欧洲是EPR和系绳盖要求的震中,经历温和的价值增长但对全球设计标准施加超大影响。高劳动力和能源成本激励过程自动化和树脂轻量化,而监管机构推动回收含量门槛,推动化学回收投资。东欧加工商吸引回流项目,因为品牌寻求区域接近性而没有西欧的成本基础,刺激对波兰和匈牙利的资本流入。

拉丁美洲以及中东和非洲在份额上落后,但记录了快速扩张的口袋。巴西受益于需要阻隔包装的农业食品出口,而海湾合作委员会国家利用石化一体化出口竞争价格的树脂。非洲市场开始立法一次性禁令,为能够以可承受价位提供低克重、高阻隔解决方案的柔性生产商创造肥沃土壤。

竞争格局

随着研发和回收规模经济提高进入壁垒,行业集中度边际上升。安姆科对贝瑞全球(Berry Global)84.3亿美元的收购创造了世界最大的多元化加工商,通过整合挤出、层合和印刷资产,目标是每年6.5亿美元的协同效应。合并实体将扩大的现金流导向单材料薄膜研发和全球医疗包装产能,加强与树脂供应商的谈判杠杆。

技术军备竞赛延伸到加工商之外。树脂生产商加速投资热解和解聚工厂,以获得闭环原料并锁定战略客户。2024年阻隔涂层化学和增容剂添加剂的专利申请增长40%,反映了激烈的知识产权战斗。能够内部化树脂和加工操作的一体化参与者在多个价值链节点获得利润,而没有专有配方的较小加工商面临商品化。

生物基初创企业和化学回收专家吸引风险投资,但面临原料聚集和规模经济等商业化障碍。合作模式出现,大型加工商在颠覆性回收商中持股以保证承购。哈斯基技术(Husky Technologies)和西得乐(Sidel)等设备供应商将系绳盖工具能力嵌入新的模具平台,为考虑替代OEM的加工商创造转换成本。总体而言,竞争优势转向提供满足法规、可持续性和性能要求的一站式解决方案的能力。

全球塑料包装行业领导者

-

芒迪集团

-

胡塔马基集团

-

安姆科集团

-

希悦尔公司

-

索诺科产品公司

- *免责声明:主要玩家排序不分先后

近期行业发展

- 2025年1月:安姆科完成了与贝瑞全球价值84.3亿美元的合并,目标是每年6.5亿美元的协同效应。

- 2024年11月:埃克森美孚宣布在其贝敦和博蒙特工厂进行2亿美元的先进回收产能扩张,目标到2027年年产量达到10亿磅。

- 2024年10月:克勒克纳五层(Klöckner Pentaplast)推出了具有95%单材料含量的可回收阻隔流包薄膜。

- 2024年10月:Accredo包装公司推出了来自甘蔗的100%生物基树脂袋,用于食品应用。

全球塑料包装市场报告范围

塑料包装市场分为硬质塑料包装(按材料类型[聚乙烯(PE)、聚对苯二甲酸乙二醇酯(PET)、聚丙烯(PP)、聚苯乙烯(PS)和发泡聚苯乙烯(EPS)、聚氯乙烯(PVC)和其他材料类型],产品[瓶子和罐子、托盘和容器、其他产品],终端用户行业[食品、饮料、医疗保健、化妆品和个人护理、其他终端用户行业]和地理位置(北美{材料,终端用户行业,国家[美国,加拿大]},欧洲{材料,终端用户行业,国家[英国,德国,法国,意大利,西班牙,欧洲其他地区]},亚太{材料,终端用户行业,国家[中国,印度,日本,澳大利亚和新西兰,亚太其他地区]},拉丁美洲{材料,终端用户行业,国家[巴西,阿根廷,墨西哥,拉丁美洲其他地区]},中东和非洲{材料,终端用户行业,国家[阿联酋,南非,沙特阿拉伯,埃及,中东和非洲其他地区]})。它还分为柔性塑料包装(按材料类型[聚乙烯(PE)、双向拉伸聚丙烯(BOPP)、流延聚丙烯(CPP)、聚氯乙烯(PVC)、乙烯乙烯醇(EVOH)和其他材料类型],产品类型[袋子、包装袋、薄膜和包装、其他产品类型],终端用户行业[食品、饮料、化妆品和个人护理、医疗保健、其他终端用户行业]和地理位置(北美{材料,终端用户行业,国家[美国,加拿大]},欧洲{材料,终端用户行业,国家[英国,德国,法国,意大利,西班牙,欧洲其他地区]},亚太{材料,终端用户行业,国家[中国,印度,日本,澳大利亚和新西兰,亚太其他地区]},拉丁美洲{材料,终端用户行业,国家[巴西,阿根廷,墨西哥,拉丁美洲其他地区]},中东和非洲{材料,终端用户行业,国家[阿联酋,南非,沙特阿拉伯,埃及,中东和非洲其他地区]}。所有上述细分的行业规模和市场预测以数量(吨)为单位提供。

| 硬质包装类型 | 瓶子和罐子 |

| 瓶盖和封盖 | |

| 托盘和容器 | |

| 其他产品类型 | |

| 柔性包装类型 | 袋子和包装袋 |

| 薄膜和包装 | |

| 其他产品类型 |

| 聚乙烯(HDPE、LDPE、LLDPE) |

| 聚对苯二甲酸乙二醇酯(PET) |

| 聚丙烯(PP) |

| 聚苯乙烯和EPS |

| 聚氯乙烯(PVC) |

| 其他(EVOH、生物塑料等) |

| 食品 |

| 饮料 |

| 医疗保健和制药 |

| 化妆品和个人护理 |

| 其他终端用户行业 |

| 直销 |

| 间接销售 |

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 西班牙 | ||

| 俄罗斯 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 澳大利亚和新西兰 | ||

| 亚太其他地区 | ||

| 中东和非洲 | 中东 | 阿联酋 |

| 沙特阿拉伯 | ||

| 土耳其 | ||

| 中东其他地区 | ||

| 非洲 | 南非 | |

| 尼日利亚 | ||

| 埃及 | ||

| 非洲其他地区 | ||

| 南美 | 巴西 | |

| 阿根廷 | ||

| 南美其他地区 | ||

| 按包装类型 | 硬质包装类型 | 瓶子和罐子 | |

| 瓶盖和封盖 | |||

| 托盘和容器 | |||

| 其他产品类型 | |||

| 柔性包装类型 | 袋子和包装袋 | ||

| 薄膜和包装 | |||

| 其他产品类型 | |||

| 按材料 | 聚乙烯(HDPE、LDPE、LLDPE) | ||

| 聚对苯二甲酸乙二醇酯(PET) | |||

| 聚丙烯(PP) | |||

| 聚苯乙烯和EPS | |||

| 聚氯乙烯(PVC) | |||

| 其他(EVOH、生物塑料等) | |||

| 按终端用户行业 | 食品 | ||

| 饮料 | |||

| 医疗保健和制药 | |||

| 化妆品和个人护理 | |||

| 其他终端用户行业 | |||

| 按分销渠道 | 直销 | ||

| 间接销售 | |||

| 按地理位置 | 北美 | 美国 | |

| 加拿大 | |||

| 墨西哥 | |||

| 欧洲 | 德国 | ||

| 英国 | |||

| 法国 | |||

| 意大利 | |||

| 西班牙 | |||

| 俄罗斯 | |||

| 欧洲其他地区 | |||

| 亚太 | 中国 | ||

| 印度 | |||

| 日本 | |||

| 韩国 | |||

| 澳大利亚和新西兰 | |||

| 亚太其他地区 | |||

| 中东和非洲 | 中东 | 阿联酋 | |

| 沙特阿拉伯 | |||

| 土耳其 | |||

| 中东其他地区 | |||

| 非洲 | 南非 | ||

| 尼日利亚 | |||

| 埃及 | |||

| 非洲其他地区 | |||

| 南美 | 巴西 | ||

| 阿根廷 | |||

| 南美其他地区 | |||

报告中回答的关键问题

塑料包装市场目前规模是多少?

该市场在2025年价值4,934.2亿美元,预计到2030年将达到5,799.5亿美元。

塑料包装市场中哪个细分增长最快?

柔性包装以4.56%的复合年增长率扩张,在所有包装类型细分中领先增长。

为什么聚丙烯相对于聚乙烯获得份额?

聚丙烯提供更好的耐热性、透明度和阻隔性能,实现符合严格可回收性要求的单材料解决方案。

法规如何影响欧洲的包装设计?

欧盟关于系绳盖和EPR回收目标的规则推动制造商转向满足可回收性门槛的专业封盖和单材料薄膜。

化学回收在未来供应链中发挥什么作用?

化学回收从消费后废物中生产原级质量聚合物,为食品和医疗保健应用解锁100%回收含量包装,并为早期采用者降低树脂采购成本。

页面最后更新于: