苯酐市场分析

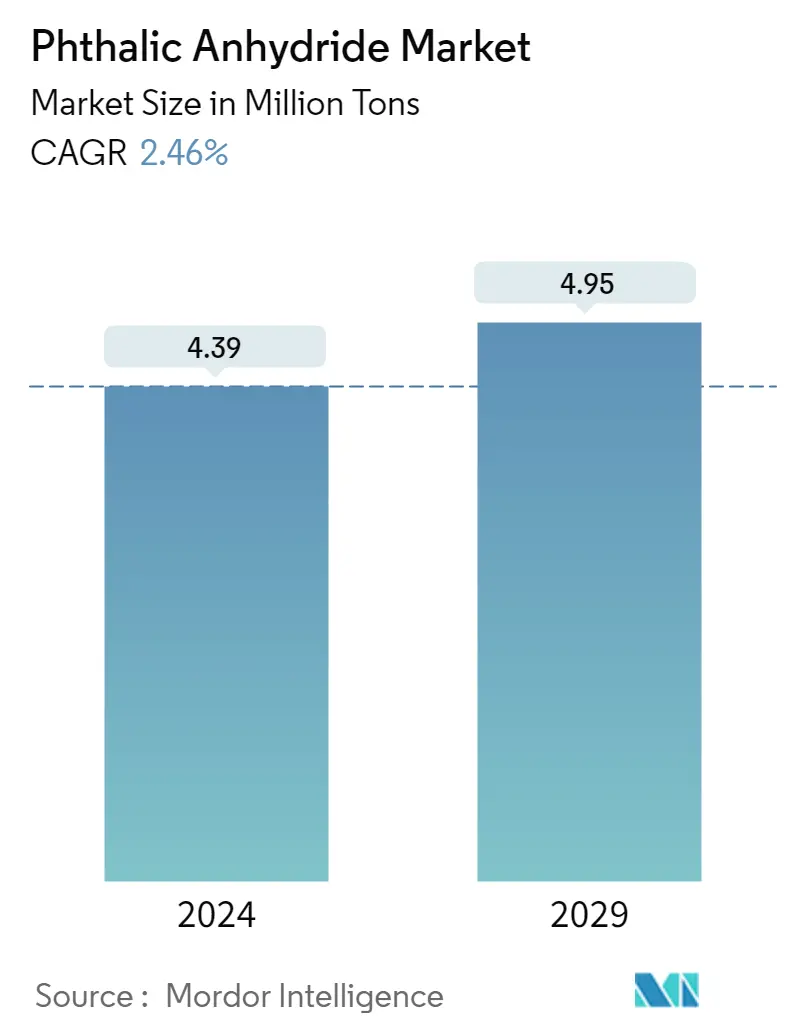

2024年邻苯二甲酸酐市场规模预计为439万吨,预计到2029年将达到495万吨,在预测期内(2024-2029年)复合年增长率为2.46%。

由于 COVID-19 的爆发、全球范围内的封锁、制造活动和供应链的中断以及生产停顿,对 2020 年的市场产生了负面影响。不过,情况在 2021 年开始复苏,恢复了市场在预测期内的增长轨迹。

- 从中期来看,亚太地区建筑活动的增加可能会刺激预测期内的邻苯二甲酸酐市场。

- 另一方面,邻苯二甲酸盐因其毒性而产生有害影响,以及邻苯二甲酸酐的生物基替代品的开发可能会阻碍市场增长。

- 玻璃纤维增强聚合物的使用增加和邻苯二甲酸酐衍生物的产能扩张预计将成为未来市场的机遇。

邻苯二甲酸酐市场趋势

醇酸树脂将成为增长最快的应用之一

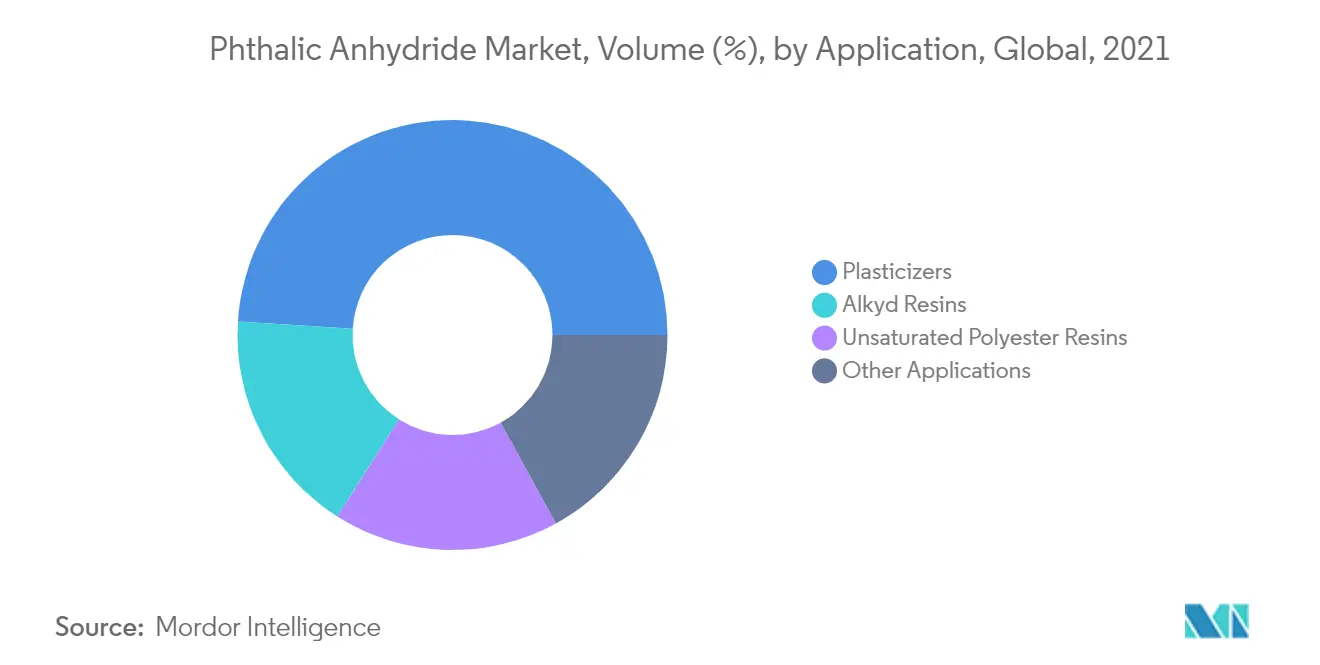

- 从应用来看,醇酸树脂约占全球邻苯二甲酸酐市场的 20%。邻苯二甲酸酐被认为是用于制造醇酸树脂油漆和涂料的主要参考树脂。

- 醇酸树脂是通过将多元醇与二酸或其酸酐加热而生产的。醇酸涂料是世界上消耗量最大的涂料。它们可以是短油、中油、长油和超长油醇酸树脂。长油醇酸树脂具有良好的木材渗透性能。因此,它们适用于木材着色剂。

- 此外,这些树脂广泛用于生产高性能材料,例如溶剂型建筑涂料。用马来酸酐和邻苯二甲酸酐改性的长油醇酸树脂可制备具有优异防腐性能的油漆和涂料。

- 2021年9月,艾仕得宣布在中国北方吉林省吉林市破土动工建设最先进的涂料工厂。占地46,000平方米的新工厂将生产轻型车、商用车和汽车塑料部件的移动涂料。

- 2021年5月,PPG宣布完成对中国嘉定油漆和涂料工厂的1300万美元投资,包括8条新的粉末涂料生产线和扩建的粉末涂料技术中心。此次扩建将使该工厂的产能每年增加 8,000 多吨。

- 由于油漆和涂料行业的崛起,发展中经济体醇酸树脂的消费量不断增加等因素增加了对邻苯二甲酸酐市场的需求。

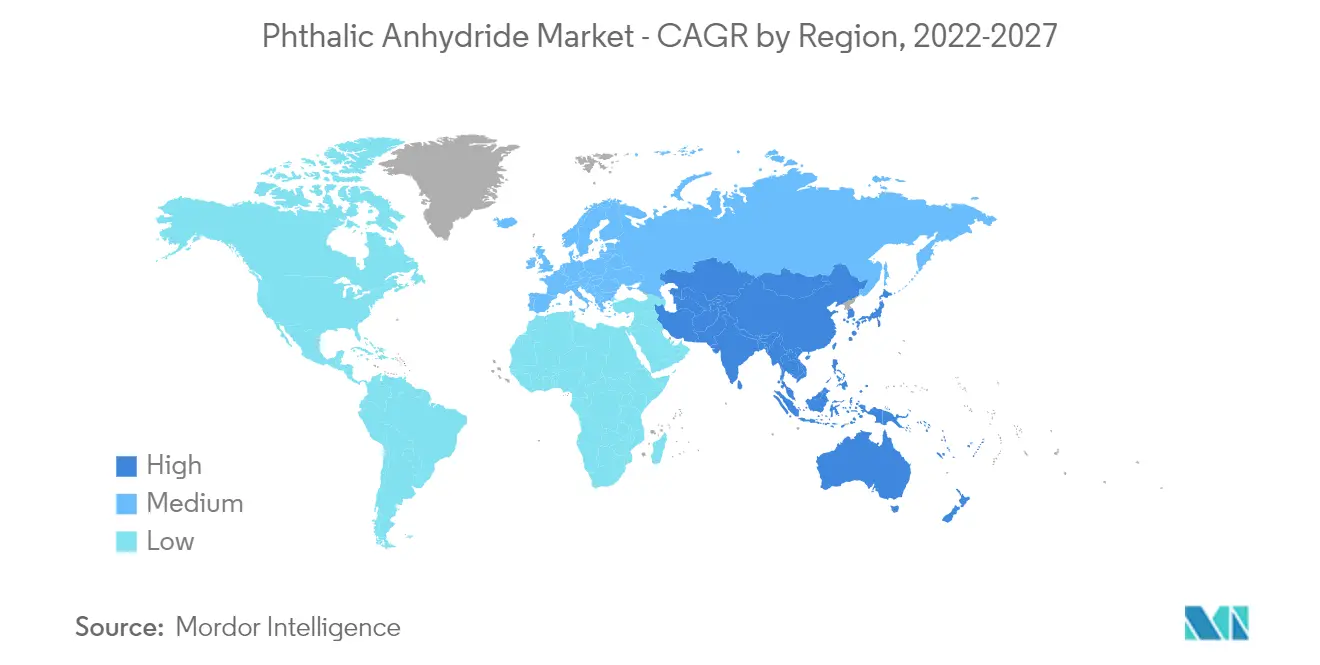

亚太地区将主导市场

- 中国和印度是亚太地区最大的邻苯二甲酸酐消费国,由于多种因素,预计未来几年需求将进一步增长。

- 随着萘价格的下降和生产运营成本的降低,这些国家邻苯二甲酸酐的生产能力也在增加。

- 根据ITC贸易地图,韩国是最大的邻苯二甲酸酐出口国,出口量为17.8万吨。相比之下,印度是最大的进口国,进口量为13.27万吨,其次是中国,进口量为4.7万吨。

- 据塑料出口促进委员会 (PLEXCONCIL) 的数据,2021 年 4 月至 6 月印度塑料出口额增长 55%,达到 34.17 亿美元(累计值),而 2020 年 4 月至 6 月为 22.11 亿美元。

- 此外,中国是全球最大的塑料消费国。根据中国国家统计局的数据,2021年12月塑料制品产量约为795万吨,而2021年11月产量为732万吨,从而扩大了邻苯二甲酸酐市场。

- 此外,2021年11月,亚洲涂料宣布计划在印度古吉拉特邦工厂投资1.27亿美元,在未来两到三年内将涂料产能从13万千升扩大到25万吨。

- 此外,亚太地区是最大的汽车制造中心,产量占全球近60%。据OICA统计,2021年前9个月,汽车总产量为3267万辆,同比增长11%。

- 因此,预计上述因素将在预测期内推动各种应用的邻苯二甲酸酐的消费。

苯酐行业概况

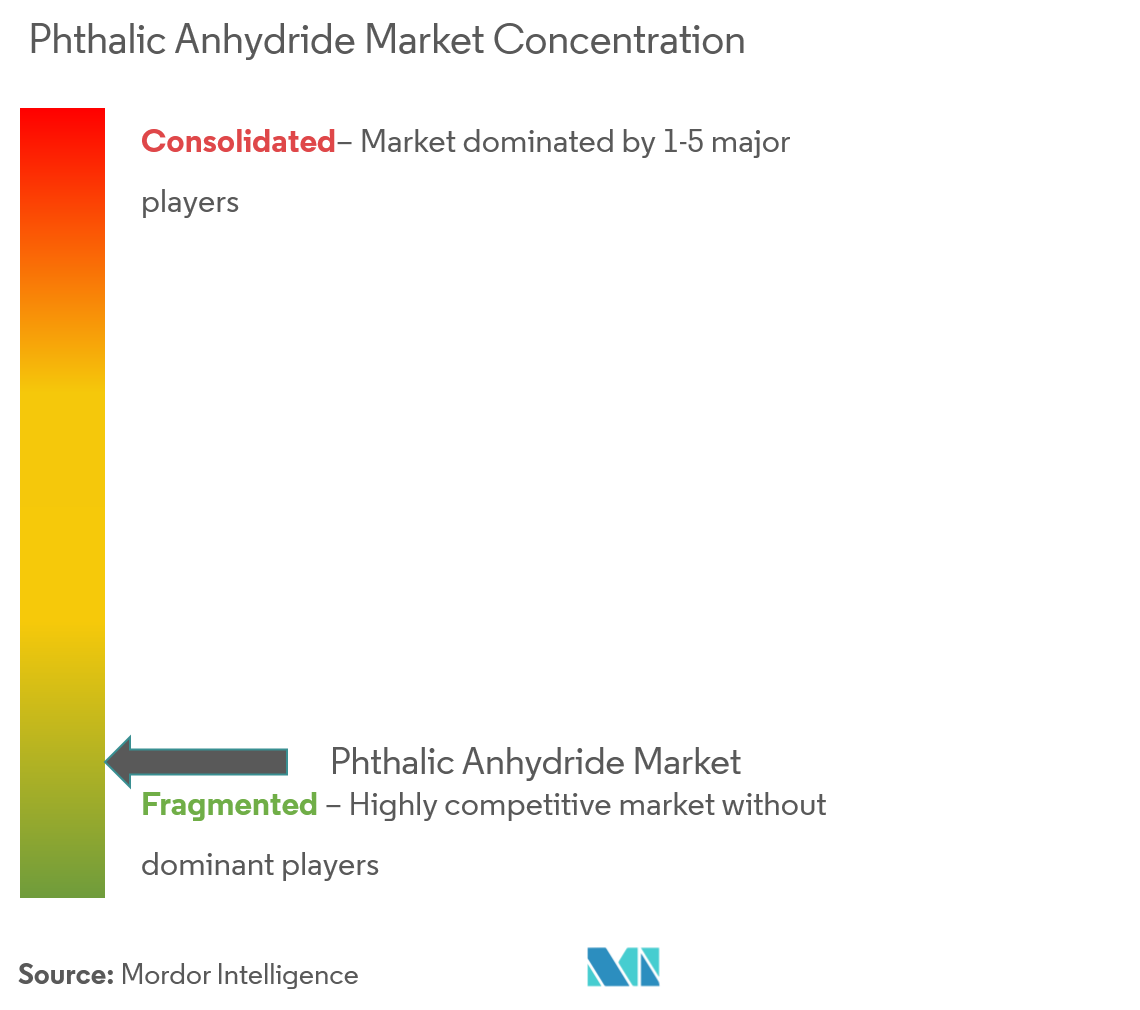

邻苯二甲酸酐市场分散,拥有大量全球和本地参与者。邻苯二甲酸酐市场的主要参与者(排名不分先后)包括 IG Petrochemicals Limited、LANXESS、Aekyung Chemical Co. Ltd、ExxonMobil Corporation 和 BASF SE 等。

邻苯二甲酸酐市场领导者

-

I G Petrochemicals Limited

-

LANXESS

-

Aekyung Chemical Co. Ltd

-

Exxon Mobil Corporation

-

BASF SE

- *免责声明:主要玩家排序不分先后

苯酐市场动态

- 2021 年 11 月,IG 石化有限公司 (IGPL) 董事会批准了邻苯二甲酸酐棕地扩建,产能为 53,000 MTPA。棕地扩建项目总成本为 34.5 亿印度卢比。

- 2021 年 2 月,IG 石化董事会批准在古吉拉特邦绿地扩建邻苯二甲酸酐及其衍生物,产能达 80,000 MTPA,资本支出为 60 亿印度卢比。

苯酐行业细分

邻苯二甲酸酐市场按应用、最终用户行业和地理位置进行细分。按应用划分,市场分为增塑剂、醇酸树脂、不饱和聚酯树脂和其他应用。按最终用户行业划分,市场分为汽车、电气和电子、油漆和涂料、塑料和其他最终用户行业。该报告还涵盖了主要地区15个国家邻苯二甲酸酐市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据数量(千吨)进行的。

| 增塑剂 |

| 醇酸树脂 |

| 不饱和聚酯树脂 |

| 其他应用(阻燃剂、杀虫剂) |

| 汽车 |

| 电气和电子 |

| 油漆和涂料 |

| 塑料 |

| 其他最终用户行业(化学、农业) |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 意大利 | |

| 法国 | |

| 欧洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 沙特阿拉伯 |

| 南非 | |

| 中东和非洲其他地区 |

| 应用 | 增塑剂 | |

| 醇酸树脂 | ||

| 不饱和聚酯树脂 | ||

| 其他应用(阻燃剂、杀虫剂) | ||

| 最终用户行业 | 汽车 | |

| 电气和电子 | ||

| 油漆和涂料 | ||

| 塑料 | ||

| 其他最终用户行业(化学、农业) | ||

| 地理 | 亚太 | 中国 |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 意大利 | ||

| 法国 | ||

| 欧洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 沙特阿拉伯 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

邻苯二甲酸酐市场研究常见问题解答

邻苯二甲酸酐市场有多大?

预计2024年苯酐市场规模将达到439万吨,到2029年将达到495万吨,复合年增长率为2.46%。

目前邻苯二甲酸酐市场规模有多大?

2024年,苯酐市场规模预计将达到439万吨。

谁是苯酐市场的主要参与者?

I G Petrochemicals Limited、LANXESS、Aekyung Chemical Co. Ltd、Exxon Mobil Corporation、BASF SE 是苯酐市场运营的主要公司。

邻苯二甲酸酐市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的邻苯二甲酸酐市场份额最大?

2024年,亚太地区将占据邻苯二甲酸酐市场最大的市场份额。

这个邻苯二甲酸酐市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,苯酐市场规模预计为428万吨。该报告涵盖了2019年、2020年、2021年、2022年和2023年的邻苯二甲酸酐市场历史市场规模。该报告还预测了2024年、2025年、2026年、2027年、2028年和2029年的邻苯二甲酸酐市场规模。

页面最后更新于:

苯酐行业报告

Mordor Intelligence™ 行业报告创建的 2024 年邻苯二甲酸酐市场份额、规模和收入增长率统计数据。邻苯二甲酸酐分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。