光学传感器市场分析

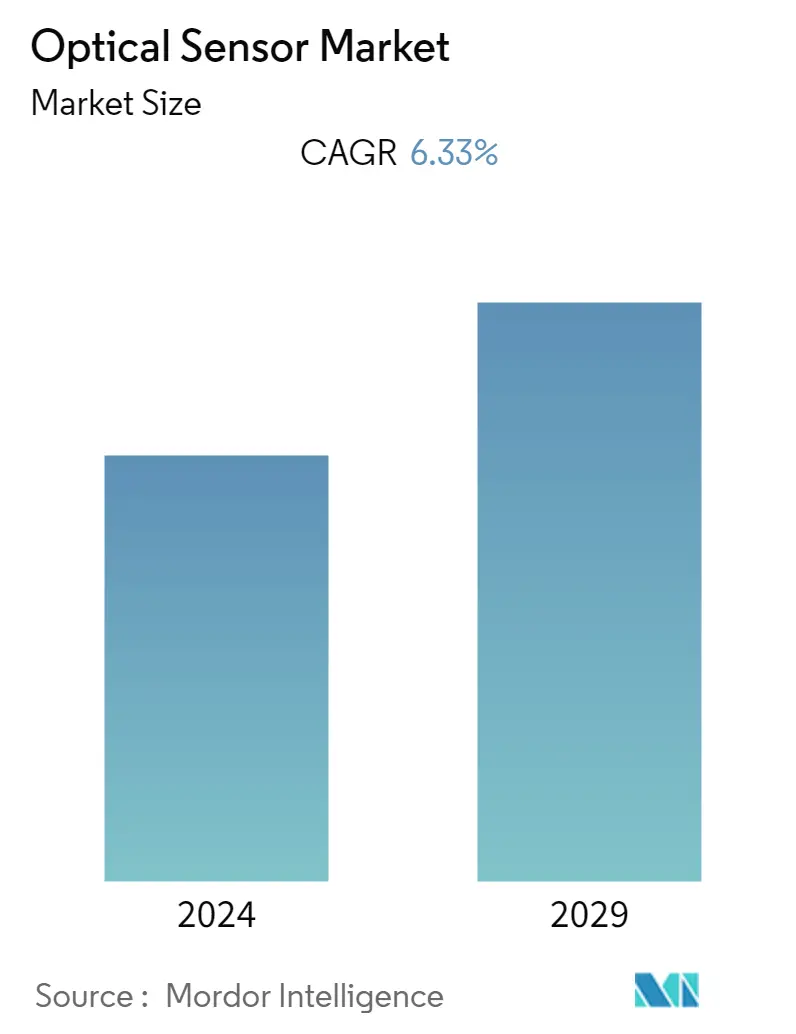

预计光学传感器市场在预测期内将以 6.33% 的复合年增长率增长。主要是由于智能手机用户数量的增加和先进技术推动了市场的增长。此外,物联网连接设备为工业、医疗、消费电子、汽车等多种应用中的传感器带来了巨大的机遇。根据思科年度互联网报告,到 2023 年,将有近 300 亿个网络连接设备和连接,高于 2018 年的 184 亿。

- 智能手机对先进安全功能的需求不断增长,催生了屏幕指纹扫描和检测和验证指纹的光学传感器等功能,推动了光纤传感器市场的发展。例如,2022年5月,Vivo发布了其最新旗舰手机X80 Pro,其最突出的新硬件功能是更大的显示屏指纹传感器。活动区域比大多数 Android 手机上的微型传感器重要得多,这意味着无需看屏幕来对齐拇指即可更轻松地解锁手机。

- 此外,环境传感器可以测量房间的光线并相应地调整屏幕的亮度。因此,对智能手机的需求不断增长预计将推动对这些传感器的需求。印度等智能手机市场渗透率有限的国家近年来实现了两位数的增长。预计同样的趋势将很快持续下去。此外,当前 4G 功能手机的趋势预计将有助于智能手机的需求,从而推动对光学传感器的需求。

- 此外,电动汽车的日益普及为印刷电子产品用于电池状态监测创造了机会。例如,根据 IEA 估计,近期全球插电式电动轻型汽车销量达 670 万辆。此外,IEA 预计,作为 2050 年净零排放情景的一部分,路上将有 3 亿辆电动汽车,占新车销量的 60% 以上。

- 此外,这些照明系统在商业和住宅应用中的采用预计将增加对光学传感器的需求。借助 LED 和智能控制,芝加哥计划在未来 4 年(直至 2022 年)内更换 270,000 盏城市灯光。这一举措预计每年可为芝加哥节省 1,000 万美元的能源成本。随着其他城市的效仿,这些智能照明系统对光学传感器的需求预计将会增加。

- 图像质量和价格之间的不平衡导致竞争加剧,特别是在消费电子领域,一些最成熟的参与者面临着最佳定价的同行压力。一些小型企业还面临产品差异化的困难,这导致他们进入大批量应用领域存在潜在障碍。在这种情况下,产品差异化可以使产品从纯粹的定价因素转向非定价因素。

- 由于COVID-19的爆发,全球供应链和对多种传感器的需求受到严重干扰。随着中国等国家停产,多个行业出现多种产品供应短缺的情况。由于供应链中断,原材料价格上涨,影响了接近传感器的整体定价。

光学传感器市场趋势

光电传感器预计将大幅增长

- 这些传感器因其在检测物体方面的高精度而被广泛应用于工业自动化市场。这些传感器越来越多地集成到各种自动化机械中,主要用于非接触式检测和测量,包括计数、监控、输送机构、运输系统、机床和装配线。例如,在停车辅助系统中,这些传感器可以检测倒车车辆路径中是否存在物体,并可以发出警报以警告驾驶员。

- 此外,2022 年 8 月,罗克韦尔自动化宣布推出适用于全球应用的光电传感器。最新的 Allen-Bradley 42EA RightSight S18 和 42JA VisiSight M20A 光电传感器是经济且易于应用的传感解决方案,提供广泛的传感模式、安装选项和独特功能,使其成为全球运营的最佳解决方案。所有样品都具有可见的红光源,以方便对准,而用于明暗操作的多个连接选项和调节旋钮有助于减少安装、设置和维护。

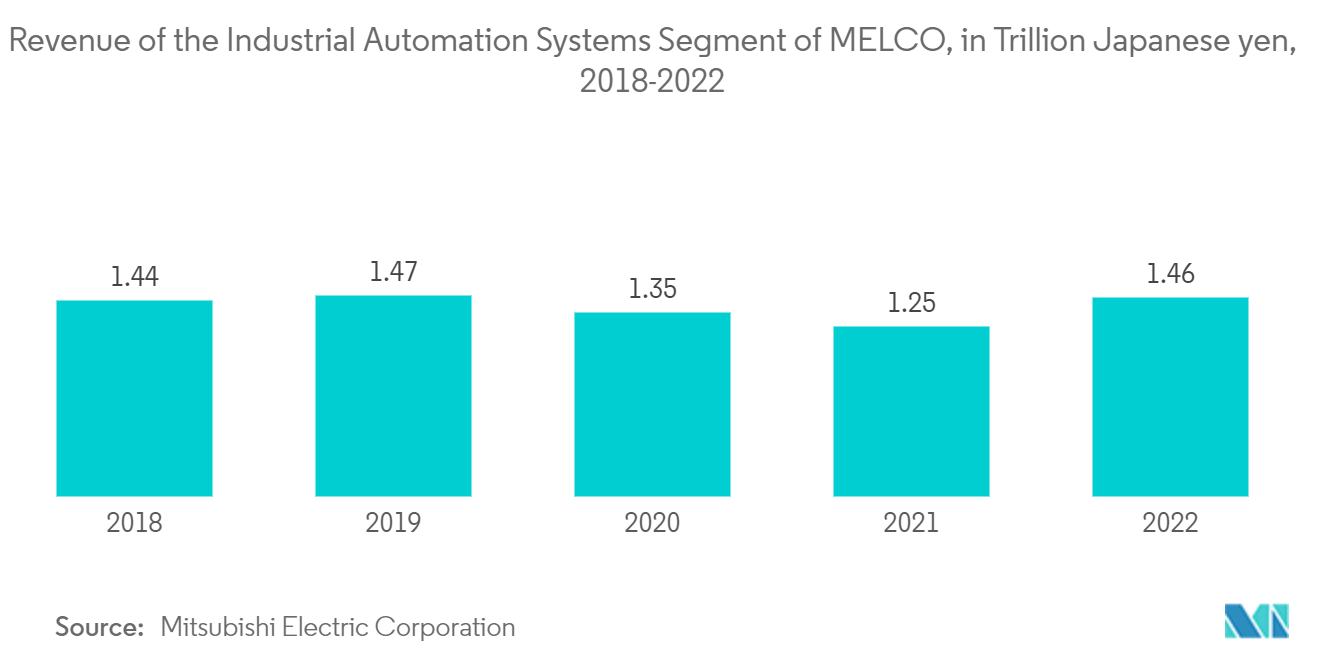

- 此外,促进制造业发展的有利政府政策,加上工业物联网解决方案的日益普及,是推动光电传感器需求的主要因素。此外,汽车产量的逐年增长和加工食品需求的旺盛将进一步推动对这些传感器的需求。此外,飞利浦最近宣布投资30亿印度卢比(4041万美元),并计划在印度招聘1,500名员工。该公司宣布计划扩大其浦那业务,以增加在印度的生产。

- 此外,随着工业 4.0 越来越倾向于使用机器人和自动化,对操作精度的迫切需求。因此,推动了对光电传感器的需求。由于工业物联网与大数据的协作以及对智能传感器数据的依赖,包装、物料搬运和汽车行业强调了对光电传感器的需求。

- 据 IBEF 称,2022 年 4 月,有 19 家公司在两轮申请中提交了白色家电 PLI 计划的申请,承诺投资额为 154.8 亿印度卢比(1.9479 亿美元)。此外,作为 PLI 计划的一部分,61 家公司在 14 个邦和联邦直辖区的 111 个地点安装了零部件制造设施,为印度各地创造了就业机会。制造业的这种发展将进一步推动市场增长。

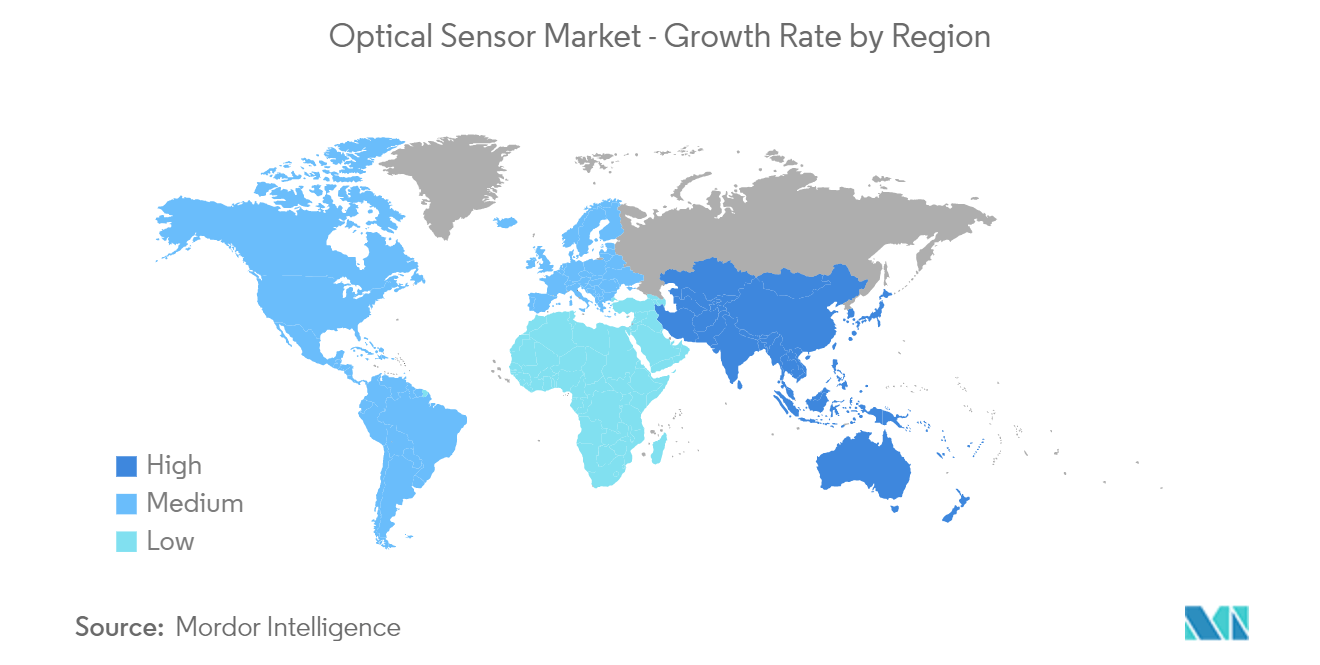

亚太地区将经历显着的市场增长

- 消费电子、工业、汽车和纺织等最终用户行业的快速扩张对光学传感器市场的增长做出了重大贡献,因为这些传感器本身在收集数据时用于提高制造设备的生产率传感器发出的信息可以被整理并立即采取行动。据 IBEF 称,印度家电和消费电子行业目前的产值达 98.4 亿美元,预计到 2025 年将增长一倍以上,达到 14.8 亿印度卢比(211.8 亿美元)。

- 此外,亚太地区汽车需求和产量的增加预计将推动市场对传感器的需求。例如,根据国际汽车制造商组织(OCIA)的数据,印度汽车(包括轿车和商用车)总产量增长至30%,而中国汽车(包括轿车和商用车)总产量则增长至30%。增加至3%。印尼汽车总产量(包括轿车和商用车)增长至63%。为了应对这种增长潜力,许多公司都扩大了在亚太地区的业务。

- 例如,2022 年 8 月,先进半导体解决方案的主要供应商瑞萨电子公司同意收购 Steradian Semiconductors Private Limited,这是一家位于印度班加罗尔提供 4D 成像雷达解决方案的无晶圆厂半导体公司。收购 Steradian 的雷达技术将使瑞萨电子能够扩大其在雷达市场的占有率,并增强其工业和汽车传感解决方案的供应。

- 据 IBEF 称,印度政府预计到 2023 年汽车行业将吸引 8-100 亿美元的本地和外国投资。此外,2022 年 4 月,塔塔汽车公司宣布计划在乘用车领域投资 2400 亿印度卢比(30.8 亿美元)。未来五年汽车业务。汽车行业的此类投资可能会进一步推动所研究的市场。

- 此外,智能手机市场中各种传感器的应用不断增加,预计将增加市场对传感器的需求。例如,2022年6月,索尼集团宣布计划增强其图像传感器技术,以扩大其产品组合并巩固其市场地位。该公司一直在投资研发能力,为客户提供在通过智能手机拍照时聚焦多个目标的解决方案。市场上公司的此类不定式预计将增加智能手机中传感器的需求,从而推动亚太地区传感器需求的增长。

光学传感器行业概况

全球光学传感器市场竞争激烈,由几家主要参与者组成。参与者专注于扩大海外客户群。这些公司利用战略合作来提高市场份额和盈利能力。市场上运营的公司也在开发致力于智能办公技术的初创公司,以增强其产品质量。

- 2022 年 9 月 - 全球领先的半导体解决方案(包括先进数字成像、模拟以及触摸和显示技术)开发商 OmniVision 宣布推出 OV08X,这是业界唯一的 9.2 兆像素 (MP) CMOS 图像传感器,像素尺寸为 0.7 微米,以 1/5.7 英寸光学格式实现 4K 分辨率。 OV08X 可用于最严格的 4mm y 维度模块笔记本电脑,其显示器宽高比为 16:10 (1920x1200)。它是笔记本电脑市场首款结合了四单元滤色器阵列和片上硬件镶嵌技术的图像传感器,可实时提供高质量的 9.2 MP Bayer 输出。该传感器采用低功耗图像信号处理器创建,可提供领先的光传感和超低功耗,从而最大限度地提高电池耐力。

- 2022 年 2 月 - 全球人工智能软件公司、虚拟智能传感器领域的领导者之一 Elliptic Labs 宣布,其人工智能虚拟接近传感器 INNER BEAUTY 将在小米的 Redmi K50 游戏智能手机上发货。 Elliptic Labs 的 AI 虚拟接近传感器可提供强大的接近检测,无需专用的硬件传感器。 AI 虚拟接近传感器通过用软件传感器替换硬件来降低设备成本并消除采购风险。

光学传感器市场领导者

-

ROHM Co. Ltd

-

Rockwell Automation Inc.

-

SICK AG

-

Vishay Intertechnology Inc.

-

Honeywell International Inc.

- *免责声明:主要玩家排序不分先后

光学传感器市场新闻

- 2022 年 10 月 - Lumotive 和 Gpixel 合作推出包含 3D 激光雷达和 CMOS 图像传感器的参考设计平台,使公司能够在移动和工业应用(例如物流环境中的机器人自主导航)中采用下一代 3D 激光雷达传感器。长芯辰芯的GTOF0503间接飞行时间图像传感器与Lumotive的LM10光束控制芯片搭配,为中长距离3D应用提供了合适的解决方案。它凸显了长芯辰芯传感器提供的精度和灵活性。

- 2022 年 7 月 - 索尼公司宣布即将推出 IMX675,这是一款用于安防摄像机的 1/3 型 CMOS 图像传感器,像素约为 5.12 兆像素*2,可同时提供捕获图像的全像素输出和区域的高速生成出于兴趣。

光学传感器行业细分

光学传感器是基于光的生物传感器,其基于分析物与生物识别元件相互作用后波长测量的变化。光学传感器的目的是测量光的物理量,然后根据传感器的类型将其转换为集成测量设备可读的形式。

光学传感器市场按类型(外在光学传感器、内在光学传感器)、传感器类型(光纤传感器、图像传感器、光电传感器、环境光和接近传感器)、应用(工业、医疗、生物识别、汽车、消费类)细分电子)和地理(北美、欧洲、亚太地区、拉丁美洲、MEA)。上述所有细分市场的市场规模和预测均按价值(百万美元)提供。研究范围还涵盖了 Covid-19 对市场及其受影响组成部分的影响。此外,有关驱动因素和限制因素的调查也涵盖了影响市场扩张的因素的破坏。

| 按类型 | 外在光学传感器 | ||

| 本征光学传感器 | |||

| 按传感器类型 | 光纤传感器 | ||

| 图像传感器 | |||

| 光电传感器 | |||

| 环境光和接近传感器 | |||

| 按申请 | 工业的 | ||

| 医疗的 | |||

| 生物识别 | |||

| 汽车 | |||

| 消费类电子产品 | |||

| 按地理 | 北美 | 美国 | |

| 加拿大 | |||

| 欧洲 | 德国 | ||

| 英国 | |||

| 法国 | |||

| 欧洲其他地区 | |||

| 亚太地区 | 中国 | ||

| 日本 | |||

| 印度 | |||

| 亚太地区其他地区 | |||

| 拉美 | 巴西 | ||

| 墨西哥 | |||

| 拉丁美洲其他地区 | |||

| 中东和非洲 | 阿拉伯联合酋长国 | ||

| 沙特阿拉伯 | |||

| 中东和非洲其他地区 | |||

光学传感器市场研究常见问题解答

目前光学传感器市场规模有多大?

光学传感器市场预计在预测期内(2024-2029)复合年增长率为 6.33%

光学传感器市场的主要参与者是谁?

ROHM Co. Ltd、Rockwell Automation Inc.、SICK AG、Vishay Intertechnology Inc.、Honeywell International Inc. 是光学传感器市场的主要公司。

光学传感器市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的光学传感器市场份额最大?

2024年,亚太地区将占据光学传感器市场最大的市场份额。

该光学传感器市场涵盖哪些年份?

该报告涵盖了以下年份的光学传感器市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的光学传感器市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Automation Reports

Popular Technology, Media and Telecom Reports

光学传感器行业报告

Mordor Intelligence™ 行业报告创建的 2024 年光学传感器市场份额、规模和收入增长率统计数据。光学传感器分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。