石油和天然气管道制造和施工市场分析

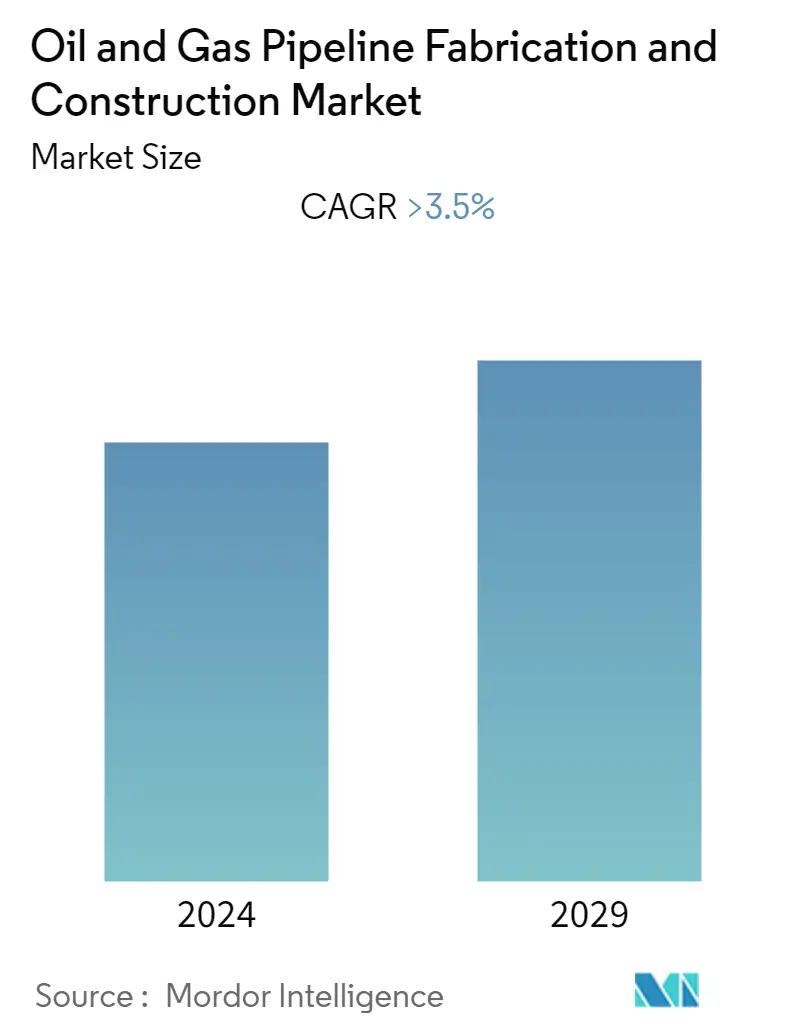

石油和天然气管道制造和施工市场预计在预测期内复合年增长率将超过 3.5%。

市场受到 COVID-19 大流行的负面影响。然而,市场现在已达到大流行前的水平。

天然气管网预计将随着天然气需求的增长而增长,这预计将在预测期内推动全球石油和天然气管道制造和建筑市场的增长。

然而,由于多个国家之间的土地和边境争端,管道项目的延误预计将阻碍预测期内市场的增长。

尽管如此,管道扩建项目和新天然气管道项目预计将在未来几年为石油和天然气管道制造和建设市场创造巨大商机。

北美是油气管道制造和施工市场的主要需求中心之一,其中美国是主要热点。

石油和天然气管道制造和施工市场趋势

天然气领域将录得显着增长

管道运输将气体或液体产品从生产或提取地点运输到炼油厂和最终消费者。用于输送加压天然气的管道由碳钢制成。

中国拥有全球数量最多的运营天然气管道。截至2022年1月,中国天然气管网由226条功能管道组成,其中拟建或已在建159条。全球运营中的天然气管道总数为 1,608 条。

传统上,世界更多地依赖石油来满足其主要能源需求。然而,过去几年,人们对排放的日益关注增加了天然气消耗量。这导致天然气管网的大量投资。据国际能源署预测,到2025年,全球天然气需求预计将达到每年4.37万亿立方米,即2019-25年平均同比增长率为1.5%。

随着天然气在能源结构中所占份额的不断增加,全球天然气需求的增长预计将成为石油和天然气管道制造和建设市场成熟的主要推动力。由于能源需求对天然气的依赖日益增加,液化天然气贸易在过去几年也表现出强劲增长,导致液化和再气化终端等液化天然气基础设施投资增加,以及油气管道制造需求增长和建设。

2022 年第一季度,联邦能源管理委员会 (FERC) 批准了三个项目,以增加美国通过管道和液化天然气的天然气出口。 FERC 批准了两个连接路易斯安那州液化天然气接收站的项目。伊万杰琳帕斯扩建项目是田纳西州天然气管道公司拥有的 11 亿立方英尺项目。该项目包括 13.1 英里的新管道和两个新压缩机站,这些压缩机站将向路易斯安那州 Plaquemines Parish 拟建的 Plaquemines 液化天然气项目输送天然气。

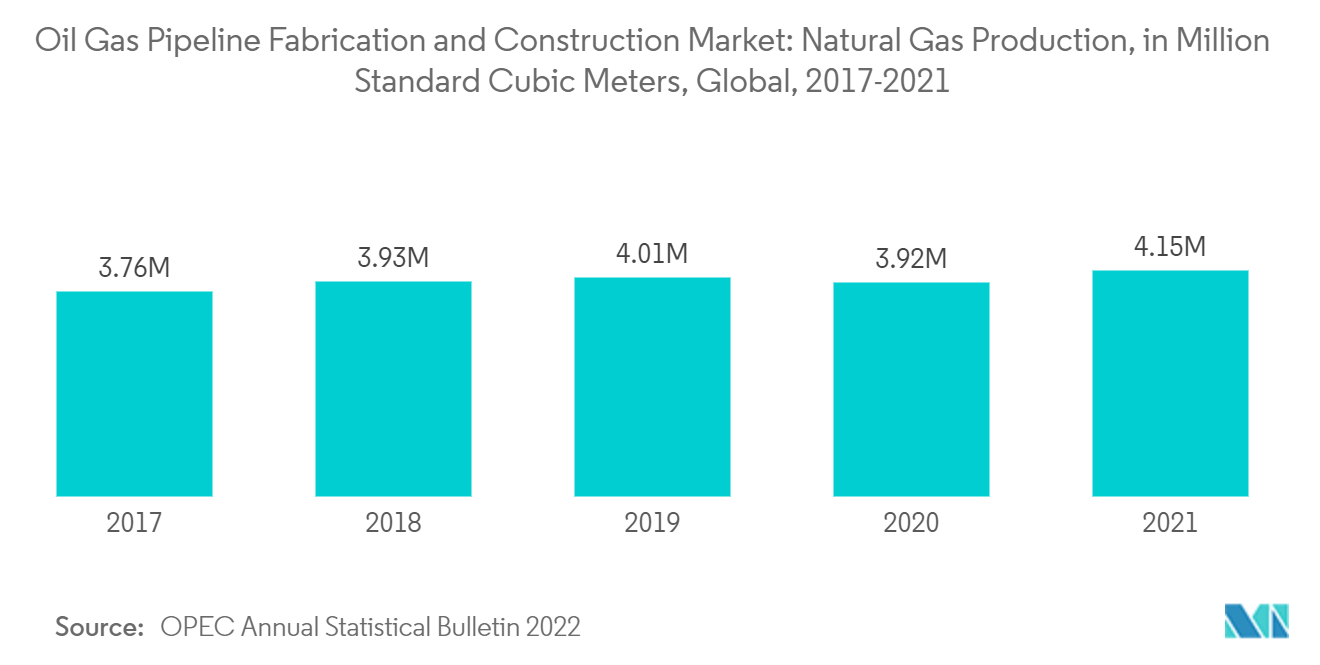

2021年全球天然气产量约4.14万亿立方米,较上年增长5.8%。天然气在全球能源中的份额预计将增加。俄罗斯、美国和伊朗是世界上最大的天然气生产国之一。

2022 年 10 月,尼日利亚国家石油有限公司 (NNPC) 预计将在 2023 年就拟建的从尼日利亚到摩洛哥的价值 250 亿美元的天然气管道作出投资决定。该管道计划从尼日利亚沿西部延伸 3,840 英里(5,600 公里)非洲海岸至摩洛哥,然后与意大利和西班牙的管道连接,并可能向欧洲输送更多非俄罗斯天然气。 2022年7月,印度政府计划制定目标,到2030年将天然气在能源结构中的比重从6.3%提高到15%。在印度,天然气在一次能源结构中的比例从6.3%提高到15%。 %到2020年至2021年的6.7%。为了扩大国内天然气管道基础设施,2022年7月,石油和天然气国务部长宣布了多项举措,包括将国家天然气电网管道基础设施从目前的21,715公里扩建发展城市燃气配送(CGD)管网约3.35万公里,并设立液化天然气接收站。

由于天然气在全球能源结构中所占份额不断增加以及天然气管道基础设施投资不断增加,预计石油和天然气管道市场将出现疲弱增长。

预计北美将主导市场

北美是石油和天然气管道制造和施工的重要市场之一。该地区是世界上最大的石油和天然气市场之一,也是石油和天然气的净出口国,这表明该地区拥有庞大的中游基础设施。

在过去的十年中,与其他地区相比,北美的油气基础设施发展相对强劲,因为天然气管道在新开发中所占的份额相对较大。美国、加拿大和墨西哥是该地区石油和天然气工业的主要国家。

2021年,北美是最大的天然气生产国之一,占全球份额约28%,也是第二大石油生产国,约占29%。 2021年,该地区天然气产量较2020年小幅增长约1.5%。另一方面,2021年北美天然气消费量达到约10,341亿立方米(bcm),小幅增长约2.2%与 2020 年相比。

该地区还见证了向天然气的转变,因为它是比石油更清洁的燃料,这符合采取措施减少排放和实现碳中和未来的全球趋势。这种情况已经反映在该地区对发展天然气管道而不是石油管道的兴趣上,表明该地区天然气管道的增长。

截至 2022 年 10 月,美国拥有约 88.2 英里(针对 9 个已完成项目)的州际输油管道,额外容量为 3,097 MMcf/d。该国拥有 812.4 英里(针对 15 个建设项目)的州际和州内输电管道,额外容量为 8,323 MMcf/d。根据美国EIA的数据,2021年美国州际天然气管道输送能力将增加74.4亿立方英尺/天(Bcf/d)。因此,人们对天然气管道日益增长的兴趣预计将创造积极的需求。预测期内的石油和天然气管道制造和施工市场。例如,2022年9月,美国领先的液化天然气出口商切尼尔能源公司(Cheniere Energy Inc.)计划与惠斯勒管道有限责任公司(Whistler Pipeline LLC)旗下子公司组建一家合资企业,建设天然气管道。这条 42 英寸的管道计划从惠斯勒的终点站延伸约 43 英里,到达德克萨斯州切尼尔的科珀斯克里斯蒂液化设施。该管道每天可输送高达 17 亿立方英尺 (Bcf/d) 的天然气,预计将于 2024 年投入使用。

预计在预测期内,北美将成为石油和天然气管道制造和施工市场的主要需求中心之一。

石油和天然气管道制造和建筑行业概述

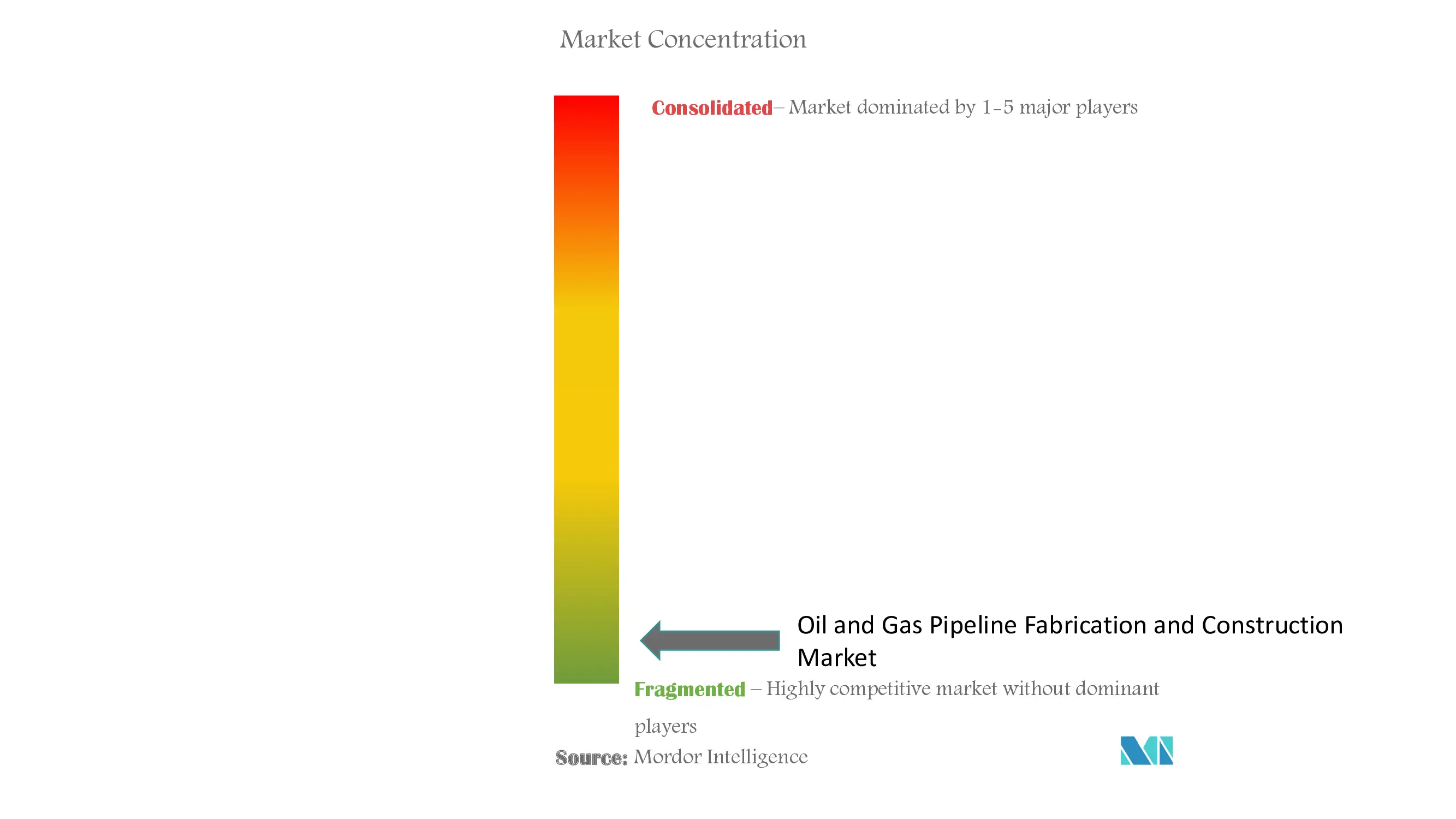

石油和天然气管道制造和施工市场分散。主要公司(排名不分先后)包括 Snelson Companies Inc.、Bechtel Corporation、Pumpco Inc.、Larsen Toubro Limited 和 Barnard Construction Company Inc. 等。

石油和天然气管道制造和施工市场领导者

-

Snelson Companies Inc.

-

Bechtel Corporation

-

Pumpco Inc.

-

Barnard Construction Company, Inc.

-

Larsen & Toubro Limited

- *免责声明:主要玩家排序不分先后

石油和天然气管道制造和施工市场新闻

2022 年 8 月,TC Energy Corporation 与墨西哥国有公用事业公司 (ComisiónFederal de Electricidad) 达成协议,开发一条价值 45 亿美元的天然气管道。海上东南门户管道预计将向墨西哥中部和东南部地区供应天然气。两家公司已达成最终投资决定,继续建设715公里长的海上管道项目,预计输送能力为13亿立方英尺/天。该管道计划于 2025 年中期投入使用,将从韦拉克鲁斯州图斯潘的陆上出发,然后继续在海上延伸,最后在韦拉克鲁斯州的夸察夸尔科斯和塔巴斯科州的多斯博卡斯登陆。 TC Energy 还表示,批准该管道将使其担保资本计划扩大至 330 亿美元,并可能增加其 2021-2026 年调整后 EBITDA 增长前景。

2022年6月,Italgas计划在2028年之前投资47亿美元,完成其意大利国内网络的升级,其中包括74,000公里(46,000英里)的受监管天然气管道。在这项六年业务计划中,该公司指定为意大利投资 47 亿美元,为希腊投资约 19 亿美元,以实现该国天然气网络的现代化。在之前的业务计划中,Italgas 已指定 79 亿欧元的资本支出。

石油和天然气管道制造和建筑行业细分

经济发展依赖于管道,管道对各国也具有战略重要性。建造管道来运输原油、精炼石油、天然气、生物燃料和其他燃料。这些液态和气态物质是维持人类生活、经济增长、工业生产、建筑、基础设施和能源安全所必需的。

石油和天然气管道制造和施工市场按应用和地理位置细分。根据应用,市场分为石油和天然气。该报告还涵盖了主要地区石油和天然气制造和建筑市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(十亿美元)进行的。

| 按申请 | 油 |

| 气体 | |

| 按地理 | 北美 |

| 欧洲 | |

| 亚太 | |

| 南美洲 | |

| 中东和非洲 |

石油和天然气管道制造和施工市场研究常见问题解答

目前石油和天然气管道制造和施工市场规模有多大?

石油和天然气管道制造和施工市场预计在预测期内(2024-2029年)复合年增长率将超过3.5%

谁是石油和天然气管道制造和施工市场的主要参与者?

Snelson Companies Inc.、Bechtel Corporation、Pumpco Inc.、Barnard Construction Company, Inc.、Larsen & Toubro Limited 是石油和天然气管道制造和施工市场的主要公司。

石油和天然气管道制造和施工市场增长最快的地区是哪个?

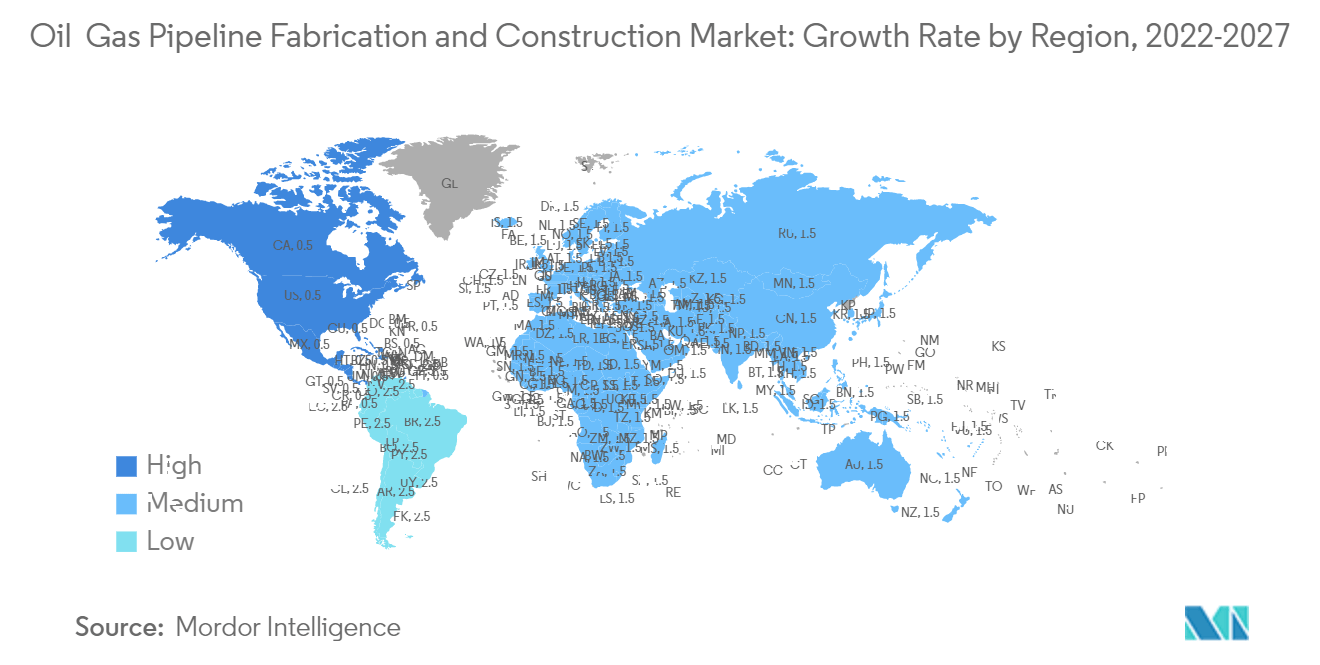

预计中东和非洲在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在石油和天然气管道制造和施工市场中占有最大份额?

2024年,亚太地区在石油和天然气管道制造和施工市场中占据最大的市场份额。

该石油和天然气管道制造和施工市场涵盖哪些年份?

该报告涵盖了石油和天然气管道制造和施工市场的历史市场规模:2021年、2022年和2023年。该报告还预测了石油和天然气管道制造和施工市场的多年市场规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

我们最畅销的报告

Popular Oil and Gas Reports

Popular Energy & Power Reports

石油和天然气管道制造和建筑行业报告

Mordor Intelligence™ 行业报告创建的 2024 年石油和天然气管道制造和施工市场份额、规模和收入增长率的统计数据。石油和天然气管道制造和施工分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。