北美分子诊断市场分析

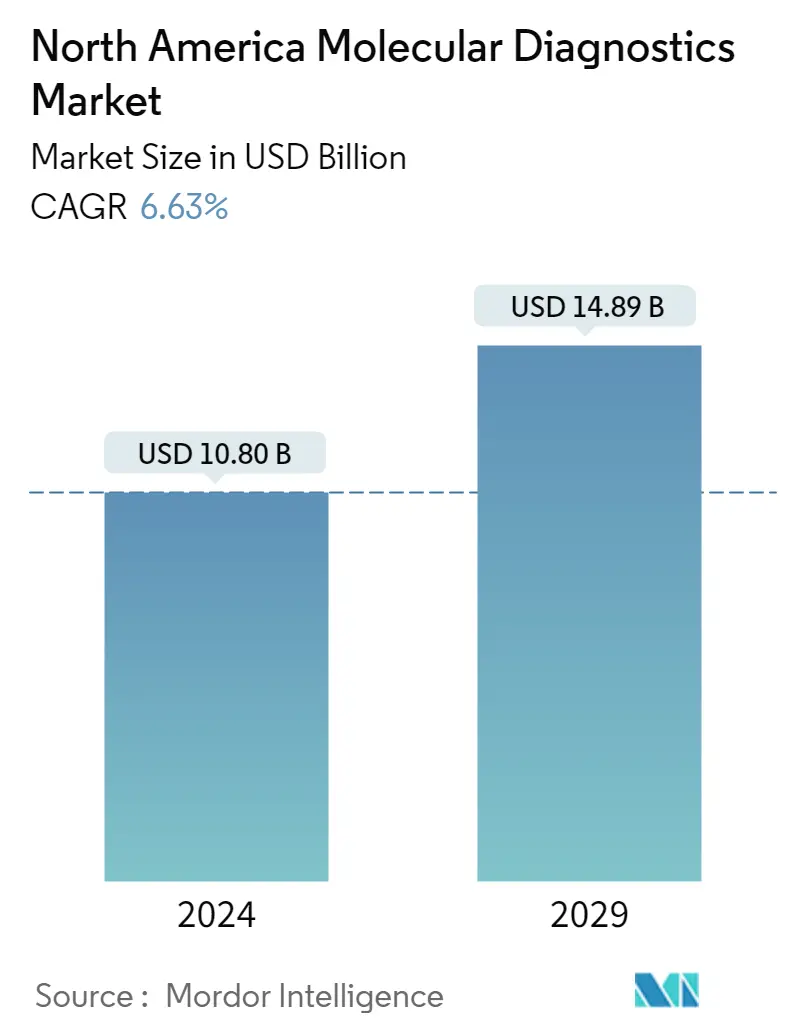

北美分子诊断市场规模预计到 2024 年为 108 亿美元,预计到 2029 年将达到 148.9 亿美元,在预测期内(2024-2029 年)复合年增长率为 6.63%。

COVID-19 对所研究的市场产生了深远的影响。过去几年,分子诊断已被广泛用于检测 COVID-19。不同的市场参与者正在推出创新的即时分子诊断,以满足对传染病快速诊断不断增长的需求。例如,2022 年 7 月,全球简易分子诊断解决方案提供商 BioGX 在其 pixl 平台上推出了带有 CE 标记的即时护理 (POC) 的三基因多重 COVID-19 测试。此外,赛默飞世尔科技公司于 2021 年 4 月获得了 FDA 的紧急使用授权 (EUA),其采用 TaqPath COVID-19 高通量组合套件的振幅解决方案是一种快速扩展高灵敏度 PCR 检测的工具。由于COVID-19病例数量的减少,目前分子诊断市场的增长受到了小幅补贴。然而,由于该地区多种应用对分子诊断的高需求以及分子诊断产品的技术进步,预计所研究的市场将在预测期内稳定增长。

该市场的主要驱动力是对即时诊断的需求不断增长、药物基因组学的最新进展以及细菌和病毒流行病的大规模爆发。

分子诊断测试必须精确、快速,并且能够测量感染负担。美国传染病和癌症病例的增加导致趋势从传统诊断方法转向分子诊断。例如,根据美国儿科学会公布的数据,2022年3月,美国有超过100万人长期感染乙型肝炎,婴儿时期感染乙型肝炎的人中有90%患有乙型肝炎。一生中患肝癌等严重慢性疾病的机会。使用分子测试结合药物基因组学,可以轻松地在早期阶段识别这些疾病,预计将推动市场增长。

原位杂交是分子诊断分支中一项不断发展的技术,用于定位和检测保存的组织切片或细胞制剂中的特定 mRNA 序列。多家市场参与者的推出预计将提高分子诊断产品的可用性。例如,2021 年 4 月,BIO-TECHNE 推出了 NOVEL DNASCOPE 原位杂交测定,用于 DNA 拷贝数和结构变异的显色检测。 RNAscope 技术是一种先进的原位杂交 (ISH) 检测,能够直接在完整细胞和组织中以单细胞分辨率可视化单分子基因表达。技术的进步和产品的推出预计将推动原位杂交在遗传病筛查和癌症检测等各种应用中的使用。

市场参与者采取的战略举措也推动了市场的增长。例如,2021 年 2 月,Bio-Rad Laboratories Inc. 的多靶点 Reliance SARS-CoV-2、FluA、FluB、RT-PCR 和 Reliance SARS-CoV-2 RT-PCR 检测试剂盒获得 FDA 的 EUA 批准。多靶点检测试剂盒可在单一多重反应中同时检测和区分 SARS-CoV-2、甲型流感和乙型流感。预计此类产品的推出也将有助于预测期内市场的增长。

因此,由于上述因素,例如传染病的高负担以及分子诊断需求的不断增长导致产品推出的增加,预计所研究的市场在分析期间将出现增长。然而,严格的监管框架可能会阻碍市场的增长。

北美分子诊断市场趋势

肿瘤学领域预计将在预测年度占据重要市场份额

肿瘤学涉及肿瘤和癌症的诊断和治疗。该细分市场的高增长归因于全球各类癌症负担的不断增加。癌症是发病和死亡的主要原因之一。

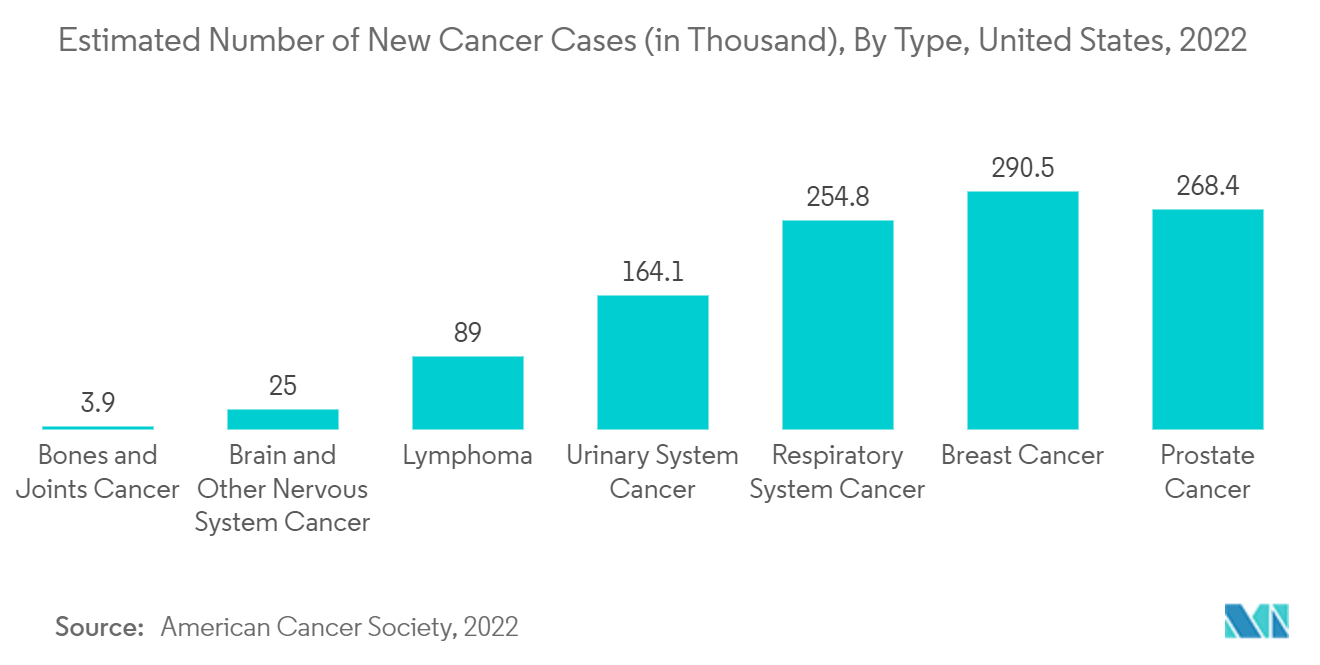

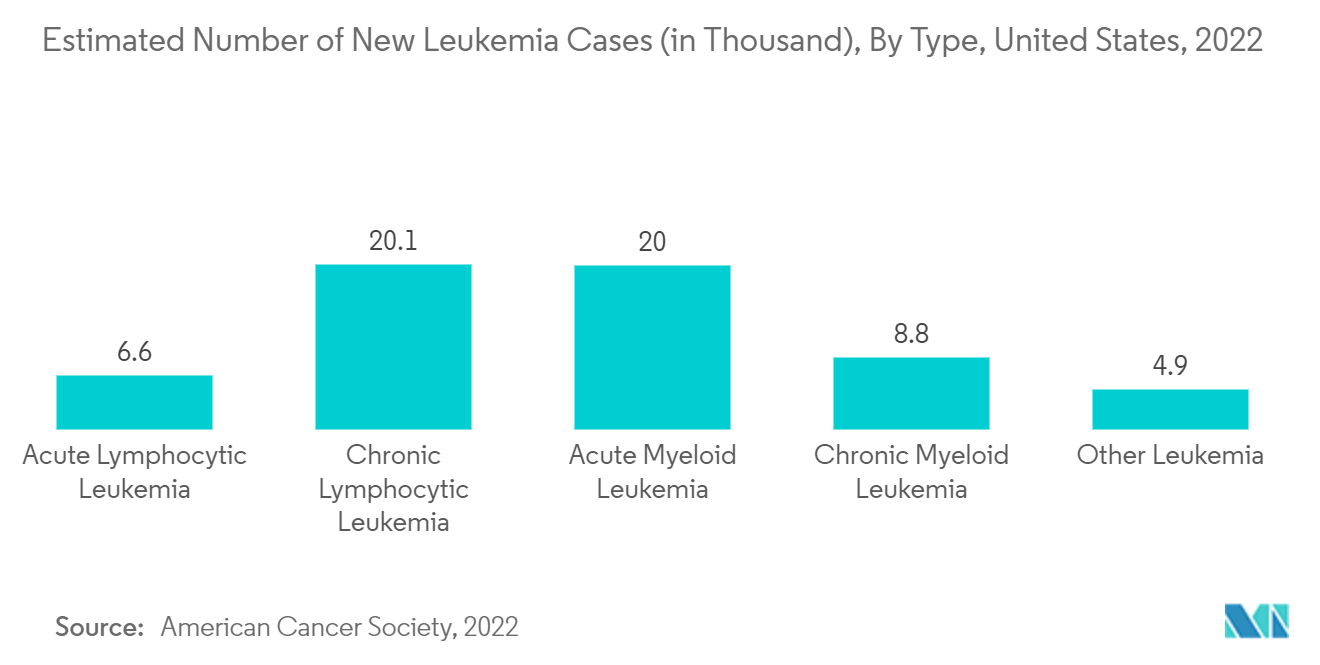

根据美国癌症协会2022年癌症统计数据,预计2022年美国将新增1,918,030例癌症病例。乳腺癌预计将新增290,560例,白血病将新增60,650例,淋巴瘤将新增89,010例。 2022 年美国。此外,根据 2021 年 11 月加拿大癌症统计报告,估计五分之二的加拿大人可能在一生中被诊断出患有癌症。报告指出,预计到 2021 年,预计将有 229,200 名加拿大人被诊断出患有癌症。因此,癌症负担的增加和人们对早期癌症检测的认识不断提高,预计将在预测期内增加分子诊断的使用。

该地区市场参与者为扩大肿瘤学分子诊断产品而采取的战略举措预计将推动市场增长。例如,2022 年 11 月,罗氏的 VENTANA FOLR1 (FOLR1-2.1) RxDx 检测获得 FDA 批准,作为第一个基于 IHC 的伴随诊断,用于识别符合 ELAHERE 条件的卵巢癌患者。预计此类进展和批准将在预测期内促进该细分市场的增长。

因此,由于癌症高患病率等因素,分子诊断在癌症检测中的好处以及市场参与者采取的战略举措预计将在预测期内扩大该细分市场。

预计美国将在预测期内占据重要的市场份额

由于癌症和传染病发病率上升、医疗基础设施更好、人们和医疗保健行业利益相关者对现有技术的认识以及该地区行业参与者的强大影响力等因素,预计美国将占据重要的市场份额。

该国对各种疾病的研究支出涉及分子诊断的使用,预计将推动市场增长。例如,根据美国国立卫生研究院 (NIH) 2022 年最新数据,2021 年美国用于基因检测的研究支出为 2.12 亿美元,2021 年用于新发传染病的研究支出为 46.66 亿美元。各种疾病的诊断使用原位杂交、测序和 PCR 等分子诊断,预计将在预测期内促进该国的市场增长。

市场参与者采取的战略举措也推动了该细分市场的增长。例如,2022年6月,医疗诊断公司之一Visby Medical筹集了1.35亿美元的资金。通过这笔资金,Visby Medical 计划扩大生产能力,增加其提供的产品数量,并将 PCR 诊断带入消费者的家中。

此外,2022 年 12 月,美国初创公司 Alercell 报告称将于 2023 年 1 月推出 LENA Q51(R)。这是一种基于 DNA 测序的白血病诊断测试,可检测白血病患者多达 51 种基因突变。分子诊断产品的创新以及通过为该国分子诊断提供资金进行的扩张预计将在预测期内推动该国的市场增长。

因此,近年来PCR在诊断各种传染病(如艾滋病毒、肝炎、人乳头瘤病毒和多种癌症)方面的高实用性以及此类疾病在该国的高患病率预计将推动分子诊断市场的发展预测期内美国的增长。

北美分子诊断行业概况

由于该地区有许多本地和全球级公司,北美分子诊断市场竞争适中。研究市场中的国际参与者包括 Abbott Laboratories、Agilent Technologies、Becton、Dickinson and Company、Danaher Corporation (Cepheid Inc.)、EXACT Sciences Corporation、F. Hoffmann-la Roche Ltd、Hologic Corporation、Illumina Inc.、Myriad Genetics Inc.和凯杰。

北美分子诊断市场领导者

Abbott Laboratories

Agilent Technologies

Danaher Corporation (Cepheid Inc)

F. Hoffmann-la Roche Ltd

Hologic Corporation

- *免责声明:主要玩家排序不分先后

北美分子诊断市场新闻

- 2022 年 11 月,罗氏 Cobas HIV-1 检测方法获得美国 FDA 上市前批准,可与 Cobas 5800 系统一起使用,Cobas 5800 系统是美国 2 类豁免医疗设备。该检测提供了 PCR 检测解决方案,可帮助临床医生诊断传染病。

- 2022 年 6 月,布鲁克公司推出了用于高通量定量分析的 DART-EVOQ 三重四极杆质谱仪,将其实验室内外的质谱分析扩展到需求点 (PoN) 产品。

北美分子诊断行业细分

根据报告的范围,分子诊断测试检测 DNA 或 RNA 中的特定序列(包括单核苷酸多态性 (SNP)、缺失、重排、插入等),这些序列可能与疾病相关,也可能无关。北美分子诊断市场按技术(原位杂交、芯片和微阵列、质谱、测序、PCR 和其他技术)、应用(传染病、肿瘤学、药物基因组学、微生物学、遗传病筛查、人类白细胞抗原)细分打字和血液筛查)、产品(仪器、试剂和其他产品)、最终用户(医院、实验室和其他最终用户)和地理位置(美国、加拿大和墨西哥)。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 原位杂交 |

| 芯片和微阵列 |

| 质谱 (MS) |

| 测序 |

| 聚合酶链式反应 |

| 其他技术 |

| 传染病 |

| 肿瘤学 |

| 药物基因组学 |

| 微生物学 |

| 遗传病筛查 |

| 人类白细胞抗原分型 |

| 血液筛查 |

| 乐器 |

| 试剂 |

| 其他产品 |

| 医院 |

| 实验室 |

| 其他最终用户 |

| 美国 |

| 加拿大 |

| 墨西哥 |

| 按技术 | 原位杂交 |

| 芯片和微阵列 | |

| 质谱 (MS) | |

| 测序 | |

| 聚合酶链式反应 | |

| 其他技术 | |

| 按申请 | 传染病 |

| 肿瘤学 | |

| 药物基因组学 | |

| 微生物学 | |

| 遗传病筛查 | |

| 人类白细胞抗原分型 | |

| 血液筛查 | |

| 按产品分类 | 乐器 |

| 试剂 | |

| 其他产品 | |

| 按最终用户 | 医院 |

| 实验室 | |

| 其他最终用户 | |

| 地理 | 美国 |

| 加拿大 | |

| 墨西哥 |

北美分子诊断市场研究常见问题解答

北美分子诊断市场有多大?

北美分子诊断市场规模预计到 2024 年将达到 108 亿美元,复合年增长率为 6.63%,到 2029 年将达到 148.9 亿美元。

目前北美分子诊断市场规模有多大?

2024年,北美分子诊断市场规模预计将达到108亿美元。

谁是北美分子诊断市场的主要参与者?

Abbott Laboratories、Agilent Technologies、Danaher Corporation (Cepheid Inc)、F. Hoffmann-la Roche Ltd、Hologic Corporation 是北美分子诊断市场的主要公司。

北美分子诊断市场涵盖哪些年份?2023 年市场规模是多少?

2023年,北美分子诊断市场规模估计为101.3亿美元。该报告涵盖了北美分子诊断市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美分子诊断市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

北美分子诊断行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美分子诊断市场份额、规模和收入增长率统计数据。北美分子诊断分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。