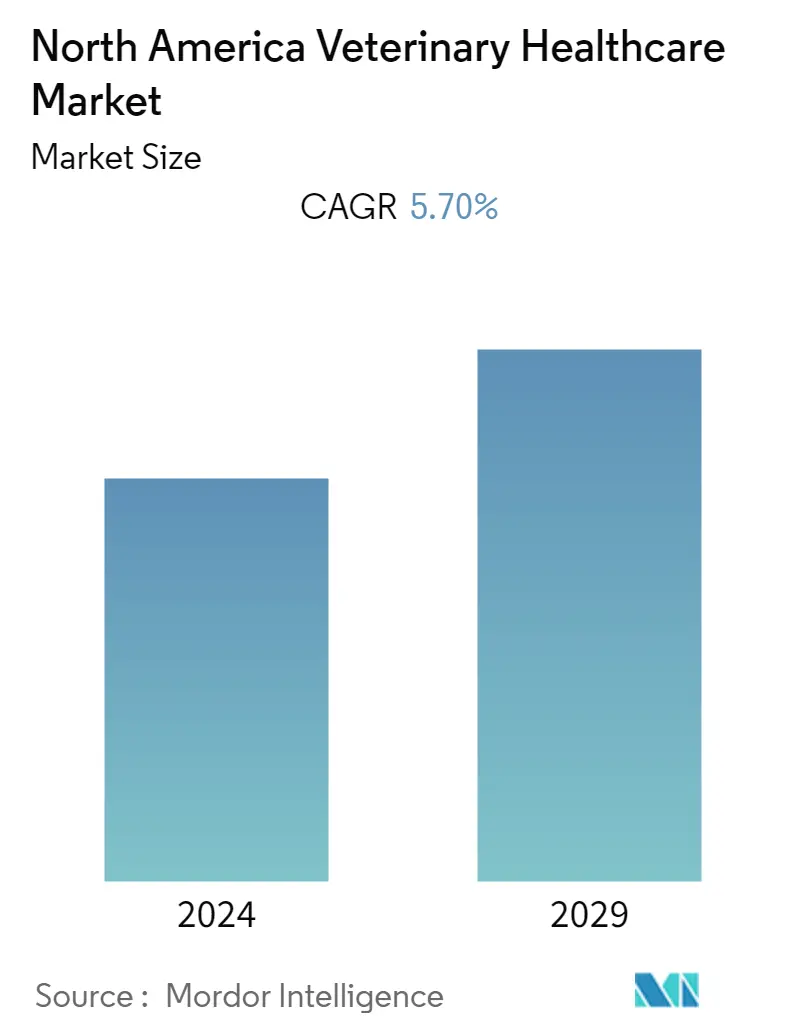

北美兽医保健市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 5.70 % |

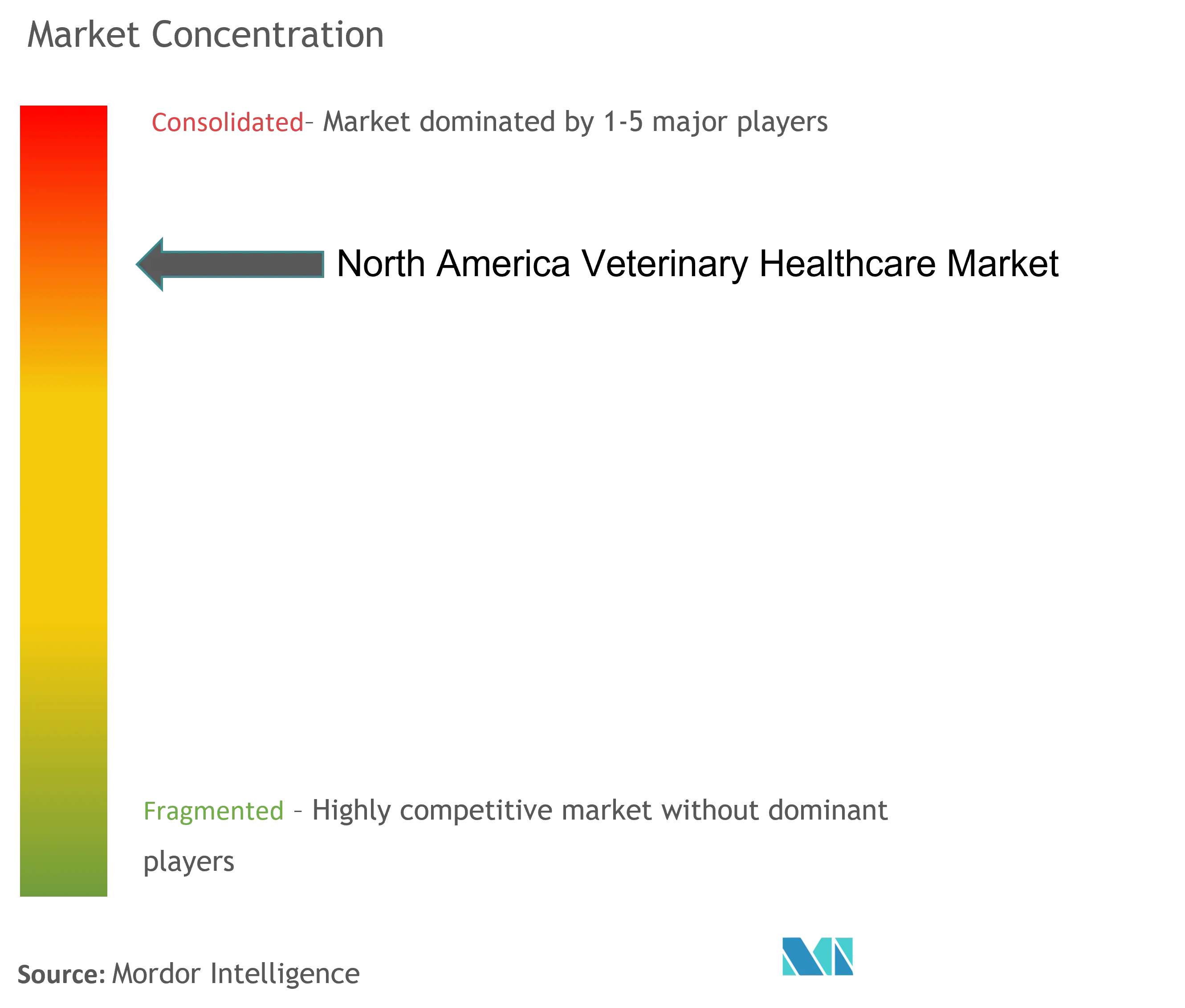

| 市场集中度 | 中等的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美兽医保健市场分析

北美兽医保健市场预计在预测期内复合年增长率为 5.7%。

COVID-19大流行的爆发影响了市场。根据 2021 年 4 月发表在加拿大兽医杂志上的一篇研究文章,疫情对兽医医疗保健行业造成了损失。 2021年,兽医执业费用增加了5%,需要更高的专业费用增长。此外,2021 年 2 月兽医科学前沿杂志上发表的另一篇文章讨论了狗主人在大流行的封锁阶段对兽医护理以及宠物护理产品和食品的获取的恐惧和担忧,以便更好地准备在疫情期间解决这些担忧。疫情和未来。研究表明,与许多其他职业一样,兽医受到了 COVID-19 爆发的显着影响。例行动物检查和手术等标准做法被打乱,兽医诊所和医院必须迅速修改标准方案,以安全地为客户和患者提供服务。然而,随着限制的放松和 COVID-19 病例的减少,市场开始受到关注,预计在预测期内将保持上升趋势。

带来动物保健创新的先进技术、政府和动物福利协会的举措不断增加,以及在出现人畜共患病风险的情况下提高生产力,是市场的主要驱动力。例如,加拿大政府于 2021 年 2 月更新的一篇关于陆生动物应报告疾病的文章列出了影响动物(包括该地区伴侣动物)的几种疾病。大量疾病包括马传染性贫血、马焦虫病、新城疫、鸡白痢和水泡性口炎等。该地区伴侣动物疾病发生率的增加以及相关药物的需求将为北美兽医保健市场在预测期内带来利润丰厚的增长。此外,预防性诊断工具的开发预计也将有助于市场增长。例如,2021 年 4 月,Mars Veterinary Health 旗下的 AntechDiagnostics 发布的新数据显示,对 730,000 次兽医就诊的回顾性审查显示,所有猫都得到了改善的预防护理。数据显示,预测诊断工具使兽医就诊次数增加了 31.0%。

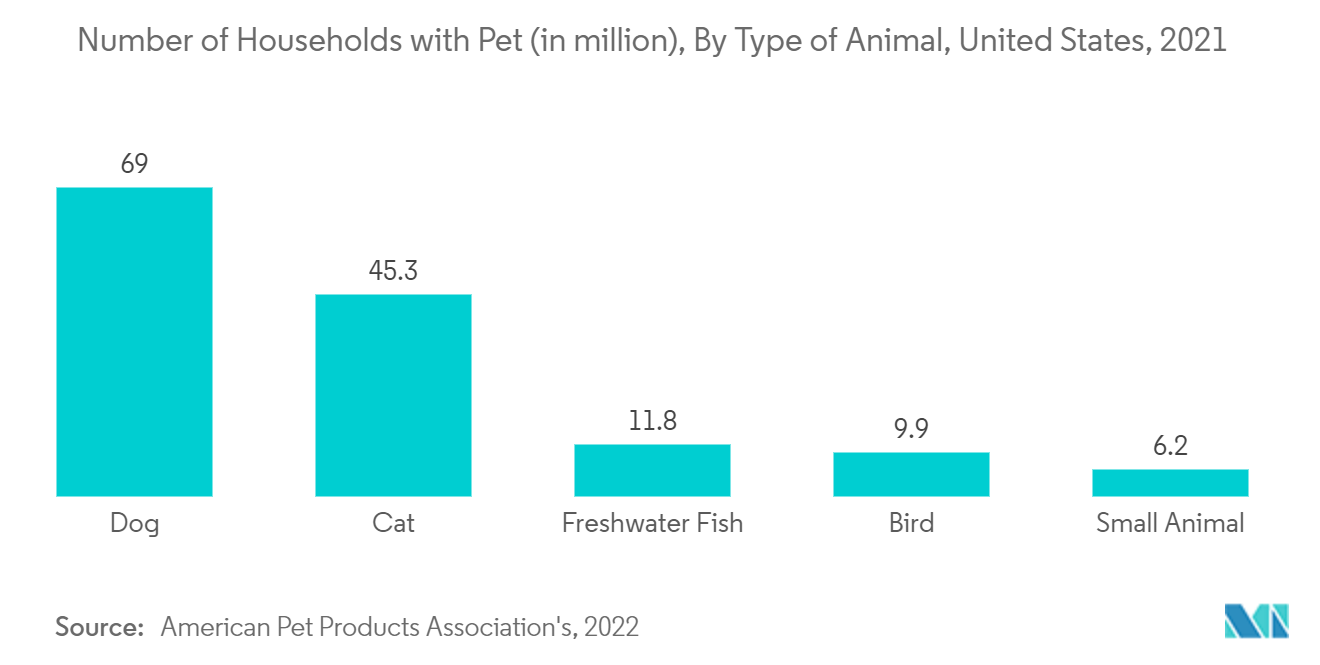

预计宠物拥有量和动物支出的增加也将推动市场增长。例如,根据美国宠物产品协会的 2021-2022 年全国宠物主人调查,约 6900 万美国人养狗,4530 万养猫,11.8 养淡水鱼,990 万只养鸟,620 万养小动物,570 万养小动物。爬行动物、350 万匹马和 290 万只咸水鱼。同样,根据美国宠物产品协会2022年全国宠物主人调查发布的报告,2021年美国宠物行业支出达1236亿美元。此外,根据北美宠物健康保险协会发布的报告(根据NAPHIA的数据,截至2021年底,北美宠物保险行业规模超过28.3亿美元,过去四年该行业增长了一倍多。它还报告称,2021年美国宠物保险保费总额约为26亿美元。截至2021年底,美国受保宠物总数为390万只,增长了约28%从2020年开始。

虽然预计会出现增长,但兽医的缺乏以及与动物保健相关的高成本可能会阻碍预测期内的市场增长。

北美兽医保健市场趋势

预计疫苗领域在预测期内将出现大幅增长

随着该国政府举措的不断增加以及有效和独特的疫苗接种计划,预计疫苗市场将在预测期内增长。给动物接种疫苗以预防常见疾病是伴侣动物/宠物主人必须遵循的做法。在北美,兽医在例行检查中注射疫苗。例如,根据 2022 年 2 月更新的加拿大卫生部数据,如果任何人携带宠物旅行或计划将动物进口到加拿大,他们将需要在边境提供正确的文件,以满足加拿大的进口要求。此外,如果缺少适当的疫苗接种数据或文件,主人不得将伴侣动物带到加拿大边境。这些严格的政府举措和法规正在提高人们对狂犬病等疾病的宠物疫苗接种的认识,从而推动该细分市场的增长。

预计主要参与者推出的产品也将推动预测期内的细分市场增长。例如,2022 年 5 月,Ceva 通过收购加拿大公司 Artemis Technologies, Inc. 扩大了其口服狂犬病疫苗产品组合。通过此次收购,Ceva 将其在该领域的业务扩展到了北美。同样,2022 年 1 月,安大略省一只从伊朗进口的狗被检测出患有狂犬病。尽管接受了治疗,那只狗还是出现了神经系统症状,并在六天内迅速恶化。这些案件均引发了涉及多个公共卫生部门的广泛调查。多伦多公共卫生局发布新闻稿,寻找与第二只狗有过接触的一名人员。共有 51 人因与这两只狗接触而接受了狂犬病暴露后预防 (PEP)。这两只狗在进口之前都在伊朗接种了狂犬病疫苗,但疫苗并未在加拿大获得许可。此外,2021 年 9 月,加拿大动物健康研究所 (CAHI) 为加拿大偏远土著社区发起了 2021 年世界狂犬病日倡议,通过支持在兽医接种疫苗的地区增加犬类狂犬病疫苗接种的机会,以改善这些社区的动物健康和公共卫生。服务并不容易获得。

预计狗和猫细分市场将在预测期内出现显着增长

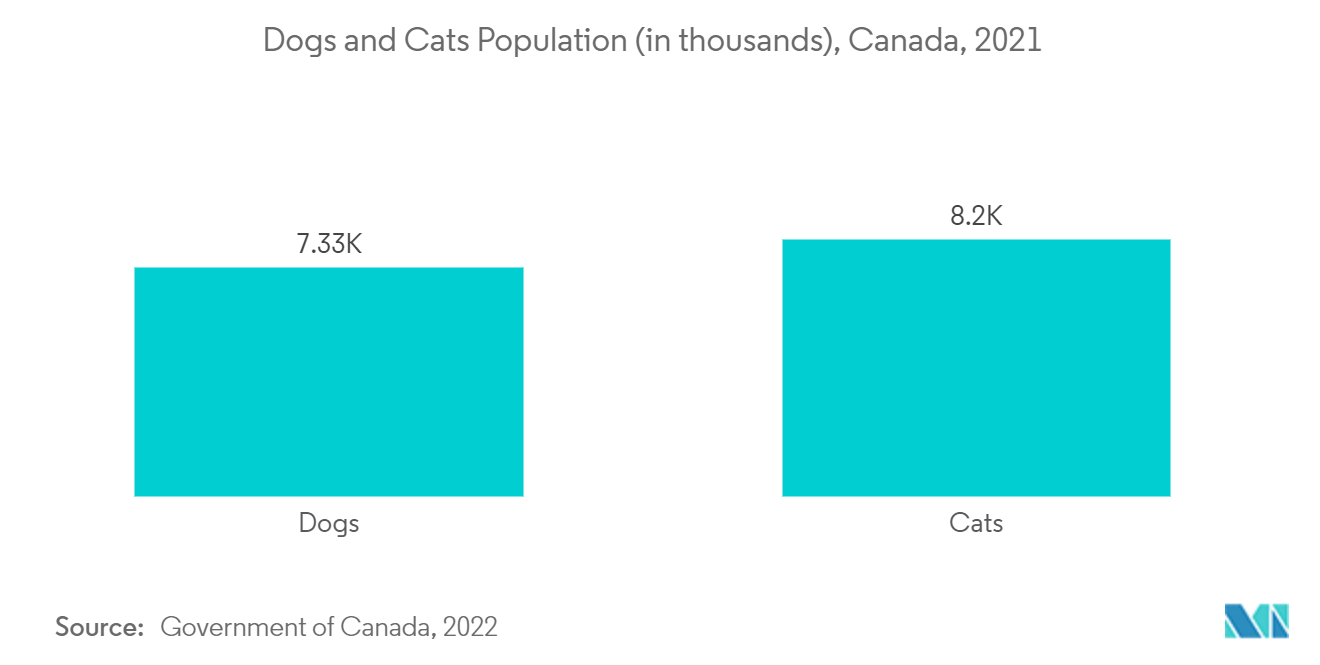

狗是被收养最多的伴侣动物,随着越来越多的狗被收养,人们对人畜共患疾病的认识也在提高,推动了该细分市场的增长。 2022年9月,加拿大动物健康研究所(CAHI)分享了2022年宠物数量调查,调查显示,加拿大的狗和猫数量持续增长,狗从770万只增加到790万只,狗从810万只增加到850万只。猫。调查还指出,在狗和猫群体中,狗的年度就医率稳定在86%,而猫的就医率多年来持续上升的趋势仍在继续。因此,此类情况预计将在预测期内推动该细分市场的增长。

关键产品的推出、市场参与者或制造商的高度集中、主要参与者之间的收购和合作以及美国宠物收养率的增加是推动该细分市场增长的一些因素。例如,根据美国宠物产品协会(APPA)进行的2021-2022年全国宠物主人调查,约70.0%的美国家庭拥有宠物,相当于9050万个家庭,其中包括4530万只猫和6900万只宠物。小狗。此外,根据美国农业部的数据,2020年7月美国有1.030亿头牛和3210万头肉牛,预计未来几年这一数字将大幅增长。此外,狗和猫治疗产品的批准也推动了该领域的增长。例如,2022年1月,硕腾公司宣布美国食品和药物管理局(FDA)已批准Solensiato用于控制猫骨关节炎(OA)的疼痛。它将有助于提高猫的活动能力、舒适度和整体健康状况。它需要每月在兽医诊所进行一次给药。

北美兽医保健行业概况

美国和加拿大拥有发达且结构完善的医疗保健体系。这些系统还鼓励研究和开发。这些政策鼓励全球参与者进入这些国家。随着全球参与者在该地区的存在满足了不断增长的高需求,预计市场将进一步增长。

竞争格局包括对一些拥有市场份额且知名的国际和本土公司的分析,包括勃林格殷格翰国际有限公司、塞华控股公司(Ceva Animal Health Inc.)、礼来公司(Elanco) Animal Health)、Idxx Laboratories 和 Merck Co. Inc. 等。

北美兽医保健市场领导者

-

Boehringer Ingelheim International GmbH

-

Eli Lilly and Company (Elanco Animal Health)

-

Merck & Co Inc

-

Zoetis Inc

-

Idexx Laboratories

*免责声明:主要玩家排序不分先后

北美兽医保健市场新闻

- 2022 年 5 月:Ceva Santé Animale (Ceva) 收购了加拿大口服狂犬病疫苗制造商 Artemis Technologies, Inc.。通过此次收购,Ceva 将将该领域的业务扩展到北美。

- 2022 年 1 月:Idxx Laboratories 宣布推出一系列产品和服务增强功能,例如 IDEXX 4Dx Plus Test、VetConnectPLUS Mobile App、SediVue Dx 尿液沉渣分析仪和 New Catalyst SDMA Test,使兽医实践更加高效,同时管理不断增加的患者数量。这些增强功能提供了更深入、可操作的见解和个性化支持,以促进更快、更自信的临床决策。

北美兽医保健市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场概况

4.2 市场驱动因素

4.2.1 先进技术引领动物保健创新

4.2.2 政府和动物福利协会采取更多举措

4.2.3 冒着新出现的人畜共患病的风险提高生产力

4.3 市场限制

4.3.1 缺乏兽医

4.3.2 动物保健相关的高成本

4.4 波特五力分析

4.4.1 买家/消费者的议价能力

4.4.2 供应商的议价能力

4.4.3 新进入者的威胁

4.4.4 替代产品的威胁

4.4.5 竞争激烈程度

5. 市场细分(按价值划分的市场规模 - 百万美元)

5.1 按产品类型

5.1.1 通过治疗学

5.1.1.1 疫苗

5.1.1.2 杀寄生虫剂

5.1.1.3 抗感染药

5.1.1.4 医用饲料添加剂

5.1.1.5 其他治疗

5.1.2 通过诊断

5.1.2.1 免疫诊断测试

5.1.2.2 分子诊断

5.1.2.3 诊断影像

5.1.2.4 临床化学

5.1.2.5 其他诊断

5.1.3 按动物类型

5.1.3.1 狗和猫

5.1.3.2 马匹

5.1.3.3 反刍动物

5.1.3.4 猪

5.1.3.5 家禽

5.1.3.6 其他动物类型

5.2 地理

5.2.1 美国

5.2.2 加拿大

5.2.3 墨西哥

6. 竞争格局

6.1 公司简介

6.1.1 Boehringer Ingelheim GmbH & Co. KG

6.1.2 Ceva Sante Animale

6.1.3 Dechra Pharmaceuticals PLC

6.1.4 Elanco Animal Health Incorporated

6.1.5 Merck & Co., Inc.

6.1.6 Neogen Corporation

6.1.7 Bimeda Inc.

6.1.8 Zoetis Inc.

6.1.9 Vetoquinol S.A.

6.1.10 Idexx Laboratories

7. 市场机会和未来趋势

北美兽医保健行业细分

根据报告的范围,兽医保健市场包括针对伴侣动物和农场动物的治疗产品和解决方案。兽医保健可以定义为与诊断、治疗和预防动物疾病相关的科学。畜牧业生产的重要性日益增加,带动了兽医保健市场的增长。

北美兽医保健市场按产品类型(治疗和诊断)、动物类型(狗和猫、马、反刍动物、猪、家禽和其他动物类型)和地理(美国、加拿大和墨西哥)进行细分。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 按产品类型 | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| 地理 | ||

| ||

| ||

|

北美兽医保健市场研究常见问题解答

目前北美兽医保健市场规模有多大?

北美兽医保健市场预计在预测期内(2024-2029)复合年增长率为 5.70%

谁是北美兽医保健市场的主要参与者?

Boehringer Ingelheim International GmbH、Eli Lilly and Company (Elanco Animal Health)、Merck & Co Inc、Zoetis Inc、Idexx Laboratories 是北美兽医保健市场的主要公司。

北美兽医保健市场涵盖哪些年份?

该报告涵盖了北美兽医保健市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美兽医保健市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

北美兽医保健行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美兽医保健市场份额、规模和收入增长率统计数据。北美兽医保健分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。