北美火电市场分析

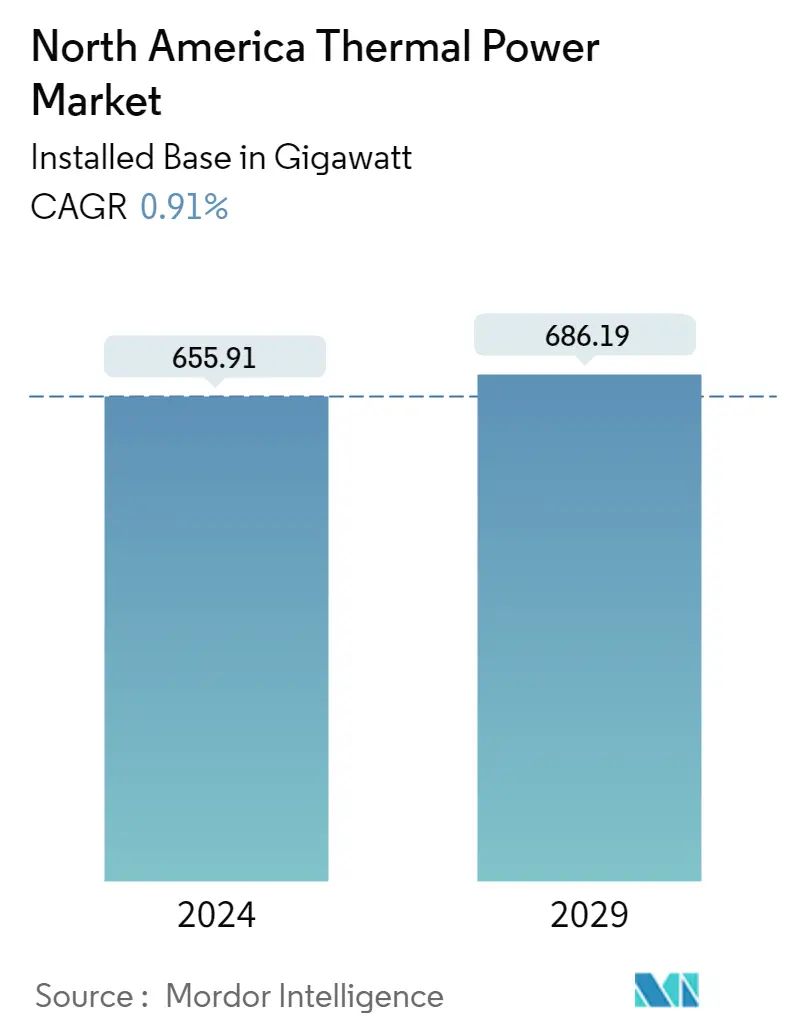

北美火电市场装机规模预计将从2024年的655.91吉瓦增长到2029年的686.19吉瓦,预测期内(2024-2029年)复合年增长率为0.91%。

- 从中期来看,火电厂投资增加等因素可能会推动市场。

- 另一方面,可再生能源在总发电结构中所占份额的增加以及作为一种经济上可行的清洁替代能源预计将抑制市场的增长。

- 尽管如此,火电项目在效率和有害排放减少方面的技术进步预计将为市场参与者创造充足的机会。

北美火电市场趋势

天然气将主导市场

- 天然气是最清洁的燃料之一,可以提供工业规模的电力。预计燃气发电将在未来几十年内取代该地区的煤炭发电能力。此外,可再生能源投资预计将大幅增长,燃气发电提供的灵活性预计将继续受到需求。

- 天然气热电厂最重要的驱动因素之一是它们用作风能和太阳能等可再生能源不可靠的备用电源。天然气发电厂可以在短时间内开始运行,这可以提高公用电网的可靠性。从而帮助市场的增长。

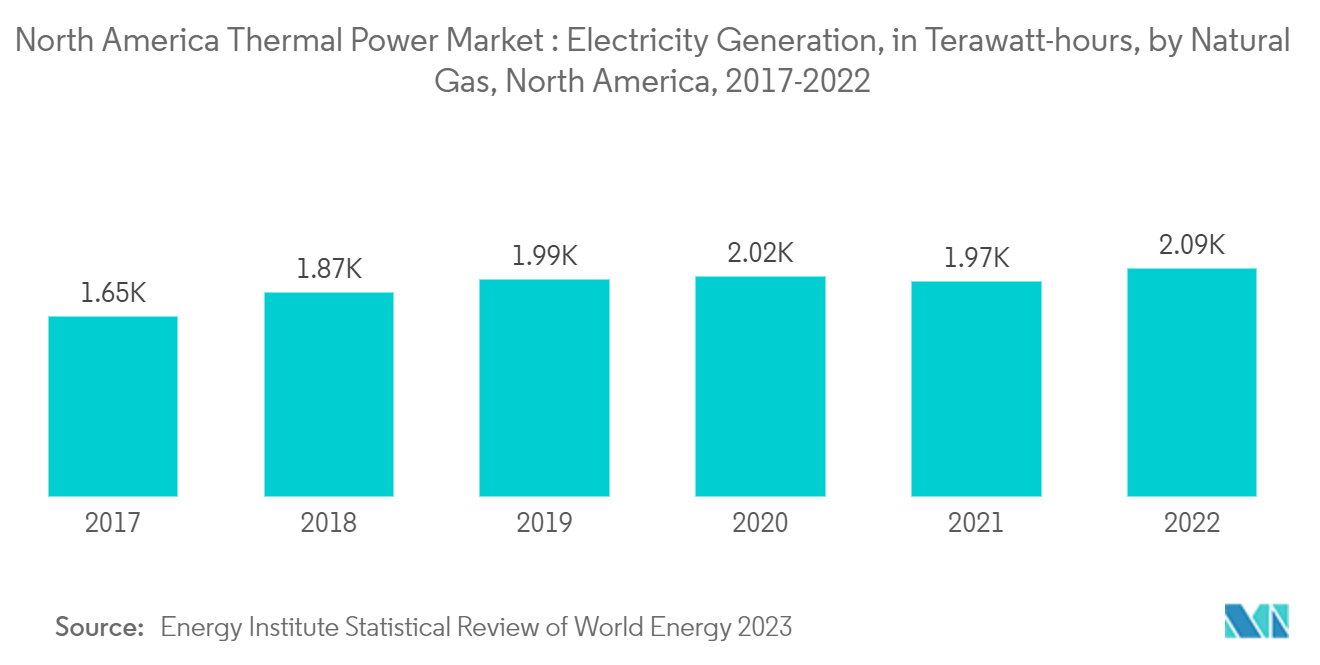

- 该地区天然气提供的一次能源增长了4.7%,从2021年的37.80艾焦耳增至2022年的39.58艾焦耳。天然气一次能源消耗增加的趋势预计将推动市场。此外,2022年该地区天然气发电量达到2089.4太瓦时。

- 2022 年 2 月,墨西哥联邦电力委员会 (CFE) 将位于尤卡坦州的新天然气联合循环发电厂 Valladolid 和 Mérida 的开发权授予由西班牙公司 Técnicas Reunidas 和 TSK 组成的财团,该财团将共同设计和建造这些工厂以及三菱电力公司,后者将提供涡轮机技术。

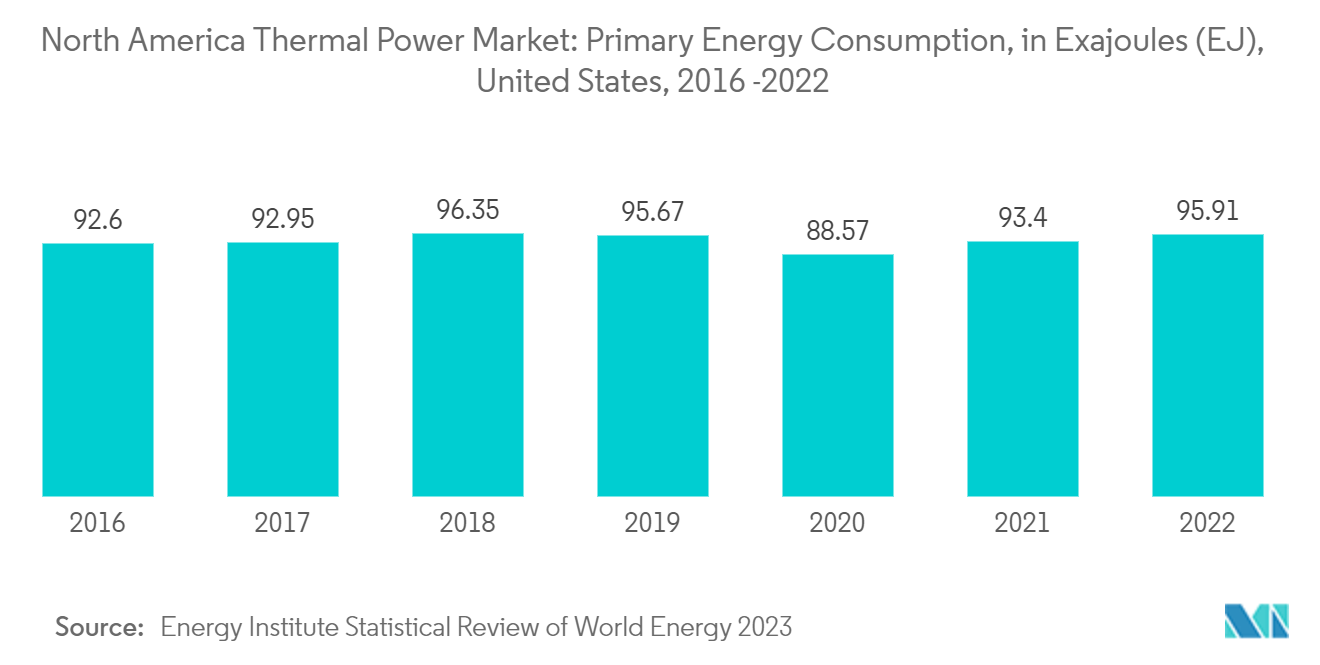

- 该地区一次能源消费量增长了3%,从2021年的115.23艾焦耳增至2022年的118.78艾焦耳。该国一次能源消费量的增加预计将推动市场的增长。

- 因此,由于该领域投资的增加,预计天然气将在预测期内主导市场。

美国主导市场

- 预计天然气将在美国发挥至关重要的作用,即使是在实行全面脱碳政策的州也是如此。预计未来几年清洁气体技术将会增加,发电厂效率也会提高。

- 该国一次能源消费增长了2.6%,从2021年的93.40艾焦增至2022年的95.91艾焦。该国一次能源消费的增加可能会推动市场的增长。

- 在美国,不同的州在建设火力发电厂方面采取了不同的路径。例如,天然气在加利福尼亚州占主导地位,但该州正在推动其公用事业公司用可再生能源和其他资源取代天然气发电厂。其他州,例如中西部的州,正在采用更多以天然气为基础的方法来满足其能源需求。

- 2022 年 12 月,Competitive Power Ventures (CPV) 宣布在西弗吉尼亚州多德里奇县建设一座新的燃气发电厂。该联合循环天然气发电厂预计将采用碳捕获技术,容量为 1800 兆瓦。该项目的成本将为30亿美元。

- 该国页岩油气产量大幅增加,大大降低了对全球能源供应链的依赖。天然气价格的下降进一步促进了火电市场的增长。

- 因此,由于对该行业的大量投资,美国预计将主导北美火电市场。

北美火电行业概况

北美火电市场处于半整合状态。该市场的一些主要参与者(排名不分先后)包括 NextEra Energy, Inc.、Dominion Energy, Inc.、Duke Energy Corporation、Southern Company 和 American Electric Power Company Inc. 等。

2022 年 4 月,NextEra Energy 宣布了真正的零碳排放目标,这是能源生产商有史以来提出的碳减排目标,计划到 2045 年消除其运营中的碳排放。要实现这一目标,公司需要大量投资并改造其发电机组通过消除 NextEra Energy 运营中的所有范围一和范围二碳排放,同时提高其服务的许多客户群体的承受能力、可靠性、弹性和成本确定性。

北美火电市场领导者

NextEra Energy, Inc.

Dominion Energy, Inc.

Duke Energy Corporation

Southern Company

American Electric Power Company Inc

- *免责声明:主要玩家排序不分先后

北美火电市场动态

- 2023 年 11 月:GE Vernova 的天然气发电业务宣布将支持杜克能源计划在其位于佛罗里达州沃卢西亚县奥兰多附近的 DeBary 工厂建造和运营的端到端绿色氢系统的开发。新的氢气系统将于 2024 年投入运行,将在电力需求增加时为杜克大学的客户提供峰值电力。该工厂预计将成为美国第一家、世界上第一家生产和使用绿色氢气为燃气轮机提供动力的发电厂,以便在电网需要额外发电以满足需求时满足峰值电力应用。生产、储存和最终使用将集中在 DeBary 发电厂。 GE Vernova 将支持涡轮机与绿色氢的集成,包括升级现场安装的四台 GE 7E 燃气轮机之一,以适应大量的氢燃料混合物。

- 2022 年 11 月:美国政府宣布美国八座天然气联合循环燃气轮机 (CCGT) 发电厂已上线。根据美国每月发电机库存的估算和数据,这些新发电厂预计将为美国电网增加 7,775 兆瓦 (MW) 的发电能力。

- 2022年5月:JERA Co., Inc.通过子公司JERA Americas Inc.与Stonepeak管理的基金关联公司签订股票购买协议,收购马萨诸塞州和缅因州火力发电项目100%权益在美国。这两个项目分别是马萨诸塞州的运河热电站和缅因州的巴克斯波特热电站,总装机容量约为1.63吉瓦。

北美火电行业细分

火力发电是利用燃烧燃料产生的直接热量或燃烧石油、天然气、煤炭等产生的蒸汽来旋转发电机并发电的过程。

北美火电市场按来源和地理位置(美国、加拿大和墨西哥)进行细分。按来源划分,市场分为煤炭、天然气、核能等。该报告还涵盖了该地区主要国家的北美火电市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据容量(GW)进行的。

| 煤炭 |

| 气体 |

| 核 |

| 其他燃料类型 |

| 美国 |

| 加拿大 |

| 墨西哥 |

| 汽油种类 | 煤炭 |

| 气体 | |

| 核 | |

| 其他燃料类型 | |

| 地理 | 美国 |

| 加拿大 | |

| 墨西哥 |

北美火电市场研究常见问题解答

北美火电市场有多大?

北美火电市场规模预计到2024年将达到655.91吉瓦,并以0.91%的复合年增长率增长,到2029年将达到686.19吉瓦。

目前北美火电市场规模有多大?

2024年,北美火电市场规模预计将达到655.91吉瓦。

谁是北美火电市场的主要参与者?

NextEra Energy, Inc.、Dominion Energy, Inc.、Duke Energy Corporation、Southern Company、American Electric Power Company Inc 是北美热电市场运营的主要公司。

北美火电市场涵盖哪些年份?2023 年市场规模是多少?

2023年,北美火电市场规模预计为650吉瓦。该报告涵盖了北美热电市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美热电市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

北美火电行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美热电市场份额、规模和收入增长率统计数据。北美热电分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。