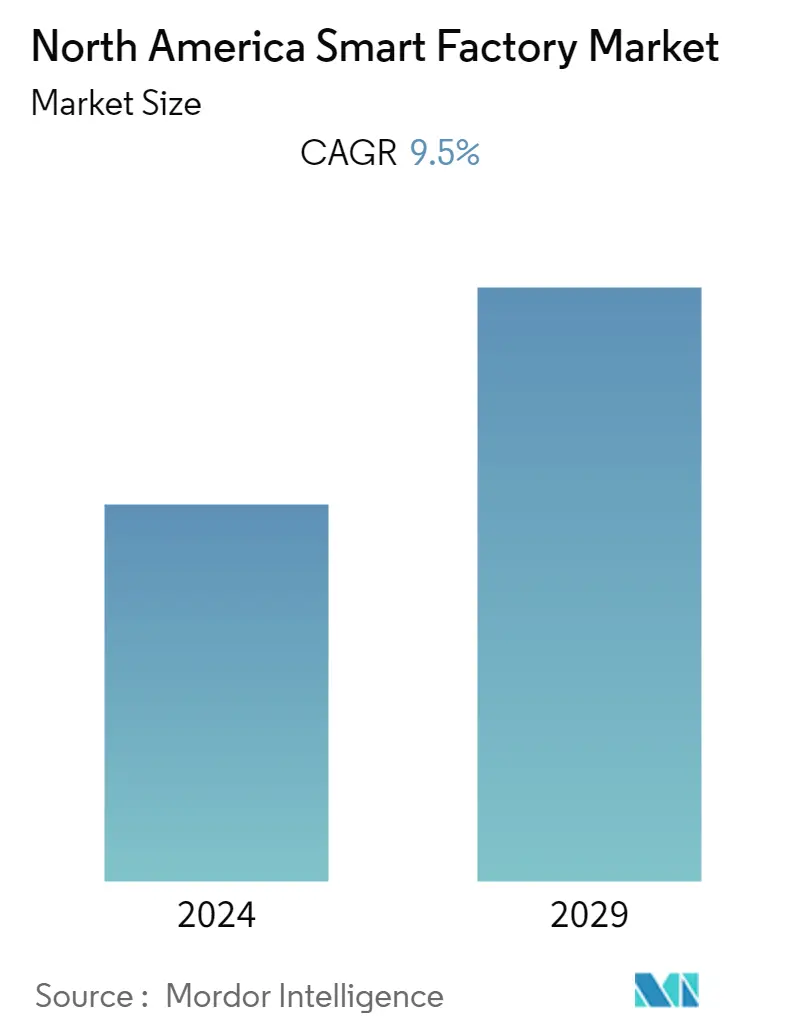

北美智能工厂市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | 9.50 % |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美智能工厂市场分析

北美智能工厂市场预计在预测期内(2021-2026年)复合年增长率约为9.5%。 COVID-19的爆发迫使制造业重新评估其传统生产流程,主要推动整个生产线的数字化转型和智能制造实践。制造商还被迫集体设计和实施多种新的敏捷方法来监控产品和质量控制。

- 玛丽维尔大学估计,到 2025 年,全球每年将产生超过 180 万亿千兆字节的数据。其中很大一部分将由工业物联网支持的行业产生。工业物联网 (IIoT) 巨头 Microsoft 的一项调查发现,85% 的公司至少拥有一个 IIoT 用例项目。这一数字还会增加,因为 94% 的受访者表示他们将在 2021 年之前实施 IIoT 战略。

- 物联网技术正在克服制造业的劳动力短缺问题,特别是在美国等发达国家。因此,美国联邦政府和私营部门正在投资工业4.0物联网技术,以增加被中国和其他低劳动力成本国家取代的美国工业基础。因此,物联网技术可能主要推动全球智能工厂解决方案的采用。

- 此外,最近关税的增加可能会迫使美国制造商以更低的成本生产商品,而这将通过自动化来实现。投资自动化预关税的汽车公司处于领先地位,它们是其他公司节省成本的蓝图。生产工业机器人和自动化产品的公司将从中受益,因为它们是自动化所需机器人和设备的最大生产商。

- 自动化技术,例如协作机器人,需要人工干预/交互。此外,工业控制系统(ICS)存在安全风险。因此,必须安装ICS安全解决方案来防止系统受到安全威胁,这增加了ICS的维护成本。尽管如此,网络安全解决方案的进步正在减少人们对与 ICS 相关的安全问题的担忧。

北美智能工厂市场趋势

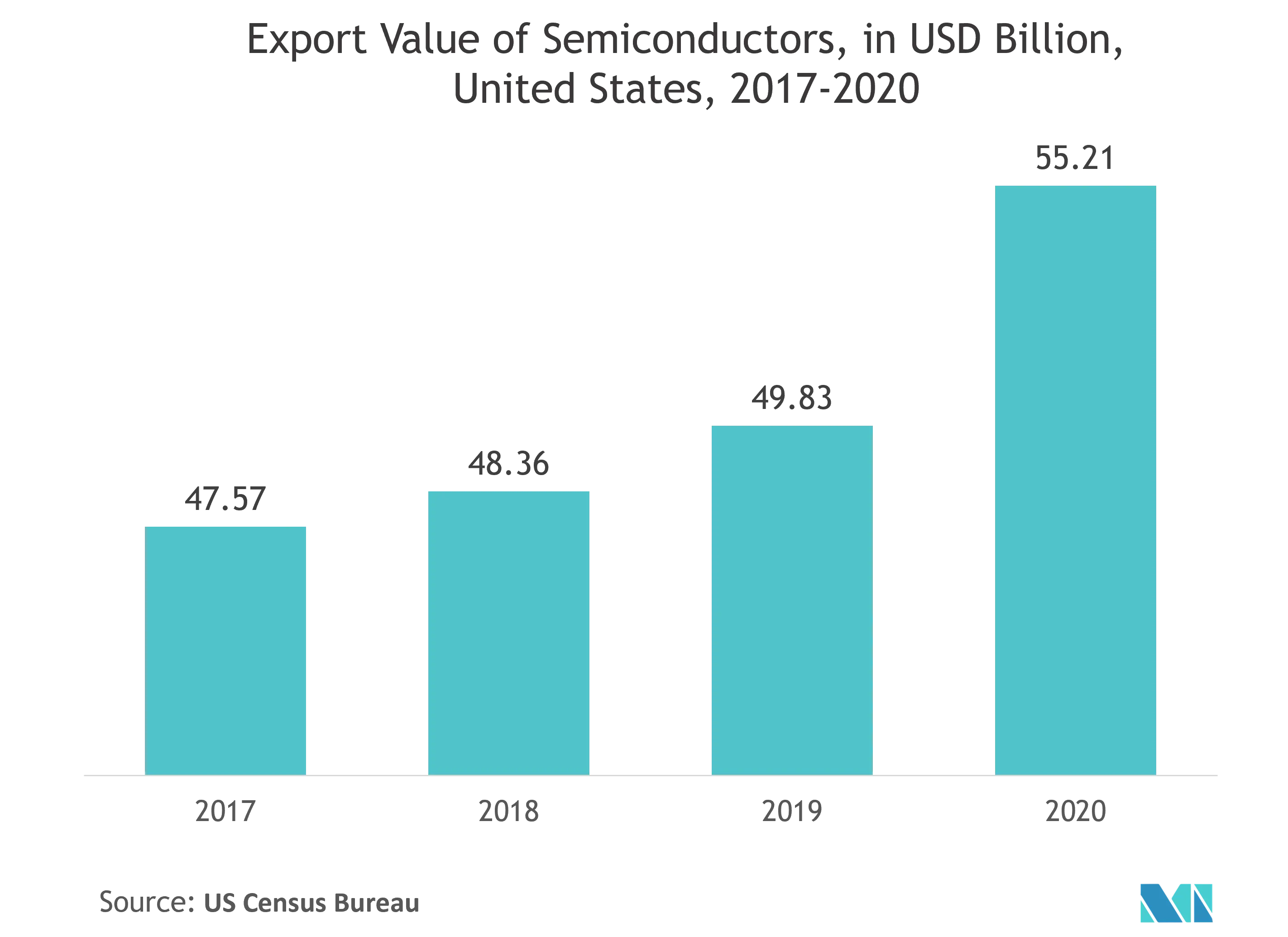

半导体行业正在显着增长

- 该地区的电子行业正在稳步增长,并在设计和无晶圆厂领域的许多企业中占据着显着的份额。据美国人口普查局预测,到2023年,半导体及其他电子元件行业的收入预计将达到1051.6亿美元。

- 此外,该地区对智能手机和消费电子产品的需求巨大,这推动了对所研究市场的需求。据爱立信称,随着 5G 的需求增加,到 2025 年,智能手机用户预计将达到 3.6 亿。

- 此外,该地区对智能可穿戴设备的需求不断增长,带动了该地区对半导体的需求。据思科系统公司称,到 2022 年,北美联网可穿戴设备的数量预计将达到 4.39 亿美元。这些发展正在增加该地区的市场需求。

- 根据半导体行业协会 (SIA) 的数据,半导体行业直接雇用了美国近 25 万工人。美国也是世界上一些主要汽车厂商的所在地,他们正在投资电动汽车和汽车的自动驾驶潜力,这需要高性能的集成电路。这是推动半导体硅片市场需求的主要因素之一。例如,2020年12月,全球锂离子应用硅碳复合材料供应商Group14 Technologies获得了1700万美元的B轮融资资金由 SK Materials 领投。

- 这场流行病对美国许多人和许多行业造成了残酷的打击,但半导体行业是唯一的亮点之一。这意味着对各种芯片的额外需求,这增加了已经以最快速度运行的供应链的压力。因此,推动市场参与者投资于产品开发。

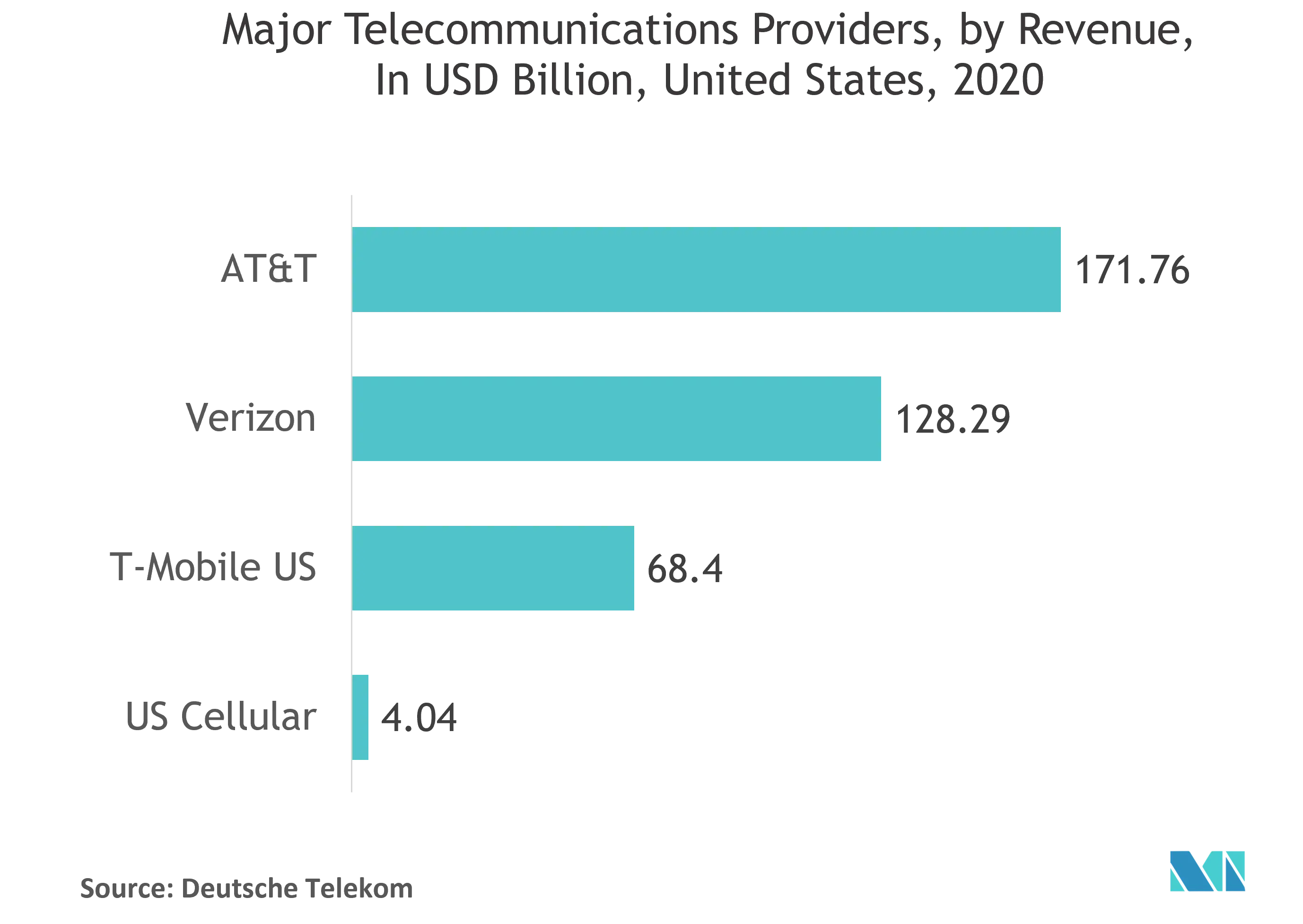

通信是推动市场的细分领域之一

- 当将信息从特定源传送到目的地时,有线通信往往具有相对较低程度的失真。例如,从有线模数转换器接收数字编码数据,并以 8 kbit/s 的固定速率发送到单个数字控制器,几乎没有数据丢失和失真,即只有最低有效位容易出现错误。。此外,还有一些有线网络协议旨在通过使用令牌来控制对网络的访问来实现相对恒定的延迟曲线,例如 PROFIBUS-DP 和 ControlNet。

- 例如,FieldComm Group、PI(Profibus Profinet International)和ODAVA正在共同努力推动工业以太网的发展。其目的是利用 IEEE 802.3.cg 目前正在进行的工作,将 EtherNet/IP、HART-IP 和 PROFINET 的使用扩展到过程工业的危险场所。

- 无线网络的发展为工业自动化带来了多种可能性。无线工业自动化的理念长期以来一直是许多组织无法实现的目标,但 5G 正在开始使这一目标成为现实。公司已经开始在工厂内部署专用 5G 网络,并看到性能、低延迟、确定性和可靠性的提高。

- 例如,康宁和 Verizon 已在康宁位于美国希科里的光缆制造工厂安装了 5G 超宽带服务。康宁将使用 Verizon 的 5G 技术,在全球最广泛的光纤电缆制造设施之一中测试 5G 的应用,以增强工厂自动化和质量保证等功能。

- 包含无线通信的单个设备通常比有线网络更昂贵。然而,这以多种方式增加了前期成本抵消。从长远来看,无线设备往往被证明是最具成本效益的选择,因为它可以节省生产区域布线的成本等因素。

北美智能工厂产业概况

北美智能工厂市场适度整合,有几家大公司存在。两家公司不断投资建立战略合作伙伴关系和产品开发,以获得更多市场份额。市场的一些最新发展是:。

- 2021年4月——三菱电机公司开发了七款新的X系列产品,包括两款HVIGBT和五款HVDIODE,使X系列功率半导体模块总数达到24个。这些模块专为日益大容量、小尺寸的逆变器而设计适用于牵引电机、直流电力发射机、大型工业机械以及其他高压、大电流设备。 7月份开始,车型将依次发布。

- 2020年9月——西门子和格兰富签署了两家公司战略合作的数字合作伙伴框架,重点关注双方在三个主要领域提供的互补产品和解决方案:水和废水应用、工业自动化和楼宇技术。

北美智能工厂市场领导者

-

ABB Ltd

-

Cognex Corporation

-

Siemens AG

-

Schneider Electric SE

-

Yokogawa Electric Corporation

*免责声明:主要玩家排序不分先后

北美智能工厂市场报告 - 目录

-

1. 介绍

-

1.1 研究假设和市场定义

-

1.2 研究范围

-

-

2. 研究方法论

-

3. 执行摘要

-

4. 市场洞察

-

4.1 市场概况

-

4.2 行业吸引力——波特五力分析

-

4.2.1 供应商的议价能力

-

4.2.2 买家的议价能力

-

4.2.3 新进入者的威胁

-

4.2.4 替代品的威胁

-

4.2.5 竞争激烈程度

-

-

4.3 行业价值链分析

-

4.4 Covid-19 对市场的影响

-

-

5. 市场动态

-

5.1 市场驱动因素

-

5.1.1 整个价值链越来越多地采用物联网 (IoT) 技术

-

5.1.2 对能源效率的需求不断增长

-

-

5.2 市场限制

-

5.2.1 巨额资本投资用于转型

-

5.2.2 容易受到网络攻击

-

-

-

6. 市场细分

-

6.1 按产品分类

-

6.1.1 机器视觉系统

-

6.1.1.1 相机

-

6.1.1.2 处理器

-

6.1.1.3 软件

-

6.1.1.4 外壳

-

6.1.1.5 图像采集卡

-

6.1.1.6 整合服务

-

6.1.1.7 灯光

-

-

6.1.2 工业机器人

-

6.1.2.1 关节式机器人

-

6.1.2.2 笛卡尔机器人

-

6.1.2.3 圆柱形机器人

-

6.1.2.4 SCARA机器人

-

6.1.2.5 并联机器人

-

6.1.2.6 协作工业机器人

-

-

6.1.3 控制装置

-

6.1.3.1 继电器和开关

-

6.1.3.2 伺服电机和驱动器

-

-

6.1.4 传感器

-

6.1.5 通讯技术

-

6.1.5.1 有线

-

6.1.5.2 无线的

-

-

6.1.6 其他产品

-

-

6.2 按技术

-

6.2.1 产品生命周期管理 (PLM)

-

6.2.2 人机界面 (HMI)

-

6.2.3 企业资源与规划 (ERP)

-

6.2.4 制造执行系统(MES)

-

6.2.5 集散控制系统(DCS)

-

6.2.6 监控控制器和数据采集(SCADA

-

6.2.7 可编程逻辑控制器(PLC)

-

6.2.8 其他技术

-

-

6.3 按最终用户行业

-

6.3.1 汽车

-

6.3.2 半导体

-

6.3.3 油和气

-

6.3.4 化学与石化

-

6.3.5 制药

-

6.3.6 航空航天和国防

-

6.3.7 食品与饮品

-

6.3.8 矿业

-

6.3.9 其他最终用户行业

-

-

6.4 按国家/地区

-

6.4.1 美国

-

6.4.2 加拿大

-

-

-

7. 竞争格局

-

7.1 公司简介

-

7.1.1 ABB Ltd.

-

7.1.2 Cognex Corporation

-

7.1.3 Siemens AG

-

7.1.4 Schneider Electric SE

-

7.1.5 Yokogawa Electric Corporation

-

7.1.6 Kuka AG

-

7.1.7 Rockwell Automation Inc.

-

7.1.8 Honeywell International Inc.

-

7.1.9 Robert Bosch GmbH

-

7.1.10 Mitsubishi Electric Corporation

-

7.1.11 Fanuc Corporation

-

7.1.12 Emerson Electric Company

-

7.1.13 FLIR Systems Inc.

-

-

-

8. 投资分析

-

9. 未来市场前景

北美智能工厂行业细分

北美智能工厂市场按产品类型(即机器视觉系统和工业机器人等)和技术(包括 SCADA、PLC 和 HMI 等)进行细分。本研究范围主要考虑北美地区采用智能技术来增强运营的工厂或制造设施。

| 按产品分类 | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

| 按技术 | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| 按最终用户行业 | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| 按国家/地区 | ||

| ||

|

北美智能工厂市场研究常见问题解答

目前北美智能工厂市场规模有多大?

北美智能工厂市场预计在预测期内(2024-2029)复合年增长率为 9.5%

谁是北美智能工厂市场的主要参与者?

ABB Ltd、Cognex Corporation、Siemens AG、Schneider Electric SE、Yokogawa Electric Corporation 是北美智能工厂市场的主要运营公司。

这个北美智能工厂市场涵盖哪些年份?

该报告涵盖了北美智能工厂市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美智能工厂市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

北美智能工厂行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美智能工厂市场份额、规模和收入增长率统计数据。北美智能工厂分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。