| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

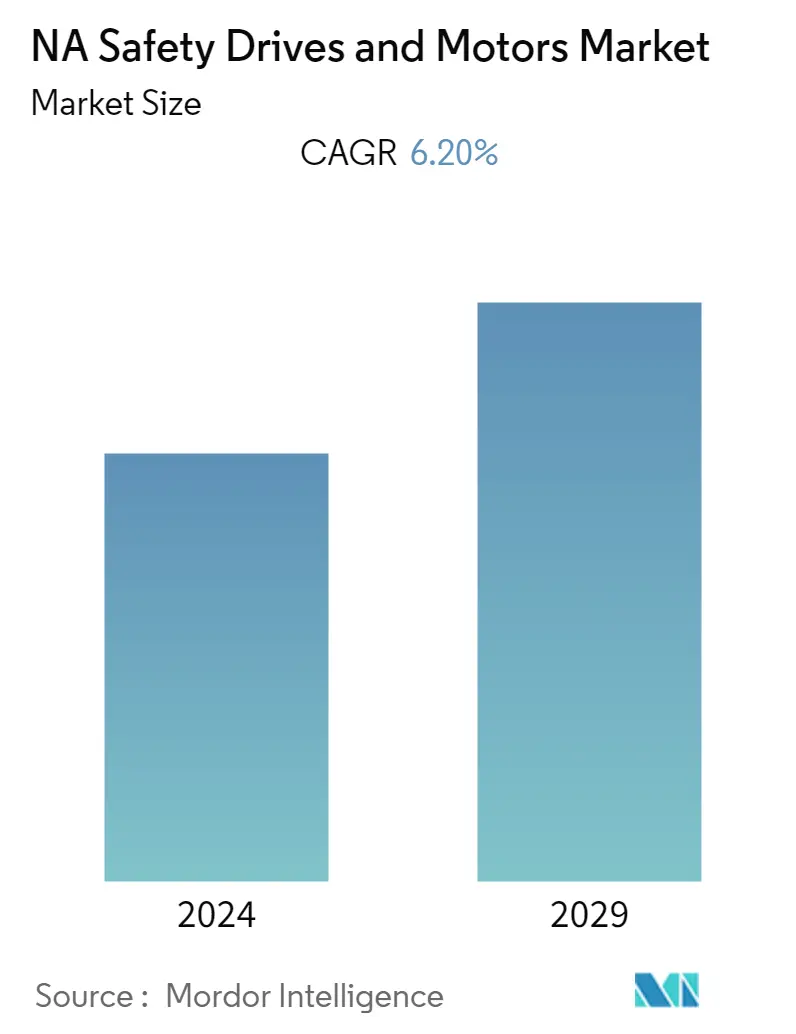

| CAGR | 6.20 % |

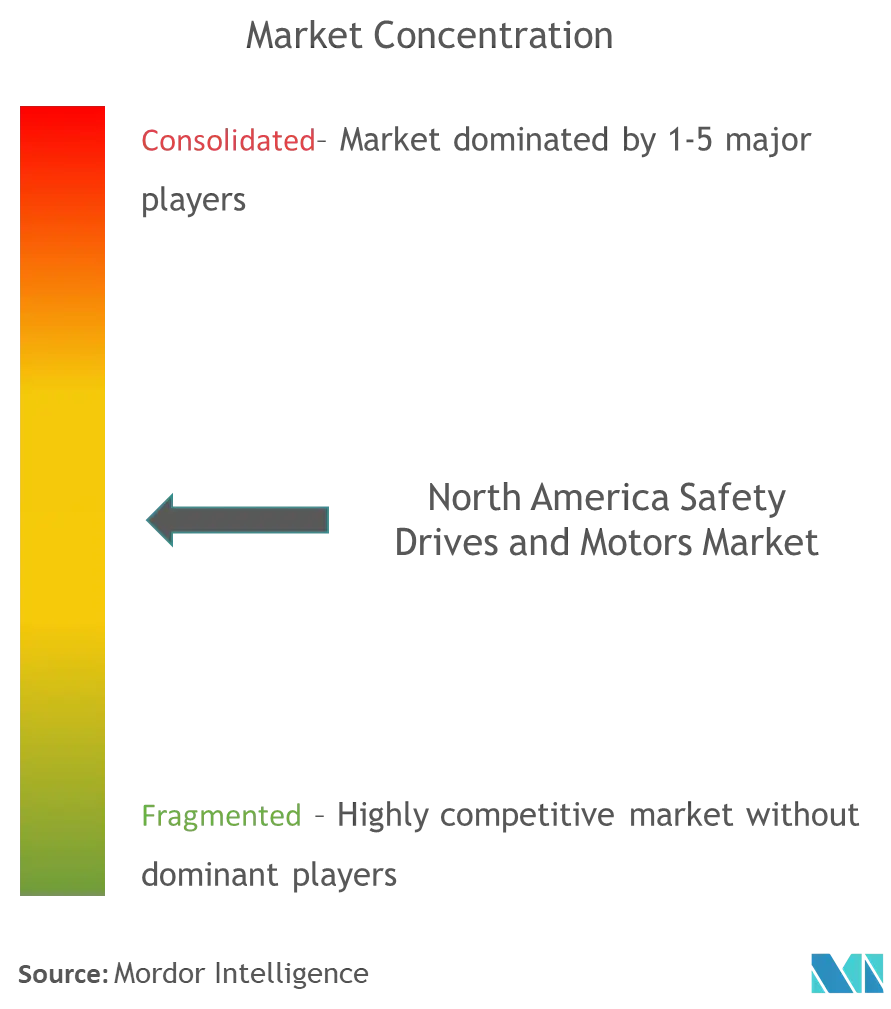

| 市场集中度 | 中等的 |

主要参与者*免责声明:主要玩家排序不分先后 |

北美安全驱动和电机市场分析

北美安全驱动和电机市场预计在 2021 年至 2026 年的预测期内复合年增长率为 6.2%。对安全设备的需求、对具有成本效益的系统的需求以及行业安全标准推动该地区的全球安全驱动和电机市场。

- 驱动器和电机是任何工业部门机械的关键组件。由于核心工业部门存在多个危险区域,因此对安全驱动器和电机的需求变得至关重要。 IEC 和 EN 标准用于认证电机并满足 ATEX 指令和其他国际标准。

- 安全驱动器有助于减少机器时间并提高生产率,同时保护人员和设备免受损坏。因此,这些安全设备具有可实现系统速度和扭矩控制、最佳过程控制以及显着节能的功能。

- 工业机器和工厂变得更加灵活和高效,从而促进了安全集成设备的发展。这些集成的安全功能可以经济有效地实施新的安全概念。此外,汽车销量的不断增长(尤其是在美国)以及经济的稳定推动了该地区对安全驱动器和电机的销售和需求。美国是仅次于中国的第二大乘用车市场。根据美国交通部和联邦公路管理局的数据,美国有 2.869 亿辆汽车。

- COVID-19 的爆发对安全驱动器和电机市场产生了前所未有的影响,一些部署驱动器的最终用户行业面临着一些困难。这些行业因全国范围内的封锁而陷入瘫痪。然而,随着后 COVID-19 时代办公室和工业的重新开放,预计该行业对节能设备的需求将不断增加,从而产生对驱动器和电机的辅助需求。

北美安全驱动和电机市场趋势

石油和天然气行业有望占据最大市场份额

- 安全驱动器和电机在石油和天然气的生产和分配以及石油泵送系统和天然气基础设施的压缩传动系统中发挥着重要作用。

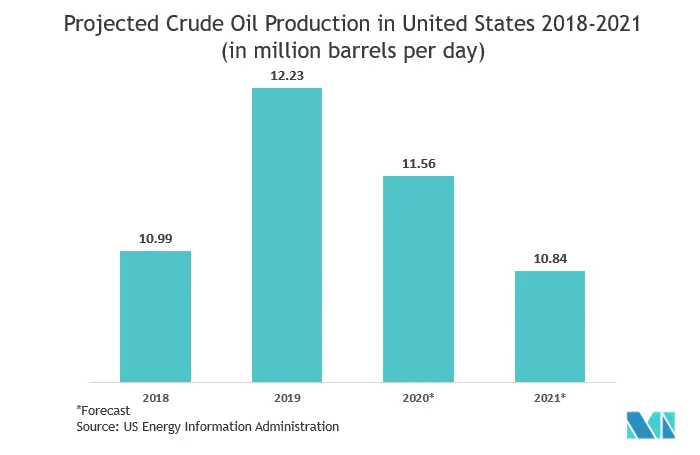

- 随着石油天然气上中游行业投资的不断增加,交直流安全驱动器和电机的需求预计将出现显着高增长。油气上游企业逐步投资石油生产活动,这反过来将提高传统家电的替代率。反过来,这预计将促进北美地区石油和天然气生产市场的增长

- 美国能源信息署此前预测,2020年第二季度美国液体燃料消费量平均为1570万桶/日,较上年同期下降23%。业绩下降反映了与 COVID-19 大流行缓解措施相关的旅行限制和经济活动减少。美国能源情报署预计,美国石油消费最显着的下降之一已经发生,未来18个月需求将普遍上升。

美国有望主导市场

- 汽车、航空航天、国防领域的工业革命以及成为石油和天然气产品重要出口国的地区努力推动了美国对安全驱动器和电机的需求。

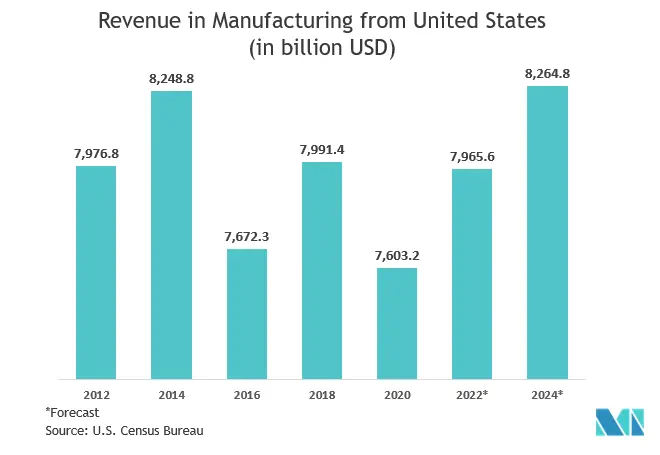

- 该地区的国内工业企业也遵循能源效率标准。当美国开始从第四次工业革命中获利时,当地制造商正在使用大量数据来维持工业层面的能源消耗。这些因素都是工业电机的驱动因素。

- 对安全设备、行业安全标准以及对具有成本效益的系统的需求也促进了该地区全球安全驱动和电机市场的增长。

- 汽车销量的增长和经济的稳定将增加该地区对安全驱动器和电机的销量和需求。此外,在页岩气行业增长和制造业前景改善的推动下,国内消费的增长预计将推动该地区对安全驱动器和电机的需求。

- 页岩气作为石油替代品具有改变地区经济和全球政治格局、重新设计国内外能源政策的新能力,以实现北美特别是美国的创新和自给自足的发展。

- 此外,能源部 (DOE) 正在资助研发(约 2500 万美元)以开发节能电动机。它期望开发新一代节能、高功率密度、高速、集成中压驱动系统,用于各种应用。

北美安全驱动和电机行业概况

该市场集中于一些占据最大市场份额的主要参与者,这是石油和天然气、石化和化学品以及能源公用事业行业的需求。

- 2021 年 8 月 - 西门子宣布推出 SINAMICS G120XE 封闭式驱动系统。它专为满足广泛市场中的工业泵、风扇和压缩机应用的需求而设计。这种新型封闭式系统基于 SINAMICS G120X 基础设施驱动器,非常适合恶劣环境下的石油天然气/石化、水/废水、发电厂以及工业气候控制、制冷和冷水机组的快速设计和调试。

- 2020 年 12 月 - Beckhoff Automation 推出 ELM72xx EtherCAT 伺服驱动器,在 48 V DC 电源下提供高达 16 A 的输出电流 (Irms),从而扩展了其 I/O 端子格式的紧凑型驱动技术产品组合。与同类 EL 系列 I/O 设计相比,它们提供了当前的技术特性,并具有更高的性能和功能。即使在高输出功率下,ELM72xx 金属外壳也能提供最佳的散热效果,并能提供最佳的电气干扰屏蔽。

北美安全驱动和电机市场领导者

-

ABB Limited

-

Rockwell Automation, Inc.

-

Siemens

-

Pilz GmbH & Co. KG

-

SIGMATEK GmbH & Co KG

- *免责声明:主要玩家排序不分先后

北美安全驱动和电机市场新闻

- 2021 年 10 月 - 罗克韦尔自动化有限公司推出了 PowerFlex 6000T 变频器,该变频器以紧凑的设计提供高效的性能。该驱动器可接受高达 13.8 kV 的初级电压,占地面积为 2,310 至 3,010 毫米(7.58 至 9.87 英尺)。由于其紧凑的设计,该驱动器非常适合 IEC 市场中的新建和改造工业应用,特别是那些空间有限的市场。该变频器允许直接连接主配电线路的高压馈电,无需降压变压器或变电站设备,从而节省资金。

- 2021 年 9 月 - 西门子推出了新型 SIMOTICS S-1FS2 系列伺服电机,专为满足无菌包装、食品、饮料、制药和其他过程工业的清洁条件要求而设计。

北美安全驱动和电机行业细分

安全驱动器和电机的集成安全功能仍然很受欢迎,以满足现代基础设施、高效能源消耗和环保解决方案不断增长的需求。安全驱动器和电机还有助于缩短停机时间、提高生产率以及降低维护和安装成本。

| 按类型 | 驱动器 | 交流驱动器 | |

| 直流驱动器 | |||

| 电机 | 交流电机 | ||

| 直流电机 | |||

| 按最终用户行业 | 能源与电力 | ||

| 矿业 | |||

| 油和气 | |||

| 制造业 | |||

| 石油化工 | |||

| 其他最终用户行业 | |||

| 按国家/地区 | 美国 | ||

| 加拿大 | |||

北美安全驱动和电机市场研究常见问题解答

目前北美安全驱动器和电机市场规模有多大?

北美安全驱动和电机市场预计在预测期内(2024-2029 年)复合年增长率为 6.20%

谁是北美安全驱动和电机市场的主要参与者?

ABB Limited、Rockwell Automation, Inc.、Siemens、Pilz GmbH & Co. KG、SIGMATEK GmbH & Co KG 是北美安全驱动和电机市场的主要公司。

北美安全驱动器和电机市场涵盖哪些年份?

该报告涵盖了 NA 安全驱动和电机市场的历史市场规模:2019、2020、2021、2022 和 2023 年。该报告还预测了 NA 安全驱动和电机市场的历年规模:2024、2025、2026、2027、2028和 2029 年。

我们最畅销的报告

Popular Automation Reports

Popular Technology, Media and Telecom Reports

北美安全驱动器和电机行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美安全驱动和电机市场份额、规模和收入增长率统计数据。 NA 安全驱动和电机分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。