北美药品包装市场分析

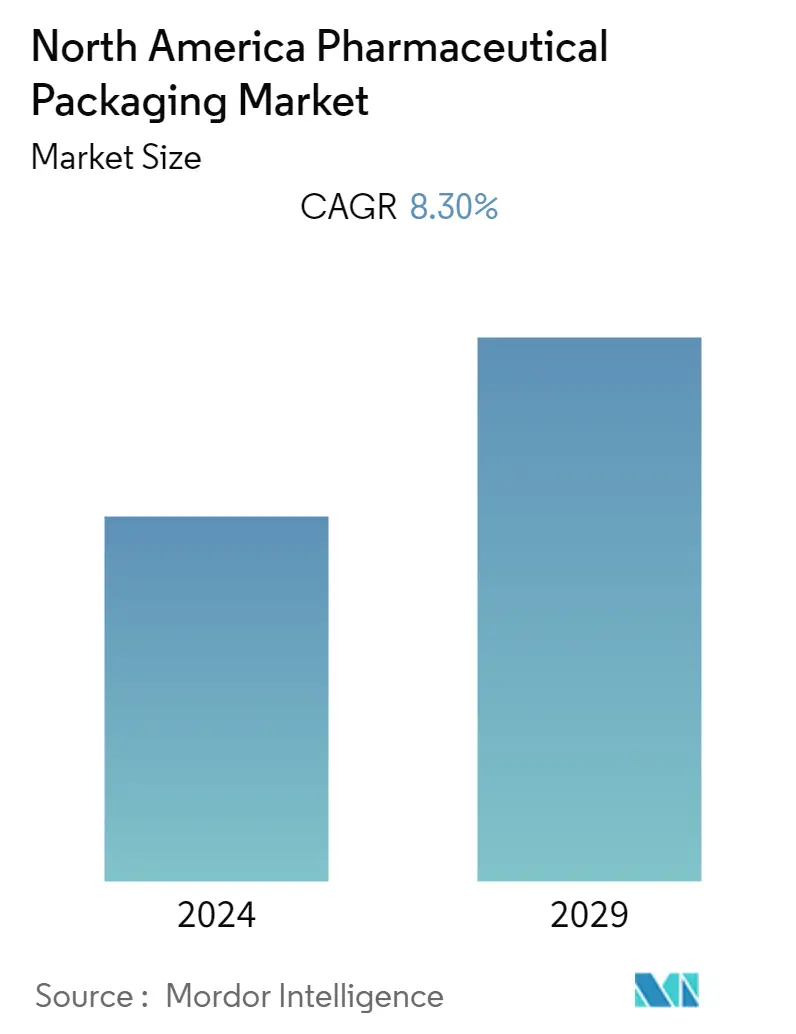

预计2020年至2025年期间,北美药品包装市场的复合年增长率将达到8.3%。现代包装在制药行业中的重要性日益增强,促使品牌利用独特的软包装设计的潜力,从竞争中脱颖而出。其余的竞争并提高盈利能力。

- 除了保护药物的基本要求外,包装还需要具有足够的吸引力和独特性以推销自己。因此,医疗包装的美学吸引力进一步有助于这一因素。

- 吸塑包装的采用率不断增加,因为它们可以提高患者的依从性,并且由于提供多种材料和多种配置选项,可以轻松地根据产品设计进行定制。

- 此外,对防篡改包装的需求不断增长,推动了对吸塑包装的需求,吸塑包装还包括增强屏障保护和减轻包装重量等功能。

- 软质药品包装产品(例如药袋)用于包装医疗器械和用品、诊断试剂和药品。过去十年里,政府法规给制药和医疗器械行业带来了新的挑战。这促使包装制造商改变其生产流程,以满足高生产速度的需求并确保包装产品的灵活性和安全性,同时遵守 FDA 法规。

- 最近的COVID-19疫情为快速增长的疫苗行业的增长提供了进一步的动力。例如,赛诺菲正在与美国政府合作开发该病毒的疫苗。同样,葛兰素史克还与流行病防范创新联盟 (CEPI) 合作开展疫苗项目。此外,在大流行期间,各公司正在提供帮助以支持制药商。例如,2020 年 7 月,Gerresheimer 集团在欧洲、美洲和亚洲生产制药行业高质量标准小瓶的工厂收到了针对 COVID-19 的药物和疫苗小瓶的首批订单。

北美药品包装市场趋势

吸塑包装预计将占据重要份额

- 吸塑包装主要用于提供防潮、气体、光线和温度的屏障保护以及更长的保质期。泡罩包装有助于保持产品完整性,因为预先包装在泡罩中的药物可以免受不利条件的影响。吸塑包装主要用于包装医药产品,例如非处方药和药品(胶囊)以及小型医疗器械。

- 制药行业不断增长的需求是北美地区泡罩包装需求的主要驱动力之一。 FDA 法规的实施要求在医院和疗养院配发的所有处方药品均应以单位剂量格式包装,包括条形码以减少配发错误,这也增加了过去几年泡罩包装的销量。

- 在美国,吸塑包装用于非处方柜台后面的产品,例如过敏药物或口香糖。在包装处方药方面,美国零售商和消费者正在追赶世界其他地区。国内对吸塑包装的需求不断增加。

- 美国医药市场是世界上最重要的国家市场之一。仅美国就占据全球医药市场45%以上的份额。预计该国每年用于药品研发的支出接近 600 亿美元。

- 制药公司对药品安全性和药品包装有效性的政策非常严格,这反过来又导致泡罩包装等药品包装的增加,从而积极推动市场的增长。

预计美国将占据主要市场份额

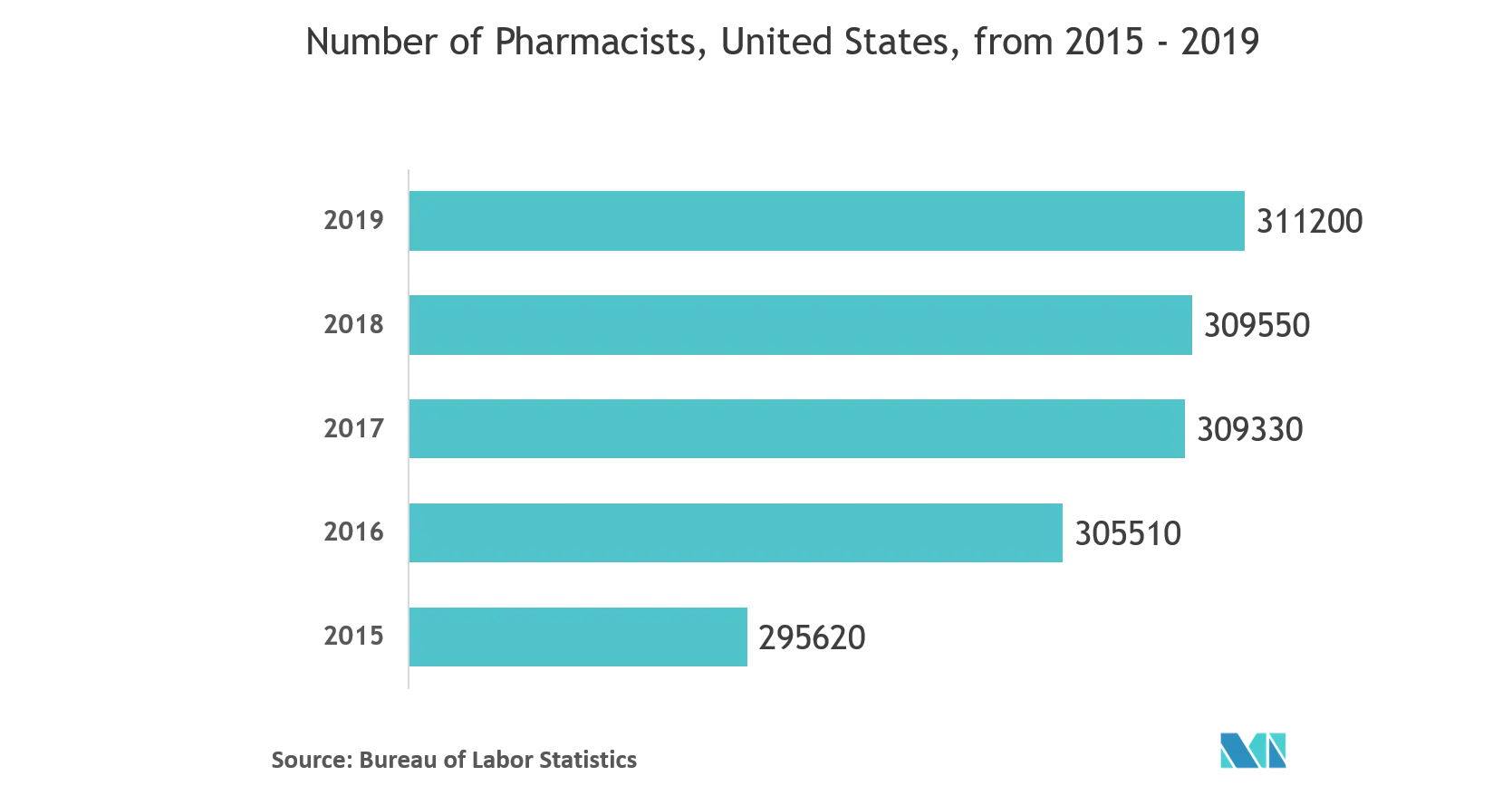

- 美国在医药市场的消费和开发方面均占据主导地位。据 STAT 称,到 2023 年,该国处方药支出预计将达到 6000 亿美元,高于 2019 年估计的 5000 亿美元,预计这将进一步推动该国药品包装市场的发展。

- 由于 Amcor PLC、Becton、Dickinson, and Company、McKesson Corporation 等全球企业的大量存在,美国在北美药品包装市场占据主导地位。这些公司为雅培等一些最大的制药公司提供服务、辉瑞、罗氏和诺华。这些制药公司通过其北美工厂为国内和国际客户提供服务。

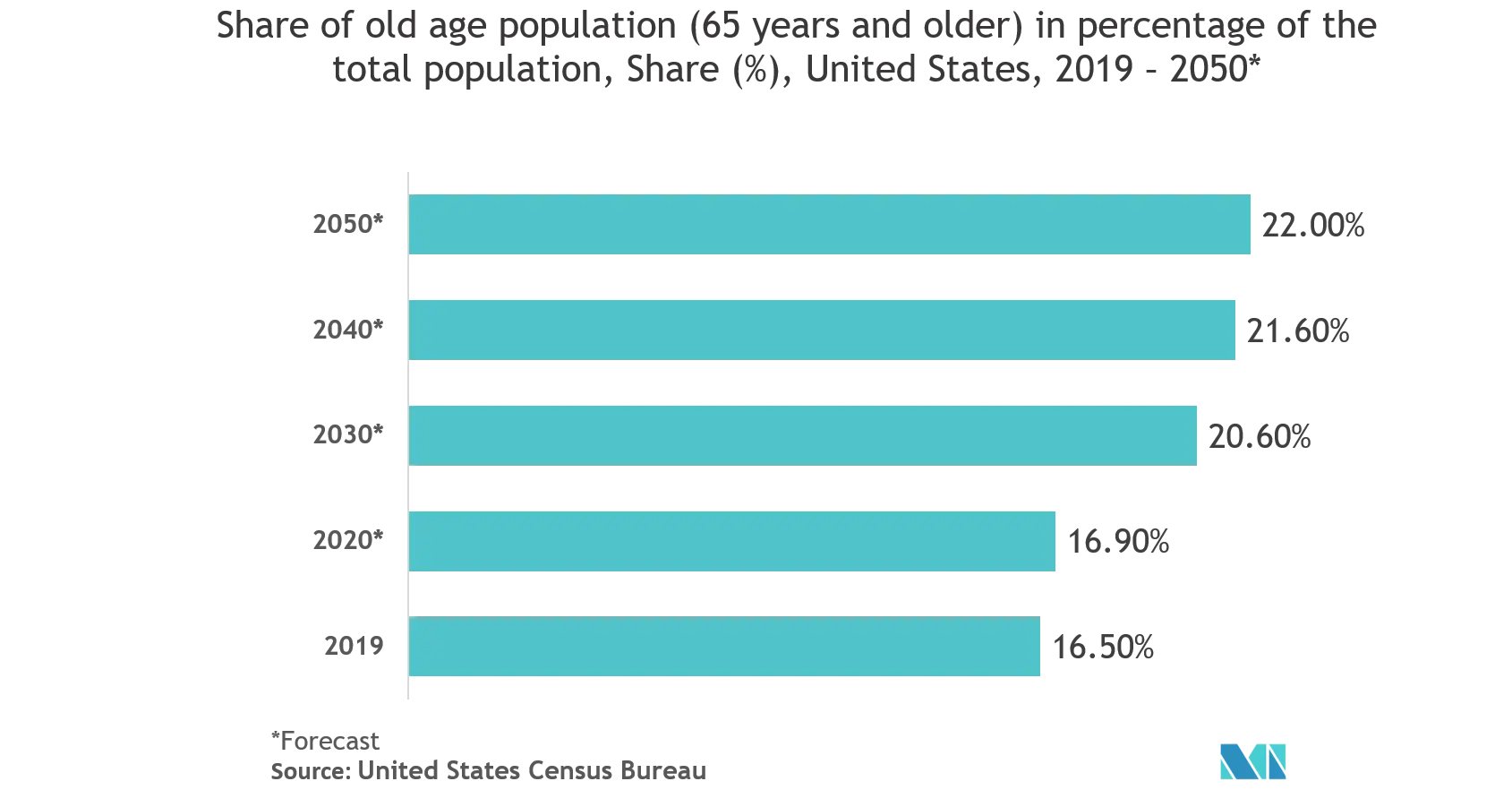

- 此外,0-9岁以下年龄组人口的增加预计将推动对药用糖浆的需求,这反过来又反映出玻璃瓶消费的增长。根据美国人口普查局的数据,2019年美国0-9岁以下人口为4001万人。

- 此外,在美国,由于各地区预期寿命的提高,人口老龄化不断加剧,为医疗器械制造商和整个制药行业创造了发展空间,进而推动了对这些产品包装的需求。

- 由于美国是最大的医药产品消费国之一,原料药和成品依赖进口,因此因COVID-19传播而导致的长期封锁也可能对美国市场产生负面影响。

- 随着该国对玻璃瓶、安瓿和容器的需求不断增长,海外公司正在寻求抓住该国的扩张机会。例如,2019年8月,日本Arglass Yamamura LLC宣布投资超过1.23亿美元在乔治亚州南部建设制造工厂。通过此次扩张,该公司计划使用其最新的玻璃成型技术。

- 此外,由于美国面临从加拿大以外的其他国家进口药品的成本高昂,美国政府授权批发商和药剂师开展一项试点项目,从加拿大进口 FDA 批准的药品。随着这一计划的继续,加拿大对药品玻璃包装的需求预计在未来几年将大幅增长。

北美药品包装行业概况

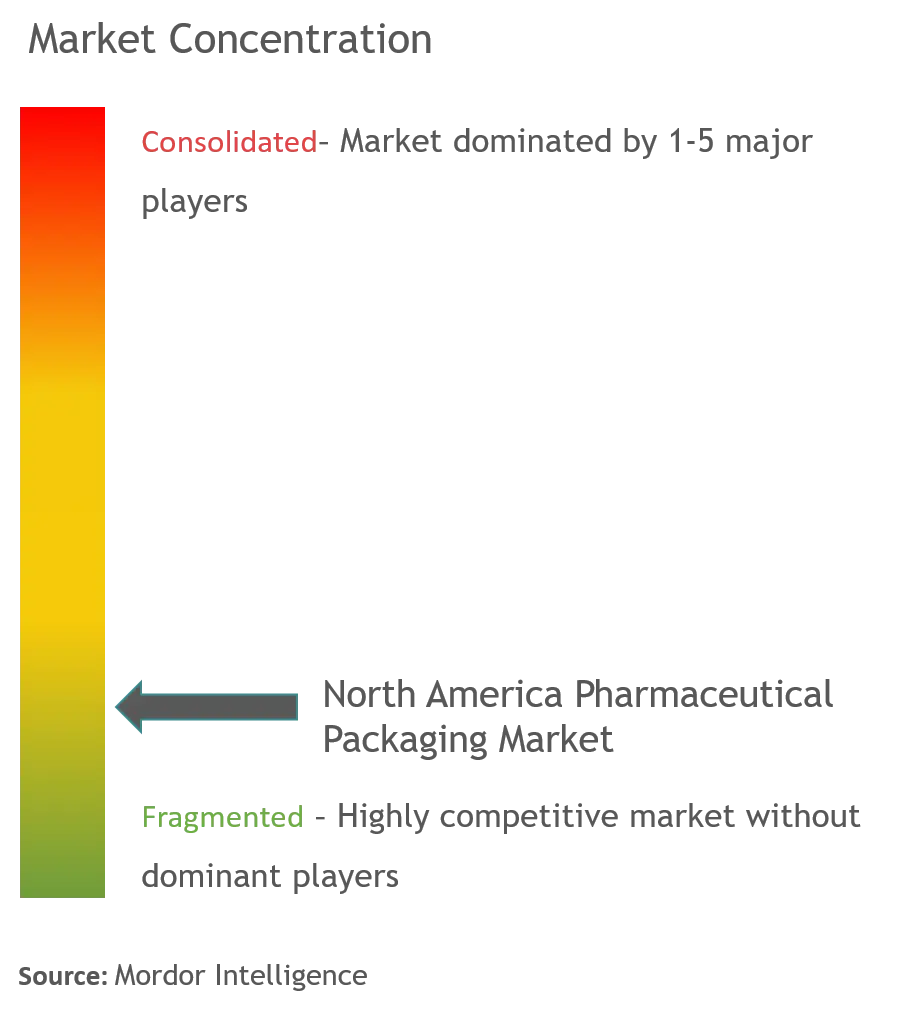

北美制药市场竞争激烈。市场参与者正从创新中受益,这主要是由于该地区参与者之间存在半差异化产品。合规性的严格性使得大多数厂商都可以提供类似的包装;差异仍然严格取决于定制和容量。

- 2020 年 3 月 -Pillo Health 宣布通过该公司正在申请专利的药房耗材 Pharmacy Auto Load(简称 PAL)实现多剂量处方履行的自动化。该公司通过管理多达 28 种处方剂量、触发友好的个性化护理计划提醒、在规定时间正确配药以及通过简单的语音命令和内置功能让用户快速联系护理人员,积极促进家庭健康参与。相机。

- 2019 年 10 月 - AptarGroup 的用于口服固体剂量药物输送的 Activ-Blister 包装解决方案获得美国食品和药物管理局 (FDA) 批准用于 HIV 预防药物。泡罩包装的使用案例将进一步增加。

北美药品包装市场领导者

Amcor PLC

Sonoco Products Co

Winpak Ltd.

Sealed Air Corporation

Omnicell, Inc.

- *免责声明:主要玩家排序不分先后

北美药品包装行业细分

北美因其庞大的药品制造基地以及将先进技术引入药品包装的能力而成为药品包装行业最大的地区之一。市场研究的重点是影响美国和加拿大等主要国家市场的趋势。该研究跟踪了关键市场参数、潜在增长影响因素以及行业内运营的主要供应商。该研究追踪了 COVID-19 对整个药品包装行业及其绩效的影响。

| 医疗袋 | 单位剂量 |

| 多剂量 | |

| 吸塑包装 | 单位剂量 |

| 多剂量 | |

| 小瓶 | |

| 安瓿 | |

| 药筒和注射器 | |

| 其他产品类型 |

| 美国 |

| 加拿大 |

| 产品类别 | 医疗袋 | 单位剂量 |

| 多剂量 | ||

| 吸塑包装 | 单位剂量 | |

| 多剂量 | ||

| 小瓶 | ||

| 安瓿 | ||

| 药筒和注射器 | ||

| 其他产品类型 | ||

| 国家 | 美国 | |

| 加拿大 | ||

北美药品包装市场研究常见问题解答

目前北美药品包装市场规模有多大?

北美药品包装市场预计在预测期内(2024-2029)复合年增长率为 8.30%

谁是北美药品包装市场的主要参与者?

Amcor PLC、Sonoco Products Co、Winpak Ltd.、Sealed Air Corporation、Omnicell, Inc. 是北美药品包装市场的主要公司。

该北美药品包装市场涵盖哪些年份?

该报告涵盖了北美药品包装市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美药品包装市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

北美药品包装行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美药品包装市场份额、规模和收入增长率统计数据。北美药品包装分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。