北美润滑油市场规模

|

|

研究期 | 2015 - 2026 |

|

|

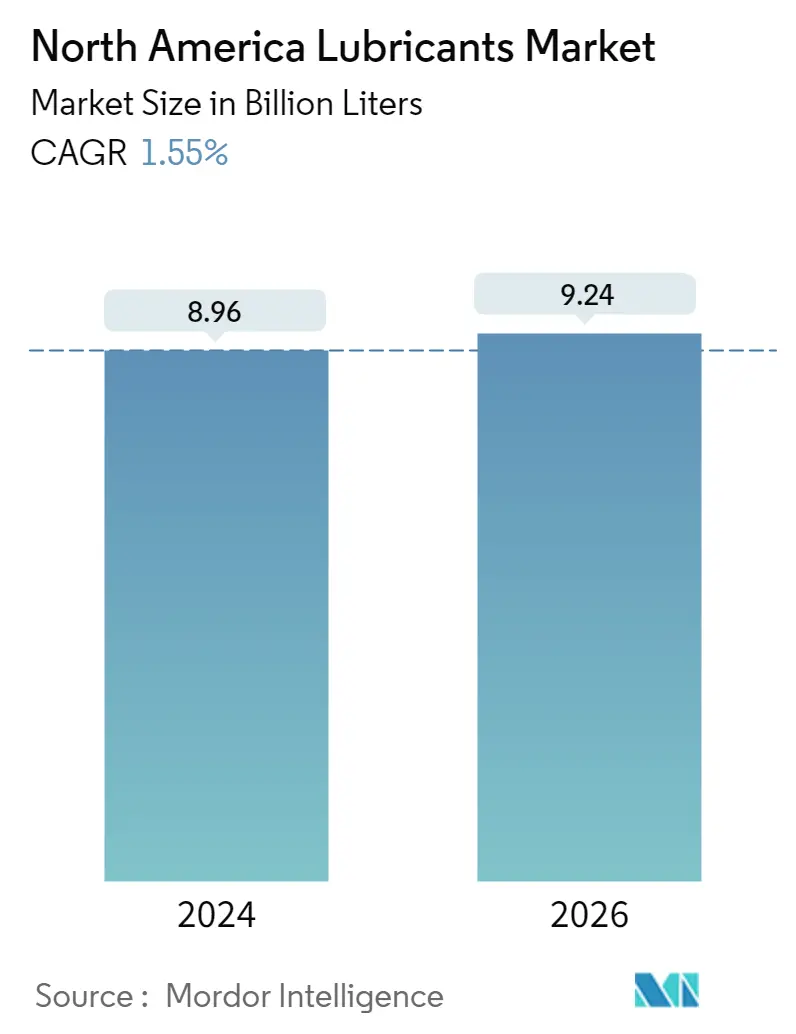

市场容量 (2024) | 7.3 十亿升 |

|

|

市场容量 (2026) | 7.36 十亿升 |

|

|

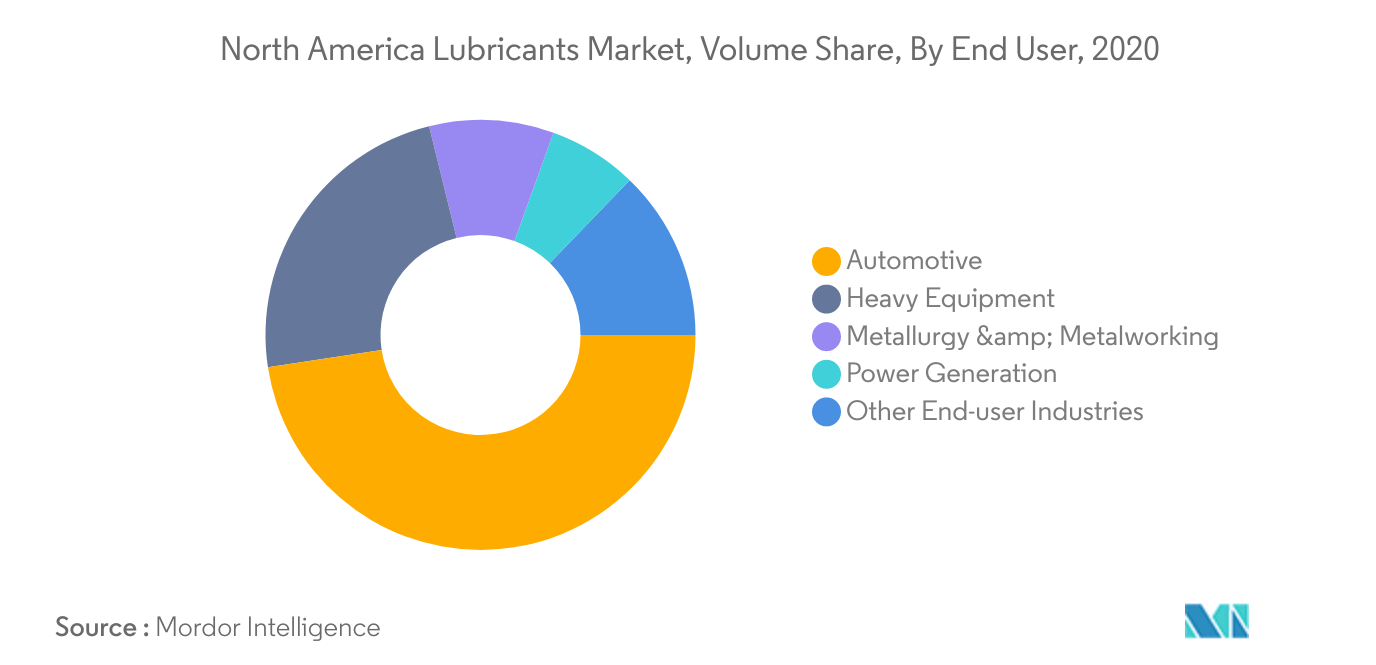

按最终用户划分的最大份额 | 汽车 |

|

|

CAGR (2024 - 2026) | 1.55 % |

|

|

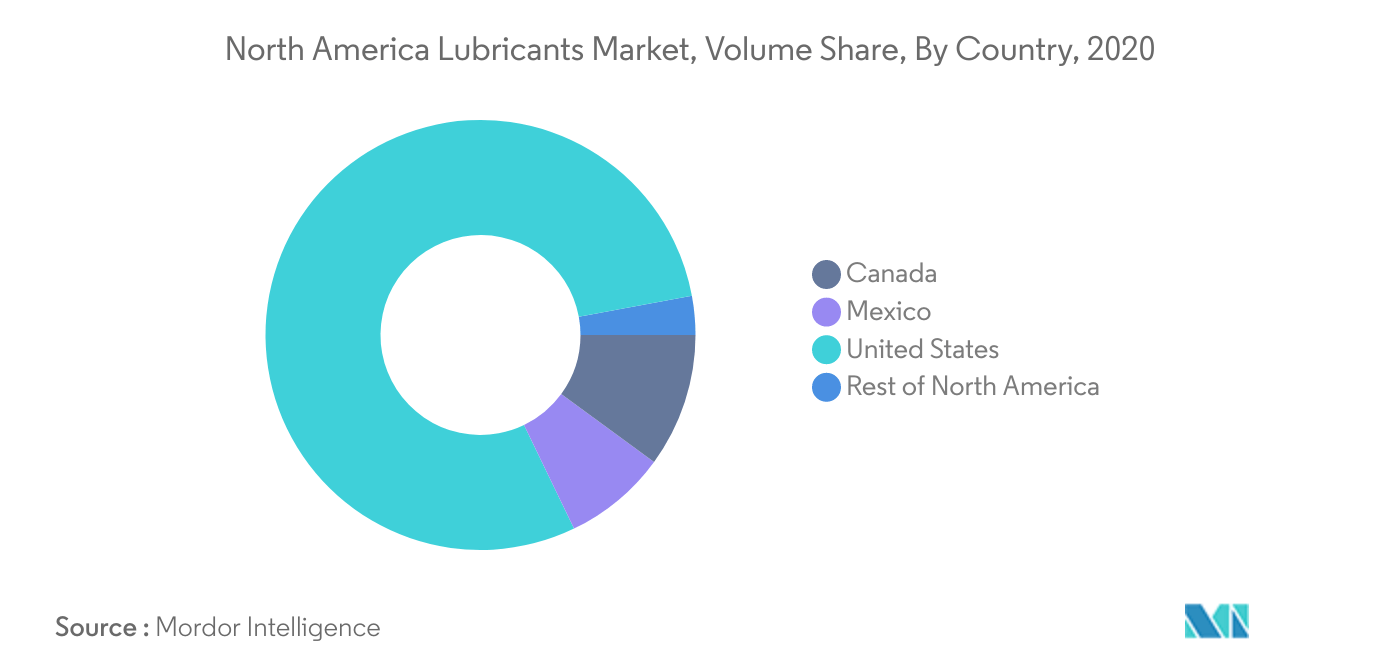

按国家的最大份额 | 美国 |

|

|

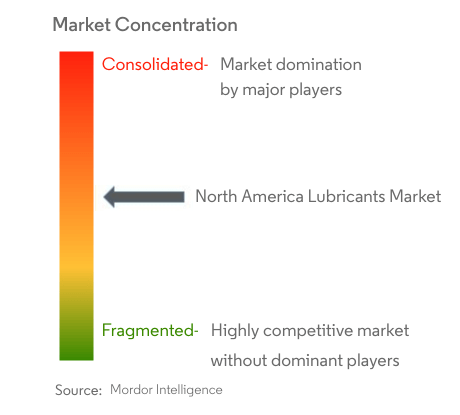

市场集中度 | 高的 |

主要参与者 |

||

|

|

||

|

*免责声明:主要玩家排序不分先后 |

北美润滑油市场分析

北美润滑油市场规模预计到 2024 年为 89.6 亿升,预计到 2026 年将达到 92.4 亿升,在预测期内(2024-2026 年)复合年增长率为 1.55%。

- 最终用户行业最大的细分市场 - 汽车:汽车是润滑油最大的最终用户细分市场,因为机动车辆中使用的发动机油和齿轮油的比例高于工业应用。

- 最终用户行业增长最快的细分市场 - 汽车:由于墨西哥和美国等国家的汽车和皮卡车保有量不断增加,汽车可能成为该地区增长最快的最终用户。

- 最大的国家市场 - 美国:美国是北美最大的润滑油市场,其活跃车辆和工业机械的数量比该地区任何其他国家都多。

- 增长最快的国家市场 - 墨西哥:由于其制造能力和汽车保有量的增长速度高于加拿大和美国,墨西哥预计将出现最快的增长。

最终用户最大的细分市场:汽车

- 2020年,汽车行业主导北美润滑油市场,约占该国润滑油总消费量的47.6%。 2015-2019年,汽车行业润滑油消费复合年增长率为0.22%。

- 2020 年,与 COVID-19 相关的限制导致多个行业的维护需求下降。受影响最大的是汽车行业,全年下跌 17.3%,其次是重型设备(13.56%)。

- 汽车可能是2021-2026年北美润滑油市场增长最快的最终用户行业,复合年增长率为2.84%,其次是冶金和金属加工。在预测期内,车辆平均里程和新车销售的复苏可能会推动汽车行业的润滑油消费。

最大的国家:美国

- 2020年,美国是北美地区润滑油的主要消费国,约占润滑油总消费量的79.2%。 2015-2019年,美国润滑油消费复合年增长率为0.67%。

- 2020年,COVID-19的爆发限制了多个行业的运营,从而限制了整个北美地区的润滑油消费。美国受影响最严重,润滑油消费量下降13.7%,其次是墨西哥,下降13.1%。

- 墨西哥可能是预测期内增长最快的润滑油市场,复合年增长率为 3.5%,其次是美国(2.5%)。墨西哥汽车生产和销售的预期复苏可能会推动润滑油消费。

北美润滑油行业概况

北美润滑油市场适度整合,前五名企业占据49.28%。该市场的主要参与者包括英国石油公司(嘉实多)、雪佛龙公司、埃克森美孚公司、荷兰皇家壳牌公司和胜牌公司(按字母顺序排列)。

北美润滑油市场领导者

BP Plc (Castrol)

Chevron Corporation

ExxonMobil Corporation

Royal Dutch Shell Plc

Valvoline Inc.

*免责声明:主要玩家排序不分先后

北美润滑油市场新闻

- 2022 年 5 月:TotalEnergies 与 NEXUS Automotive 将战略合作伙伴关系延长五年。作为此次合作的一部分,TotalEnergies Lubricants 将扩大其在新兴 N! 市场的影响力。社区的销售额快速增长,从 2015 年的 72 亿欧元增长到 2021 年底的近 350 亿欧元。

- 2022 年 3 月:埃克森美孚公司任命 Jay Hooley 为公司首席董事总经理。

- 2022 年 1 月:自 4 月 1 日起,埃克森美孚公司由三个业务线组成:埃克森美孚上游公司、埃克森美孚产品解决方案和埃克森美孚低碳解决方案。

北美润滑油市场报告 - 目录

1. 执行摘要和主要发现

2. 介绍

- 2.1 研究假设和市场定义

- 2.2 研究范围

- 2.3 研究方法论

3. 主要行业趋势

- 3.1 汽车行业趋势

- 3.2 制造业趋势

- 3.3 发电行业趋势

- 3.4 监管框架

- 3.5 价值链和分销渠道分析

4. 市场细分

-

4.1 按最终用户

- 4.1.1 汽车

- 4.1.2 重型设备

- 4.1.3 冶金与金属加工

- 4.1.4 发电

- 4.1.5 其他最终用户行业

-

4.2 按产品类型

- 4.2.1 发动机油

- 4.2.2 润滑脂

- 4.2.3 液压油

- 4.2.4 金属加工液

- 4.2.5 变速箱油和齿轮油

- 4.2.6 其他产品类型

-

4.3 按国家/地区

- 4.3.1 加拿大

- 4.3.2 墨西哥

- 4.3.3 美国

- 4.3.4 北美其他地区

5. 竞争格局

- 5.1 关键战略举措

- 5.2 市场份额分析

-

5.3 公司简介

- 5.3.1 Bardahl

- 5.3.2 BP Plc (Castrol)

- 5.3.3 Chevron Corporation

- 5.3.4 ExxonMobil Corporation

- 5.3.5 HollyFrontier (PetroCanada lubricants)

- 5.3.6 Phillips 66 Lubricants

- 5.3.7 Quaker Houghton

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. 附录

- 6.1 附录-1 参考文献

- 6.2 附录-2 图表清单

7. 润滑油公司首席执行官面临的关键战略问题

北美润滑油行业细分

| 汽车 |

| 重型设备 |

| 冶金与金属加工 |

| 发电 |

| 其他最终用户行业 |

| 发动机油 |

| 润滑脂 |

| 液压油 |

| 金属加工液 |

| 变速箱油和齿轮油 |

| 其他产品类型 |

| 加拿大 |

| 墨西哥 |

| 美国 |

| 北美其他地区 |

| 按最终用户 | 汽车 |

| 重型设备 | |

| 冶金与金属加工 | |

| 发电 | |

| 其他最终用户行业 | |

| 按产品类型 | 发动机油 |

| 润滑脂 | |

| 液压油 | |

| 金属加工液 | |

| 变速箱油和齿轮油 | |

| 其他产品类型 | |

| 按国家/地区 | 加拿大 |

| 墨西哥 | |

| 美国 | |

| 北美其他地区 |

市场定义

- 车辆类型和工业设备 - 汽车(乘用车、商用车和摩托车)、发电、重型设备、冶金和金属加工以及其他最终用户行业(船舶、航空等)均被纳入润滑油市场。

- 产品类型 - 出于本研究的目的,考虑了发动机油、变速箱油和齿轮油、液压油、金属加工液和润滑脂等润滑油产品。

- 服务补充 - 根据研究,在计算每辆车辆和设备的润滑油消耗量时考虑了服务/维护补充。

- 工厂填充 - 该研究正在考虑为新生产的车辆和工业设备首次添加润滑油。

研究方法

Mordor Intelligence在所有报告中都遵循四步方法。

- 步骤1:识别关键变量: 从一组相关变量和因素中,基于桌面研究和文献综述,选择与特定产品细分和国家相关的可量化关键变量(行业和外部);以及主要专家输入。这些变量进一步通过回归建模(如有必要)进行确认。

- 步骤2:建立市场模型: 为了建立一个强大的预测方法,将在第1步中确定的变量和因素与可用的历史市场数字进行测试。通过迭代过程,设置了市场预测所需的变量,并且该模型是基于这些变量构建的。

- 步骤3:验证和完成: 在这一重要步骤中,通过对所研究市场的广泛初级研究专家网络,验证了所有市场数字,变量和分析师呼叫。受访者被选中跨级别和功能,以产生所研究市场的整体画面。

- 步骤4:研究产出: 辛迪加报告,定制咨询任务,数据库和订阅平台。