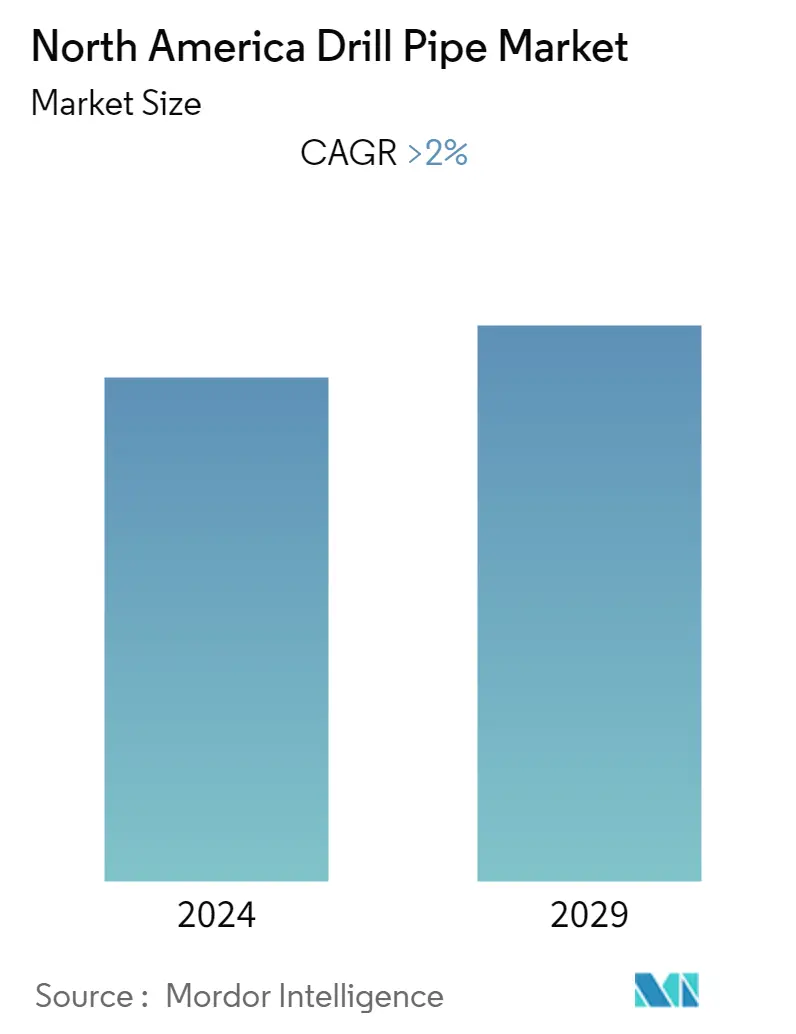

北美钻杆市场规模

| 研究期 | 2021 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2021 - 2022 |

| CAGR | > 2.00 % |

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美钻杆市场分析

北美钻杆市场预计在此期间复合年增长率将超过2%。

2020年,市场受到了COVID-19的负面影响。目前,市场已达到大流行前的水平。

- 从长远来看,勘探活动的增加以及对新油气田开发的关注等因素预计将有助于推动钻杆市场的发展。

- 另一方面,近年来石油价格的波动导致勘探活动减少,导致钻杆市场放缓。

- 尽管如此,海上勘探和生产项目的增加预计将为市场参与者创造绝佳的机会,因为所有容易开采的石油都已被发现,并且油井正在向更深、更极端的海上环境发展。

- 由于该地区页岩油区钻探活动的增加,美国成为最大的钻杆市场。最近页岩气、水平钻井和水力压裂的发展导致该地区对钻杆的需求增加。

北美钻杆市场趋势

在岸主导市场

- 近年来,由于油价波动,全球钻杆市场增长放缓,但随着油价趋于稳定,预计市场在预测期内将呈现增长。

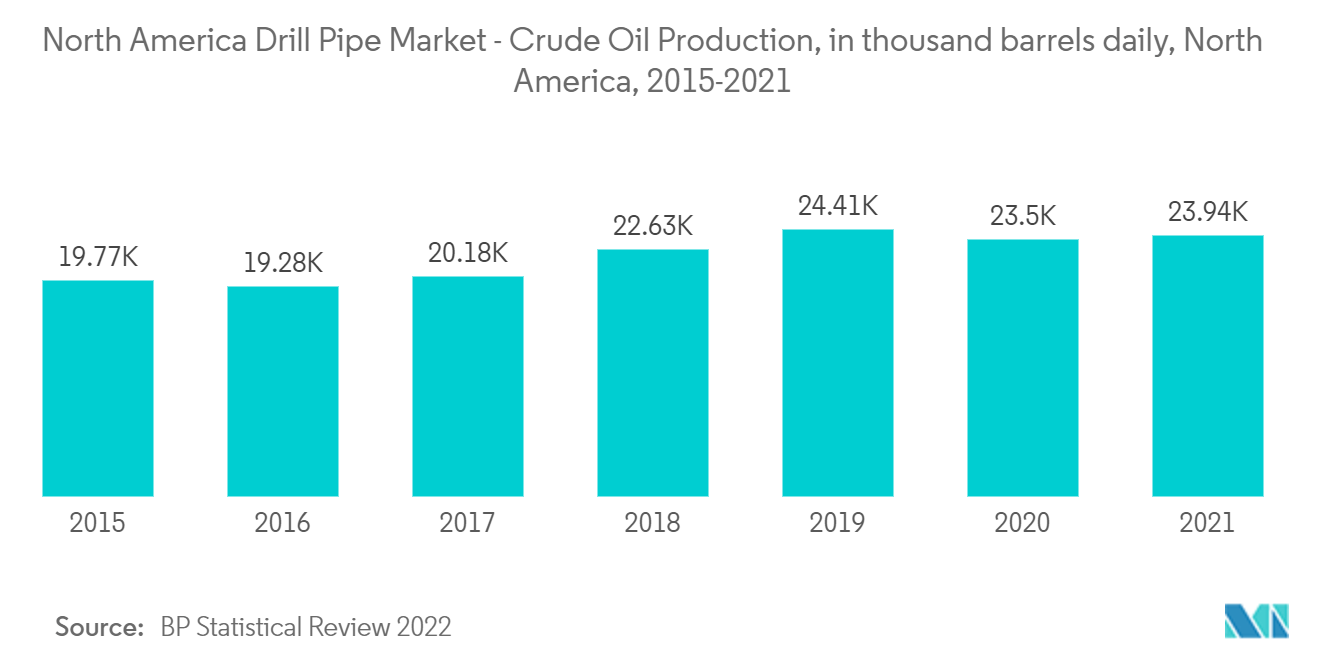

- 2021年,北美石油产量将达到2390万桶/日,高于上一年的2350万桶/日。此外,截至 2021 年,美国陆上石油产量约占该国石油产量的 84%,占该国天然气产量的 3%。预测期内陆上勘探活动的增加预计将有助于钻杆市场的增长。

- 几乎所有易开采的石油都已被发现;现在钻探的井比以前更深、更复杂,这导致了钻杆市场的增长。

- 最近美国页岩气的繁荣显着增加了该地区的钻杆市场。美国能源信息署(EIA)预计,2021年,美国致密油资源将直接生产约26.4亿桶(或约723万桶/日)原油。这相当于 2021 年美国原油总产量的 64% 左右。

- 此外,2022 年 11 月,美国石油和天然气巨头埃克森美孚与 SFL Corporation (SFL) 旗下的一座钻井平台签订了加拿大运营协议,该钻井平台将由挪威钻井承包商 Odfjell Drilling 管理。不断增长的钻井作业反过来将推动该地区钻杆市场的增长。

- 因此,随着原油需求的增加,油气勘探预计将增加,进而北美钻杆市场预计将增长。

美国主导市场

- 美国是该地区最大的油田服务市场,这主要是由于页岩油钻探和压裂的油井数量不断增加且储量紧张。盆地的低盈亏平衡价格支撑了这一点。最近页岩气、水平钻井和水力压裂的发展导致该地区对油田服务的需求大幅增加。

- 同样,加拿大拥有世界第三大原油储量,仅次于委内瑞拉和沙特阿拉伯,其中96%是油砂储量。该国现有石油密度高,砂粒含量高。因此,石油从油井底部输送到地面需要高压和井筒干预,从而增加了国内对钻杆的需求。

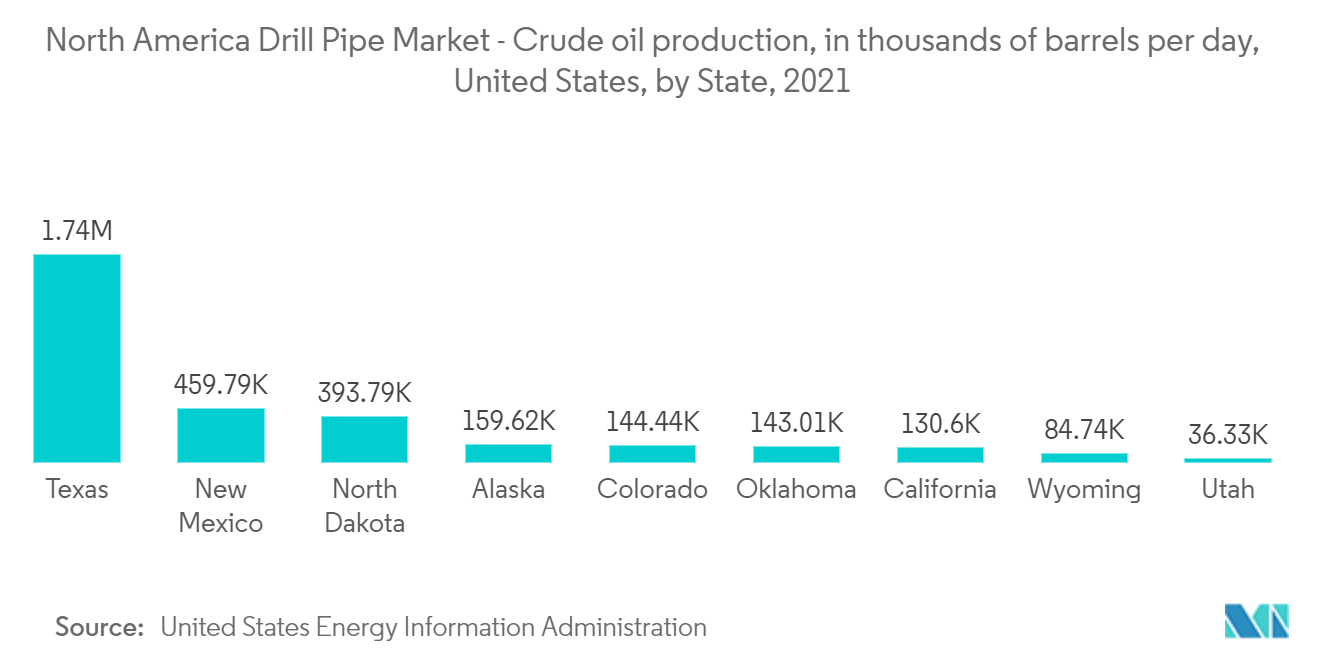

- 由于近年来该地区的页岩气勘探,美国是钻杆的主要市场。墨西哥湾的勘探也在增加,进一步促进了该地区的钻杆市场。 2021年,美国石油产量达到1660万桶/日,较上年略有增长。美国目前的石油产量比世界上任何其他国家都多。

- 2021年,美国石油产量总计约为每天1650万桶石油,即年石油总产量为7.13亿吨。德克萨斯州共生产了 17 亿桶。远远落后于第二位的是新墨西哥州,该州同年生产了 4.598 亿桶石油。弗吉尼亚州是该国产量最小的州,产量为三千桶。

- 此外,2022年6月,美国政府宣布将举行自乔·拜登总统上任以来的首次陆上石油和天然气钻探租赁拍卖,此前联邦法院因气候变化担忧而阻止了政府暂停此类销售的尝试。

- 此外,2022 年 12 月,海上钻井平台所有者 Aquadrill 宣布已与钻井公司 Diamond Offshore 延长其 Vela 钻井船的包租协议。 Vela 钻井船将向美国墨西哥湾的最终客户提供 150-日间钻井合同作为延期的一部分。该合同价值约6000万美元。 Vela 是一艘配备 MPD 的第七代钻井船。

- 所有上述因素都可能在预测期内推动该国对钻杆的需求。

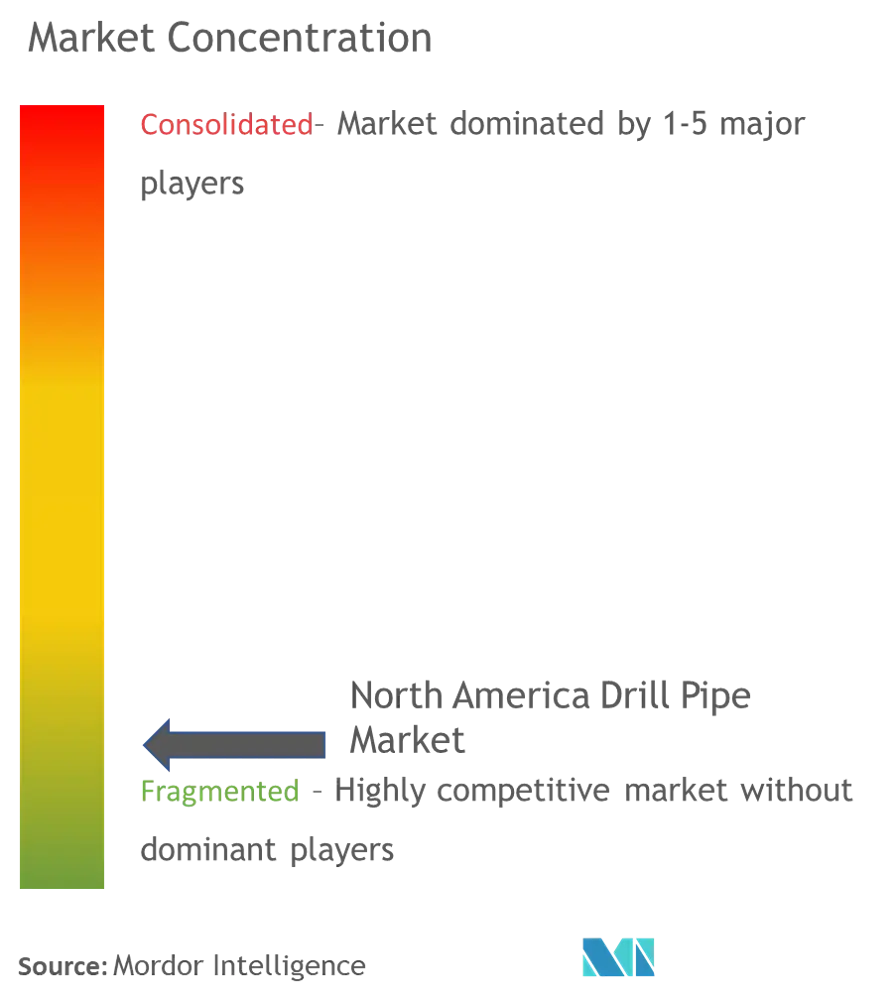

北美钻杆行业概况

北美钻杆市场较为分散。一些主要参与者(按特定顺序排列)包括 Hunting PLC、National-Oilwell Varco, Inc.、Hilong Holding Ltd、Tenaris SA、TMK Group 等。

北美钻杆市场领导者

-

Hilong Holding Ltd

-

Hunting PLC

-

TMK Group

-

Tenaris SA

-

National-Oilwell Varco, Inc.

*免责声明:主要玩家排序不分先后

北美钻杆市场新闻

- 2022 年 3 月:Texas Steel Conversion (TSC) 宣布已购买称为 PTECH+ 螺纹连接的专利、相关商标、许可证和其他螺纹连接技术。 PTECH+ 系列钻杆螺纹连接结合了卓越的扭转性能和抗疲劳性能,这对于大范围横向石油和天然气钻井至关重要。

- 2022 年 2 月:加拿大边境服务局 (CBSA) 收到 Command Drilling Products Ltd. (CDP) 的书面投诉,指控原产于或出口自中华人民共和国的某些钻杆进口存在倾销和补贴。

北美钻杆市场报告 - 目录

1. 介绍

1.1 研究范围

1.2 市场定义

1.3 研究假设

2. 执行摘要

3. 研究方法论

4. 市场概况

4.1 介绍

4.2 到 2027 年市场规模和需求预测(十亿美元)

4.3 截至 2020 年活跃钻机数量

4.4 2019-2027 年上游资本支出(十亿美元)的历史和需求预测(按陆上和海上划分)

4.5 最新趋势和发展

4.6 市场动态

4.6.1 司机

4.6.2 限制

4.7 供应链分析

4.8 波特五力分析

4.8.1 供应商的议价能力

4.8.2 消费者的议价能力

4.8.3 新进入者的威胁

4.8.4 替代产品和服务的威胁

4.8.5 竞争激烈程度

5. 市场细分

5.1 类型

5.1.1 标准钻杆

5.1.2 重型钻杆

5.1.3 钻铤

5.2 年级

5.2.1 特级

5.2.2 API级

5.3 部署

5.3.1 陆上

5.3.2 离岸

5.4 地理

5.4.1 美国

5.4.2 加拿大

5.4.3 墨西哥

6. 竞争格局

6.1 并购、合资、合作和协议

6.2 领先企业采取的策略

6.3 公司简介

6.3.1 Hunting PLC

6.3.2 Hilong Group

6.3.3 TMK Group

6.3.4 National Oilwell Varco, Inc. (NOV)

6.3.5 Tenaris S.A.

6.3.6 Drill Pipe International LLC

6.3.7 Workstrings International

6.3.8 Texas Steel Conversion, Inc. (TSC)

6.3.9 Tejas Tubular Products, Inc.

6.3.10 DP Master Manufacturing (S) Pte Ltd

6.3.11 Challenger International, Inc.

7. 市场机会和未来趋势

北美钻杆行业细分

钻杆是钻机上使用的空心薄壁钢或铝合金管道。它是中空的,可将钻井液通过钻头泵入孔中并回流至环空。北美钻杆市场按类型和等级细分。按类型划分,市场分为标准钻杆、重型钻杆和钻铤。按等级划分,市场分为特级和 API 等级。根据部署,市场分为陆上和海上。该报告还涵盖了主要地区或国家的北美钻杆市场的市场规模和预测。对于每个细分市场,该报告提供了北美钻杆市场的市场规模和预测(以十亿美元为单位)。

| 类型 | ||

| ||

| ||

|

| 年级 | ||

| ||

|

| 部署 | ||

| ||

|

| 地理 | ||

| ||

| ||

|

北美钻杆市场研究常见问题解答

目前北美钻杆市场规模有多大?

预计北美钻杆市场在预测期内(2024-2029)复合年增长率将超过 2%

谁是北美钻杆市场的主要参与者?

Hilong Holding Ltd、Hunting PLC、TMK Group、Tenaris SA、National-Oilwell Varco, Inc. 是北美钻杆市场的主要公司。

这个北美钻杆市场涵盖哪些年份?

该报告涵盖了北美钻杆市场的历史市场规模:2021年、2022年和2023年。该报告还预测了北美钻杆市场的2024年、2025年、2026年、2027年、2028年和2029年的市场规模。

北美钻杆行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美钻杆市场份额、规模和收入增长率统计数据。北美钻杆分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。