北美商用飞机机舱内饰市场规模

|

|

研究期 | 2017 - 2030 |

|

|

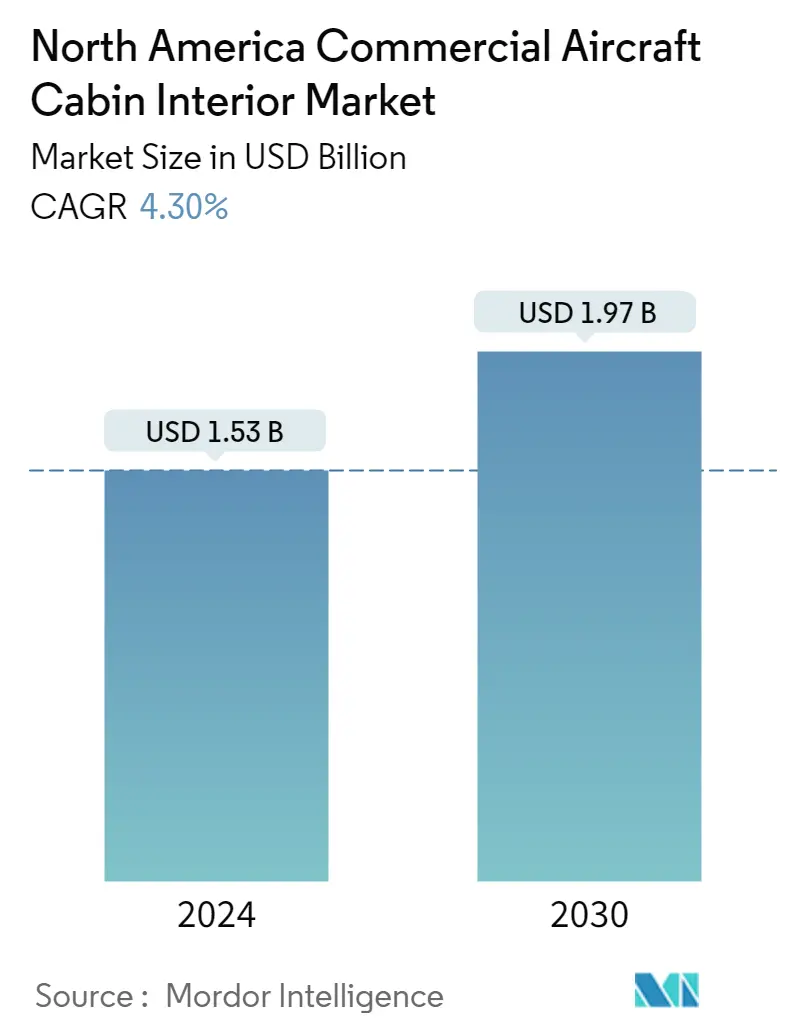

市场规模 (2024) | USD 15.3亿美元 |

|

|

市场规模 (2030) | USD 19.7亿美元 |

|

|

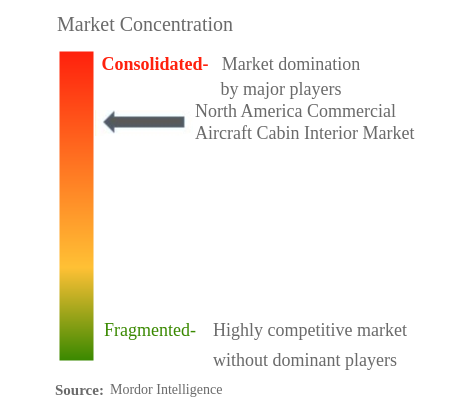

市场集中度 | 高的 |

|

|

按产品类型划分的最大份额 | 乘客座位 |

|

|

CAGR(2024 - 2030) | 4.30 % |

|

|

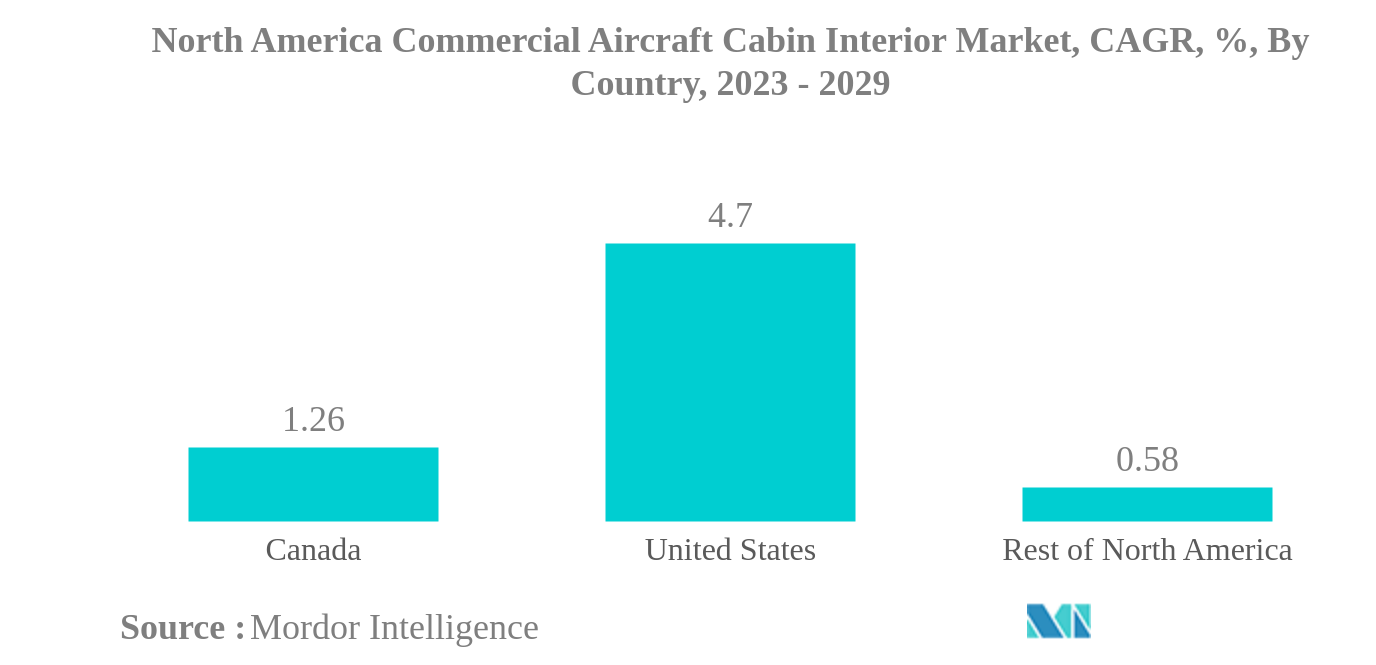

按国家/地区划分的最大份额 | 美国 |

主要玩家 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

北美商用飞机机舱内饰市场分析

北美商用飞机机舱内饰市场规模预计到2024年为15.3亿美元,预计到2030年将达到19.7亿美元,在预测期内(2024-2030年)复合年增长率为4.30%。

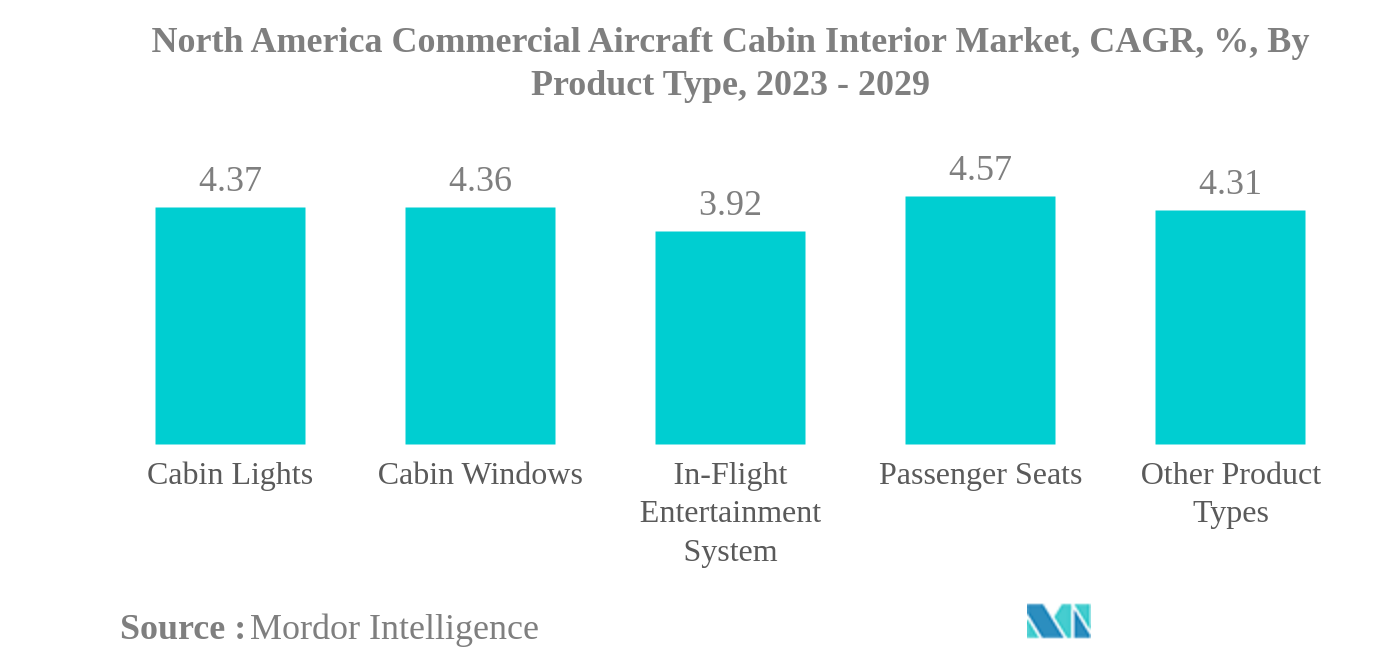

- 乘客座椅 是最大的产品类型:乘客座椅类别引领北美飞机机舱内饰市场。对具有增强功能的人体工程学座椅的需求是客运航空的新趋势。

- 乘客座椅 是增长最快的产品类型:低成本航空公司采购飞机的数量不断增加以及支线航空的增加促进了乘客座椅类别的较快增长。

- 窄体飞机 是最大的飞机类型:窄体飞机机队增加了机队管理方面的灵活性,有助于降低航空公司的运营成本,从而使其得到快速采用。全球范围内国内航空客运量的增加也导致窄体飞机在市场上占据主导地位。

- 美国 是最大的国家:由于多家航空公司在该地区运营,以及对新飞机采购的健康需求,美国已成为最大的机舱内饰市场。

乘客座椅是最大的产品类型

- 该地区的航空公司致力于提高产品的实用性并提高乘客的整体舒适度和体验。由于商务舱旅客的偏好不断增加,比经济舱座椅具有更宽敞空间的增强型座椅结构变得非常重要。北美航空公司和原始设备制造商正在加大力度减轻重量,并开发可持续的方式来管理航空业,以实现 2050 年零排放目标。

- 该地区大量航空公司正在转向先进的 LED 照明,以消除现有机舱内照明在效率、可靠性、耐用性和重量方面的各种缺陷。在美国,联合航空、美国航空、西南航空和达美航空在其现役商用飞机机队中配备了机上娱乐 (IFE) 屏幕,而加拿大航空、西捷航空和加拿大越洋航空则在其现役商用飞机中配备了机上娱乐 (IFE) 屏幕。活跃的商用飞机机队。

- 2017-2022年,北美商用飞机约占全球商用飞机总量的30%。大量客机的存在,以及老化机队的机队更换,预计将在预测期内增加北美客运航空领域对商用飞机客舱内饰产品的需求。

美国是最大的国家

- 不断增加的客运量正在推动新飞机的采购,从而创造了对飞机机舱内饰的需求。例如,与国际客运量相比,美国的国内航空客运量正在强劲复苏。目前,航空公司正在加大对窄体飞机的投资。与 2020 年相比,2021 年交付的飞机数量增加了 52%。

- 疫情过后,加拿大商业航空业正在以更健康的速度复苏。 2020年至2021年间,该国航空客运量激增约270%。在北美其他地区,2021 年航空旅客出行量约为 2,474 万人次,而 2020 年为 779 万人次。

- 除了客流量外,主要整车厂的大量积压也可能推动市场。截至2022年5月,美国波音公司积压了1,296架飞机,而空中客车公司则拥有1,561架商用飞机。客运量预计也将在 2024 年恢复。2022 年至 2028 年期间,加拿大预计将交付约 190 多架飞机。

- 随着燃油价格不断上涨,航空公司对部分机票征收燃油附加费,以满足客户的燃油费用。然而,为了避免这一挑战,航空公司正在采用更轻的机舱内饰。各原始设备制造商正在努力创造新型、宽敞、轻便且具有视觉吸引力的客舱内饰产品,例如更轻的座椅、头顶行李箱、LED 灯、更轻的 IFE 屏幕和客舱窗户,这些产品可能会满足客户和航空公司的需求。

北美商用飞机客舱内饰行业概况

北美商用飞机客舱内饰市场较为集中,前五名企业占据85.54%。该市场的主要参与者包括柯林斯航空航天公司、Jamco 公司、松下航空电子公司、Recaro 集团和赛峰集团(按字母顺序排列)。

北美商用飞机客舱内饰市场领导者

Collins Aerospace

Jamco Corporation

Panasonic Avionics Corporation

Recaro Group

Safran

*免责声明:主要玩家排序不分先后

北美商用飞机机舱内饰市场新闻

- 2022 年 6 月:柯林斯航空航天公司推出了 Hypergamut™ 照明系统,计划于 2024 年初投入使用。

- 2022 年 6 月:Recaro 飞机座椅与松下航空电子公司(Panasonic Avionics)合作推出了安装在 CL3810 经济舱座椅上的新型机上娱乐座椅端解决方案。

- 2022 年 5 月:Thompson Aero Seating 推出新一代 VantageXL。

北美商用飞机机舱内饰市场报告 - 目录

执行摘要和主要发现

报告优惠

1. 介绍

1.1. 研究假设和市场定义

1.2. 研究范围

1.3. 研究方法论

2. 主要行业趋势

2.1. 航空客运量

2.2. 新飞机交付

2.3. 人均国内生产总值(现价)

2.4. 飞机制造商收入

2.5. 飞机积压

2.6. 总订单

2.7. 机场建设项目支出(进行中)

2.8. 航空公司的燃油支出

2.9. 监管框架

2.10. 价值链和分销渠道分析

3. 市场细分

3.1. 产品类别

3.1.1. 机舱灯

3.1.2. 客舱窗户

3.1.3. 机上娱乐系统

3.1.4. 乘客座位

3.1.5. 其他产品类型

3.2. 飞机类型

3.2.1. 窄体机

3.2.2. 宽宽的身体

3.3. 舱位等级

3.3.1. 商务舱和头等舱

3.3.2. 经济舱和优选经济舱

3.4. 国家

3.4.1. 加拿大

3.4.2. 美国

3.4.3. 北美其他地区

4. 竞争格局

4.1. 关键战略举措

4.2. 市场份额分析

4.3. 公司概况

4.4. 公司简介

4.4.1. Adient Aerospace

4.4.2. Astronics Corporation

4.4.3. Collins Aerospace

4.4.4. Diehl Aerospace GmbH

4.4.5. Expliseat

4.4.6. FACC AG

4.4.7. GKN Aerospace Service Limited

4.4.8. Jamco Corporation

4.4.9. Luminator Technology Group

4.4.10. Panasonic Avionics Corporation

4.4.11. Recaro Group

4.4.12. Safran

4.4.13. SCHOTT Technical Glass Solutions GmbH

4.4.14. STG Aerospace

4.4.15. Thales Group

4.4.16. Thompson Aero Seating

5. 商用飞机客舱内饰首席执行官面临的关键战略问题

6. 附录

6.1. 全球概况

6.1.1. 概述

6.1.2. 波特的五力框架

6.1.3. 全球价值链分析

6.1.4. 市场动态 (DRO)

6.2. 来源和参考文献

6.3. 表格和图表清单

6.4. 主要见解

6.5. 数据包

6.6. 专业术语

表格和图表列表

- 图 1:

- 北美商用飞机机舱内部市场、航空客运量、载客量,2017 – 2029 年

- 图 2:

- 北美商用飞机机舱内饰市场,新飞机交付量,2017 – 2029

- 图 3:

- 北美商用飞机客舱内饰市场,人均 GDP(当前价格),美元,2017 – 2029

- 图 4:

- 北美商用飞机机舱内饰市场,飞机制造商收入,美元,2017 - 2022

- 图 5:

- 北美商用飞机机舱内部市场、飞机储备、飞机数量,2017 年至 2022 年

- 图 6:

- 北美商用飞机客舱内饰市场、总订单、飞机数量,2017 - 2022

- 图 7:

- 北美商用飞机客舱内饰市场,机场建设项目支出(正在进行),占比,2022 年

- 图 8:

- 北美商用飞机机舱内部市场,航空公司燃油支出,占比,2017 - 2022 年

- 图 9:

- 北美商用飞机机舱内部市场,价值,美元,2017 - 2029

- 图 10:

- 北美商用飞机机舱内饰市场,按产品类型、价值(美元),2017 - 2029 年

- 图 11:

- 北美商用飞机机舱内饰市场,按产品类型、价值,%,2017 年 VS 2023 VS 2029

- 图 12:

- 北美商用飞机机舱内部市场(按机舱灯划分)、价值(美元),2017 - 2029 年

- 图 13:

- 北美商用飞机机舱内部市场、机舱灯,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 14:

- 北美商用飞机机舱内部市场,按机舱窗户划分,价值(美元),2017 - 2029 年

- 图 15:

- 北美商用飞机机舱内饰市场、机舱窗户,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 16:

- 北美商用飞机机舱内部市场(按机上娱乐系统划分),价值(美元),2017 - 2029 年

- 图 17:

- 北美商用飞机机舱内部市场、机上娱乐系统,按飞机类型、价值(%),2022 年 VS 2029 年

- 图 18:

- 北美商用飞机机舱内部市场(按乘客座椅)价值(美元),2017 - 2029 年

- 图 19:

- 北美商用飞机客舱内饰市场、乘客座椅,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 20:

- 北美商用飞机机舱内饰市场,按其他产品类型划分,价值(美元),2017 - 2029 年

- 图 21:

- 北美商用飞机机舱内饰市场,其他产品类型,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 22:

- 北美商用飞机机舱内饰市场,按飞机类型、价值(美元),2017 - 2029 年

- 图 23:

- 北美商用飞机客舱内饰市场,按飞机类型、价值,%,2017 VS 2023 VS 2029

- 图 24:

- 北美商用飞机机舱内饰市场(按窄体划分)、价值(美元),2017 - 2029 年

- 图 25:

- 北美商用飞机客舱内饰市场,窄体飞机,按客舱等级划分,价值,%,2022 年 VS 2029 年

- 图 26:

- 北美商用飞机机舱内饰市场(按宽体机划分)、价值(美元),2017 - 2029 年

- 图 27:

- 北美商用飞机客舱内饰市场,宽体机,按客舱等级划分,价值,%,2022 年 VS 2029 年

- 图 28:

- 北美商用飞机机舱内饰市场(按机舱等级划分)、价值(美元),2017 - 2029 年

- 图 29:

- 北美商用飞机客舱内饰市场,按客舱等级划分,价值,%,2017 年 VS 2023 VS 2029

- 图 30:

- 北美商用飞机机舱内饰市场,按商务舱和头等舱划分,价值(美元),2017 - 2029 年

- 图 31:

- 北美商用飞机客舱内饰市场,商务舱和头等舱,按产品类型、价值,%,2022 年 VS 2029 年

- 图 32:

- 北美商用飞机机舱内饰市场,按经济舱和高级经济舱划分,价值(美元),2017 - 2029 年

- 图 33:

- 北美商用飞机机舱内饰市场、经济舱和高级经济舱,按产品类型、价值(%)划分,2022 年 VS 2029 年

- 图 34:

- 北美商用飞机机舱内部市场(按国家/地区划分)、价值(美元),2017 年 - 2029 年

- 图 35:

- 北美商用飞机机舱内饰市场,按国家/地区划分,价值,%,2017 年 VS 2023 VS 2029

- 图 36:

- 北美商用飞机机舱内饰市场,按加拿大划分,价值(美元),2017 - 2029 年

- 图 37:

- 加拿大北美商用飞机客舱内饰市场,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 38:

- 北美商用飞机机舱内饰市场,按美国划分,价值(美元),2017 - 2029 年

- 图 39:

- 美国北美商用飞机客舱内饰市场,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 40:

- 北美商用飞机机舱内饰市场,按北美其他地区划分,价值(美元),2017 - 2029 年

- 图 41:

- 北美商用飞机客舱内饰市场,北美其他地区,按飞机类型划分,价值,%,2022 年 VS 2029 年

- 图 42:

- 北美商用飞机机舱内饰市场,排名前 5 的公司(按战略举措数量计算),2019 - 2022 年

- 图 43:

- 2019 - 2021 年北美商用飞机客舱内饰市场,最常采用的策略

- 图 44:

- 北美商用飞机机舱内部市场份额(%),按主要参与者划分,2022 年

北美商用飞机机舱内饰行业细分

客舱灯、客舱窗户、机上娱乐系统、乘客座椅均按产品类型细分。窄体机、宽体机均按飞机类型划分为细分市场。商务舱和头等舱、经济舱和豪华经济舱均包含在客舱舱位中。加拿大、美国按国家/地区划分为细分市场。| 产品类别 | |

| 机舱灯 | |

| 客舱窗户 | |

| 机上娱乐系统 | |

| 乘客座位 | |

| 其他产品类型 |

| 飞机类型 | |

| 窄体机 | |

| 宽宽的身体 |

| 舱位等级 | |

| 商务舱和头等舱 | |

| 经济舱和优选经济舱 |

| 国家 | |

| 加拿大 | |

| 美国 | |

| 北美其他地区 |

市场定义

- 飞机类型 - 所有单通道、双通道的窄体客机、宽体客机均纳入本研究范围。

- 舱位等级 - 商务舱和头等舱、经济舱和豪华经济舱是航空公司提供的航空旅行舱位,为乘客提供各种服务。

- 产品类别 - 商用飞机机舱内部产品,如乘客座椅、机舱照明、机上娱乐系统、机舱窗户、卫生间、厨房和行李箱已包含在本研究的产品类型中。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 2:建立市场模型: 历史和预测年份的市场规模估计已按收入和数量提供。对于销售量换算而言,每个国家/地区的平均售价 (ASP) 在整个预测期内保持不变,并且通货膨胀不属于定价的一部分。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台