北美农化市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

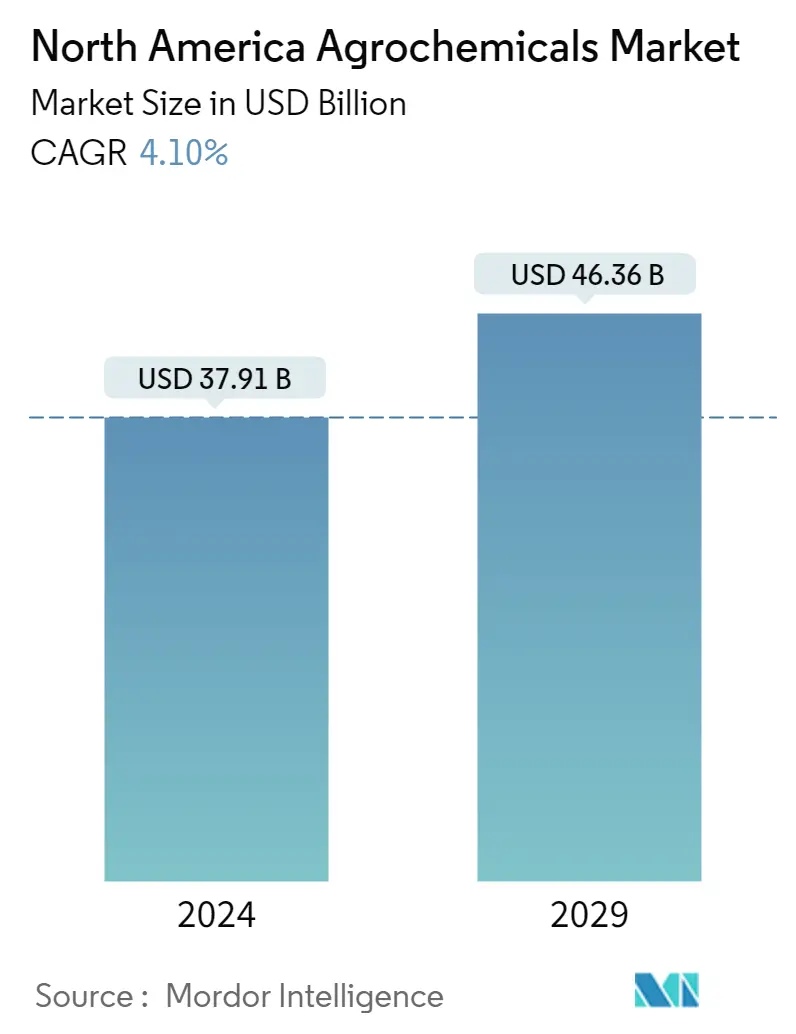

| 市场规模 (2024) | USD 379.1亿美元 |

| 市场规模 (2029) | USD 463.6亿美元 |

| CAGR(2024 - 2029) | 4.10 % |

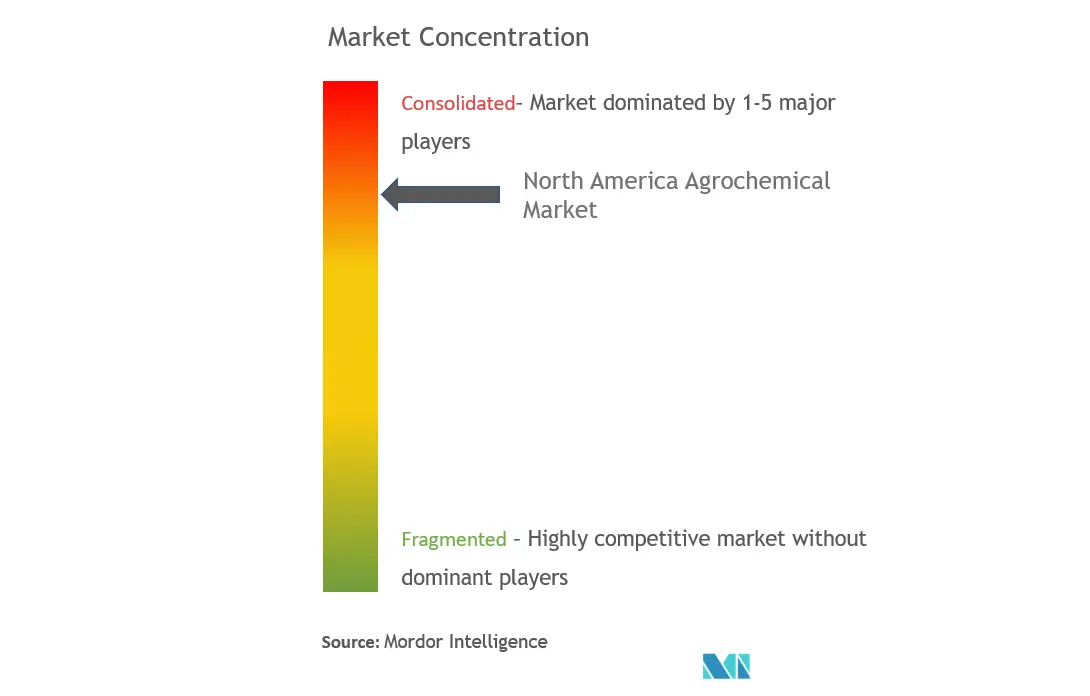

| 市场集中度 | 高的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美农化市场分析

2024年北美农化市场规模预计为379.1亿美元,预计到2029年将达到463.6亿美元,在预测期内(2024-2029年)复合年增长率为4.10%。

由于新冠肺炎(COVID-19)疫情的出现,农业部门面临劳动力短缺、运输障碍、市场准入限制以及部分地区库存不足等问题,导致供应链中断。由于原材料供应不足,许多化肥和农药制造商面临问题,导致各种农化产品产量减少。因此,COVID-19对北美农化市场造成了负面影响。

从中长期来看,不断变化的生产技术和提高生产率的需求将推动市场。不仅需要增加产量以满足需求,还需要确保满足日益富裕的人口的营养需求。由于耕地面积不断减少,病虫害造成作物损失,导致浪费,农用化学品的应用对于提高产量至关重要。

多年来,该地区的农化行业一直在转型,增长强劲,同时作物结构趋势和环境法规不断变化。监管在该领域发挥着重要作用,导致农化市场上出现了创新的环保生产方法。

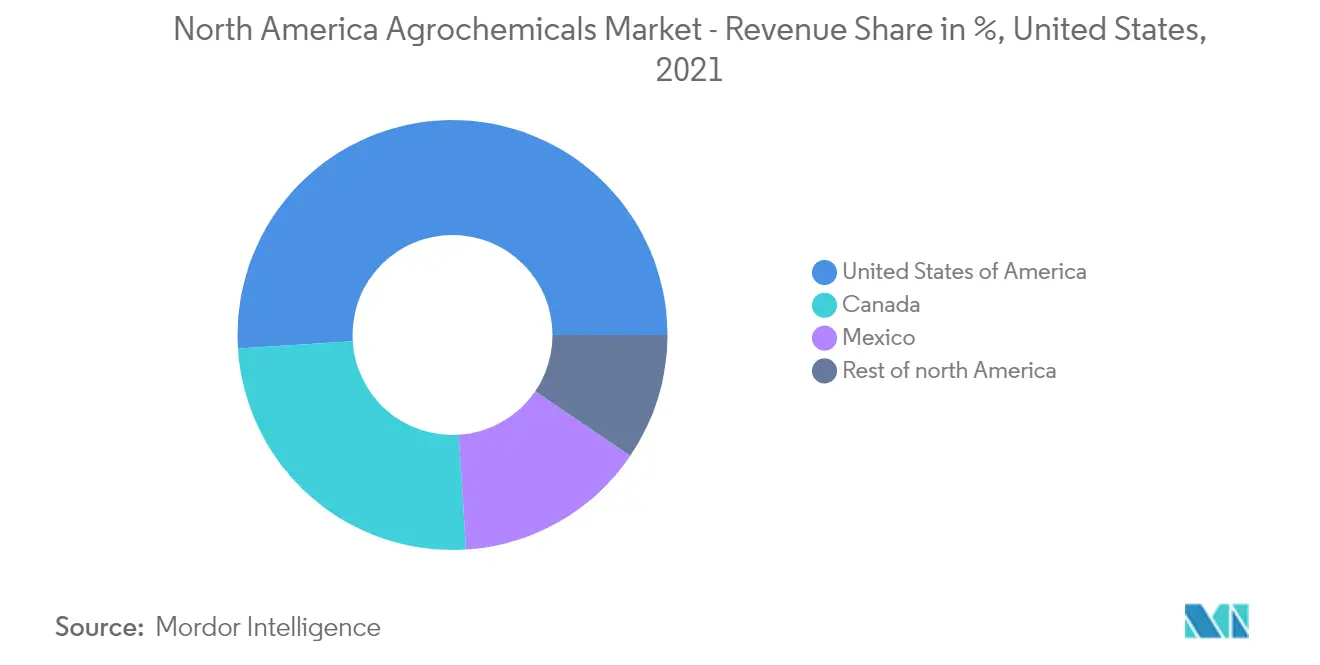

美国占据了更大的市场份额。据联合国粮农组织称,美国农业氮肥使用量从2017年的11,581.7千吨增加到2019年的11,672.4千吨。2019年农业农药使用量为407,779吨,过去几年保持稳定年。随着对营养食品的需求不断增长,提高产量和生产力的需求也随之出现。这实际上将迫使农民施用化肥和杀虫剂以避免农作物损失。。

该市场的特点是主要参与者通过推出独特的产品来加强市场份额,以满足农民所面临的问题。例如, 2021 年,巴斯夫加拿大农业解决方案公司 (BASF) 的 Serifel 获得了加拿大卫生部 PMRA 标签扩展。 Serifel 现在被批准用于一系列水果、叶类、根类、葫芦类蔬菜和浆果,此前已注册用于防治葡萄中的白粉病和灰霉病。

北美农化市场趋势

生物基农用化学品的快速采用

尽管合成或化学杀虫剂在该地区仍然盛行,但近年来人们开始青睐生物杀虫剂,这主要是由于可持续农业实践的迅速采用,例如害虫综合治理(IPM)技术和有机农业。生物基农化产品能够提高产量,对特种作物的收获等级和规格、保质期和营养质量产生积极影响,因此越来越受到人们的关注。

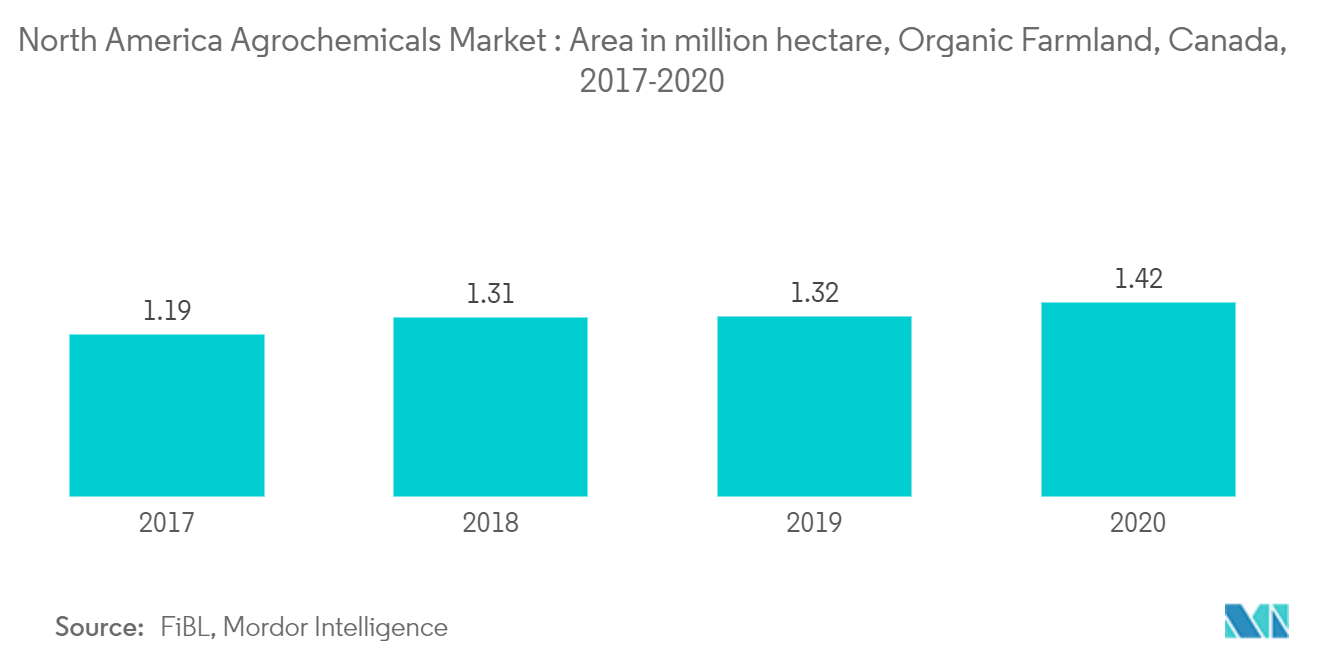

据美国农业部统计,在2019年有机调查中,有16,585个获得认证的有机农场,比2016年增加了17%,其中认证面积为550万英亩,比2016年增加了9%。有机农田面积从3.13公顷增加到3.65公顷。公顷。随着农田面积的增加,有机认证产品的销量也随之增加。 2019 年,美国农场和牧场销售了近 76 亿美元的认证有机产品。此外,根据有机农业研究所 (FiBL) 的数据,加拿大有机农田面积从 2017 年的 119 万公顷增加到 2020 年的 142 万公顷。

推动生物农药市场的关键因素之一是加大研发投资,因为主要农化公司正在增加对新的和改进的生物解决方案的研发投资。例如,专门开发和生产生物农药、生物刺激剂和农用肥料的西班牙公司Seipasa于2020年获准在墨西哥登记三种新的植物检疫产品。登记的产品包括Pirecris(生物杀虫剂)、Seipa System(生物杀菌剂)、和 Seican(三重模式作用产品)。

因此,有机农业的快速采用以及参与者积极参与新产品的推出,预计将在预测期内推动整个农化市场的发展。。

美国主导市场

根据美国农业部环境保护署(EPA)的一项研究,毒死蜱和乙酰甲胺磷是该国农业部门最常用的农药活性成分。

目前,玉米、大豆、小麦和棉花是美国市场农用化学品用量最大的作物。据粮农组织报告,大豆产量从 2019 年的 31,875 公斤/公顷增至 2020 年的 33,785 公斤/公顷。根据国家农业统计局 (NASS) 的数据,约 96% 的大豆作物种植在美国中西部各州。国家。

蒙大拿州是该国西部地区的主要农作物种植区之一,其中大部分土地用于小麦种植。根据 NASS 的数据,小麦种植中钾肥的使用量从 2017 年的 40 磅/英亩增加到 2019 年的 46 磅/英亩。这表明农用化学品的广泛使用,预示着相关地区利润丰厚。

因此,作为玉米、大豆和小麦的主要生产国,该国也是化肥消费大国。然而,随着农产品技术和创新的增加,预计未来几年美国肥料的使用将得到优化。

北美农化行业概况

北美农化市场是一个高度整合的市场,2021年主要参与者将占据主要市场份额。Archer Daniels Midland Company (ADM)、BASF SE、Bayer CropScience AG、Syngenta AG、Yara International ASA等公司、Corteva Agriscience 和 FMC Corporation 是市场的主要参与者。这些参与者通过并购、合作、扩张和产品发布等各种策略来竞争,以保持稳定的市场份额。

北美农用化学品市场领导者

-

Bayer AG

-

Corteva Agriscience

-

BASF SE

-

Archer Daniels Midland Company (ADM)

-

Yara International ASA

*免责声明:主要玩家排序不分先后

北美农化市场新闻

2021年8月,Corteva推出了两款新的除草剂产品Resicore XL和Lumiderm。 Resicore XL 产品是一种除草剂,具有三种活性成分/作用模式 - 乙草胺、甲基磺草酮和二氯吡啶酸。它是一种推进剂、芽前和芽后玉米除草剂,可提高作物安全性和对高度超过 11 英寸的玉米的施用灵活性。 Lumidderm 含有活性成分氰虫酰胺,可保护大豆幼苗免受昆虫侵害。

2021 年 5 月,Corteva Agriscience 和巴斯夫加拿大农业解决方案 (BASF) 合作,建议在 Enlist E3TM 大豆英亩上联合使用 Liberty 200 SN 和 Enlist 除草剂,以制定联合杂草控制方法。此次合作将增加除草剂的使用,从而扩大农用化学品市场。

2020 年 8 月,FMC 和 Zymergen 合作,专注于打造突破性的作物保护解决方案。 FMC 和 Zymergen 将开发一种新的、更快的天然产品发现流程,为世界各地的种植者开发新型作物保护解决方案。

北美农用化学品市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场概况

4.2 市场驱动因素

4.3 市场限制

4.4 行业吸引力——波特五力分析

4.4.1 供应商的议价能力

4.4.2 买家/消费者的议价能力

4.4.3 替代产品的威胁

4.4.4 新进入者的威胁

4.4.5 激烈的竞争

5. 市场细分

5.1 类型

5.1.1 化肥

5.1.2 农药

5.1.3 佐剂

5.1.4 植物生长调节剂

5.2 应用

5.2.1 谷物和谷物

5.2.2 豆类和油籽

5.2.3 水果和蔬菜

5.2.4 草坪和观赏植物

5.2.5 其他应用

5.3 地理

5.3.1 北美

5.3.1.1 美国

5.3.1.2 加拿大

5.3.1.3 墨西哥

5.3.1.4 北美其他地区

6. 竞争格局

6.1 最常用的策略

6.2 市场份额分析

6.3 公司简介

6.3.1 UPL Limited

6.3.2 Bayer Cropscience AG

6.3.3 BASF SE

6.3.4 Corteva Agriscience

6.3.5 Archer Daniels Midland Company (ADM)

6.3.6 FMC Corporation

6.3.7 Adama Agricultural Solutions

6.3.8 Gowan Company

6.3.9 Nufarm Ltd

6.3.10 Syngenta AG

6.3.11 Yara International ASA

7. 市场机会及未来趋势

8. COVID-19 对市场影响的评估

北美农化行业细分

根据经合组织的说法,农用化学品是商业生产的,通常是农业中使用的合成化合物,例如肥料、杀虫剂或土壤改良剂。农化行业企业以B2B和B2C两种业务模式运营。为了消除市场估算中的重复计算错误,大宗采购商采购经过进一步加工增值后进行零售的农用化学品不被视为农用化学品市场的一部分。

北美农用化学品市场按类型(肥料、农药、助剂和植物生长调节剂)、应用(谷物和谷物、豆类和油籽、水果和蔬菜、草皮和观赏植物及其他应用)和地理(美国)细分、加拿大、墨西哥和北美其他地区)。该报告对上述细分市场的北美农化市场价值(百万美元)进行了市场估计和预测。

北美农用化学品市场研究常见问题解答

北美农化市场有多大?

北美农化市场规模预计到2024年将达到379.1亿美元,复合年增长率为4.10%,到2029年将达到463.6亿美元。

目前北美农化市场规模有多大?

2024年,北美农化市场规模预计将达到379.1亿美元。

谁是北美农化市场的主要参与者?

Bayer AG、Corteva Agriscience、BASF SE、Archer Daniels Midland Company (ADM)、Yara International ASA 是北美农化市场的主要公司。

北美农化市场涵盖哪些年份?2023 年市场规模是多少?

2023年,北美农化市场规模预计为364.2亿美元。该报告涵盖了北美农用化学品市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美农用化学品市场的年份:2024年、2025年、2026年、2027年、2028年和2029年。

北美农化行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美农化市场份额、规模和收入增长率统计数据。北美农化分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。