北美农业微生物市场分析

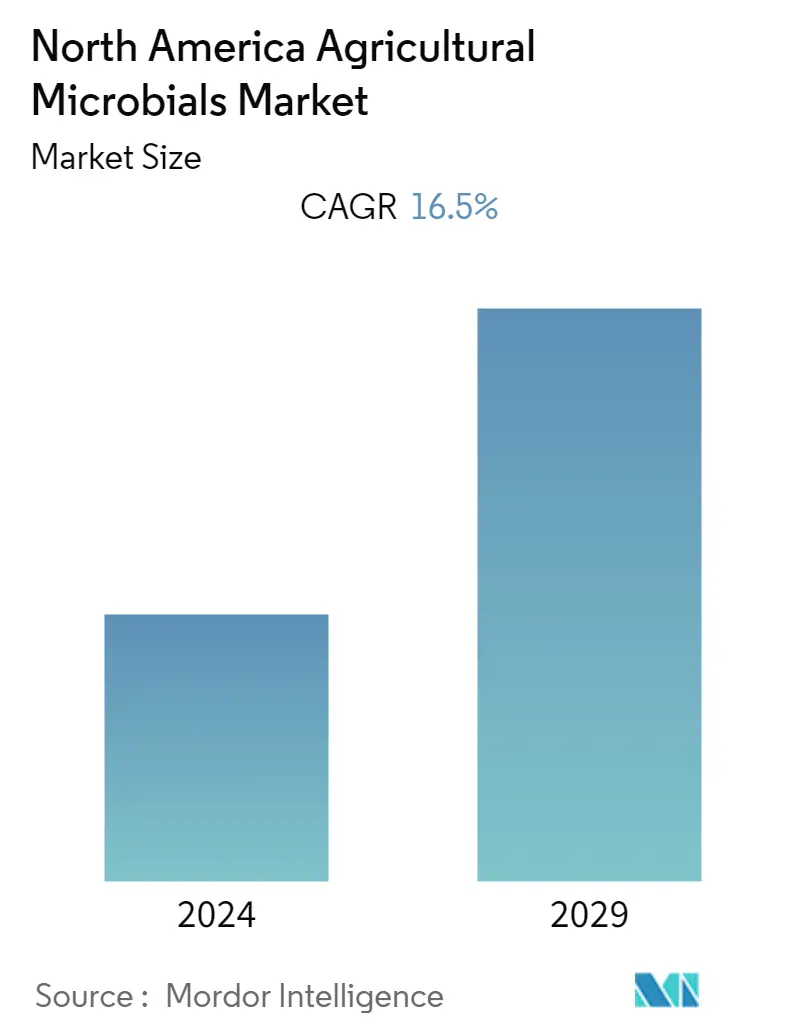

预计北美农业微生物市场在预测期内的复合年增长率将达到 16.5%。 2018年,美国占据了农业微生物市场的大部分份额,其次是加拿大和墨西哥。北美是全球最大的农业微生物市场,2017年约占全球市场份额的37.2%。该地区市场的增长取决于农田土地生产力的需求,同时保持土壤健康完好。该地区正在推广微生物产品的使用,以平衡农业部门的增长,而农业部门的增长主要依靠化肥和农药来维持大规模生产。

北美农业微生物市场趋势

有机农业的普及

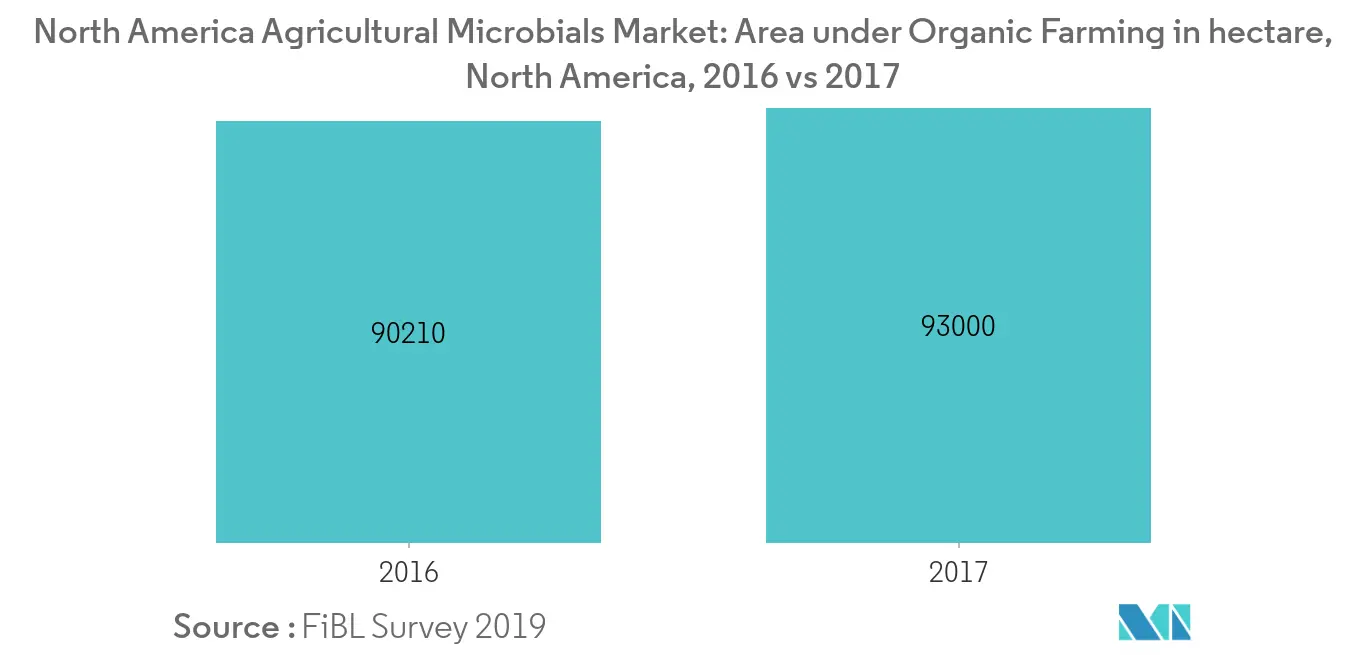

对高作物生产力和高质量生产的要求,以及不断发展的农业实践和精准农业一直推动着北美农业微生物产品市场的增长。有机农业代表了食品工业中一个独特的、快速增长的部分。微生物农药的毒性比合成农药低,通常会影响目标害虫和与其密切相关的其他生物,而广谱传统农药可能对其他生物(如鸟类、有益昆虫和哺乳动物)有害。 2017年北美有机农业用地面积为320万公顷,占农业总面积的0.8%。 2016 年至 2017 年间,面积增加了近 93,000 公顷,即 3%。加拿大近 1.8% 的农田是有机农田,而美国这一比例为 0.6%。北美共有19,017家生产商;其中大部分在美国。由于害虫产生抗药性,传统的合成方法变得无效,种植者越来越愿意尝试生物方法。微生物农药即使用量很少也非常有效,并且分解速度很快,这会降低暴露水平并防止传统农药出现污染相关问题。消费者对他们所消费的产品变得更加了解,并对食品的安全和质量进行审查。因此,当农民在农田中使用微生物农药时,就减少了因使用合成农药而产生毒性的可能性。

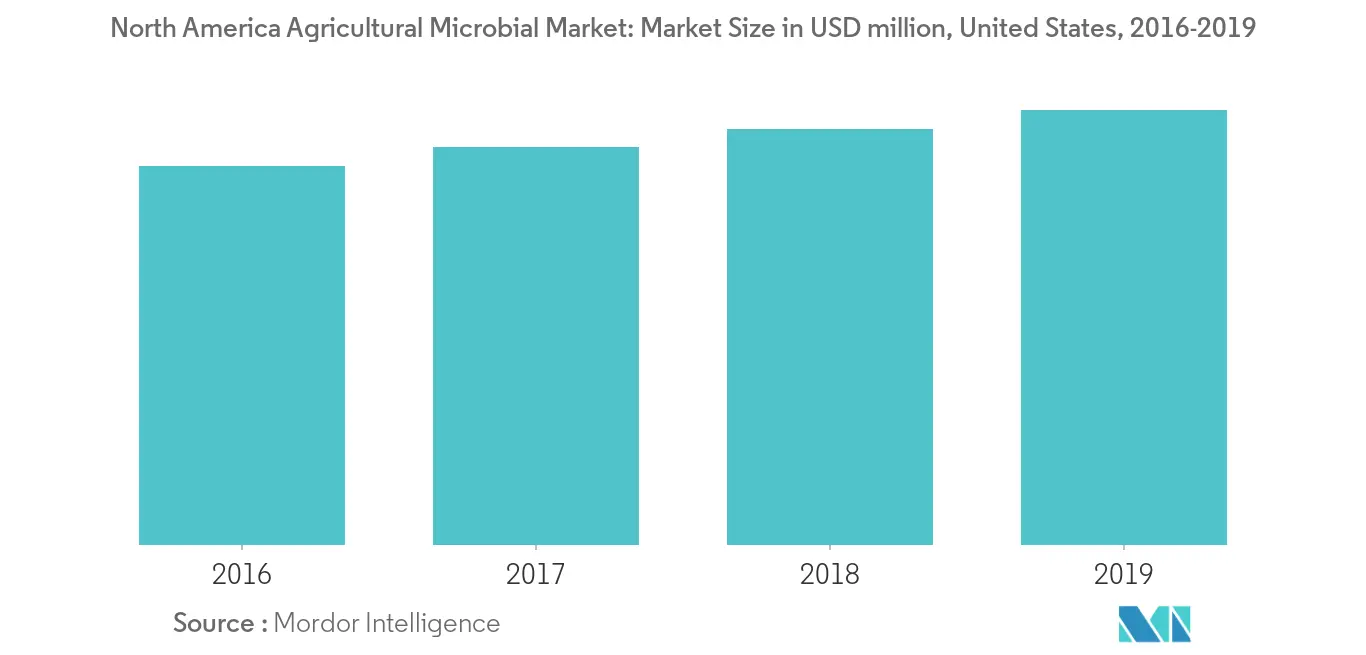

美国主导农业微生物市场

美国是北美最大的农业微生物市场,2017年占据该地区总市场份额的54%,其次是加拿大。这个农业部门高度发展的国家最近一直在适应自然和有机的农业方式。化学投入成本的不断增加、对土壤和环境的不利影响以及对平衡植物营养的认识不断提高是推动该国市场需求的主要因素。美国环境保护署 (US EPA) 是负责害虫防治产品注册的主要政府组织。与传统化学农药的登记相比,当已经存在大量信息并且将其适当地提交给机构以在风险评估过程中使用时,微生物登记通常更快、更简单且成本更低。与其他国家不同,美国不要求对有益害虫或昆虫病原微生物进行登记。促进植物生长的根际细菌、固氮剂或类似类型的微生物接种剂只要不提出害虫防治声明,就不需要 EPA 注册。

北美农业微生物产业概况

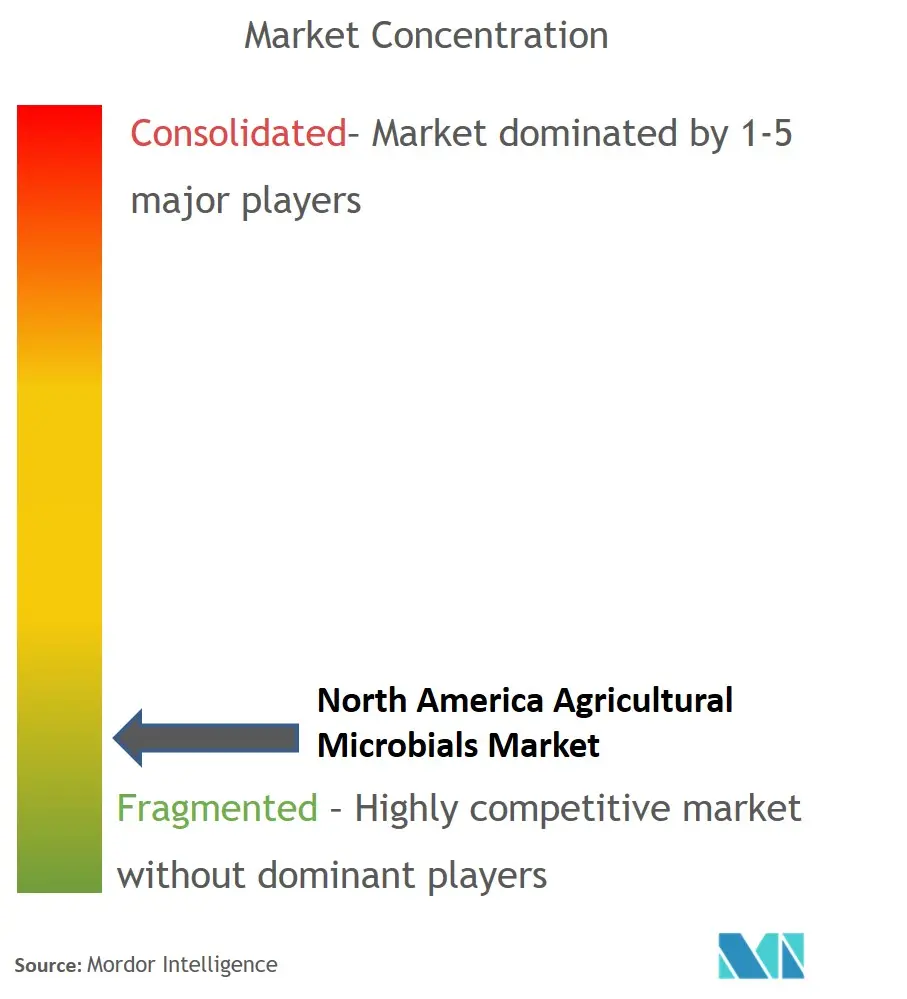

市场分散,主要参与者占据较小的市场份额。在北美农业微生物市场,企业不仅在产品质量和产品推广上展开竞争,而且还在战略举措上争夺更大的市场份额。过去几年对生物公司的八次收购表明,对微生物产品的关注正在迅速增加。

北美农业微生物市场领导者

BASF SE

Bayer Cropscience AG

Corteva Agriscience

Koppert Biological Systems

Certis USA LLC

- *免责声明:主要玩家排序不分先后

北美农业微生物行业细分

该报告涉及可定义为与植物相关的微生物以及植物和动物疾病的农业微生物。它还涉及土壤肥力的微生物学,例如有机物的微生物降解和土壤养分转化。

| 细菌 |

| 菌类 |

| 病毒 |

| 其他的 |

| 谷物和谷物 |

| 豆类和油籽 |

| 经济作物 |

| 水果和蔬菜 |

| 其他作物类型 |

| 美国 |

| 加拿大 |

| 墨西哥 |

| 北美其他地区 |

| 类型 | 细菌 |

| 菌类 | |

| 病毒 | |

| 其他的 | |

| 应用 | 谷物和谷物 |

| 豆类和油籽 | |

| 经济作物 | |

| 水果和蔬菜 | |

| 其他作物类型 | |

| 地理 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 北美其他地区 |

北美农业微生物市场研究常见问题解答

目前北美农业微生物市场规模有多大?

北美农业微生物市场预计在预测期内(2024-2029)复合年增长率为 16.5%

谁是北美农业微生物市场的主要参与者?

BASF SE、Bayer Cropscience AG、Corteva Agriscience、Koppert Biological Systems、Certis USA LLC 是北美农业微生物市场的主要公司。

这个北美农业微生物市场涵盖几年?

该报告涵盖了北美农业微生物市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美农业微生物市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

北美农业微生物行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美农业微生物市场份额、规模和收入增长率统计数据。北美农业微生物分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。