| 研究期 | 2019-2029 |

| 市场容量 (2024) | 117.45 kilotons |

| 市场容量 (2029) | 188.47 kilotons |

| CAGR | 9.92 % |

| 增长最快的市场 | 亚太地区 |

| 最大的市场 | 亚太地区 |

| 市场集中度 | 高的 |

主要参与者*免责声明:主要玩家排序不分先后 |

铌市场分析

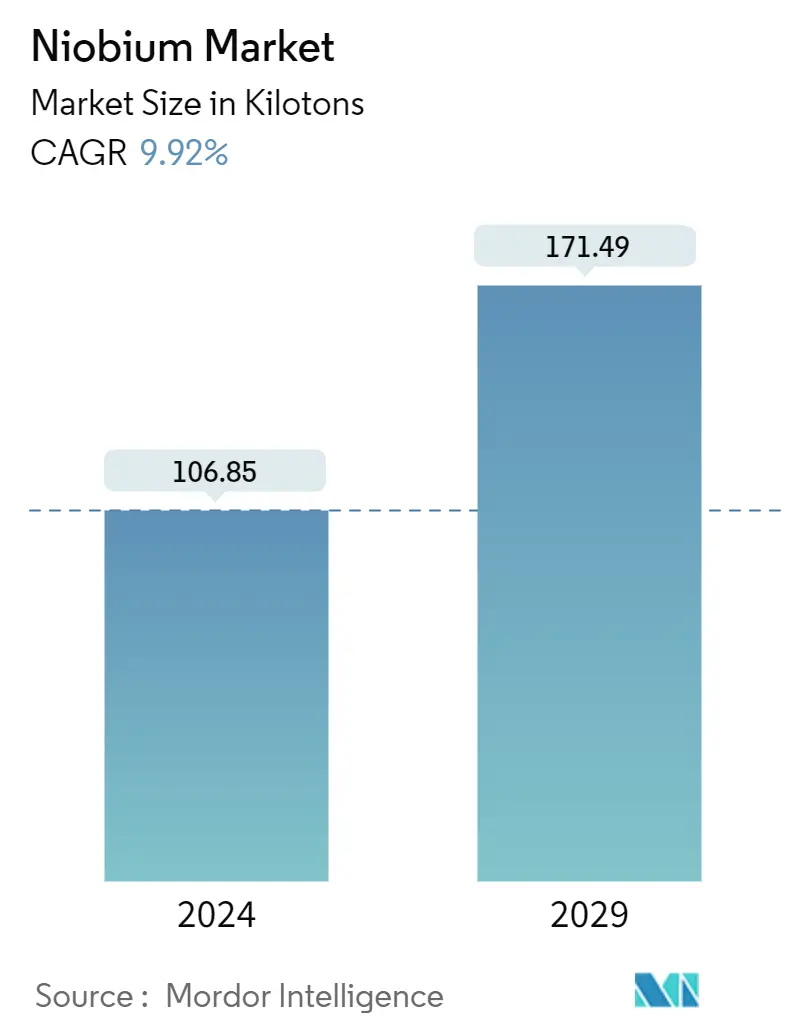

预计2024年铌市场规模为106.85千吨,预计到2029年将达到171.49千吨,在预测期内(2024-2029年)复合年增长率为9.92%。

COVID-19 大流行对 2020 年的市场产生了负面影响。这是因为制造设施和工厂因封锁和限制而关闭。供应链和运输中断进一步给市场造成了障碍。然而,2021年该行业出现复苏,从而使研究市场的需求出现反弹。

- 从中期来看,结构钢的加速使用以及对更轻、更省油的车辆的需求不断增加是推动所研究市场增长的一些因素。

- 另一方面,有限的供应来源和对严重接触健康问题的担忧预计将阻碍市场的增长。

- 然而,铌在下一代锂离子电池中的预期用途以及创新技术和矿山设计预计将在预测期内提供大量机会。

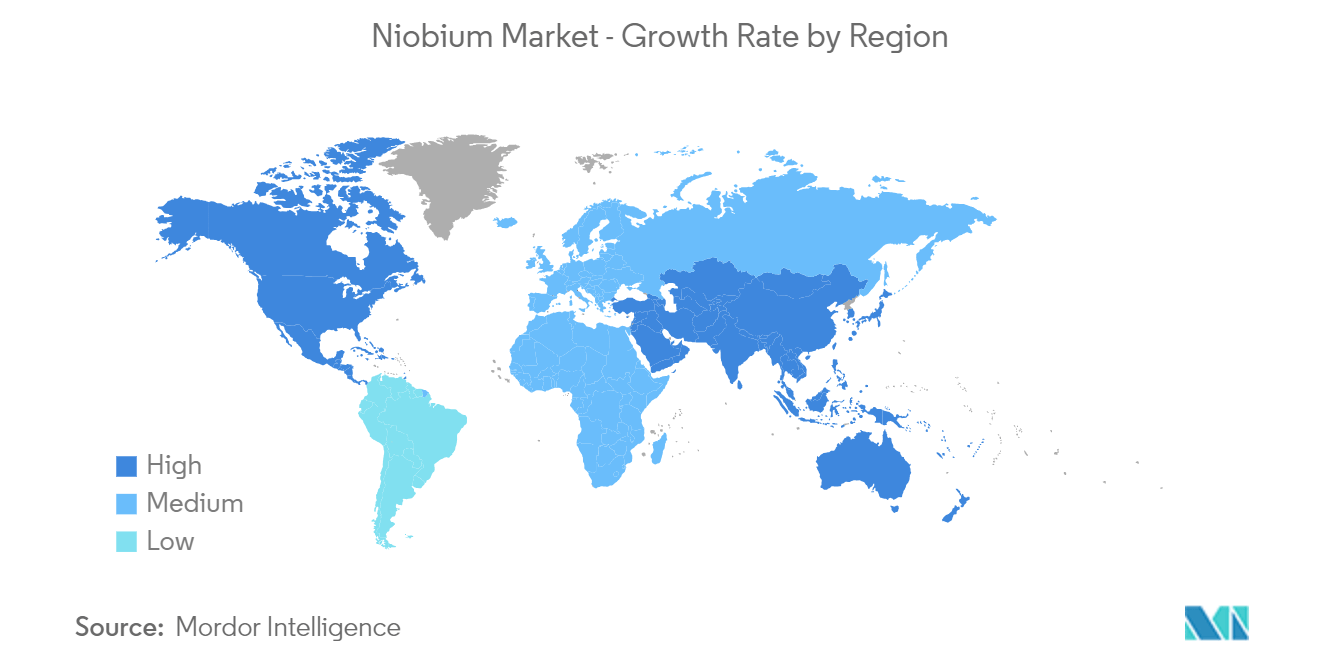

- 亚太地区主导了市场,中国和日本等国家的消费量最大。

铌市场趋势

建筑业将主导市场

- 建筑业是全球最大的铌消费行业。在建筑行业,高强度铌微合金板产品用于建造桥梁、高架桥、高层建筑等。重型机械、压力容器等代表了微合金板的附加应用。结构型材广泛用于民用建筑、输电塔等,铌在这些领域与钒竞争。

- 同样,大型混凝土结构中使用钢筋来增加其抗拉荷载能力。尽管一些现代钢厂也使用水冷却,从而无需微合金化,但通过添加铌和钒生产更大直径、高强度的钢种。

- 此外,铌还应用于高轴荷载铁路轨道的高强度耐磨钢轨。建筑业目前正在推动对高强度低合金(HSLA)钢的需求,这种钢可以通过以下方式节省成本:减轻建筑物重量并防止基础设施故障。

- 近年来,建筑行业出现了重大投资。据牛津经济研究院预测,2020年至2030年间,全球建筑业预计将增长4.5万亿美元,即42%,达到15.2万亿美元。此外,2020年至2030年间,中国、印度、美国和印度尼西亚预计将占全球建筑业增长的58.3%。

- 人口增长、从家乡迁移到服务业集群以及核心家庭的增长趋势是推动全球住宅建设的一些因素。主要经济体的快速城市移民、政府在房地产市场住宅建设支出的增加以及对高档住宅需求的不断增长等因素可能有利于所研究市场的增长。

- 此外,建筑业是印度经济增长的重要支柱。印度政府积极推进住房建设,目标是为约13亿人提供住房。

- 耗资 3,000 万美元的 Arkade Aspire 住宅综合体项目需要建设 35,366 平方米的住宅区。印度孟买的住宅区,拥有两座 18 层住宅楼。施工于 2022 年第二季度开始,预计于 2025 年第一季度完工。在北美,美国在建筑业中占有主要份额。除美国外,加拿大和墨西哥对建筑业的投资也做出了巨大贡献。

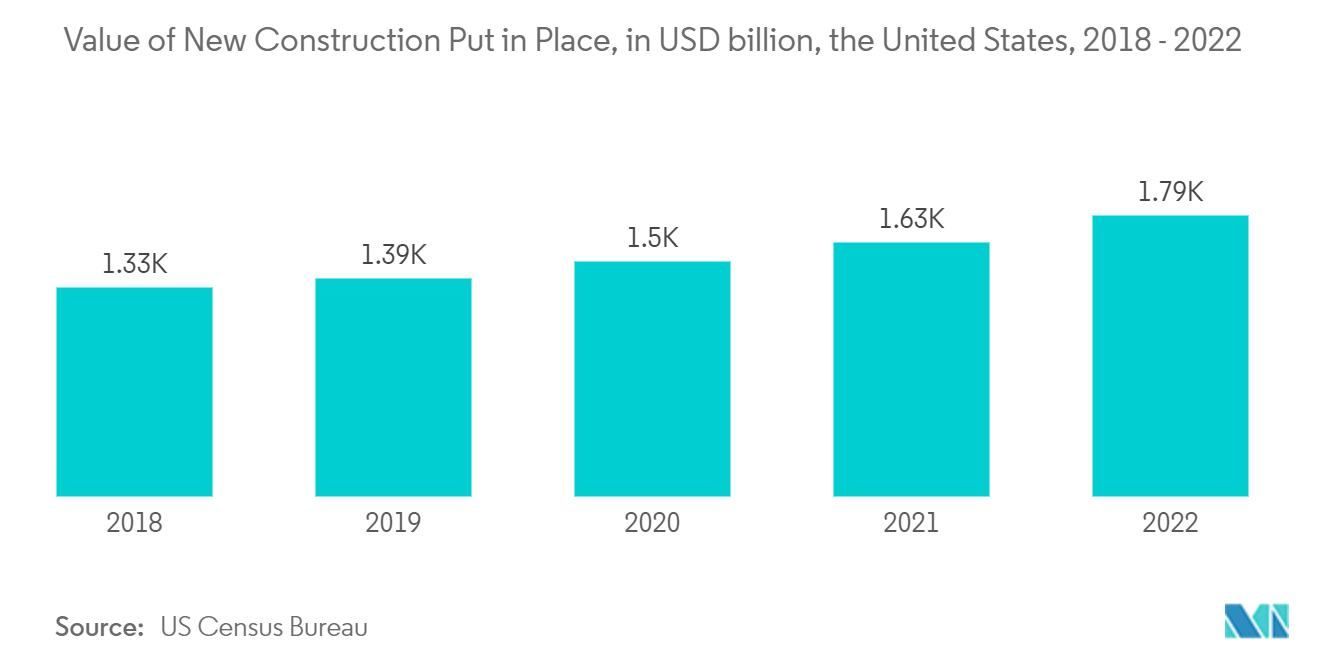

- 据美国人口普查局数据,2022年12月美国新建建筑产值达17,929亿美元。2023年3月非住宅领域达9,971.4亿美元,同比增长18.8%上一年期间。

- 此外,在加拿大,各种政府项目,包括经济适用住房计划 (AHI)、加拿大新建筑计划 (NBCP) 和加拿大制造,都将支持该行业的扩张。 2022 年 8 月,加拿大政府宣布投资超过 20 亿美元,资助三项重要举措,这些举措可能共同帮助为全国家庭开发约 17,000 套住房,其中包括数千套经济适用房。

- 此外,由于欧盟复苏基金的新投资,欧洲建筑业在 2022 年增长了 2.5%。尽管大多数欧盟建筑公司面临价格压力,但商业信心在 2022 年初有所回升,预计将达到 COVID-19 之前的水平。此外,随着 COVID-19 造成的危机缓解,建筑商不再那么不愿意投资新的企业建筑和翻新现有房产。非住宅建筑预计将加快步伐,从而支持建筑市场的整体增长。 2022年的主要建设项目为非住宅建设(办公楼、医院、酒店、学校和工业建筑),占总活动的31.3%。

- 因此,全球建筑业的强劲增长可能会增加预测期内铌的消费需求。

亚太地区将主导市场

- 亚太地区主导了全球市场。随着中国、印度和日本等国家结构钢的使用加速以及汽车和航空航天工业的使用不断增加,该地区铌的消费量正在增加。

- 铌在钢铁制造中以铌铁的形式消耗量非常高,而且中国和印度等几个新兴经济体的建筑业正在蓬勃发展。例如,根据世界钢铁协会的数据,中国2023年4月的钢铁产量估计为9260万吨,2023年1月至4月的总产量为3.544亿吨,比2022年同期增长4.1%。

- 此外,据中国钢铁工业协会称,在国家应对疫情和支持经济的力度减弱后,需求增加提振了中国经济的基准钢铁行业。此外,在房地产市场稳定以及汽车、船舶、建筑等其他用钢行业复苏的支撑下,2023年钢铁行业呈上升趋势。反过来,这预计将对市场产生积极影响。

- 由于物流和供应链的改善、商业活动的增加以及该国一系列促进消费的措施等因素促进了该国乘用车市场产品的发展,中国是最大的乘用车生产国之一。因此,这增加了该国乘用车市场对铌市场的需求。例如,根据OICA的数据,2022年,中国乘用车产量达2,38,36,083辆,较2021年增长11%。

- 此外,随着消费者对电池驱动汽车的偏好上升,该国的汽车行业正在经历转变趋势。此外,中国政府预计到 2025 年电动汽车生产渗透率将达到 20%。这反映在该国电动汽车销售趋势上,2022 年电动汽车销量创历史新高。

- 基础设施领域是印度经济的重要支柱。政府正在采取各种举措,确保及时在该国建立优良的基础设施。政府重点关注铁路、公路发展、住房、城市发展和机场发展。

- 印度的住宅行业呈增长趋势,政府的支持和举措进一步提振了需求。据印度品牌股权基金会(IBEF)称,住房和城市发展部(MoHUA)在2022-2023年预算中拨款98.5亿美元用于建设房屋并创造资金来完成暂停的项目。

- 此外,印度尼西亚预计将在第二季度开始建造价值 27 亿美元的公寓,供数千名公务员迁往婆罗洲岛的新首都。此外,印尼政府打算通过外国投资为其提供80%的资金。因此,预计国内住宅建设将为铌市场消费带来上行需求。

- 日本是全球第三大粗钢生产国,也是铌市场的主要最终用户。由于汽车制造业复苏缓慢以及全球经济放缓导致出口需求疲软,2022年日本粗钢产量较上年下降7.4%左右。日本钢铁联合会的数据显示,2022年日本粗钢产量达到8920万吨,而2021年为9630万吨。

- 考虑到上述因素,预计亚太铌市场在预测期内将稳步增长。

铌行业概况

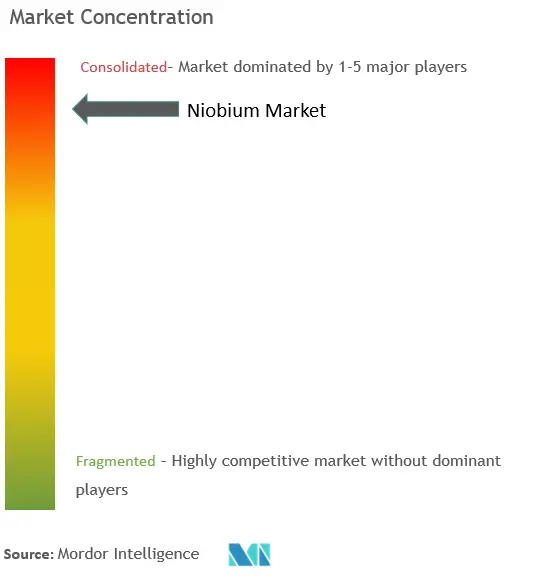

铌市场本质上是整合的。该市场的主要参与者(排名不分先后)包括CBMM、CMOC、Magris Performance Materials、NioCorp Development Ltd、长沙南方钽铌有限公司等。

铌市场领导者

-

CBMM

-

CMOC

-

Magris Performance Materials

-

NioCorp Development Ltd

-

Changsha South Tantalum Niobium Co.,Ltd.

- *免责声明:主要玩家排序不分先后

铌市场新闻

- 2022 年 12 月:CBMM 宣布巨额投资 8000 万美元,到 2024 年将其氧化铌产能从 500 吨扩大到 3000 吨。CBMM 计划与 Echion Technologies 合作,在其位于巴西米纳斯吉拉斯州的 Araxá 工厂建立一座氧化铌工厂,其目标是到 2030 年实现氧化铌产能达到 4 万吨。

- 2022 年 3 月:CBMM 与电动摩托车制造商 Horwin Brasil 建立了合作伙伴关系,旨在增加清洁能源的获取并促进该国的电动汽车发展。该协议的重点是在电动两轮汽车中应用含铌的锂离子电池。在此次合作中,CBMM于2022年投资7000万雷亚尔,预计销售500吨氧化铌。该公司的目标是到2030年将铌产品销量增加到5万吨。

- 2022 年 1 月:Kymera International 完成了对全球钽、钨和铌颗粒供应商 Telex Metals 的收购。此次战略收购将 Kymera 的业务扩展到钽和铌材料领域。

铌行业细分

铌是一种稀有、柔软、有延展性、延展性的灰白色金属。铌主要用于合金,包括不锈钢。它提高了合金的强度,特别是在低温下。目前,其锂离子电池生产势头强劲。

铌市场根据产地、类型、应用、最终用户行业和地理位置进行细分。根据产地,市场分为碳酸盐岩、伴生岩和铌铁矿-钽铁矿。按类型划分,市场分为铌铁、铌氧化物、铌金属和真空级铌合金。按应用划分,市场分为钢铁、高温合金、超导磁体和电容器、电池和其他应用。按最终用户行业划分,市场分为建筑、汽车和造船、航空航天和国防、石油和天然气以及其他最终用户行业。该报告提供了主要地区 15 个国家的市场规模和预测。对于每个细分市场,市场规模和预测都是根据上述所有细分市场的数量(吨)进行的。

| 发生 | 碳酸岩及伴生岩 | ||

| 铌铁矿-钽铁矿 | |||

| 类型 | 铁 | ||

| 氧化铌 | |||

| 铌金属 | |||

| 真空级铌合金 | |||

| 应用 | 钢 | ||

| 超级合金 | |||

| 超导磁体和电容器 | |||

| 电池 | |||

| 其他应用 | |||

| 最终用户行业 | 建造 | ||

| 汽车和造船 | |||

| 航空航天和国防 | |||

| 油和气 | |||

| 其他最终用户行业 | |||

| 地理 | 亚太 | 中国 | |

| 印度 | |||

| 日本 | |||

| 韩国 | |||

| 亚太其他地区 | |||

| 北美 | 美国 | ||

| 加拿大 | |||

| 墨西哥 | |||

| 欧洲 | 德国 | ||

| 英国 | |||

| 俄罗斯 | |||

| 意大利 | |||

| 欧洲其他地区 | |||

| 南美洲 | 巴西 | ||

| 阿根廷 | |||

| 南美洲其他地区 | |||

| 中东和非洲 | 沙特阿拉伯 | ||

| 南非 | |||

| 中东和非洲其他地区 | |||

铌市场研究常见问题解答

铌市场有多大?

预计2024年铌市场规模将达到106.85千吨,并以9.92%的复合年增长率增长,到2029年将达到171.49千吨。

目前铌市场规模有多大?

2024年,铌市场规模预计将达到106.85千吨。

铌市场的主要参与者有哪些?

CBMM、CMOC、Magris Performance Materials、NioCorp Development Ltd、Changsha South Tantalum Niobium Co.,Ltd. 是铌市场运营的主要公司。

铌市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区铌市场份额最大?

2024年,亚太地区将占据铌市场最大的市场份额。

这个铌市场涵盖了哪些年份,2023年的市场规模是多少?

2023年,铌市场规模估计为96.25千吨。该报告涵盖了以下年份的铌市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的铌市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

铌行业报告

Mordor Intelligence™ 行业报告创建的 2024 年铌市场份额、规模和收入增长率统计数据。铌分析包括2024年至2029年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。