镍市场分析

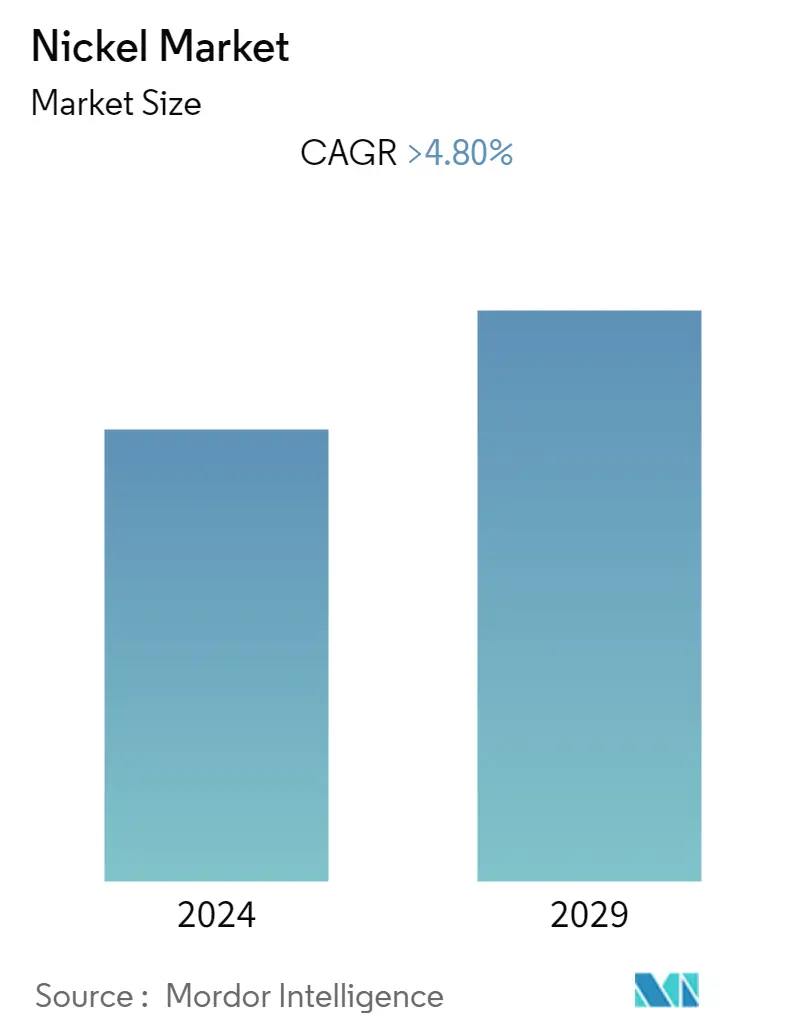

2021年镍市场价值超过210万吨,预计预测期内复合年增长率将超过4.8%。

COVID-19大流行的爆发以及由此产生的封锁、社会疏远规范和贸易制裁引发了全球供应链网络的大规模破坏,严重阻碍了镍市场的增长。主要经济体延长封锁导致工业活动放缓,从而影响镍的需求和价格。为应对疫情,亚洲镍业和全球镍铁控股等主要矿业公司暂停了部分运营,一些企业称维持当前维护停工计划的能力有限。然而,随着工业部门的稳步复苏和采矿活动的恢复,预计预测期内镍的需求将会上升。

- 从中期来看,镍市场的增长可能受到不锈钢合金中镍需求不断增长的推动。目前,每年销售的镍中约有三分之二用于不锈钢。此外,汽车电池、风力涡轮机储能系统或太阳能电池板对镍的需求不断增加,成本较低,是市场增长的主要驱动因素。

- 严格的环境法规以及镍熔炼过程中二氧化硫排放量增加以及镍价格波动可能带来的健康风险可能会阻碍市场的增长。

- 电动汽车的日益普及以及镍在医疗行业的新兴应用可能会成为未来的机遇。

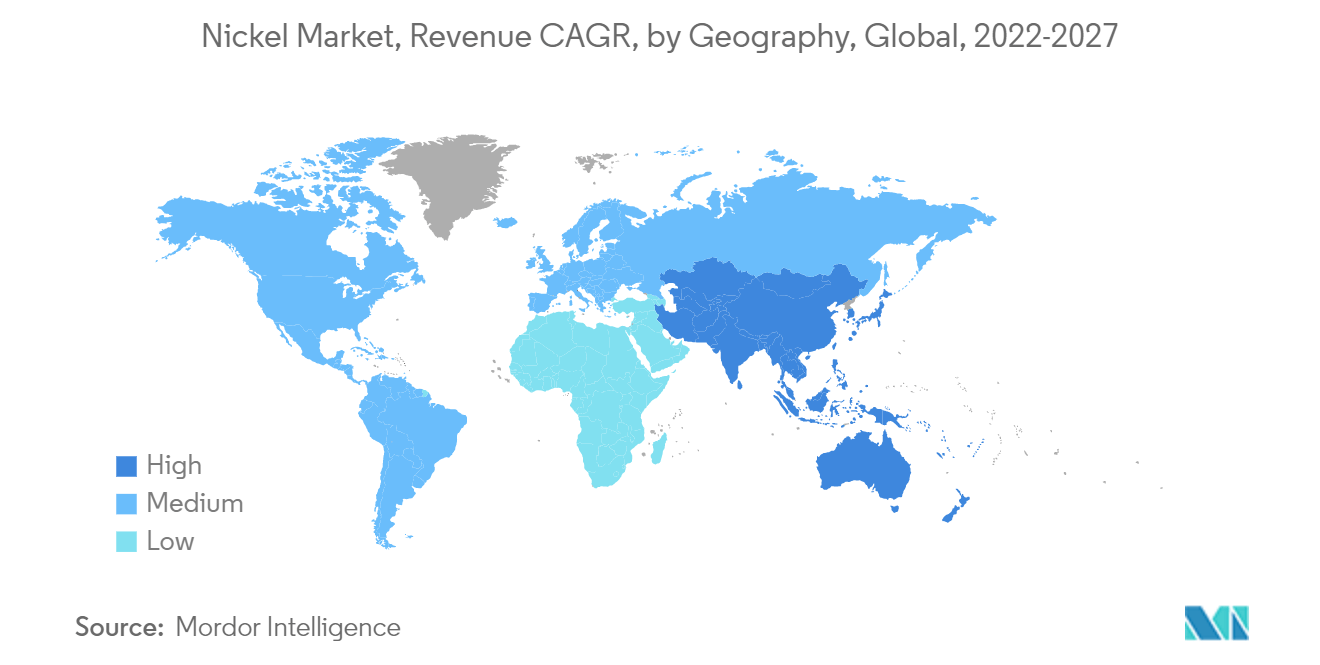

- 由于镍消费率高,且该地区存在大型不锈钢制造公司和电池制造商,预计亚太地区将在未来主导镍市场。此外,中国和印度不断增长的需求预计将提振金属市场的前景。

镍市场趋势

对不锈钢的需求不断增加

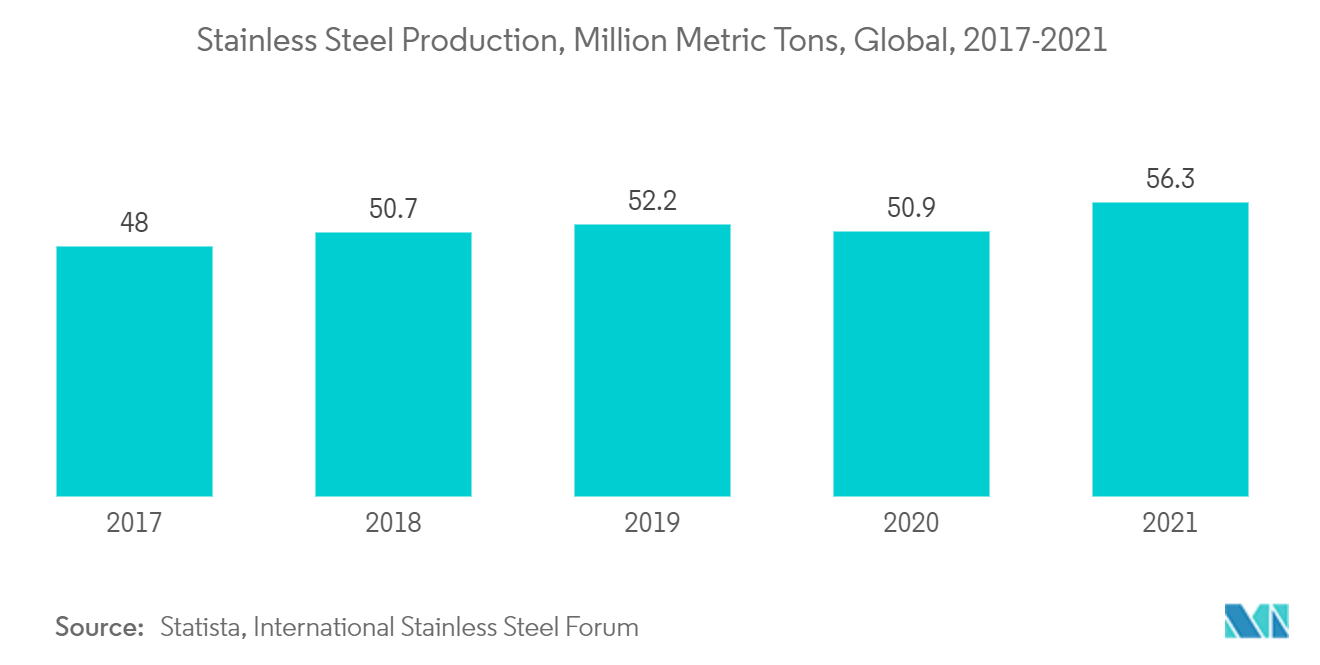

- 镍在不锈钢的制造中起着至关重要的作用。它是不锈钢生产中使用的主要商业等级合金之一。全球近三分之二的不锈钢生产工艺均采用镍合金化。一般来说,常用等级的不锈钢中含有 8% 的镍。

- 由于其耐腐蚀性、耐用性和丰富的可用性,不锈钢被用于各个领域,包括食品和饮料、建筑、航空航天、运输、医疗、化学等。

- 根据国际不锈钢论坛(ISSF)的数据,2021年不锈钢产量同比增长10.6%,达到5630万吨。

- 鉴于乌克兰战争、库存膨胀和供应链中断等因素导致需求减少,MEPS将2022年产量预测下调至5,650万吨。但预计2023年产量将反弹至6,000万吨。

- 中国不锈钢厂消耗了一半以上的原生镍。 2021年中国不锈钢产量同比增长1.6%,达到3060万吨,占全球产量的54.4%。

- 同样,根据世界金属统计局的数据,2021年印度不锈钢产量达到约400万吨,2020-2021年同比增长25%。

- 受上述因素影响,未来不锈钢行业对镍市场的需求有望增加。

亚太地区将主导市场

- 亚太地区在镍消费中占据主要份额。这主要是由于大型不锈钢制造公司和电池制造商的存在。主要镍矿集中在菲律宾、新喀里多尼亚、澳大利亚、印度尼西亚和中国,这使得该地区成为最大的镍生产国。

- 根据美国地质调查局(USGS)的数据,印度尼西亚拥有全球最大的镍储量,2021年采矿储量为2100万吨。此外,菲律宾、中国和澳大利亚的采矿储量合计为2860万吨。

- 根据世界金属统计局的数据,2022年前9个月中国的镍需求量预计为112万吨,比2021年增加98.1吨。在印度尼西亚,1月至12月的镍产量2022年9月为79万吨,同比增长23%。

- 此外,电动汽车(EV)镍消费水平的提高预计也将提振该地区的市场,因为它占镍需求的相当大份额。

- 中国是全球电动汽车市场的领导者,新型电动汽车销量是美国的四倍。2021年中国共销售了330万辆电动汽车(EV),创下了全球电动汽车销量第一名。与2020年的130万辆销量相比增长154%。中国中央政府推广电动汽车的主要政策预计将增加该国对镍的需求。

- 此外,2021 年 10 月,塔塔汽车公司(印度汽车制造商)为新的电动汽车子公司获得了 750 亿印度卢比(10.1 亿美元)的投资。塔塔汽车公司和 TPG Rise Climate 已达成一项具有约束力的协议,根据该协议,后者将与联合投资者 ADQ 一起投资塔塔汽车公司新成立的子公司。

- 由于 COVID-19 的影响,许多最终用途应用对镍的需求有所减少。然而,随着各个终端用户行业的复苏,预计该地区的镍需求在预测期内将会增长。

镍行业概况

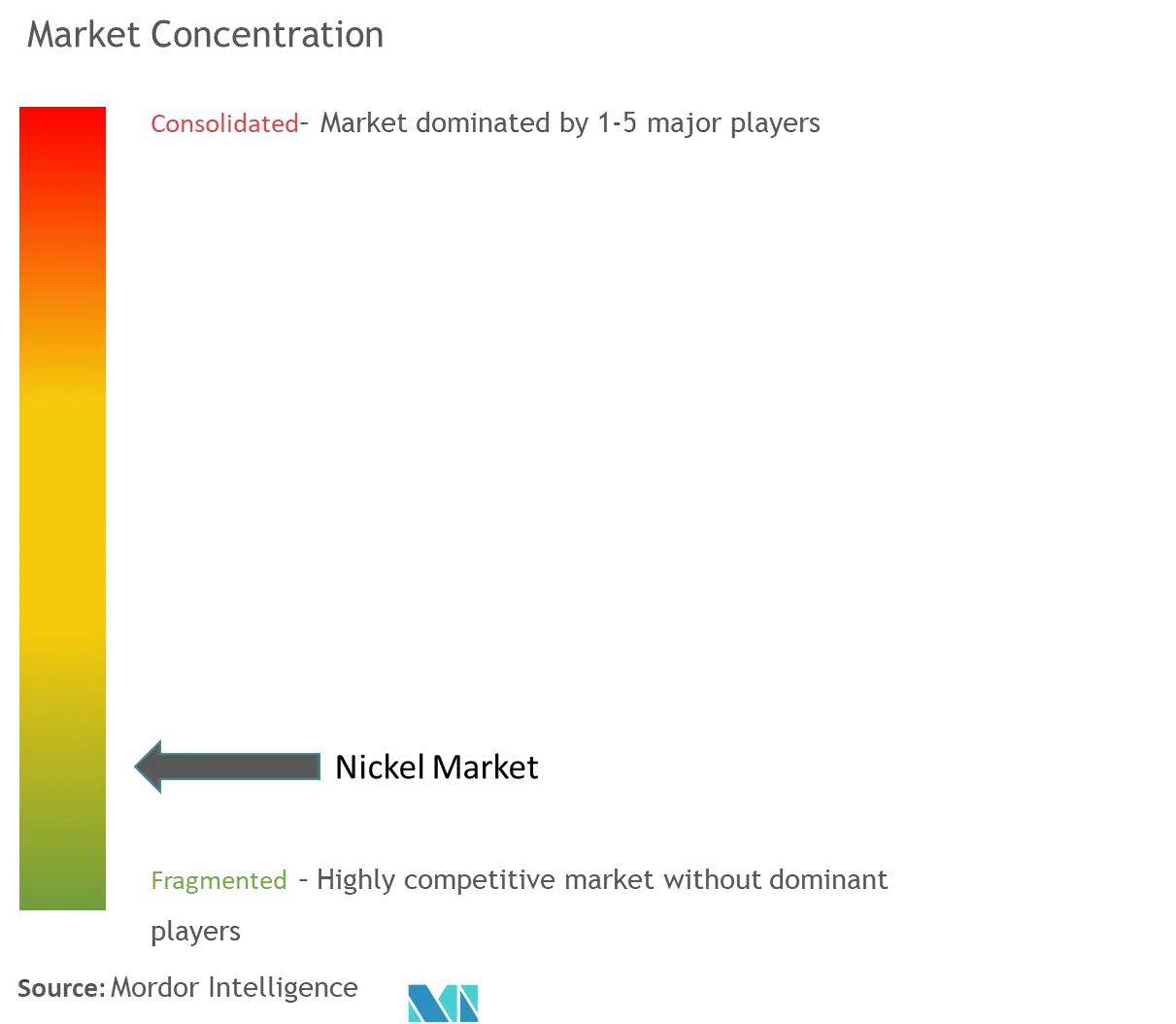

镍市场本质上是分散的。主要公司包括诺里尔斯克镍业、淡水河谷、必和必拓、金川集团国际资源有限公司、嘉能可等。

镍市场领导者

Norilsk Nickel

Vale

BHP

Glencore

Jinchuan Group International Resources Co. Ltd

- *免责声明:主要玩家排序不分先后

镍市场新闻

- 2022 年 8 月:NMDC Ltd. 宣布决定在海外探索机会开采锂、镍和钴,以满足印度不断增长的需求。这家国营铁矿石生产商正计划在澳大利亚开始采矿,因为它持有该国 Legacy Iron Ore Ltd. 90.02% 的股份。

- 2021年12月:三井物产矿产资源开发(亚洲)公司(MMRDA)和双日将向住友金属矿业株式会社(SMM)出售其持有的CBNC全部股份(总计36%)。随着股份的出售, SMM对CBNC的持股比例将由目前流通股的54%增至90%。

- 2021 年 10 月:雷诺集团宣布与 Terrafame 签署一份关于未来硫酸镍供应的谅解备忘录 (MoU)。通过这项协议,雷诺集团将从 Terrafame 获得大量的硫酸镍年度供应,相当于年产能高达 15 GWh。

- 2021 年 7 月:必和必拓宣布与世界领先的可持续能源公司之一特斯拉公司签署了其位于西澳大利亚的 Nickel West 资产的镍供应协议。

镍行业细分

镍是一种化学元素和过渡金属,主要用于高级钢的制造。镍市场按应用和地理位置划分。按应用划分,市场分为不锈钢、合金、电镀、铸造、电池和其他应用。该报告还涵盖了主要地区 15 个国家的镍市场规模和预测。对于每个细分市场,市场规模和预测都是根据数量(千吨)进行的。

| 不锈钢 |

| 合金 |

| 电镀 |

| 铸件 |

| 电池 |

| 其他应用 |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 意大利 | |

| 法国 | |

| 欧洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 | |

| 中东和非洲 | 沙特阿拉伯 |

| 南非 | |

| 中东和非洲其他地区 |

| 按申请 | 不锈钢 | |

| 合金 | ||

| 电镀 | ||

| 铸件 | ||

| 电池 | ||

| 其他应用 | ||

| 地理 | 亚太 | 中国 |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 北美 | 美国 | |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 意大利 | ||

| 法国 | ||

| 欧洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

| 中东和非洲 | 沙特阿拉伯 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

镍市场研究常见问题解答

目前镍市场规模有多大?

预计镍市场在预测期内(2024-2029 年)复合年增长率将超过 4.80%

镍市场的主要参与者有哪些?

Norilsk Nickel、Vale、BHP、Glencore、Jinchuan Group International Resources Co. Ltd 是镍市场运营的主要公司。

镍市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区镍市场份额最大?

2024年,亚太地区将占据镍市场最大的市场份额。

该镍市场涵盖哪些年份?

该报告涵盖了2019年、2020年、2021年、2022年和2023年的镍市场历史市场规模。该报告还预测了2024年、2025年、2026年、2027年、2028年和2029年的镍市场规模。

页面最后更新于:

镍行业报告

Mordor Intelligence™ 行业报告创建的 2024 年镍市场份额、规模和收入增长率统计数据。镍分析包括对 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。