mRNA疫苗和治疗药物市场分析

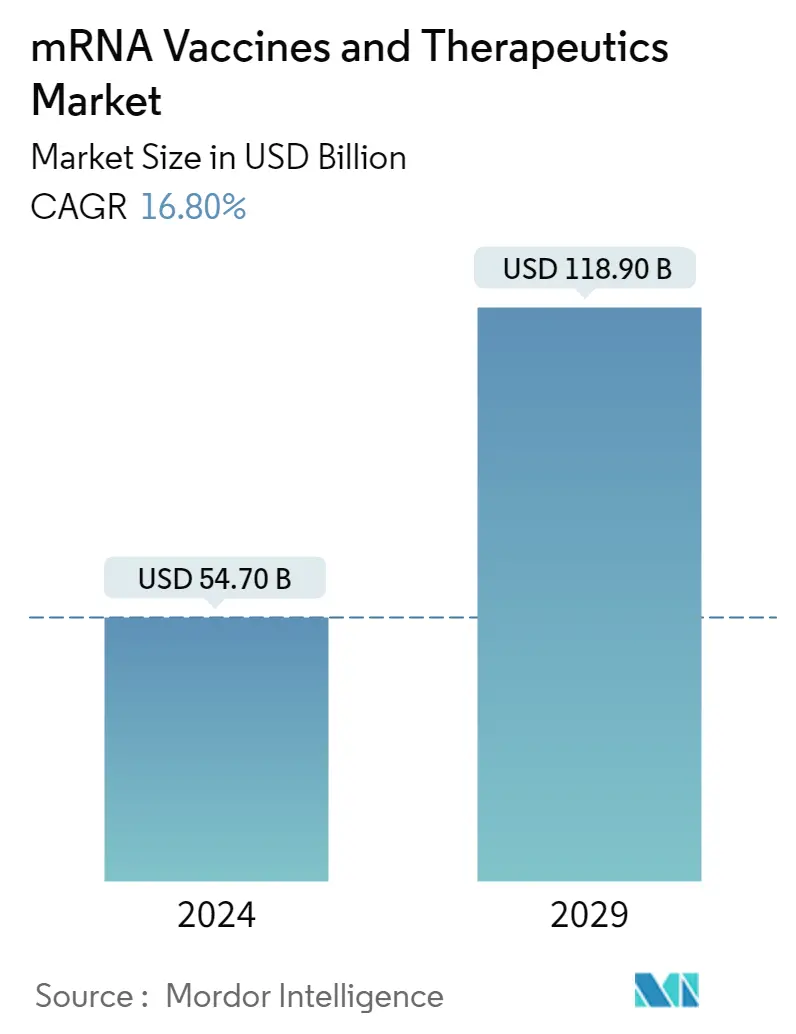

mRNA疫苗和治疗药物市场规模预计到2024年为547亿美元,预计到2029年将达到1189亿美元,在预测期内(2024-2029年)复合年增长率为16.80%。

开发新疫苗以控制 COVID-19 传播的需求增加导致了所研究市场的增长。由于全球 COVID-19 患者数量不断增加以及基于 mRNA 的 COVID-19 疫苗生产所需的大量外部融资,COVID-19 大流行对全球市场的增长产生了有利的影响。此外,当 SARS-COVID-19 病毒新毒株出现在世界各地许多国家时,由于 mRNA 疫苗对这些毒株具有有效的保护作用,对 mRNA 疫苗的需求急剧增加。因此,在 COVID-19 大流行期间,这些基于 mRNA 的产品的使用量有所增加,并导致了市场的增长。

此外,2022年11月,世界银行批准了支持在78个国家推广疫苗的行动,金额达101亿美元。该计划已覆盖 100 多个国家,开展紧急行动以预防、检测和应对 COVID-19,并加强公共卫生准备系统。因此,COVID-19大流行对mRNA疫苗和治疗市场产生了深远的影响,因为受COVID-19影响的患者比例很高,并且大流行期间对疫苗开发的需求增加。目前,随着疫情的消退,由于针对各种传染病和慢性疾病的 mRNA 疫苗和疗法的不断开发,市场预计在未来几年将扩大。

研究与开发 (RD)、合作和战略伙伴关系的增长,以及对新疫苗和疗法的需求不断增长,以及慢性病和传染病的增加,预计将推动所研究市场的增长。例如,2021 年 1 月,Ribometrix Inc. 和基因泰克(罗氏集团成员)宣布了一项全球独家许可和合作协议,以发现、开发和商业化针对多个靶点的新型 RNA 靶向小分子疗法。作为此次合作的一部分,Genentech 向 Ribometrix 预付了 2500 万美元,并获得了多个预定义目标的独家权利,包括开发和商业化该分子的全球独家许可。此外,2022年2月,礼来公司投资7亿美元在波士顿港建设设施,以支持其基于RNA的研发活动。

慢性病患病率的上升是推动所研究市场增长的另一个因素。根据美国疾病控制与预防中心2021年9月的报告,季节性流感病毒不断变异,因此疫苗也需要进行相应修改。这一因素正在推动流感疫苗的增长,预计这将推动 mRNA 疫苗和治疗市场的增长。此外,根据 CDC 每周美国流感监测报告 2022 年 12 月更新,2022 年 10 月当周,临床实验室报告了 113,482 例流感病例。其中报告了 112,488 例甲型流感病例和 994 例乙型流感病例。因此,预计流感病例的高流行将推动预测期内市场的增长。

因此,随着慢性病和传染病的增加,加上 mRNA 疗法的进步,预计所研究的市场将在预测期内出现增长。然而,mRNA疫苗市场授权和批准的严格监管框架可能会限制市场在预测期内的增长。

mRNA 疫苗和治疗市场趋势

预计在预测期内,传染病领域将在 mRNA 疫苗和治疗市场中占据重要份额

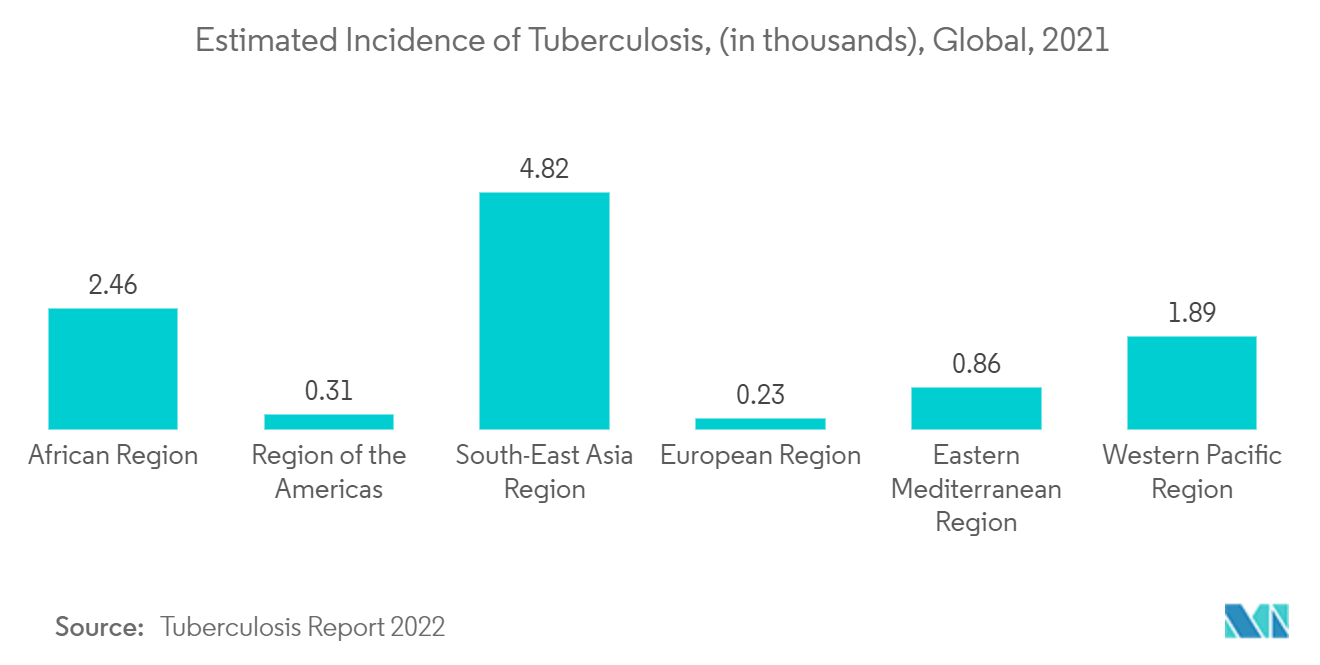

预计传染病领域在预测期内将出现显着增长。埃博拉、流感、人类免疫缺陷病毒 (HIV) 和其他病毒感染(包括 COVID-19)的日益流行是该细分市场的主要驱动因素。 2020 年初,COVID-19 的爆发引发了对 mRNA 疫苗和治疗药物的需求。一些主要参与者正在积极参与对抗 COVID-19 感染的疫苗的研究和开发。 COVID-19 对所研究市场的传染病部分显示出显着的积极影响。

此外,传染病负担的日益增加预计将推动传染病领域在预测期内的增长。根据美国卫生与公众服务部少数艾滋病毒/艾滋病基金(MHAF)2021年6月更新的统计数据,2020年全球约有3760万艾滋病毒感染者,其中3590万是成年人,170万是儿童(15岁以下)。由于艾滋病毒患病率上升,市场正在扩大,由此产生的疫苗开发需求预计将在预测期内推动市场增长。

此外,针对 HIV、流感和其他病毒感染的非 COVID-19 mRNA 疫苗目前正在开发和临床试验中。例如,2022 年 4 月,美国国立卫生研究院 (NIH) 旗下的国家过敏和传染病研究所 (NIAID) 启动了一项 1 期临床试验,以评估三种实验性基于信使 RNA (mRNA) 的 HIV 疫苗平台。 HVTN 302 研究由 NIAID 赞助,并由位于西雅图 Fred Hutchinson 癌症研究中心的 NIAID 资助的 HIV 疫苗试验网络 (HVTN) 进行。

此外,Moderna 于 2021 年 7 月宣布,第一批参与者已在其四价流感候选药物 mRNA-1010 的 1 期和 2 期临床试验中接受了给药。美国约有 180 名健康成年人参与了这项研究,并于 2021 年 9 月上旬全部入组。因此,这些不断增加的 mRNA 疫苗和治疗方法的开发以及针对几种传染病的临床试验预计将在预测期内增长。

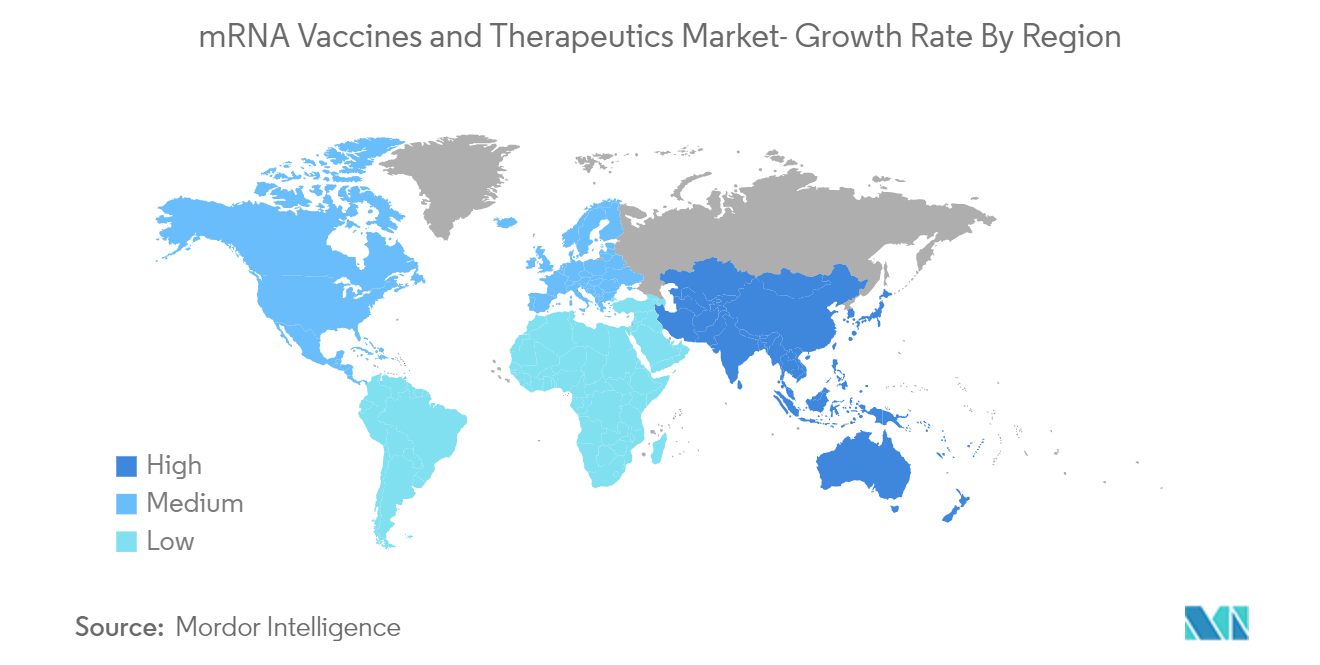

预计北美将在预测期内占据重要的市场份额

预计在预测期内,北美将主导 mRNA 疫苗和治疗市场。该行业的研发(R&D)活动和投资的增加、新产品的推出以及慢性病数量的增加是该地区市场增长的主要因素。例如,根据美国癌症协会发布的2022 年癌症事实与数据数据,预计 2022 年美国将诊断出 190 万新癌症病例,并有 609,360 人因癌症死亡。预计该国的老年人口将为该国新 mRNA 疫苗的开发创造更多机会,从而推动所研究市场的增长。

政府采取的各种举措预计将在预测期内支持市场的增长。例如,2022年2月,美国总统疟疾倡议计划在2020年投资7.7亿美元用于抗击疟疾。此外,通过免疫合作基金(IPF),加拿大政府通过提供知情的疫苗接种选择来覆盖疫苗接种率较低的人群。 2020 年和 2021 年,IPF 在 2.5 年内获得了 4550 万美元的额外资金,使加拿大公共卫生局能够继续支持加拿大各地的疫苗接种工作。通过这些举措,加拿大政府正在努力提高加拿大各地对疫苗的信心、使用率和获得 COVID-19 疫苗的机会。

此外,2021 年 5 月,加拿大政府宣布向 Resilience Biotechnologies Inc. 投资高达 1.9916 亿美元,以提高其使用 mRNA 等新技术的多种疫苗和治疗药物的制造和灌装/精加工能力。因此,预计未来几年该地区的医疗保健和药品支出以及这些国家不断增加的政府活动将会增加。

美国的新产品开发、批准、合作和收购等战略活动正在推动 mRNA 治疗市场的增长。例如,2021 年 6 月,总部位于美国马萨诸塞州剑桥的 Strand Therapeutics 筹集了 5200 万美元,用于开发新的癌症疗法。此外,根据 ClinicalTrials.gov 的数据,到 2022 年,美国将注册大约 150 项涉及生物制药的 mRNA 疫苗临床试验。预计该国 mRNA 疫苗临床试验数量的增加将推动所研究市场的增长。

mRNA 疫苗和治疗药物行业概述

由于全球范围内存在多家公司,mRNA 疫苗和治疗药物市场本质上是分散的。主要参与者正在实施各种战略,包括合作伙伴关系、并购、地域扩张和战略合作,以扩大其市场份额。研究市场中的一些主要公司包括阿斯利康、辉瑞公司、Moderna、BioNTech、葛兰素史克、第一三共、BioNTech SE 等。

mRNA 疫苗和治疗市场领导者

Pfizer Inc.

Moderna, Inc.

BioNTech SE

GlaxoSmithKline

Daiichi Sankyo

- *免责声明:主要玩家排序不分先后

mRNA 疫苗和治疗市场新闻

- 2022 年 11 月:加拿大卫生部授权使用 Moderna Spikevax 50 mcg BA.4/5 二价 COVID-19 疫苗作为 18 岁及以上个体的加强剂量。加拿大卫生部此前分别于 2022 年 9 月和 10 月批准了包含来自 Moderna (50 mcg) 和 Pfizer-BioNTech (30 mcg) 的 Omicron BA.1 或 BA.4/5 变体的类似二价加强剂量。

- 2022 年 10 月:Moderna Inc. 报告称,其 BA.4/BA.5 Omicron 靶向双价 COVID-19 加强疫苗 mRNA-1273.222 已获得美国食品和药物管理局 (FDA) 的紧急使用授权 (EUA) ,6至17岁的儿童和青少年。

mRNA疫苗和治疗行业细分

根据报告的范围,mRNA 疫苗和疗法能够结合所需的免疫学特性。这些是在实验室中使用哺乳动物细胞制备的,然后注射到目标体内,以触发病毒检测免疫传感器并在细胞内产生病毒抗原蛋白。这可以通过改善 B 细胞和 T 细胞反应来增强人体的免疫系统。

mRNA疫苗和治疗市场按疫苗类型(基于mRNA的自扩增疫苗和基于常规非扩增mRNA的疫苗)、应用(癌症、传染病、自身免疫性疾病和其他应用)、治疗类型(单克隆抗体)进行细分、基因疗法、细胞疗法和其他治疗类型)、最终用户(研究实验室和组织、医院和诊所以及其他最终用户)和地理位置(北美、欧洲、亚太地区、中东和非洲以及南美洲)美国)。该报告还涵盖了全球主要地区 17 个不同国家的估计市场规模和趋势。该报告提供了上述细分市场的价值(以百万美元为单位)。

| 基于 mRNA 的自我扩增疫苗 |

| 传统非扩增 mRNA 疫苗 |

| 癌症 |

| 传染性疾病 |

| 自身免疫性疾病 |

| 其他应用 |

| 单克隆抗体 |

| 基因治疗 |

| 细胞疗法 |

| 其他治疗类型 |

| 研究实验室和组织 |

| 医院和诊所 |

| 其他最终用户 |

| 北美 | 美国 |

| 加拿大 | |

| 墨西哥 | |

| 欧洲 | 德国 |

| 英国 | |

| 法国 | |

| 意大利 | |

| 西班牙 | |

| 欧洲其他地区 | |

| 亚太 | 中国 |

| 日本 | |

| 印度 | |

| 澳大利亚 | |

| 韩国 | |

| 亚太其他地区 | |

| 中东和非洲 | 海湾合作委员会 |

| 南非 | |

| 中东和非洲其他地区 | |

| 南美洲 | 巴西 |

| 阿根廷 | |

| 南美洲其他地区 |

| 按疫苗类型 | 基于 mRNA 的自我扩增疫苗 | |

| 传统非扩增 mRNA 疫苗 | ||

| 按申请 | 癌症 | |

| 传染性疾病 | ||

| 自身免疫性疾病 | ||

| 其他应用 | ||

| 按治疗类型 | 单克隆抗体 | |

| 基因治疗 | ||

| 细胞疗法 | ||

| 其他治疗类型 | ||

| 按最终用户 | 研究实验室和组织 | |

| 医院和诊所 | ||

| 其他最终用户 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 墨西哥 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 法国 | ||

| 意大利 | ||

| 西班牙 | ||

| 欧洲其他地区 | ||

| 亚太 | 中国 | |

| 日本 | ||

| 印度 | ||

| 澳大利亚 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 中东和非洲 | 海湾合作委员会 | |

| 南非 | ||

| 中东和非洲其他地区 | ||

| 南美洲 | 巴西 | |

| 阿根廷 | ||

| 南美洲其他地区 | ||

mRNA 疫苗和治疗市场研究常见问题解答

mRNA 疫苗和治疗市场有多大?

mRNA疫苗和治疗市场规模预计到2024年将达到547亿美元,并以16.80%的复合年增长率增长,到2029年将达到1189亿美元。

目前 mRNA 疫苗和治疗市场规模有多大?

2024年,mRNA疫苗和治疗药物市场规模预计将达到547亿美元。

谁是 mRNA 疫苗和治疗市场的主要参与者?

Pfizer Inc.、Moderna, Inc.、BioNTech SE、GlaxoSmithKline、Daiichi Sankyo 是 mRNA 疫苗和治疗市场的主要公司。

哪个是 mRNA 疫苗和治疗市场增长最快的地区?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在 mRNA 疫苗和治疗市场中占有最大份额?

2024年,北美在mRNA疫苗和治疗市场中占据最大的市场份额。

mRNA 疫苗和治疗市场涵盖哪些年份?2023 年市场规模是多少?

2023年,mRNA疫苗和治疗市场规模估计为468.3亿美元。该报告涵盖了 mRNA 疫苗和治疗药物市场的历史市场规模:2021 年、2022 年和 2023 年。该报告还预测了 mRNA 疫苗和治疗药物市场的多年市场规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

页面最后更新于:

mRNA疫苗和治疗行业报告

Mordor Intelligence™ 行业报告创建的 2024 年 mRNA 疫苗和治疗市场份额、规模和收入增长率统计数据。 mRNA 疫苗和治疗分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。