摩洛哥汽车润滑油市场规模

|

|

研究期 | 2015 - 2026 |

|

|

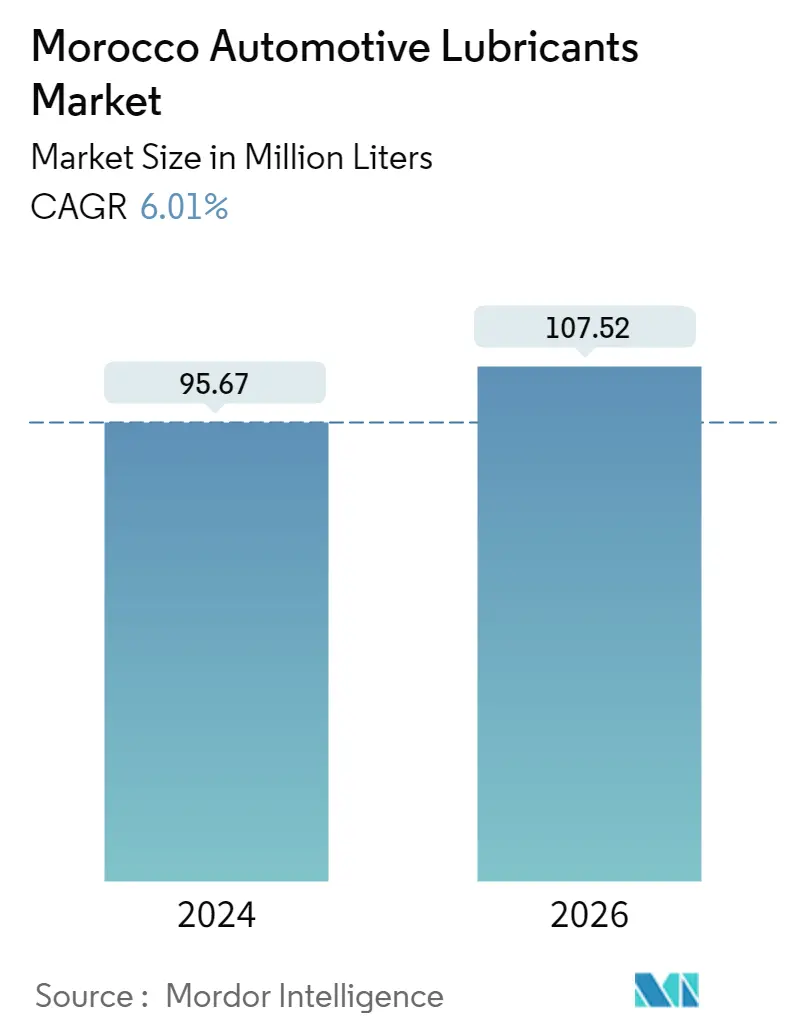

市场容量 (2024) | 9567 万升 |

|

|

市场容量 (2026) | 10752 万升 |

|

|

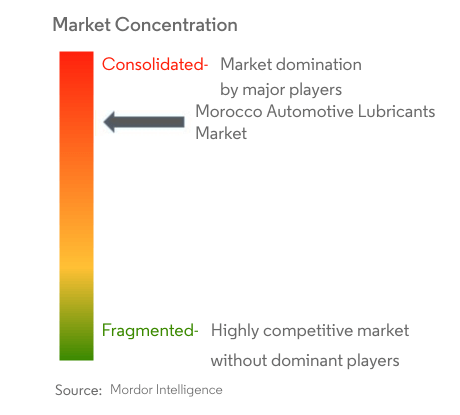

市场集中度 | 高的 |

|

|

按车型划分的最大份额 | 乘用车 |

|

|

CAGR(2024 - 2026) | 6.01 % |

|

|

增长最快的车辆类型 | 摩托车 |

主要玩家 |

||

|

|

||

|

*免责声明:主要玩家排序不分先后 |

摩洛哥汽车润滑油市场分析

摩洛哥汽车润滑油市场规模预计到2024年为9567万升,预计到2026年将达到10752万升,在预测期内(2024-2026年)复合年增长率为6.01%。

- 按车型划分最大的细分市场 - 乘用车:摩洛哥的乘用车消耗了一半以上的汽车润滑油,因为该国拥有超过 300 万辆乘用车,且发动机机油更换频率很高。

- 按车辆类型划分最快的细分市场 - 摩托车:由于低成本摩托车销售的强劲反弹和出行率的增加,预计摩洛哥对摩托车润滑油的需求增长最快。

- 按产品类型划分最大的细分市场 - 发动机油:发动机油是摩洛哥车辆中最常用的产品类型,因为与其他产品类别相比,其使用量更高且补充更频繁。

- 按产品类型划分最快的细分市场 - 润滑脂:润滑脂预计将成为摩洛哥汽车行业增长最快的细分市场,因为其他细分市场由于合成润滑油的采用不断增加而受到阻碍。

按车辆类型划分最大的细分市场:乘用车

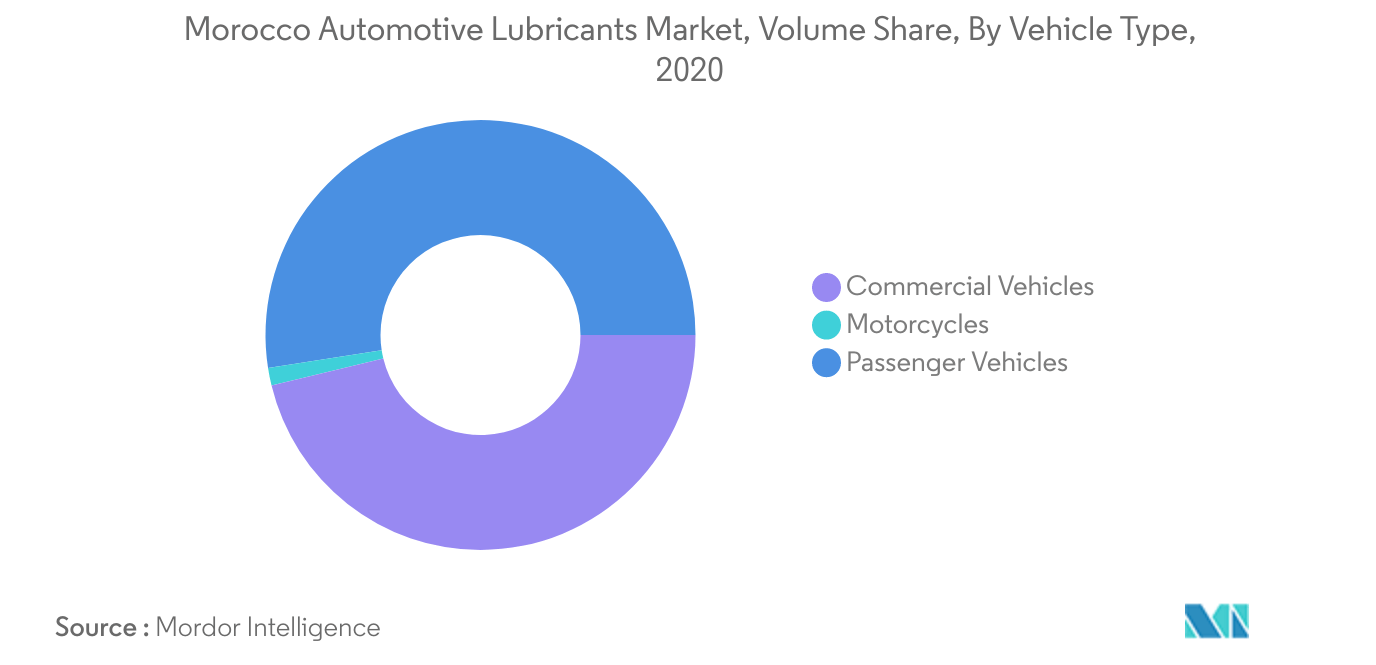

- 在摩洛哥,乘用车(PV)占2020年道路车辆总数的最大份额,约为67%,其次是商用车(CV)和摩托车(MC),占比为26.9%和6 %, 分别。

- 2020 年,PV 细分市场在汽车润滑油总消费量中所占份额最大,约为 52%,其次是 CV(46.2%)和 MC(1.3%)。 2020 年,COVID-19 疫情导致润滑油消费量显着下降,其中 CV 润滑油消费量降幅最高,达 4.5%,其次是 PV(2.6%)和 MC(2.4%)。

- 摩托车领域预计将成为增长最快的润滑油消费领域,2021-2026 年复合年增长率为 9.4%。预计这一增长将受到未来几年低成本轻便摩托车销售复苏和外国摩托车品牌渗透率不断提高的推动。

摩洛哥汽车润滑油行业概况

摩洛哥汽车润滑油市场较为集中,前五名企业占据66.65%。该市场的主要参与者包括 Afriquia、OLA Energy、Petrom、Royal Dutch Shell PLC 和 TotalEnergies(按字母顺序排列)。

摩洛哥汽车润滑油市场领导者

Afriquia

OLA Energy

Petrom

Royal Dutch Shell PLC

TotalEnergies

*免责声明:主要玩家排序不分先后

摩洛哥汽车润滑油市场新闻

- 2021年8月:2017年至2020年期间,OLA Energy每年投资约2亿欧元,在其泛非网络上新建80个加油站,包括加蓬、摩洛哥、肯尼亚、留尼汪岛和埃及。

- 2021 年 4 月:Motul 推出了两款发动机油,即 CLASSIC EIGHTIES 10W-40 和 CLASSIC NINETIES 10W-30,适用于 1970 年代至 2000 年代生产的经典汽车。

- 2021 年 3 月:现代汽车公司与荷兰皇家壳牌公司宣布签署为期五年的全球业务合作协议,新的重点是清洁能源和碳减排,以帮助现代汽车继续转型为智能移动解决方案提供商。

摩洛哥汽车润滑油市场报告 - 目录

1. 执行摘要和主要发现

2. 介绍

2.1. 研究假设和市场定义

2.2. 研究范围

2.3. 研究方法论

3. 主要行业趋势

3.1. 汽车行业趋势

3.2. 监管框架

3.3. 价值链和分销渠道分析

4. 市场细分

4.1. 按车型分类

4.1.1. 商务车辆

4.1.2. 摩托车

4.1.3. 乘用车

4.2. 按产品类型

4.2.1. 发动机油

4.2.2. 润滑脂

4.2.3. 液压油

4.2.4. 变速箱油和齿轮油

5. 竞争格局

5.1. 关键战略举措

5.2. 市场份额分析

5.3. 公司简介

5.3.1. Afriquia

5.3.2. FUCHS

5.3.3. Motul

5.3.4. OLA Energy

5.3.5. Petrom

5.3.6. Petromin Corporation

5.3.7. Royal Dutch Shell PLC

5.3.8. TotalEnergies

5.3.9. Winxo

5.3.10. Ziz Lubrifiants

6. 附录

6.1. 附录-1 参考文献

6.2. 附录-2 图表清单

7. 润滑油公司首席执行官面临的关键战略问题

表格和图表列表

- 图 1:

- 摩洛哥汽车保有量、数量,2015 - 2026 年

- 图 2:

- 摩洛哥商用车保有量、数量,2015 - 2026 年

- 图 3:

- 摩洛哥摩托车保有量、单位数量,2015 - 2026 年

- 图 4:

- 摩洛哥乘用车保有量、单位数量,2015 - 2026 年

- 图 5:

- 摩洛哥汽车润滑油市场,销量(升),按车型划分,2015-2026 年

- 图 6:

- 摩洛哥汽车润滑油市场,销量份额 (%),按车型划分,2020 年

- 图 7:

- 摩洛哥汽车润滑油市场,商用车销量(升),2015-2026 年

- 图 8:

- 摩洛哥汽车润滑油市场,商用车,销量份额 (%),按产品类型划分,2020 年

- 图 9:

- 摩洛哥汽车润滑油市场,销量(升),摩托车,2015-2026 年

- 图 10:

- 摩洛哥汽车润滑油市场,摩托车,销量份额 (%),按产品类型,2020 年

- 图 11:

- 摩洛哥汽车润滑油市场,乘用车销量(升),2015-2026 年

- 图 12:

- 摩洛哥汽车润滑油市场,乘用车,销量份额 (%),按产品类型,2020 年

- 图 13:

- 摩洛哥汽车润滑油市场,销量(升),按产品类型划分,2015-2026 年

- 图 14:

- 2020 年摩洛哥汽车润滑油市场,按产品类型划分的销量份额 (%)

- 图 15:

- 摩洛哥汽车润滑油市场,发动机油销量(升),2015-2026 年

- 图 16:

- 摩洛哥汽车润滑油市场,发动机油,销量份额 (%),按车型划分,2020 年

- 图 17:

- 摩洛哥汽车润滑油市场,润滑脂销量(升),2015-2026 年

- 图 18:

- 摩洛哥汽车润滑油市场,润滑脂,销量份额 (%),按车型划分,2020 年

- 图 19:

- 摩洛哥汽车润滑油市场,液压油容量(升),2015-2026 年

- 图 20:

- 摩洛哥汽车润滑油市场,液压油,销量份额 (%),按车型划分,2020 年

- 图 21:

- 摩洛哥汽车润滑油市场,变速箱油和齿轮油销量(升),2015-2026 年

- 图 22:

- 摩洛哥汽车润滑油市场、变速箱油和齿轮油,销量份额 (%),按车型划分,2020 年

- 图 23:

- 摩洛哥汽车润滑油市场,最活跃的公司,按战略举措数量计算,2018 - 2021 年

- 图 24:

- 摩洛哥汽车润滑油市场,最常采用的策略,2018 - 2021 年

- 图 25:

- 摩洛哥汽车润滑油市场份额(%),按主要参与者划分,2020 年

摩洛哥汽车润滑油行业细分

| 按车型分类 | |

| 商务车辆 | |

| 摩托车 | |

| 乘用车 |

| 按产品类型 | |

| 发动机油 | |

| 润滑脂 | |

| 液压油 | |

| 变速箱油和齿轮油 |

市场定义

- 车辆类型 - 汽车润滑油市场包括乘用车、商用车和摩托车。

- 产品类型 - 出于本研究的目的,考虑了发动机油、变速箱油、齿轮油、液压油和润滑脂等润滑油产品。

- 服务补充 - 在该研究中,在计算每辆车的润滑油消耗量时考虑了服务/维护补充。

- 工厂填充 - 该研究正在考虑为新生产的车辆首次添加润滑油。

研究方法

Mordor Intelligence在所有报告中都遵循四步方法。

- 步骤1:识别关键变量: 从一组相关变量和因素中,基于桌面研究和文献综述,选择与特定产品细分和国家相关的可量化关键变量(行业和外部);以及主要专家输入。这些变量进一步通过回归建模(如有必要)进行确认。

- 步骤2:建立市场模型: 为了建立一个强大的预测方法,将在第1步中确定的变量和因素与可用的历史市场数字进行测试。通过迭代过程,设置了市场预测所需的变量,并且该模型是基于这些变量构建的。

- 步骤3:验证和完成: 在这一重要步骤中,通过对所研究市场的广泛初级研究专家网络,验证了所有市场数字,变量和分析师呼叫。受访者被选中跨级别和功能,以产生所研究市场的整体画面。

- 步骤4:研究产出: 辛迪加报告,定制咨询任务,数据库和订阅平台。