移动支付安全软件市场分析

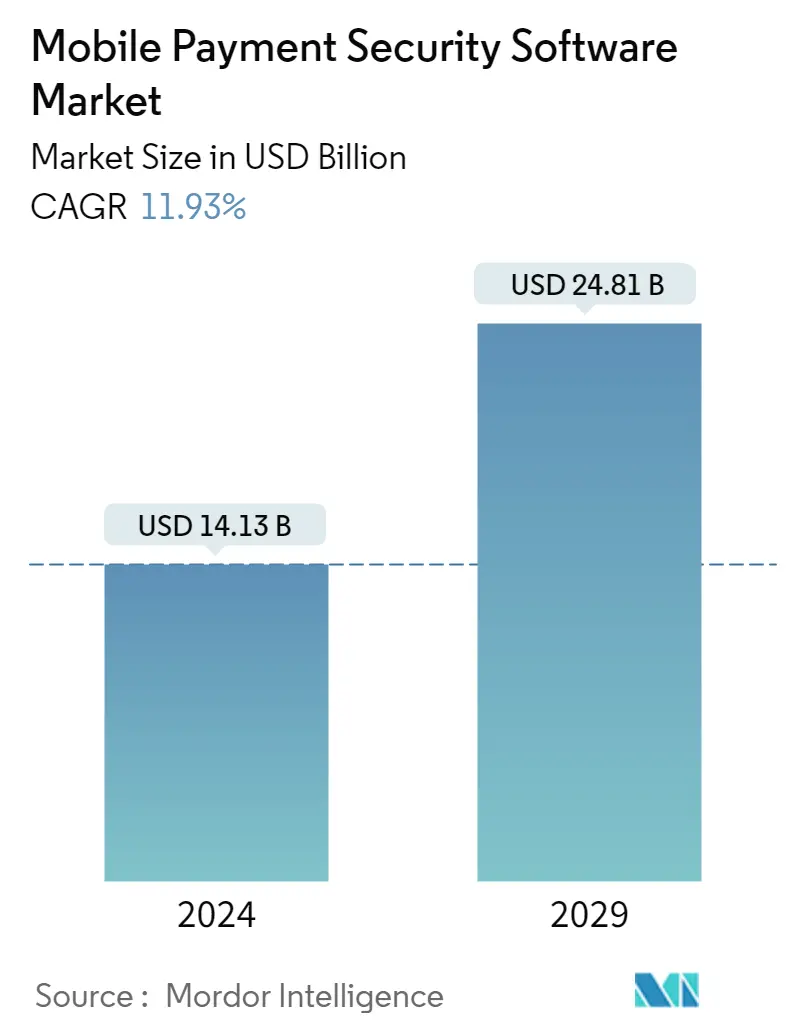

2024年移动支付安全软件市场规模预计为141.3亿美元,预计到2029年将达到248.1亿美元,在预测期内(2024-2029年)复合年增长率为11.93%。

移动钱包在发达国家和发展中国家的日益普及,为公司和服务提供商创造了新的机会,从而推动了对安全软件的需求。

- 由于智能手机普及率的提高及其多项优势,移动支付方式预计将显着增长,其中包括改善客户体验,最大限度地减少排队等待时间并扩大客户支付选择。

- QR 码、近场通信 (NFC) 和短信 (NFC) 均可用于接受移动支付。此外,用户越来越多地将移动设备用于各种目的,例如通过移动应用程序或网络银行网站进行安全的金融交易。随着多因素身份验证方法的采用,预计该行业将会崛起。

- 盗版移动支付安全软件可能会提高市场的进步。它立即产生安全隐患,影响移动支付的真实性。保护客户数据、遵守规则和跟上不断变化的威胁形势的需求是这一增长背后的驱动因素。由于技术进步,网络犯罪分子的攻击日益复杂。新的、更复杂的支付安全解决方案已经开发出来,以跟上不断变化的威胁形势。

- 由于信用卡/借记卡、移动钱包和在线交易等数字支付的使用不断增加,预计移动支付安全软件行业将在整个预测期内激增。然而,数据泄露频率的迅速飙升是推动市场上涨的主要因素之一。根据 FIS 全球支付报告,到 2025 年,数字钱包将占全球电子商务交易额的一半以上 (52.5%),高于 2021 年的 48.6%。据估计,数字钱包将增加到超过实体销售点增长 39%,比 2021 年的水平增长 10%。移动钱包市场快速扩张的忠诚度计划加速了全球移动支付的增长。

- 近年来,移动应用程序泄露和移动支付应用程序的使用都急剧增加。数据泄露通常始于公共应用程序版本,该版本存在编码缺陷,黑客可能会利用这些缺陷来窃取数据。在任何特定时刻,恶意程序都会影响大约 1160 万台移动设备。此外,数据泄露的最常见原因包括有风险的应用程序行为,例如激进的数据收集和共享。例如,2022年8月,CloudSEK的威胁情报部门XVigil透露,BharatPay的后端数据库已在网络犯罪论坛上曝光,该数据库保存了2018年2月至2022年8月期间客户的个人信息、银行余额和交易数据。

- 在预测期内,由于多因素身份验证方法的日益普及,该市场将会上升。多因素身份验证是一种验证机制,可使用两种或多种不同的身份验证方法来防止未经授权访问消费者财务信息。为了验证移动设备上的支付交易,该方法使用各种身份验证策略,包括智能卡、基于电话的身份验证和生物识别技术。

- 由于 COVID-19 的爆发和数字支付系统的使用增加,移动支付安全软件行业预计将激增。 COVID-19 大流行对市场扩张产生了有利影响。由于 COVID-19 大流行,消费者从使用实物现金转向非接触式和数字支付方式。鉴于新冠肺炎 (COVID-19) 疫情的爆发,零售商比以往任何时候都更加努力地接受数字支付。

移动支付安全软件市场趋势

零售业在市场中占有重要份额

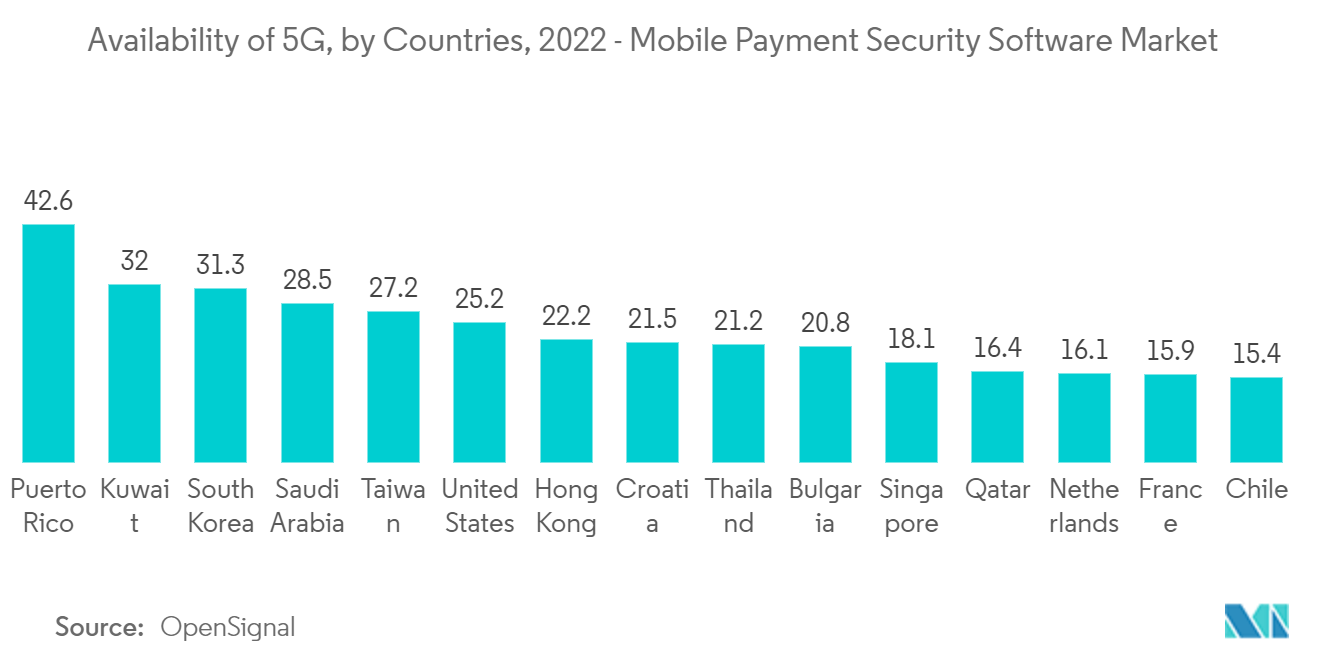

- 过去五年里,零售已成为一种移动功能,这主要归功于移动电子钱包的采用。 5G的推出加速零售技术创新,让消费者受益。主要原因之一是电子商务和在线购物在过去十年中的快速扩张,这增加了对安全支付处理解决方案的需求。随着越来越多的在线购物,客户必须确信他们的财务信息是安全的。零售和电子商务企业在支付安全技术和解决方案方面进行了大量投资,以满足这一需求。

- 沃尔玛、Target 和 Dunkin' Donuts 等全球商家正在拥抱移动支付,利用移动支付的优势,让结账体验尽可能简单。为了维持客户连接,需要不断提高支付安全水平。

- 2023 年 2 月,商业和移动支付公司 P97 Networks 与 Visa 合作,利用金融代币技术增强数字支付安全性。因此,便利店希望为顾客提供更顺畅的体验,并提供更安全的支付方式,这对零售商来说变得更加重要。

- 此外,Rambus 还推出了Vaultify Shop,允许企业将优惠券、礼品卡、信用卡和忠诚度积分数字化到一个安全的移动钱包中,从而为客户带来无缝的购物体验。

- 除此之外,2022年11月,霍尼韦尔推出了Honeywell Smart Pay,这是一种非接触式软件支付解决方案,使该公司功能强大的移动数据终端变得可靠、安全、合规的支付终端,从而可以从企业交付或销售的任何地方接受非接触式移动支付货物与服务。霍尼韦尔智能支付为服务员工和销售人员提供了在零售、公共交通服务、包裹递送和其他可以使用移动支付的业务中现场完成支付的能力。

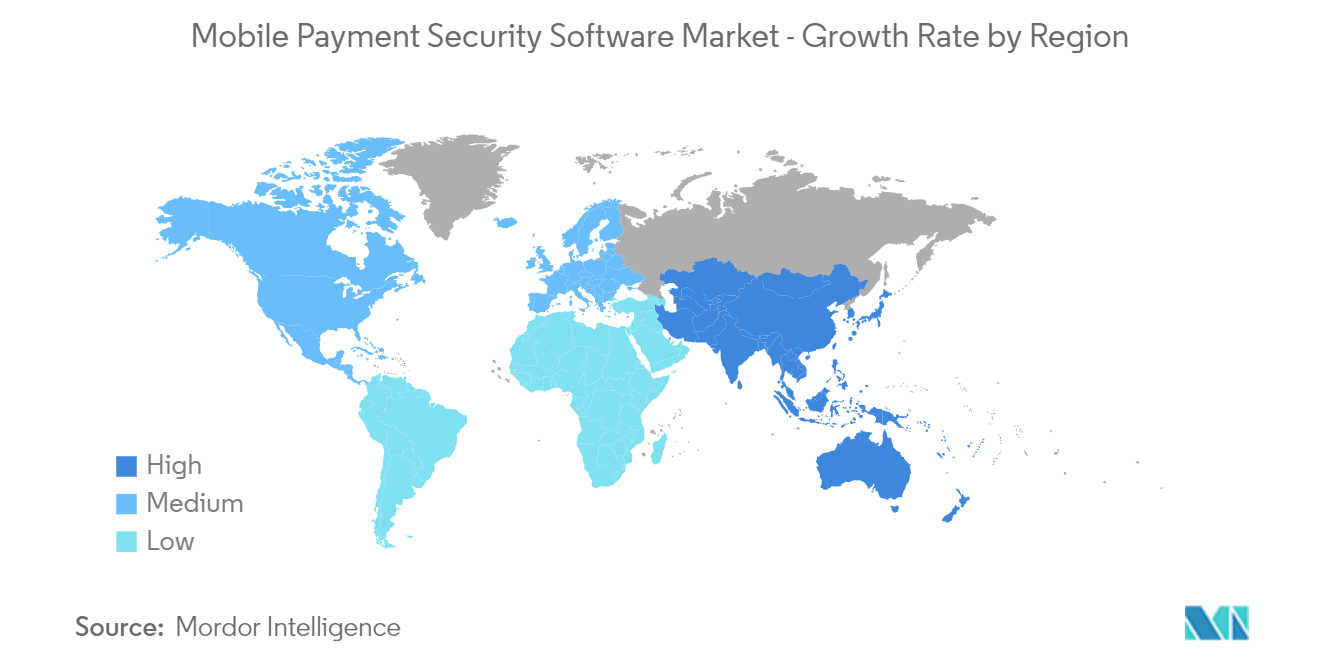

北美将主导市场份额

- 由于 Visa Inc.、US Bancorp、Mastercard 和 Shift4 等主要供应商的存在和关注,北美是支付安全的潜在市场。此外,该地区的供应商和供应商现在有更多的扩张机会,促进了北美地区市场的增长。商场和餐馆越来越多地接受数字支付。

- 据预测,数字/移动钱包将很快取代信用卡成为最受欢迎的在线支付系统,到 2023 年将占北美电子商务支出的很大一部分。此外,零售支付系统受到多个州和联邦机构的监管。例如,支付系统受电子资金转账法(PL 95-630)、银行保密法(PL 91-508) 以及各种州许可、安全稳健、反洗钱和消费者保护要求的监管。

- 美国拥有成熟的注重创新的消费市场。尽管增长速度缓慢,PayPal 和 Apple Pay 在该地区仍拥有稳固的地位。 Apple Pay 使消费者能够在商店、应用程序和网上进行安全交易,而无需每次都输入信用卡信息。

- 在商店中,移动钱包采用近场通信技术,允许彼此相距几厘米的两个设备传输数据。 Apple Pay 在用户每次使用时都会生成一个新的令牌,确保商家永远不会获得真实的卡号。

- 为了改善支付业务并接触更大的消费者群,企业越来越多地采用数字支付解决方案,例如移动支付、电子商务平台和在线支付网关。 Microsoft 于 2022 年 4 月对美国 150 多家中小企业进行了一项研究,以更好地了解他们的安全需求。近 25% 的小型企业报告了上一年的安全漏洞,调查发现超过 70% 的中小企业担心网络威胁和支付安全。

- 此外,点对点支付(P2P)的流行表明,便利性可能是最有效的动力之一。 消费者报告指出了 P2P 支付应用程序给消费者带来的三个问题和风险:错误的支付问题解决方案、支付安全和隐私问题。然而,这并没有阻止客户采用这项技术。

移动支付安全软件行业概况

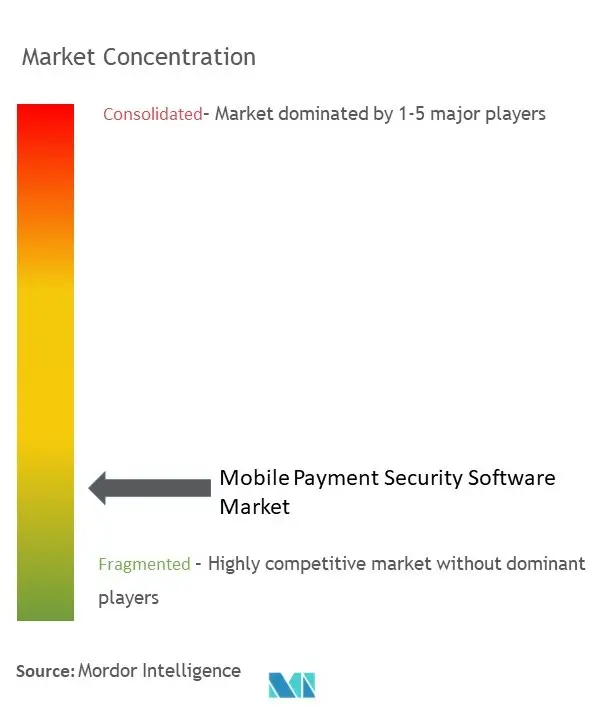

由于行业竞争激烈,移动支付安全软件市场显得分散,提供移动支付安全解决方案的供应商数量不断增加。合作伙伴关系变得越来越普遍,增加了产品组合的扩展。

2022 年 6 月,PayU 子公司 Wibmo 获得PCI Secure SLC 认证公司认可。获得该认证后,该公司目前已跻身全球前十名。随着数字交易的发展,网络犯罪不断增加,因此需要更多的安全措施来维护客户使用的软件和平台的安全,特别是在支付行业。

2022 年 3 月,印度浦那高级计算发展中心 (C-DAC) 推出了与超级计算机、无线通信网络和 M-Kavach 2 相关的三款重要产品,M-Kavach 2 是一种基于 Android 的移动设备安全解决方案,可应对新兴威胁为网络攻击提供安全解决方案。

移动支付安全软件市场领导者

-

UL Transaction Security

-

Braintree Payment Solutions llc (Paypal holding inc.)

-

OneSpan

-

NCR Corporation

-

Fidelity National Information Services Inc.

- *免责声明:主要玩家排序不分先后

移动支付安全软件市场新闻

- 2022 年 11 月:PCI 安全标准委员会 (PCI SSC) 推出了一项新标准,旨在协助移动支付受理解决方案的发展。 PCI COTS 移动支付 (MPoC) 是根据当前基于 PCI 软件的 COTS PIN 输入 (SPoC) 和 PCI 非接触式 COTS 支付 (CPoC) 标准创建的,该标准满足了解决方案的安全要求,允许商户接受持卡人 PIN 或非接触式支付使用智能手机或其他一些商用现成 (COTS) 移动设备进行支付。 PCI MPoC 标准旨在提高如何广泛接受支付以及如何创建、使用和维护基于 COTS 的支付接受解决方案的灵活性。

- 2022 年 4 月:移动支付受理和数字身份验证解决方案提供商 MYPINPAD 与支付和代理银行解决方案提供商 SmartPesa 合作。通过此次合作,自行业转向 PCI 安全标准委员会即将推出的 COTS 移动支付 (MPoC) 标准以来,客户预计将受益于更大规模、更广泛的产品供应以及持续支持的保证。

移动支付安全软件行业细分

- 鉴于无线网络的使用不断增长,电信和信息技术、银行和金融服务、政府、交通、零售、娱乐和媒体等行业越来越多地采用移动支付来简化交易。这也导致支付欺诈增加,因此最终用户行业正在采用支付安全解决方案来为其客户提供安全的支付交易。

- 市场可以按最终用户行业(电信和信息技术、银行和金融服务、政府、运输、零售、娱乐和媒体)和地理(北美、欧洲、亚太地区、拉丁美洲、中东和非洲)进行细分)。上述所有细分市场的市场规模和预测均按价值(以美元计)提供。

| 电信与信息技术 |

| 银行及金融服务 |

| 政府 |

| 运输 |

| 零售 |

| 娱乐和媒体 |

| 其他最终用户行业 |

| 北美 |

| 欧洲 |

| 亚太 |

| 拉美 |

| 中东和非洲 |

| 最终用户行业 | 电信与信息技术 |

| 银行及金融服务 | |

| 政府 | |

| 运输 | |

| 零售 | |

| 娱乐和媒体 | |

| 其他最终用户行业 | |

| 地理 | 北美 |

| 欧洲 | |

| 亚太 | |

| 拉美 | |

| 中东和非洲 |

移动支付安全软件市场研究常见问题解答

移动支付安全软件市场有多大?

预计2024年移动支付安全软件市场规模将达到141.3亿美元,并以11.93%的复合年增长率增长,到2029年将达到248.1亿美元。

目前移动支付安全软件市场规模有多大?

2024年,移动支付安全软件市场规模预计将达到141.3亿美元。

移动支付安全软件市场的主要参与者有哪些?

UL Transaction Security、Braintree Payment Solutions llc (Paypal holding inc.)、OneSpan、NCR Corporation、Fidelity National Information Services Inc. 是移动支付安全软件市场的主要运营公司。

移动支付安全软件市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的移动支付安全软件市场份额最大?

2024年,北美将占据移动支付安全软件市场最大的市场份额。

这个移动支付安全软件市场涵盖了哪些年份?2023年的市场规模是多少?

2023年,移动支付安全软件市场规模预计为126.2亿美元。该报告涵盖了移动支付安全软件市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了移动支付安全软件市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

移动支付安全软件行业报告

Mordor Intelligence™ 行业报告创建的 2024 年移动支付安全软件市场份额、规模和收入增长率统计数据。移动支付安全软件分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。