军用航空燃油市场分析

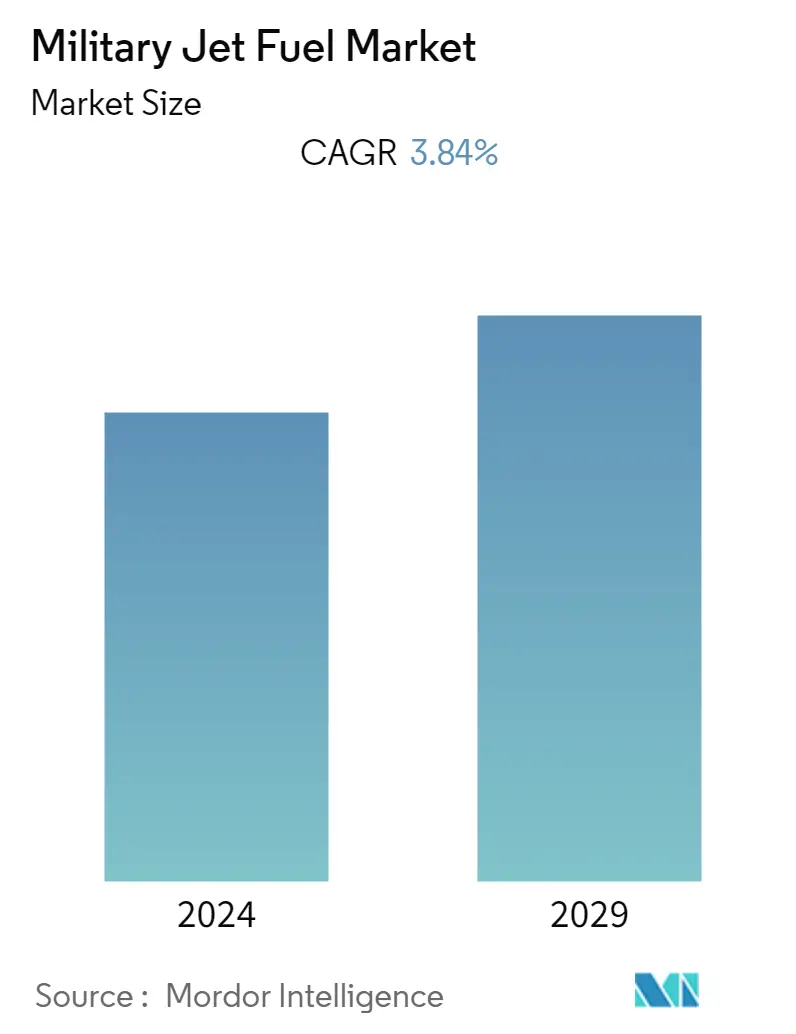

军用航空燃油市场预计到今年年底将达到 100.7 亿美元,预计到 2028 年将达到 121.5 亿美元。预计在预测期内,该市场的复合年增长率将超过 3.84%。

- 从中期来看,随着安全威胁加剧,国防部门支出不断增加,要求世界各国政府继续增加国防预算等因素预计将推动军用航空燃油市场的发展。

- 另一方面,与喷气燃料和可再生燃料相关的高成本预计将阻碍军用喷气燃料市场的增长。

- 尽管如此,军事部门仍致力于提高其机队的环境绩效并减少环境排放。生物燃料被认为是维持安全燃料来源和降低成本波动的一种方式,为市场研究创造了多种机会。

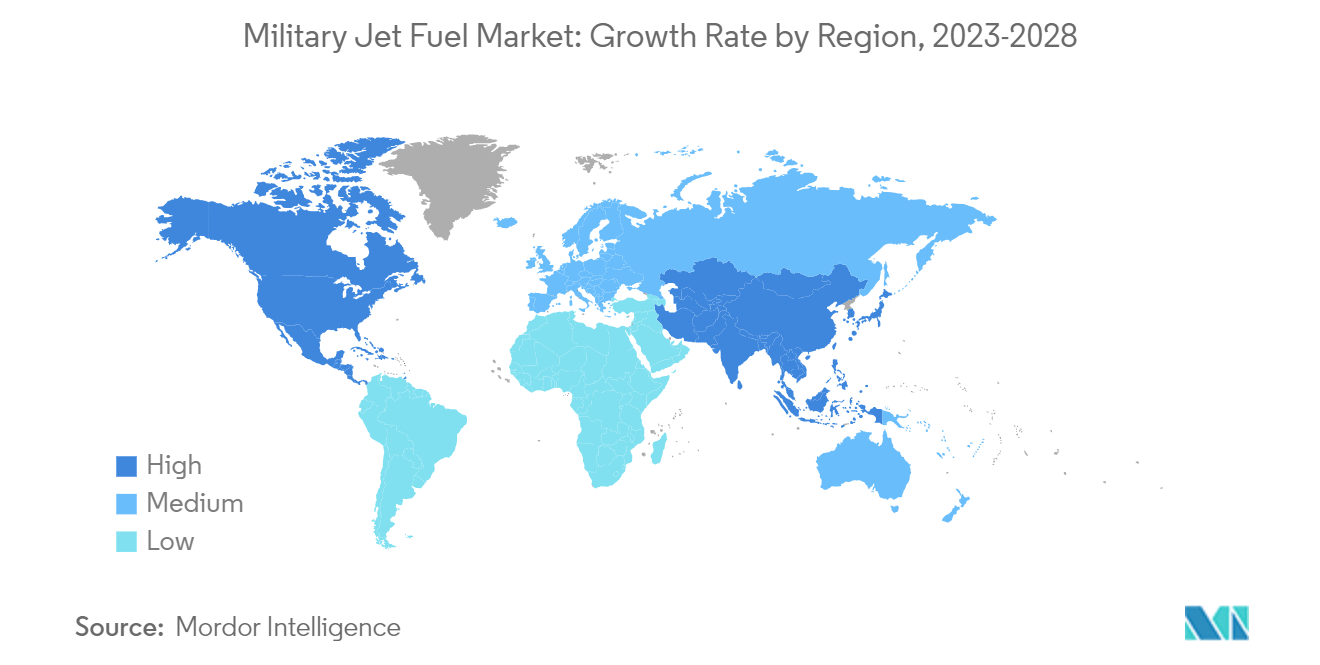

- 亚太地区预计将成为预测期内规模最大、增长最快的地区,这得益于最高的国防部门预算和最大的空军和海军飞机机队(主要在中国和印度)。

军用航空燃油市场趋势

可再生航空燃料将成为增长最快的市场

- 可再生航空燃料 (RAF),通常称为可持续航空燃料 (SAF),是化石喷气燃料的清洁替代品。 SAF 由可持续资源生产,例如生物来源的废油、农业残留物或非化石二氧化碳。 RAF 是一种直接使用的燃料,这意味着它可以与化石喷气燃料混合,并且混合燃料不需要改变特殊的基础设施或设备。首次飞行使用混合生物燃料,于 2008 年开始,自 2016 年以来,英国皇家空军已进行了超过 370,000 次飞行。

- 航空业是世界上最大的碳排放国之一,在高海拔地区排放的碳可能比海平面排放的危害更大。该行业一直在努力减少排放,而先进的生物燃料是一种可行的选择,它是一种直接解决方案,即可以由现有基础设施使用。

- 全球各国政府正在实施航空规则和政策,以减少碳足迹。例如,自2012年起,由于欧盟排放交易体系(ETS),进入欧盟的航班必须支付二氧化碳排放量。可持续航空燃料目前正在被视为减少航空温室气体排放的重要途径。

- 根据 2014 年国防保护法,美国能源部 (DOE) 共同资助建设三个综合生物炼油厂,能够生产符合 JP-5(主要由美国使用的喷气燃料)军用规格的碳氢化合物燃料。各国海军)、JP-8(主要由美国空军使用的喷气燃料)或 F-76(柴油)。

- 可再生燃料生产正在得到许多联邦机构的支持,包括美国能源部和联邦航空管理局,以实现大规模商业化。

- 此外,霍尼韦尔等公司还为美国海军和空军采用了可再生喷气燃料加工技术,作为美国国防能源支持中心 (DESC) 替代燃料测试和认证联合计划的一部分。

- 2021 年 12 月,Aemetis 签署协议,从前美国陆军设施购买 125 英亩土地,每年生产 9000 万加仑可持续航空燃料、可再生柴油和其他副产品。该工厂预计将为美国军用卡车和空军提供超低碳可再生燃料,以减少温室气体(GHG)排放和与传统石油基燃料相关的其他污染物。因此,在预测期内,此类举措可能会增加军事部门对可持续航空燃料的需求。

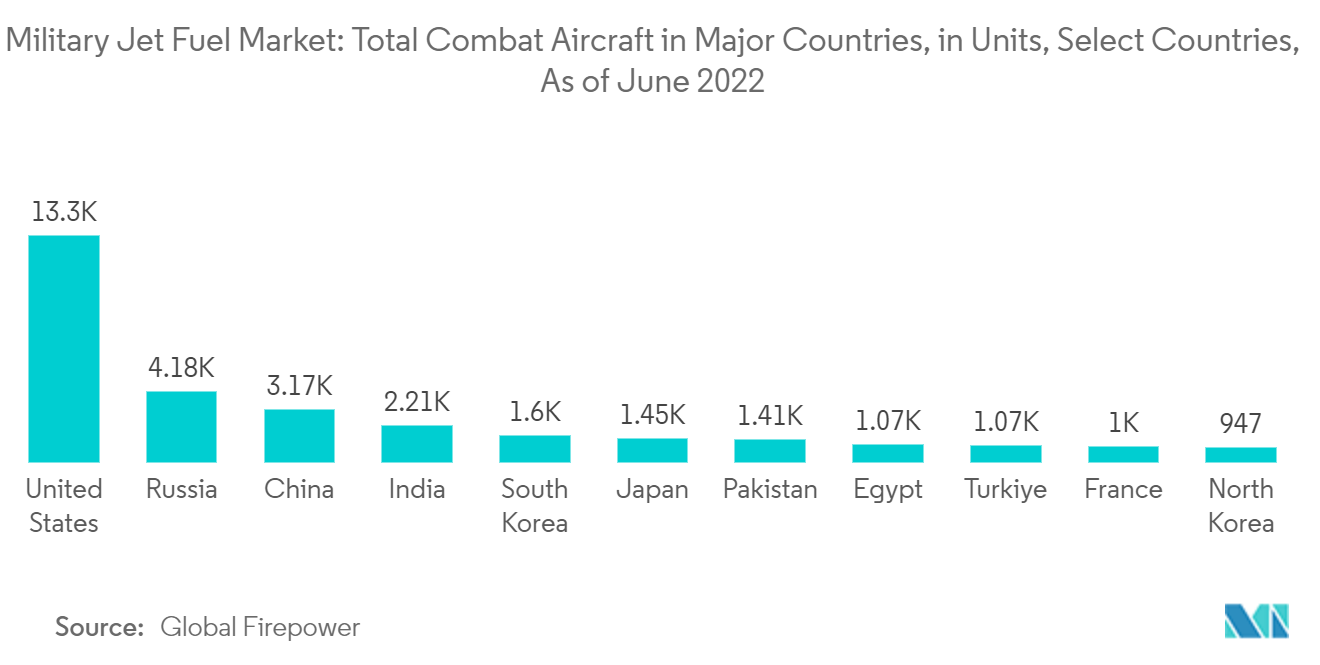

- 根据Global Firepower,按国家划分的飞机机队实力,几个国家拥有庞大的飞机机队。例如,美国拥有约 13,300 架飞机,而俄罗斯、中国和印度分别拥有 4,182 架、3,166 架和 2,210 架飞机。

- 由于拥有庞大的战斗机机队,许多老一代飞机的使用寿命已到极限,导致每年对这些老化飞机进行升级和现代化的需求不断增加。

- 因此,升级和现代化的推动导致对喷气燃料的更高需求,因为这些增强功能有效地延长了战斗机的使用寿命。

- 因此,航空燃料行业的不断发展和减少碳排放的需求预计将在预测期内推动国防部门的可再生航空燃料市场。

亚太地区将主导市场

- 亚太地区是航空燃油的最大消费国,由中国、印度、日本、韩国和澳大利亚等多个消费大国组成。这些国家的航空燃油消耗在军事消费中也处于领先地位。亚太地区作为全球人口最多的地区,多处悬而未决的悬而未决的冲突遍布敏感热点地区,很可能成为重大冲突的焦点。

- 中国不断增强的军事实力和对邻国的侵略进一步加剧了该地区的紧张局势,特别是在南海海域。因此,该地区国家对彼此的意图变得警惕,为了保护自己的利益,各国一直在大力投资包括军机在内的武装力量的现代化和扩张。这些因素预计将推动军费开支,从而扩大飞机机队规模,从而推动预测期内的航空燃油消耗。

- 中国是全球最大的能源消费国,也是全球最大的航油生产国和消费国之一。该国拥有最大的机队之一。据世界现代军用飞机名录(WDMMA)统计,截至2023年,中国军用飞机累计保有量近3377架,其中中国空军2084架,陆军航空兵857架,陆军航空兵857架。海军航空兵有436个单位。

- 此外,印度是世界上最大的民主国家,与中国类似,它拥有世界上最大的空军之一。根据WDMMA——世界现代军用飞机名录,截至2022年,印度空军拥有近1645架飞机,海军航空兵拥有232架飞机,陆军航空兵拥有超过195架飞机。该国面临来自邻国中国和巴基斯坦的严重安全威胁。它必须投资更好的军事技术,以确保其作为精锐战斗部队的竞争力。

- 印度一直在积极努力扩大其军用飞机机队并使其现代化,以增强其防御能力并维护地区安全。作为亚太地区的重要参与者,印度认识到强大而先进的空军对于维护其领土完整和有效应对新出现的安全挑战的重要性。印度俄罗斯制造平台的老化、莫斯科无法进行维护工作以及印度本土并行平台制造计划的延迟,使得新的国防协议成为必要

- 其中一项值得注意的努力是引进新型先进飞机模型。印度空军(IAF)一直在采购平台,例如法国的阵风多用途战斗机,这些平台可提供增强的作战能力和火力。这些飞机的投入使用标志着现代化迈出了重要一步。

- 例如,2023年7月,印度国防部初步批准为印度海军采购26架阵风战斗机。拟议的交易包括购买 26 架达索航空阵风战斗机,其中包括四架教练机,以增强作战能力。

- 因此,由于上述因素,亚太地区,特别是中国和印度,预计将成为预测期内最大的市场。

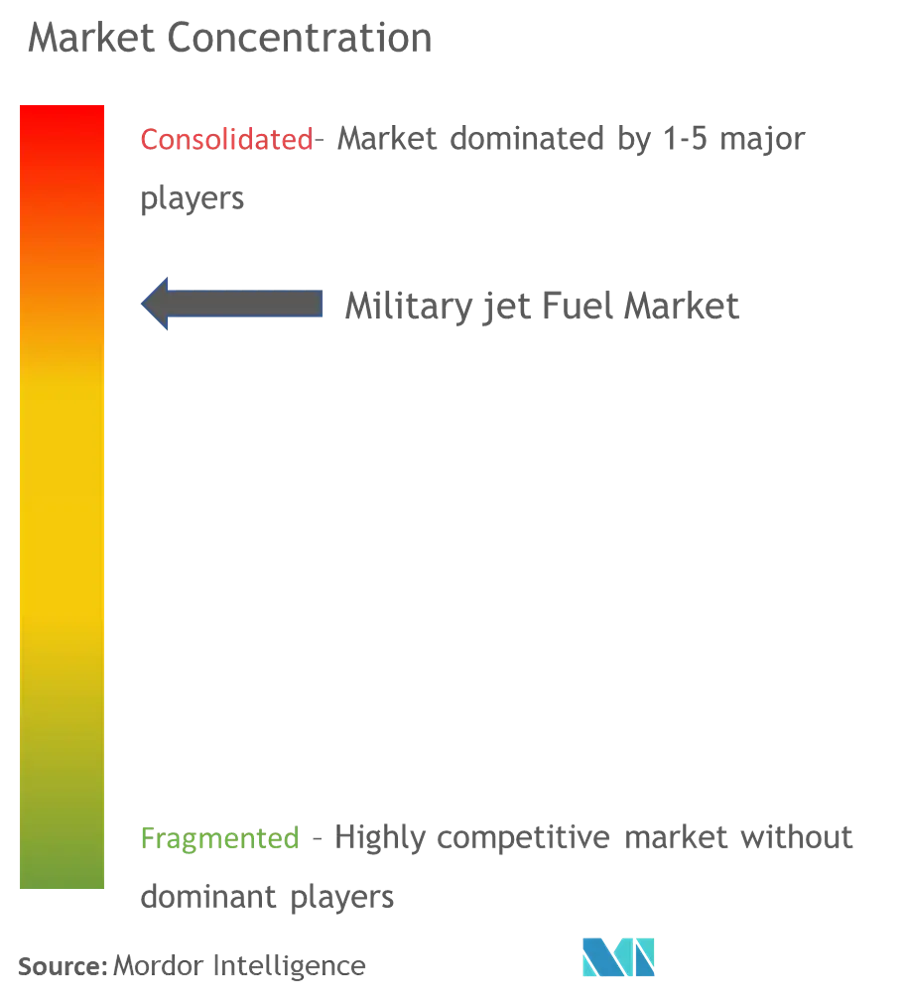

军用航空燃料行业概述

军用航煤市场适度整合。一些主要参与者(排名不分先后)包括壳牌公司、英国石油公司、霍尼韦尔国际公司、雷普索尔公司和 GS 加德士公司等。

军用喷气燃料市场领导者

BP PLC

Honeywell International Inc

Repsol SA

GS Caltex Corporation

Shell PLC

- *免责声明:主要玩家排序不分先后

军用航煤市场新闻

- 2023 年 7 月:Viva Energy Refining Pty Ltd (Viva Energy) 与国防部签订了一份合同,为澳大利亚国防军 (ADF) 供应航空、船舶和地面燃料。燃料供应合同最初为期六年,可延长至十二年。作为交易的一部分和澳大利亚重要的工业能力活动,Viva Energy 预计将恢复吉朗炼油厂 F-44 (Avcat) 或 JP-5 的生产,这是一种用于航空母舰的军用规格航空涡轮燃料。

- 2023 年 3 月:缅甸武装部队的航空燃油供应受到美国对该国军政权和裙带企业实施的最新制裁的影响。美国财政部对与缅甸军方有关的两人和六个实体实施了制裁,他们促成了缅甸政权持续的暴行。三个受制裁实体在缅甸国防部门工作,专门为该国武装部队进口、储存和分配航空燃料。

军用航空燃料行业细分

喷气燃料或航空燃料是一种用于飞机燃气涡轮发动机的高挥发性燃料。航空和国防工业是世界上最大的喷气燃料消费者。

军用喷气燃料市场按燃料类型和地理位置细分。按燃料类型划分,市场分为空气涡轮燃料和可再生航空燃料。该报告还涵盖了各地区军用航空燃油市场的规模和预测。对于每个细分市场,市场规模和预测都是根据收入(美元)进行的。

| 空气涡轮燃料 |

| 可再生航空燃料 |

| 北美 | 美国 |

| 加拿大 | |

| 北美其他地区 | |

| 欧洲 | 德国 |

| 英国 | |

| 意大利 | |

| 法国 | |

| 俄罗斯 | |

| 北美其他地区 | |

| 亚太 | 中国 |

| 印度 | |

| 日本 | |

| 韩国 | |

| 亚太其他地区 | |

| 世界其他地区 | 沙特阿拉伯 |

| 阿拉伯联合酋长国 | |

| 南非 | |

| 阿尔及利亚 |

| 汽油种类 | 空气涡轮燃料 | |

| 可再生航空燃料 | ||

| 地理 | 北美 | 美国 |

| 加拿大 | ||

| 北美其他地区 | ||

| 欧洲 | 德国 | |

| 英国 | ||

| 意大利 | ||

| 法国 | ||

| 俄罗斯 | ||

| 北美其他地区 | ||

| 亚太 | 中国 | |

| 印度 | ||

| 日本 | ||

| 韩国 | ||

| 亚太其他地区 | ||

| 世界其他地区 | 沙特阿拉伯 | |

| 阿拉伯联合酋长国 | ||

| 南非 | ||

| 阿尔及利亚 | ||

军用航空燃油市场研究常见问题解答

目前军用航空燃油市场规模有多大?

军用航空燃油市场预计在预测期内(2024-2029 年)复合年增长率为 3.84%

谁是军用航煤市场的主要参与者?

BP PLC、Honeywell International Inc、Repsol SA、GS Caltex Corporation、Shell PLC 是军用航空燃油市场的主要公司。

军用航空燃油市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在军用航空燃油市场中占有最大份额?

2024年,亚太地区将占据军用航空燃油市场最大的市场份额。

该军用航空燃油市场涵盖哪些年份?

该报告涵盖了军用喷气燃料市场的历史市场规模:2020年、2021年、2022年和2023年。该报告还预测了军用喷气燃料市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

页面最后更新于:

军用航空燃料行业报告

Mordor Intelligence™ 行业报告创建的 2024 年军用喷气燃料市场份额、规模和收入增长率统计数据。军用喷气燃料分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。