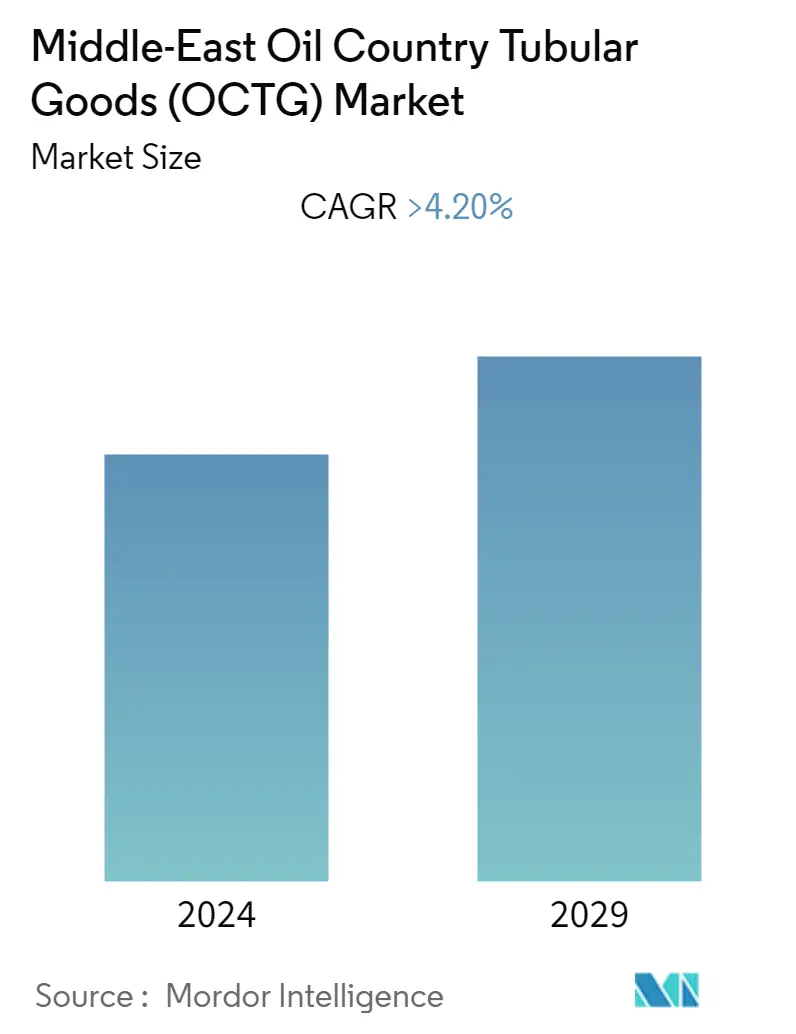

| 研究期 | 2021 - 2029 |

| 估计的基准年 | 2023 |

| CAGR | 4.20 % |

主要参与者*免责声明:主要玩家排序不分先后 |

中东石油国家管材市场分析

中东石油管材 (OCTG) 市场预计在预测期内复合年增长率将超过 4.2%。

COVID-19大流行对2020年的市场产生了负面影响。目前,市场已达到大流行前的水平。

- 从中期来看,供需缺口缩小、技术进步和石油服务成本降低导致石油盈亏平衡价格较低以及定向钻井增加等因素预计将推动市场。

- 另一方面,对该地区多个国家的制裁以及地缘政治紧张局势等因素预计将阻碍所研究市场的增长。

- 尽管如此,中东主要国家放开油气行业以增加外国投资并帮助油气行业发展可能会为该地区的OCTG市场提供机会。

- 沙特是全球主要石油生产国之一,2021年原油产量位居第二。沙特经济高度依赖油气上游产业,石油出口占全球的40%。该国的国内生产总值。因此,沙特阿拉伯预计将成为该地区最大的油井管市场。

中东石油国家管材市场趋势

特级油井管将显着增长

- 由于上游活动的需求不断增加,优质油井管市场正处于增长阶段。特级应用广泛应用于气井和高压高温井。

- 随着页岩气储量开发的激增,天然气勘探受到巨大推动。水平定向钻探已经开始利用页岩储量生产天然气,极大地推动了中东优质油井管市场。

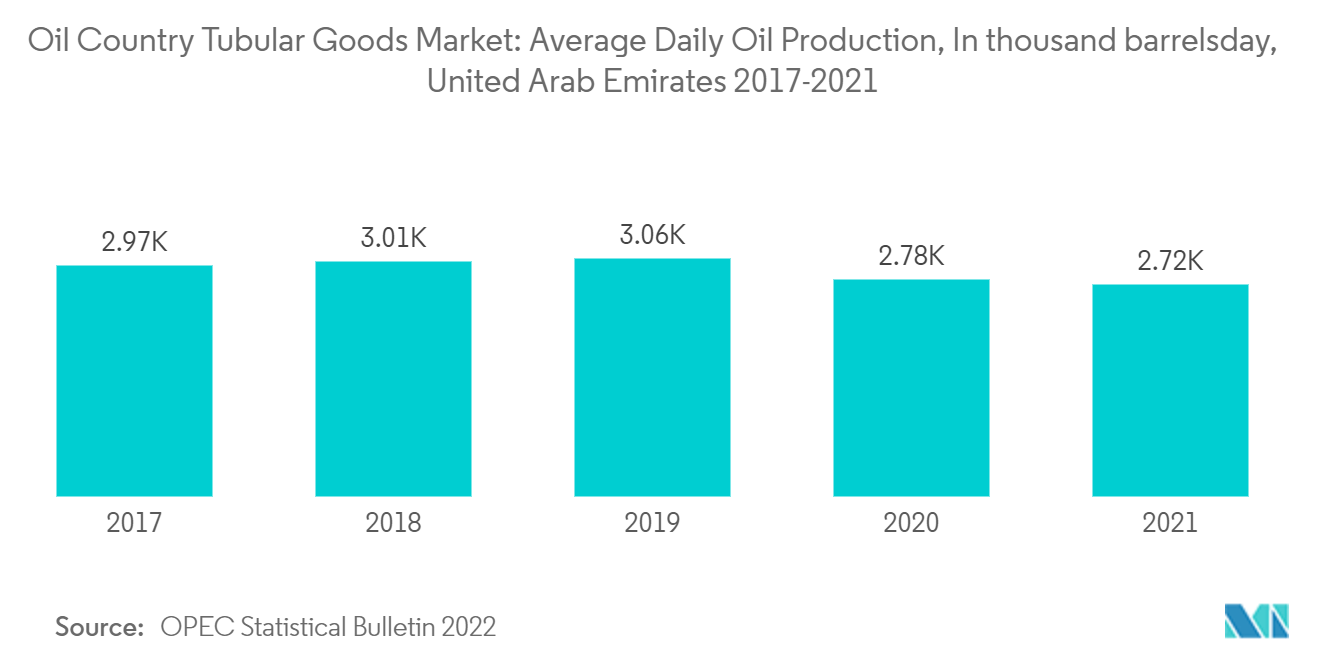

- 阿拉伯联合酋长国(UAE)是中东和北非地区第四大原油生产国。据欧佩克统计,该国2021年平均石油产量为271.8万桶/日。根据欧佩克2022年年度统计公报,该国2021年还生产了544.9亿立方米(Bcm)天然气。

- 与海湾合作委员会邻国一样,该国经济严重依赖能源出口作为外国收入的主要来源。根据欧佩克2022年年度统计公报,截至2021年,探明天然气储量为8.2万亿立方米,探明石油储量为1110亿桶。

- 约 90% 的总储量位于阿布扎比,其次是迪拜、沙迦和哈伊马角。乌姆谢夫油田、布哈萨油田、上扎库姆油田、下扎库姆油田以及哈布顺油田是阿布扎比最大的油田,而迪拜则拥有法塔赫油田、拉希德油田和法勒油田。沙迦、哈伊马角和乌姆盖万主要有天然气田。大多数陆地和海上区域都得到了相对较好的勘探,而最近的钻探已经取得了一些重大发现。

- 2022年8月,ADNOC向主要油田服务公司提供了五项框架协议,其中包括Al Ghaith Oilfield Supplies and Services Company、Al Mansoori Directional Drilling Services (Al Mansoori)、Schlumberger Middle East SA (Schlumberger)、Haliburton Worldwide Limited Abu Dhabi (Haliburton) )和Weatherford Bin Hamoodah Company LLC(Weatherford)。这些框架协议适用于陆上和海上资产的定向钻井和随钻测井(LWD)服务,有效期为五年,并可选择将合同延长两年。

- 科威特是中东主要石油和天然气生产国之一,2021年原油日产量近271万桶,天然气日产量128.8亿标准立方米。该国已探明的原油储量为同年生产约 1,015 亿桶和 1,784 bscm 天然气。

- 2022年3月,科威特同意与沙特阿拉伯开发杜拉海上气田。该气田位于两国共有的中立区,因此两国都渴望开发该地区,以生产每天10亿立方英尺的天然气和每天84,000桶凝析油。两国政府都更加关注天然气消费以减少碳排放,从而支持国家向国际市场出口更多原油。杜拉气田项目可能由沙特阿美海湾运营公司和科威特海湾石油公司(KGOC)联合开发。产出将由两国平均分享。

- 伊朗、伊拉克、埃及等国家拥有巨大的原油和天然气储量。随着原油价格的回升,预计该地区的上游活动在预测期内将出现增长,这可能会进一步增加对优质油井管的需求。

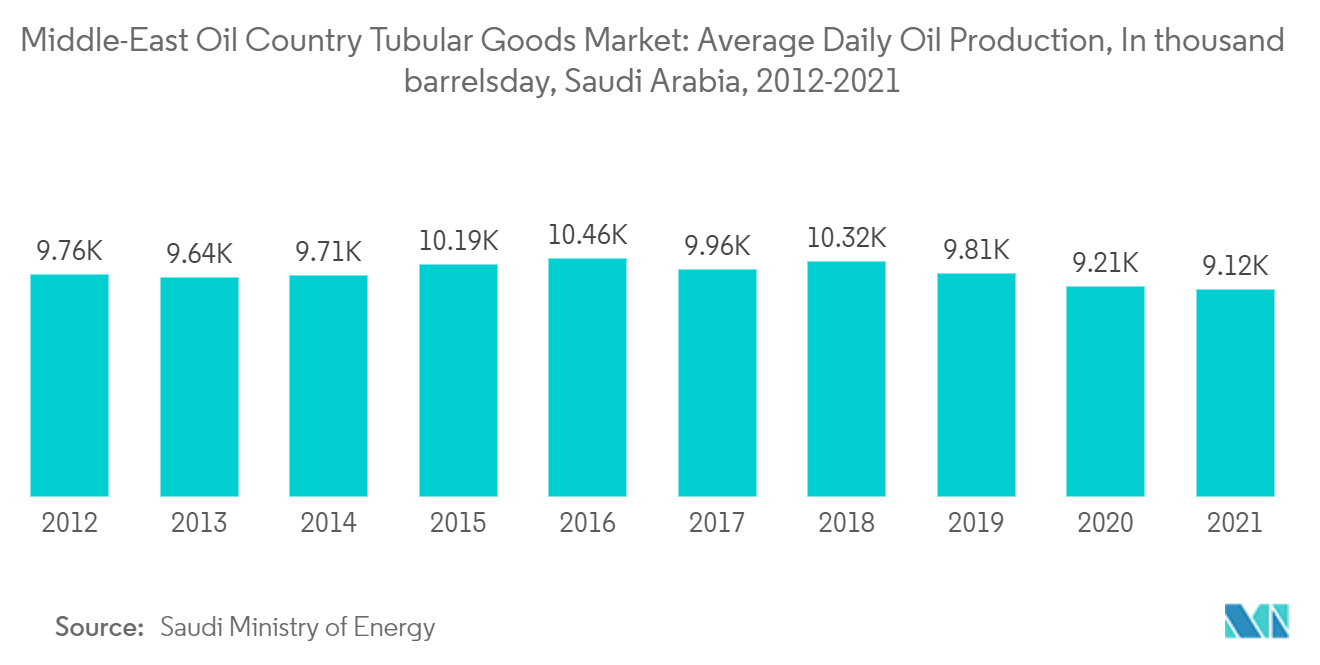

沙特阿拉伯推动市场需求

- 沙特阿拉伯是中东和北非地区最大的原油生产国,上游技术一直处于全球领先地位。据沙特能源部称,2021年该国原油产量为912.472万桶/日,成为第三大原油生产国。 2021年,中国天然气产量1204.6亿立方米,成为全球第八大生产国。

- 该国是中东和北非地区最大的原油生产国,并拥有全球第二大已探明原油储量。该国的勘探与生产行业由国有碳氢化合物公用事业公司沙特阿美公司主导,该公司是世界上最大的原油出口国。

- 沙特阿拉伯的上游部门专注于开发该国陆上和近海地区的大型石灰岩油藏,例如世界上最大的常规陆上油田(Ghawar)和最大的常规海上油田(Safaniyah)。这些巨大的油田已经生产了很长时间,并且仍然拥有大量的可采储量。沙特阿拉伯还开始开发该国最大的非常规页岩油区 Jafurah 页岩油区,预计蕴藏近 200 万亿立方英尺页岩气,进一步增加了该地区对 OCTG 的需求。

- 新井的钻探和完井是一项重大投资。然而,沙特阿拉伯是全球钻探成本最低的国家之一。据沙特阿美公司称,2021 年和 2020 年生产的平均上游提升成本为每桶 11.3 里亚尔(3 美元)。

- 2022年6月,沙特阿美公司向沙特钢管公司授予1600万美元的石油和天然气钢管供应合同。2022年5月,沙特阿美公司还向沙特钢管公司授予2600万美元的石油供应合同。和燃气钢管。同样,2022年1月,沙特阿美公司向Arabian Pipes Co.授予了价值7100万美元的钢管合同。这些事态发展凸显了沙特国内公司在低技术油井设备供应方面的主导地位,预计在预测期内将增加。

- 沙特阿拉伯拥有全球最大的碳氢化合物储量之一,尽管政府采取措施增加对可持续解决方案和可再生能源的投资,但碳氢化合物行业构成了经济的支柱,在高价格环境下,政府的目标是在未来十年实现利润最大化。沙特阿美公布计划在 2022 年将资本支出 (CAPEX) 提高至 40-500 亿美元,较 2021 年增长近 50%,预计到 2025 年将进一步增长。

- 该公司计划到 2027 年将原油产能提高到 1300 万桶/天,并计划到 2030 年将天然气产量增加近 50%。如此雄心勃勃的扩张计划,加上遵守可持续发展和环境标准的新时代目标,预计将吸引大量投资并需要该行业的重大创新。在预测期内,这些因素预计将推动该国的上游市场以及对油井管的需求。

中东石油国家管材行业概况

中东石油管材 (OCTG) 市场适度分散。市场上的一些主要参与者(排名不分先后)包括 National-Oilwell Varco Inc.、新日铁公司、Tenaris SA、ArcelorMittal SA 和 Vallourec SA。

中东石油国家管材市场领导者

-

National-Oilwell Varco Inc

-

Nippon Steel Corporation

-

Tenaris SA

-

ArcelorMittal SA

-

Vallourec SA

- *免责声明:主要玩家排序不分先后

中东油国管材市场新闻

- 2022 年 6 月,Vallourec SA 赢得了一份为期 10 年的合同,提供优质肠衣供应和库存管理服务。它还计划满足沙特阿美公司对其钻井作业的优质 OCTG(石油管材)解决方案的部分需求。该合同是在取消的基础上签署的,在协议期限内每季度签订一次。前两份待命订单已收到,预计于 2023 年初交付。

- 2022 年 1 月,Hunting PLC 宣布与全球管道制造企业 Jindal Saw Ltd 成立合资企业,建立印度第一家最先进的优质 OCTG 螺纹工厂。新工厂预计将为中东和北非地区的石油和天然气钻探应用提供钻杆和钻头。

中东石油国家管材行业细分

油井管材是各种钢管产品的组合,包括井套管、生产油管和钻杆。这些管状产品用于促进连续钻探。管状管可以是以各种等级和尺寸制造的无缝管或焊接管。井套管由放置在井内的管状结构组成,以保持目标地下水和地表之间的开口。套管与水泥浆一起防止污垢进入井中。

中东石油国家管材市场按制造工艺、等级和地理位置进行细分。按制造工艺,市场分为无缝和电阻焊。按等级划分,市场分为特级和 API 等级。该报告还涵盖了该地区主要国家石油管材(OCTG)市场的市场规模和预测。每个细分市场的市场规模和预测均以收入(十亿美元)为单位。

| 制造流程 | 无缝的 |

| 电阻焊 | |

| 年级 | 特级 |

| API级 | |

| 地理 | 沙特阿拉伯 |

| 阿拉伯联合酋长国 | |

| 科威特 | |

| 中东其他地区 |

中东石油国家管材市场研究常见问题解答

目前中东石油国家管材 (OCTG) 市场规模有多大?

中东石油国家管材 (OCTG) 市场预计在预测期内(2024-2029 年)复合年增长率将超过 4.20%

谁是中东油国管材(OCTG)市场的主要参与者?

National-Oilwell Varco Inc、Nippon Steel Corporation、Tenaris SA、ArcelorMittal SA、Vallourec SA 是在中东石油国家管材 (OCTG) 市场运营的主要公司。

这个中东石油国家管材 (OCTG) 市场涵盖几年?

该报告涵盖了中东油国管材 (OCTG) 市场多年来的历史市场规模:2021 年、2022 年和 2023 年。该报告还预测了中东油国管材 (OCTG) 市场多年来的规模:2024 年、2025 年、2026 年、2027 年、2028 年和 2029 年。

我们最畅销的报告

Popular Oil and Gas Reports

Popular Energy & Power Reports

中东石油国家管材 (OCTG) 行业报告

Mordor Intelligence™ 行业报告创建的 2024 年中东石油国家管材 (OCTG) 市场份额、规模和收入增长率统计数据。中东石油国家管材 (OCTG) 分析包括 2029 年市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。