中东非洲电子烟市场分析

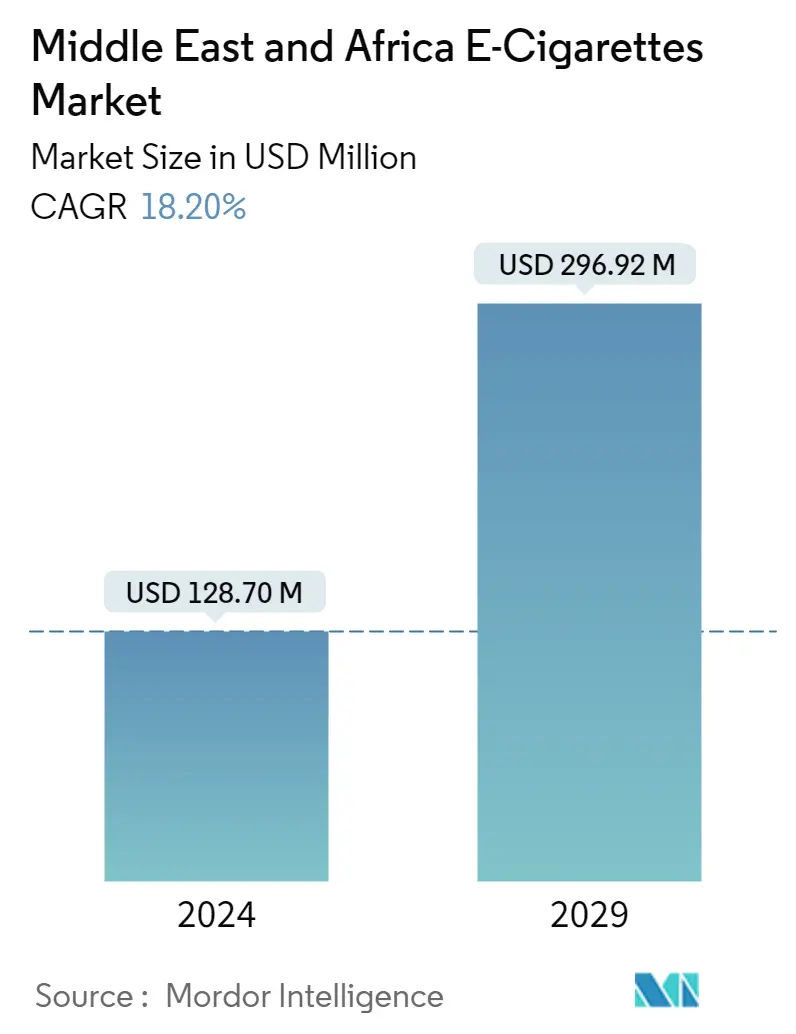

中东和非洲电子烟市场规模预计到2024年为1.287亿美元,预计到2029年将达到2.9692亿美元,在预测期内(2024-2029年)复合年增长率为18.20%。

在过去的几年里,人们对吸烟对健康的危害的认识不断提高。 COVID-19 爆发时,由于运输限制和实体店销售减少,市场在最初阶段崩溃了,但它起到了收支平衡点的作用。这种趋势导致对传统卷烟替代品(如电子烟)的需求旺盛;因此,线上销量较之前有所增加。电子烟是作为传统香烟的替代品而推出的。根据世界银行提供的估计,如果到2027年吸烟人数能够减少到一半,就可以避免1.8亿人过早死亡,而电子烟是朝着这一目标迈出的重要一步。随着电子烟设备的日益普及,香精香料供应商正在推出各种各样的电子烟油来吸引消费者。

不同的口味,如薄荷醇、薄荷、巧克力、可乐、泡泡糖以及其他水果和调味物质的融合,吸引着许多消费者采用这些电子烟装置。烟草制造商注重技术开发和创新,以获得超越竞争对手的优势。这种趋势说服了供应商大力投资技术。

中东非洲电子烟市场趋势

电子烟在有组织零售中的渗透

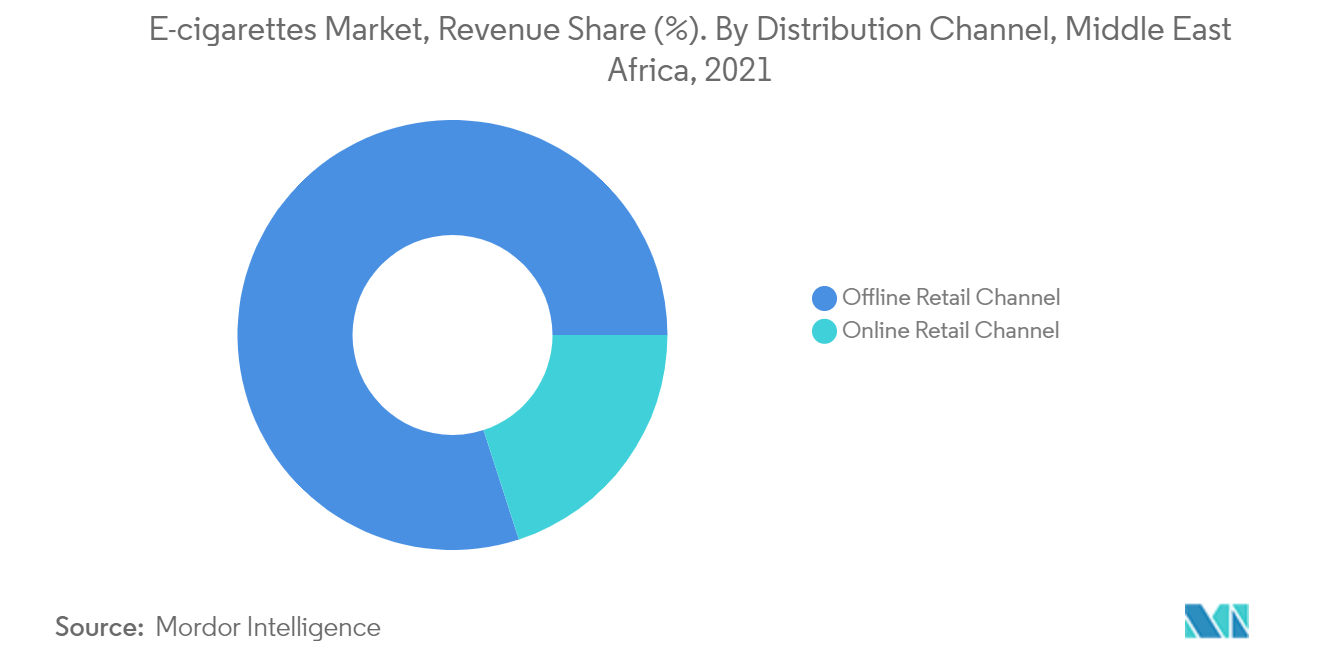

不断发展的零售业,特别是在发展中国家,其特点是出现了许多大卖场、超级市场和专卖店形式的商店。有组织零售的渗透预计还将使消费者能够寻求有关各种品牌的信息并比较价格和质量,从而做出更好的购买决定。供应商利用传统媒体和社交媒体平台进行广告。公司举办活动和展览来宣传其品牌和产品,通过各种社交媒体平台接触目标受众。随着需求的增加,一些公司投入巨资寻找新的分销渠道。因此,用户可以通过多种渠道购买电子烟。随着电子商务的发展以及许多零售商店计划在其产品系列中引入电子烟以应对竞争,电子烟变得相对容易购买。这一因素正在推动该产品的更快采用,从而实现健康的市场增长。

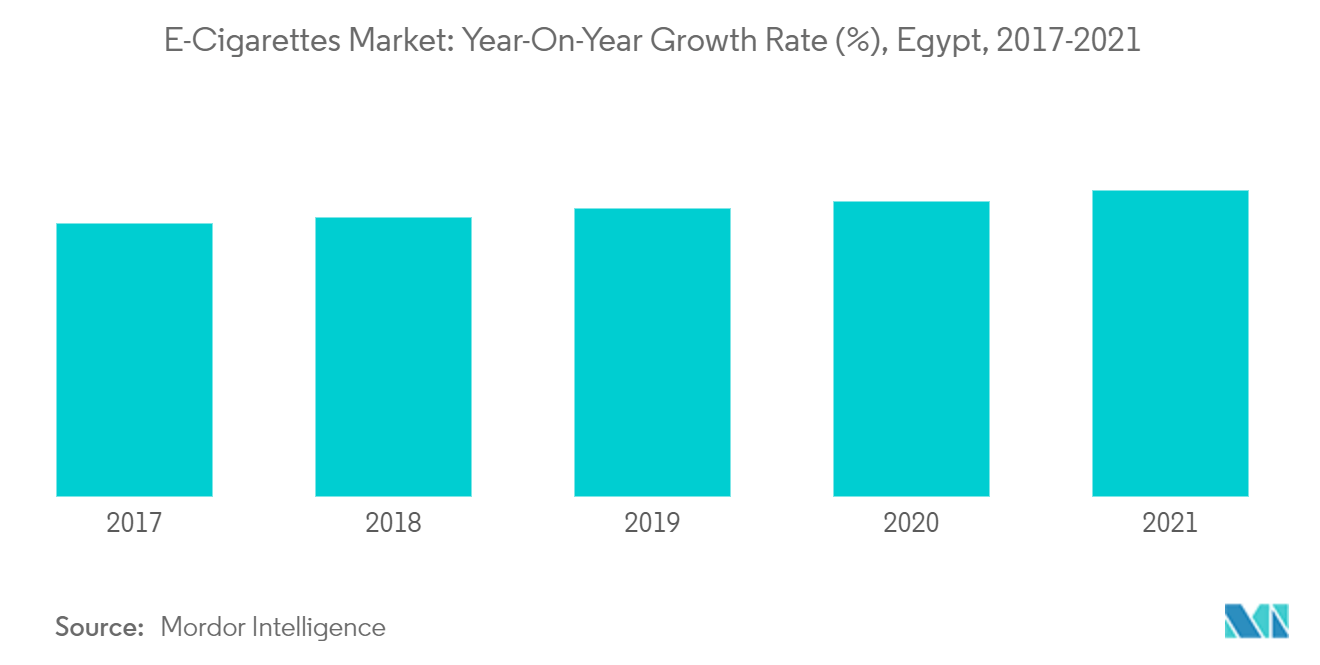

埃及主导市场

电子烟是一种现代趋势,但即使是新的电子烟也有古代历史的根源。埃及以其古老的电子烟技术而闻名,例如治疗草药和热石上的油来电子烟。 41.6%的人认为电子烟有助于戒烟,31.9%的人认为电子烟比传统香烟危害更小。在该国经营的供应商正在推出功能、口味、成分、包装和形式方面的创新产品。消费者对各种电子烟的认识和产品知识的不断提高,导致埃及电子烟市场引入了高性能和优质产品。 Intellicig Egypt 的电子烟和电子烟油彻底改变了吸烟者的吸烟体验。 Intellicig是埃及市场最大的电子烟制造商之一,也是唯一一家为客户提供售后服务和关怀的公司。各国正在推动从传统香烟转向电子烟,以解决污染和健康问题并促进可持续性。

中东非洲电子烟行业概况

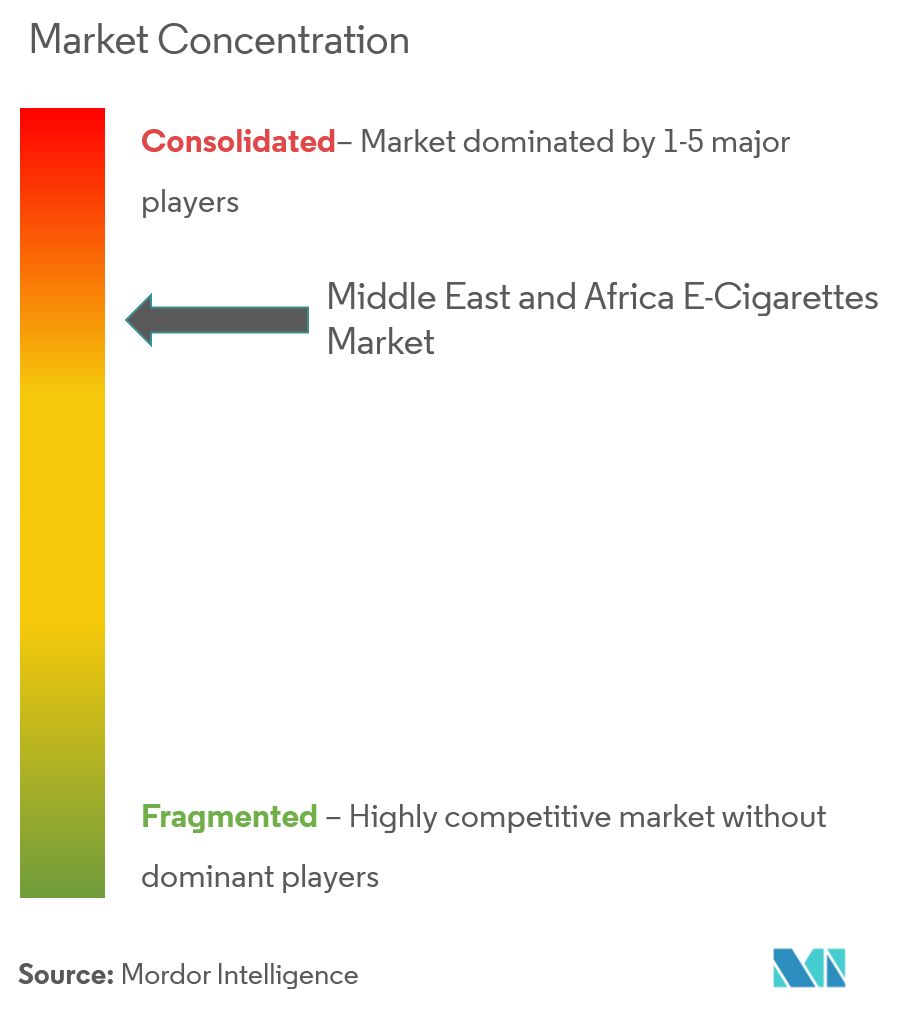

英美烟草公司在2020年占据整个电子烟市场最大的市场份额,市场份额约为39%。还有其他一些公司,如菲利普莫里斯国际公司、东方烟草公司 (ETC) 和一些本地公司。政府的支持以及消费者对健康和环保的认识正在推动这个市场。它们被引入市场是为了吸引多个客户群。对新添加口味的需求增加了制造商的兴趣。在线业务正在帮助市场扩散、扩大运营范围并扩大客户群。

中东非洲电子烟市场领导者

British American Tobacco

Joyetech Changzhou Electronics Co.

VIP Electronic Cigarettes

Philip Morris Products S.A.

Aspire

- *免责声明:主要玩家排序不分先后

中东非洲电子烟市场新闻

- 2022年4月,跨国电子烟公司RELX国际对埃及当局最近允许电子烟产品在该国合法进口和商业化的决定表示赞赏。禁令的解除凸显了埃及当局对电子烟的进步态度。它通过满足全国法定年龄(成人)消费者对易于获得的优质产品的需求,为创建一个充满商机的受监管市场奠定了基础。

- 2019 年 11 月,迪拜经济发展部 (DED) 最近在烟草和吸烟配件贸易小组下推出了一项名为电子烟及配件贸易的新活动。该活动适用于大陆有限责任公司,将允许投资者合法地在当地市场从事电子烟交易。

- 2019年9月:2019年之前,在迪拜销售电子烟也是非法的; 2019年4月,阿联酋政府消费者监督局、阿联酋标准化和测量局(ESMA)确认了针对电子烟的新规定:只要制造商的电子烟符合新标准,并在产品上贴有与香烟包装类似的健康警语包装。

中东非洲电子烟行业细分

电子烟有时被称为电子烟、电子烟、电子水烟、电子烟笔和电子尼古丁输送系统 (ENDS)。电子烟也称为电子烟设备。它们可能包含电子液体和一组杂项设备,允许用户吸入含有尼古丁、调味剂和其他香料的气雾剂。薄荷、薄荷脑、巧克力、可乐、泡泡糖、其他水果的融合以及调味成分等各种口味吸引着众多消费者的采用。中东和非洲电子烟市场按产品分为电子烟设备和电子烟液设备。根据分销渠道,市场分为线下和线上渠道。根据地理位置,市场分为南非、尼日利亚、肯尼亚、埃及、阿拉伯联合酋长国以及中东和非洲其他地区。该报告提供了上述所有细分市场的市场规模和电子烟市场价值(百万美元)的预测。

| 电子烟设备 |

| 电子烟油设备 |

| 线下渠道 |

| 线上渠道 |

| 南非 |

| 尼日利亚 |

| 肯尼亚 |

| 加纳 |

| 阿拉伯联合酋长国 |

| 埃及 |

| 中东和非洲其他地区 |

| 按产品类型 | 电子烟设备 |

| 电子烟油设备 | |

| 按分销渠道 | 线下渠道 |

| 线上渠道 | |

| 地理 | 南非 |

| 尼日利亚 | |

| 肯尼亚 | |

| 加纳 | |

| 阿拉伯联合酋长国 | |

| 埃及 | |

| 中东和非洲其他地区 |

中东非洲电子烟市场研究常见问题解答

中东和非洲电子烟市场有多大?

中东和非洲电子烟市场规模预计到2024年将达到1.287亿美元,复合年增长率为18.20%,到2029年将达到2.9692亿美元。

目前中东和非洲电子烟市场规模有多大?

2024年,中东和非洲电子烟市场规模预计将达到1.287亿美元。

谁是中东和非洲电子烟市场的主要参与者?

British American Tobacco、Joyetech Changzhou Electronics Co.、VIP Electronic Cigarettes、Philip Morris Products S.A.、Aspire是中东和非洲电子烟市场的主要运营公司。

中东和非洲电子烟市场涵盖哪些年份?2023年市场规模是多少?

2023年,中东和非洲电子烟市场规模预计为1.0888亿美元。该报告涵盖了中东和非洲电子烟市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了中东和非洲电子烟市场历年市场规模:2024年、2025年、2026年、2027 年、2028 年和 2029 年。

页面最后更新于:

中东非洲电子烟行业报告

Mordor Intelligence™ 行业报告创建的 2024 年中东非洲电子烟市场份额、规模和收入增长率统计数据。中东非洲 Vape 分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。