墨西哥餐饮服务市场规模

|

|

研究期 | 2017 - 2029 |

|

|

市场规模 (2024) | USD 904.3亿美元 |

|

|

市场规模 (2029) | USD 1388.1 亿美元 |

|

|

市场集中度 | 低的 |

|

|

按餐饮服务类型划分的最大份额 | 快餐店 |

|

|

CAGR(2024 - 2029) | 8.95 % |

|

|

增长最快的餐饮服务类型 | 云厨房 |

主要玩家 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

墨西哥餐饮服务市场分析

墨西哥餐饮服务市场规模预计到 2024 年为 904.3 亿美元,预计到 2029 年将达到 1388.1 亿美元,在预测期内(2024-2029 年)复合年增长率为 8.95%。

快餐店因其实惠的价格范围而在市场上占据主导地位

- 2022 年,快餐店在墨西哥餐饮服务市场占据最大市场份额。在研究期间,该细分市场的复合年增长率为 9.19%。这是因为在墨西哥,快餐被认为是更实惠的购餐选择。墨西哥快餐店的平均订单价值为 5.15 美元,而咖啡馆和酒吧以及全方位服务餐厅的平均订单价值分别为 9.51 美元和 10.43 美元。

- 墨西哥快餐店行业面临的一个主要挑战是该国各州政府禁止向未成年人销售快餐。例如,过去十年,墨西哥有 50 多个司法管辖区对含糖饮料征税,阻止消费者购买危险物品。该战略旨在并预计将阻止 239,000 例肥胖病例,其中近 40% 发生在儿童身上。瓦哈卡州和塔巴斯科州将于 2020 年通过含糖瓶装饮料和高碳水化合物零食的销售限制,预计更多州也会效仿。

- 墨西哥云厨房市场预计将增长,在预测期内复合年增长率为 13.41%。由于风险资本家、私募股权公司和天使投资者对市场新进入者的持续资助,预计该市场将继续快速增长。与该地区其他市场不同,墨西哥云厨房市场高度分散,排名前十的连锁店仅占据5%左右的市场份额。因此,预计连锁云厨房在预测期内的复合年增长率将达到 15.58%。

在线送餐应用程序的日益普及

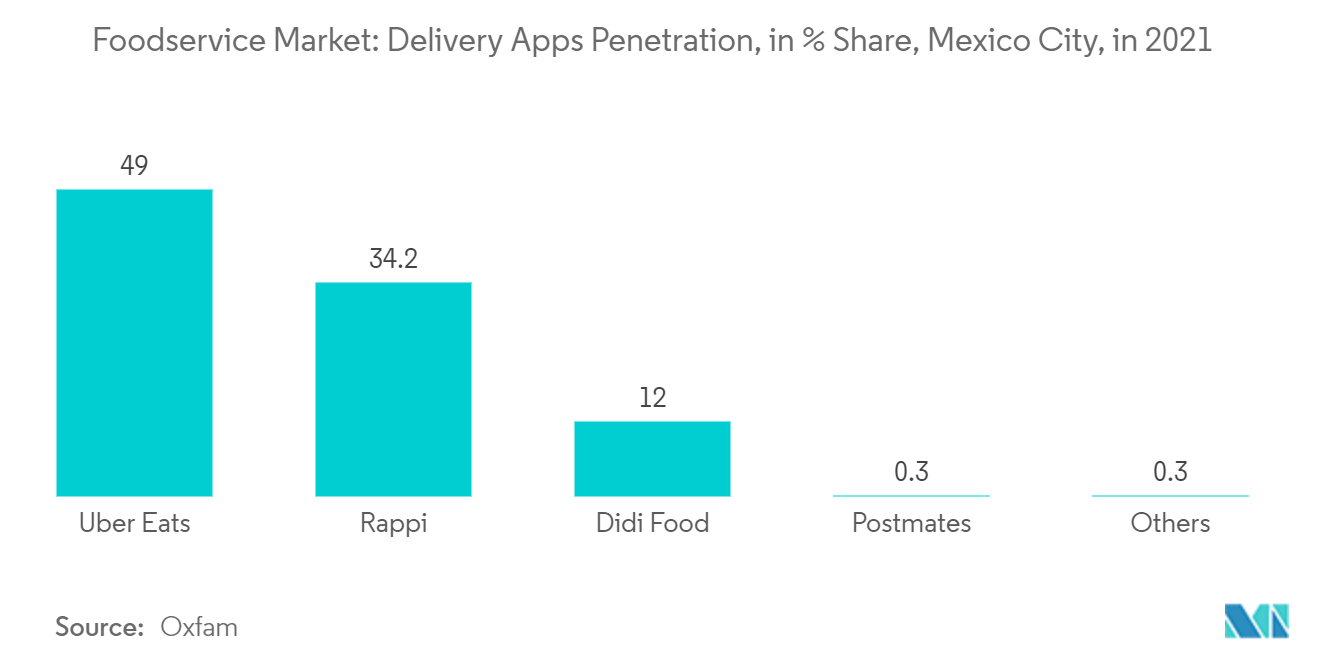

- 墨西哥的在线食品配送市场目前正在经历快速增长,这要归功于该国互联网用户数量的增加和互联网连接的改善。根据联邦电信研究所(IFT)和国家统计地理研究所(INEGI)的最新数据,到2021年底,墨西哥的互联网用户数量增长了4.1个百分点,达到8860万,占六岁以上人口的75.6%。

- 推动在线送餐服务在墨西哥普及的关键因素之一是它们提供的便利。消费者只需点击几下或轻点几下即可从他们最喜欢的餐厅订购食物,而无需离开家或办公室。此外,食品配送公司的网站和移动应用程序的用户友好界面正在吸引更多消费者使用这些服务。

- Uber Eats 优食等应用程序的推出让忙碌的消费者更容易在旅途中订购食物。这些应用程序提供介绍性优惠和折扣代码,进一步激励消费者使用在线送餐服务。除了在线快餐店外,墨西哥的消费者还在寻找美食和独特的菜肴,他们可以通过Kitzen等应用程序订购。

- Kitzen是一款送餐应用程序,迎合了寻求美食用餐体验的消费者。它主要服务于城市中心地区的餐馆,如罗马、康德萨和华雷斯,并允许消费者从流行的社交媒体热点(如法式面包店 La Bohême)订购异国情调和独特的菜肴。因此,像Kitzen这样的应用程序正在推动墨西哥在线食品配送市场的增长,因为越来越多的消费者希望在舒适的家中获得更广泛的餐饮选择。

连锁消费者食品服务正在见证最快的增长

- 独立餐厅目前主导着该国的消费者食品服务市场,但连锁餐厅正在迅速普及。全球和本地连锁店正在扩大其在该国的分支机构,连锁餐厅依靠有效的营销、广告和产品活动来提高对其产品的认识。此外,这些餐厅还提供堂食、免下车和送货上门的选择,以满足客户的需求。这些公司还在实施战略计划,以占领市场份额并扩大其区域影响力。

- 例如,2020 年,三明治连锁店 Arby's 在墨西哥瓜达拉哈拉开设了第一家餐厅,进入了拉丁美洲市场。该连锁店计划通过引入五花肉和手撕猪肉三明治以及添加生菜、番茄和奶酪作为浇头,调整其菜单的 20% 至 30% 以适应当地口味。它还将提供啤酒,在市场上销售Modelo Especial和Negra Modelo。

- 除了产品发布和扩张等传统扩张策略外,食品服务运营商还专注于通过提供折扣和计划等独特服务来获得消费者的信任和兴趣。例如,2021 年 3 月,大力水手宣布与一群经验丰富的投资者和商业开发商组成的协会 JK Capital 达成一项令人兴奋的新协议,将在未来几年将数百家新的大力水手餐厅带到墨西哥。

- 该国正在获得各种连锁食品服务品牌的牵引力,预计这将在未来塑造该细分市场的市场。

墨西哥餐饮服务业概况

墨西哥餐饮服务市场较为分散,前五名企业占据1.91%。该市场的主要参与者包括 Alsea SAB de CV、Arcos Dorados Holdings Inc.、CMR SAB de CV、Grupo Gigante SAB de CV 和 Yum! Brands Inc.(按字母顺序排列)。

墨西哥餐饮服务市场领导者

Alsea SAB de CV

Arcos Dorados Holdings Inc.

CMR SAB de CV

Grupo Gigante SAB de CV

Yum! Brands Inc.

Other important companies include Fomento Economico Mexicano SAB de CV, Jack In The Box Inc., Papa John's International Inc., Seven & I Holdings Co. Ltd.

*免责声明:主要玩家排序不分先后

墨西哥餐饮服务市场新闻

- 2022 年 11 月:Alsea 与 Uber Direct 合作,在墨西哥 30 分钟内送达通过 Alsea WOW+ 平台和星巴克奖励计划购买的商品。

- 2022 年 9 月:棒约翰推出了全新的香肠系列披萨,其口味灵感来自于太空的味道。受太空启发的披萨系列将香肠的美味风味与棒约翰的招牌披萨、帕帕迪亚饼和面包卷融为一体。

- 2022 年 9 月:Alsea SAB 宣布计划投资 2.25 亿美元,到 2026 年在墨西哥开设 200 家新星巴克门店。

墨西哥餐饮服务市场报告 - 目录

执行摘要和主要发现

报告优惠

1. 介绍

1.1. 研究假设和市场定义

1.2. 研究范围

1.3. 研究方法论

2. 主要行业趋势

2.1. 网点数量

2.2. 平均订单价值

2.3. 监管框架

2.3.1. 墨西哥

2.4. 菜单分析

3. 市场细分(包括以美元计价的市场规模、截至 2029 年的预测以及增长前景分析)

3.1. 餐饮服务类型

3.1.1. 咖啡馆和酒吧

3.1.1.1. 按美食

3.1.1.1.1. 酒吧与酒馆

3.1.1.1.2. 咖啡馆

3.1.1.1.3. 果汁/冰沙/甜点棒

3.1.1.1.4. 专业咖啡店和茶店

3.1.2. 云厨房

3.1.3. 全方位服务餐厅

3.1.3.1. 按美食

3.1.3.1.1. 亚洲人

3.1.3.1.2. 欧洲的

3.1.3.1.3. 拉丁美洲人

3.1.3.1.4. 中东

3.1.3.1.5. 北美

3.1.3.1.6. 其他 FSR 美食

3.1.4. 快餐店

3.1.4.1. 按美食

3.1.4.1.1. 面包店

3.1.4.1.2. 汉堡包

3.1.4.1.3. 冰淇淋

3.1.4.1.4. 肉类菜肴

3.1.4.1.5. 比萨

3.1.4.1.6. 其他快餐美食

3.2. 出口

3.2.1. 连锁奥特莱斯

3.2.2. 独立网点

3.3. 地点

3.3.1. 闲暇

3.3.2. 住宿

3.3.3. 零售

3.3.4. 独立式

3.3.5. 旅行

4. 竞争格局

4.1. 关键战略举措

4.2. 市场份额分析

4.3. 公司概况

4.4. 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

4.4.1. Alsea SAB de CV

4.4.2. Arcos Dorados Holdings Inc.

4.4.3. CMR SAB de CV

4.4.4. Fomento Economico Mexicano SAB de CV

4.4.5. Grupo Gigante SAB de CV

4.4.6. Jack In The Box Inc.

4.4.7. Papa John's International Inc.

4.4.8. Seven & I Holdings Co. Ltd

4.4.9. Yum! Brands Inc.

5. 食品服务首席执行官的关键战略问题

6. 附录

6.1. 全球概况

6.1.1. 概述

6.1.2. 波特的五力框架

6.1.3. 全球价值链分析

6.1.4. 市场动态 (DRO)

6.2. 来源和参考文献

6.3. 表格和图表清单

6.4. 主要见解

6.5. 数据包

6.6. 专业术语

表格和图表列表

- 图 1:

- 2017 - 2029 年墨西哥按餐饮服务渠道划分的直营店数量

- 图 2:

- 按食品服务渠道划分的平均订单价值(美元),墨西哥,2017 年 VS 2022 VS 2029

- 图 3:

- 墨西哥食品服务市场,价值,美元,2017 - 2029

- 图 4:

- 2017 - 2029 年墨西哥按食品服务类型划分的食品服务市场价值(美元)

- 图 5:

- 墨西哥按食品服务类型划分的食品服务市场价值份额,%,2017 年 VS 2023 VS 2029

- 图 6:

- 2017 - 2029 年墨西哥咖啡馆和酒吧餐饮服务市场按美食划分的价值(美元)

- 图 7:

- 墨西哥咖啡馆和酒吧餐饮服务市场按菜系划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 8:

- 2017 - 2029 年墨西哥酒吧和酒馆食品服务市场价值(美元)

- 图 9:

- 2022 年与 2029 年墨西哥酒吧和酒馆餐饮服务市场按门店划分的价值份额(%)

- 图 10:

- 2017 - 2029 年墨西哥咖啡馆食品服务市场价值(美元)

- 图 11:

- 2022 年与 2029 年墨西哥咖啡馆餐饮服务市场按门店划分的价值份额(%)

- 图 12:

- 2017 - 2029 年墨西哥果汁/冰沙/甜点棒食品服务市场价值(美元)

- 图 13:

- 2022 年与 2029 年墨西哥果汁/冰沙/甜品棒食品服务市场(按销售点)的价值份额(%)

- 图 14:

- 2017 - 2029 年墨西哥专业咖啡和茶店餐饮服务市场价值(美元)

- 图 15:

- 2022 年与 2029 年墨西哥专业咖啡和茶店食品服务市场(按门店划分)的价值份额(%)

- 图 16:

- 2017 - 2029 年墨西哥云厨房餐饮市场价值(美元)

- 图 17:

- 2022 年与 2029 年墨西哥云厨房餐饮市场按门店分列的价值份额(%)

- 图 18:

- 2017 - 2029 年墨西哥全方位服务餐厅餐饮服务市场价值(按美食)(美元)

- 图 19:

- 墨西哥全服务餐厅餐饮市场按菜系划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 20:

- 2017 - 2029 年墨西哥亚洲食品服务市场价值(美元)

- 图 21:

- 2022 年与 2029 年墨西哥亚洲食品服务市场按销售点划分的价值份额(%)

- 图 22:

- 2017 - 2029 年墨西哥欧洲食品服务市场价值(美元)

- 图 23:

- 2022 年与 2029 年墨西哥欧洲食品服务市场按销售点划分的价值份额(%)

- 图 24:

- 2017 - 2029 年墨西哥拉丁美洲食品服务市场价值(美元)

- 图 25:

- 2022 年与 2029 年墨西哥按门店划分的拉丁美洲食品服务市场价值份额(%)

- 图 26:

- 2017 - 2029 年墨西哥中东食品服务市场价值(美元)

- 图 27:

- 按门店划分的中东食品服务市场价值份额,%,墨西哥,2022 年与 2029 年

- 图 28:

- 2017 - 2029 年墨西哥北美食品服务市场价值(美元)

- 图 29:

- 2022 年与 2029 年墨西哥按门店划分的北美食品服务市场价值份额(%)

- 图 30:

- 2017 - 2029 年墨西哥其他 FSR 美食市场价值(美元)

- 图 31:

- 2022 年与 2029 年墨西哥其他 FSR 美食餐饮服务市场按门店划分的价值份额(%)

- 图 32:

- 2017 - 2029 年墨西哥快速服务餐厅餐饮服务市场价值(按美食)(美元)

- 图 33:

- 墨西哥快餐服务市场按菜系划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 34:

- 2017 - 2029 年墨西哥面包食品服务市场价值(美元)

- 图 35:

- 2022 年与 2029 年墨西哥烘焙食品服务市场按门店划分的价值份额(%)

- 图 36:

- 2017 - 2029 年墨西哥汉堡食品服务市场价值(美元)

- 图 37:

- 2022 年与 2029 年墨西哥汉堡食品服务市场按销售点划分的价值份额(%)

- 图 38:

- 2017 - 2029 年墨西哥冰淇淋食品服务市场价值(美元)

- 图 39:

- 2022 年与 2029 年墨西哥冰淇淋食品服务市场按销售点划分的价值份额(%)

- 图 40:

- 2017 - 2029 年墨西哥肉类菜肴餐饮服务市场价值(美元)

- 图 41:

- 2022 年与 2029 年墨西哥肉类食品餐饮服务市场按销售点划分的价值份额(%)

- 图 42:

- 2017 - 2029 年墨西哥比萨餐饮服务市场价值(美元)

- 图 43:

- 2022 年与 2029 年墨西哥比萨餐饮服务市场按门店划分的价值份额(%)

- 图 44:

- 2017 - 2029 年墨西哥其他快餐美食餐饮服务市场价值(美元)

- 图 45:

- 2022 年与 2029 年墨西哥其他快餐美食餐饮服务市场按门店划分的价值份额(%)

- 图 46:

- 2017 - 2029 年墨西哥按销售点划分的食品服务市场价值(美元)

- 图 47:

- 2017 年 VS 2023 VS 2029 年墨西哥食品服务市场价值份额(按销售点划分)

- 图 48:

- 2017 - 2029 年墨西哥连锁店食品服务市场价值(美元)

- 图 49:

- 墨西哥连锁店餐饮服务市场按餐饮服务类型的价值份额,%,2022 年与 2029 年

- 图 50:

- 2017 - 2029 年墨西哥独立门店食品服务市场价值(美元)

- 图 51:

- 墨西哥独立门店餐饮服务市场按餐饮服务类型划分的价值份额,%,2022 年与 2029 年

- 图 52:

- 2017 - 2029 年墨西哥按地点划分的食品服务市场价值(美元)

- 图 53:

- 2017 年 VS 2023 VS 2029 年墨西哥按地区划分的食品服务市场价值份额(%)

- 图 54:

- 2017 - 2029 年墨西哥休闲场所餐饮服务市场价值(美元)

- 图 55:

- 墨西哥休闲食品服务市场按食品服务类型划分的价值份额,%,2022 年与 2029 年

- 图 56:

- 2017 - 2029 年墨西哥按住宿地点计算的餐饮服务市场价值(美元)

- 图 57:

- 墨西哥住宿餐饮服务市场按餐饮服务类型划分的价值份额,%,2022 年与 2029 年

- 图 58:

- 2017 - 2029 年墨西哥零售店食品服务市场价值(美元)

- 图 59:

- 墨西哥零售食品服务市场按食品服务类型划分的价值份额,%,2022 年与 2029 年

- 图 60:

- 2017 - 2029 年墨西哥独立地点食品服务市场价值(美元)

- 图 61:

- 墨西哥独立食品服务市场按食品服务类型划分的价值份额,%,2022 年与 2029 年

- 图 62:

- 2017 - 2029 年墨西哥旅游地点餐饮服务市场价值(美元)

- 图 63:

- 2022 年与 2029 年墨西哥旅游餐饮服务市场按食品服务类型划分的价值份额(%)

- 图 64:

- 2019 - 2023 年墨西哥最活跃的公司(按战略举措数量计算)

- 图 65:

- 2019 - 2023 年墨西哥采用最多的策略统计

- 图 66:

- 主要参与者的价值份额,%,墨西哥,2022 年

墨西哥餐饮服务行业细分

咖啡馆和酒吧、云厨房、全方位服务餐厅、快餐服务餐厅均按餐饮服务类型细分。连锁奥特莱斯、独立奥特莱斯被奥特莱斯作为段覆盖。休闲、住宿、零售、独立、旅游按地点划分为细分市场。

- 2022 年,快餐店在墨西哥餐饮服务市场占据最大市场份额。在研究期间,该细分市场的复合年增长率为 9.19%。这是因为在墨西哥,快餐被认为是更实惠的购餐选择。墨西哥快餐店的平均订单价值为 5.15 美元,而咖啡馆和酒吧以及全方位服务餐厅的平均订单价值分别为 9.51 美元和 10.43 美元。

- 墨西哥快餐店行业面临的一个主要挑战是该国各州政府禁止向未成年人销售快餐。例如,过去十年,墨西哥有 50 多个司法管辖区对含糖饮料征税,阻止消费者购买危险物品。该战略旨在并预计将阻止 239,000 例肥胖病例,其中近 40% 发生在儿童身上。瓦哈卡州和塔巴斯科州将于 2020 年通过含糖瓶装饮料和高碳水化合物零食的销售限制,预计更多州也会效仿。

- 墨西哥云厨房市场预计将增长,在预测期内复合年增长率为 13.41%。由于风险资本家、私募股权公司和天使投资者对市场新进入者的持续资助,预计该市场将继续快速增长。与该地区其他市场不同,墨西哥云厨房市场高度分散,排名前十的连锁店仅占据5%左右的市场份额。因此,预计连锁云厨房在预测期内的复合年增长率将达到 15.58%。

| 餐饮服务类型 | ||||||||||

| ||||||||||

| 云厨房 | ||||||||||

| ||||||||||

|

| 出口 | |

| 连锁奥特莱斯 | |

| 独立网点 |

| 地点 | |

| 闲暇 | |

| 住宿 | |

| 零售 | |

| 独立式 | |

| 旅行 |

市场定义

- 全方位服务餐厅 - 一种餐饮服务机构,顾客坐在餐桌旁,将订单交给服务员,然后在餐桌上享用食物。

- 快捷服务餐厅 - 一家餐饮服务机构,以较低的价格为顾客提供便利、快捷和食品供应。顾客通常会自助并将自己的食物送到餐桌上。

- 咖啡馆和酒吧 - 一种餐饮服务业务,包括获得许可提供消费酒精饮料的酒吧和酒馆、提供茶点和清淡食品的咖啡馆,以及特色茶和咖啡店、甜点吧、冰沙吧和果汁吧。

- 云厨房 - 利用商业厨房准备食物以供送货或外卖的餐饮服务企业,不提供堂食顾客。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并在这些变量的基础上建立模型。

- 步骤 2:建立市场模型: 预测年份的市场规模估计是名义值。平均订单价值考虑了通货膨胀,并根据各国的预测通货膨胀率进行预测。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台