| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

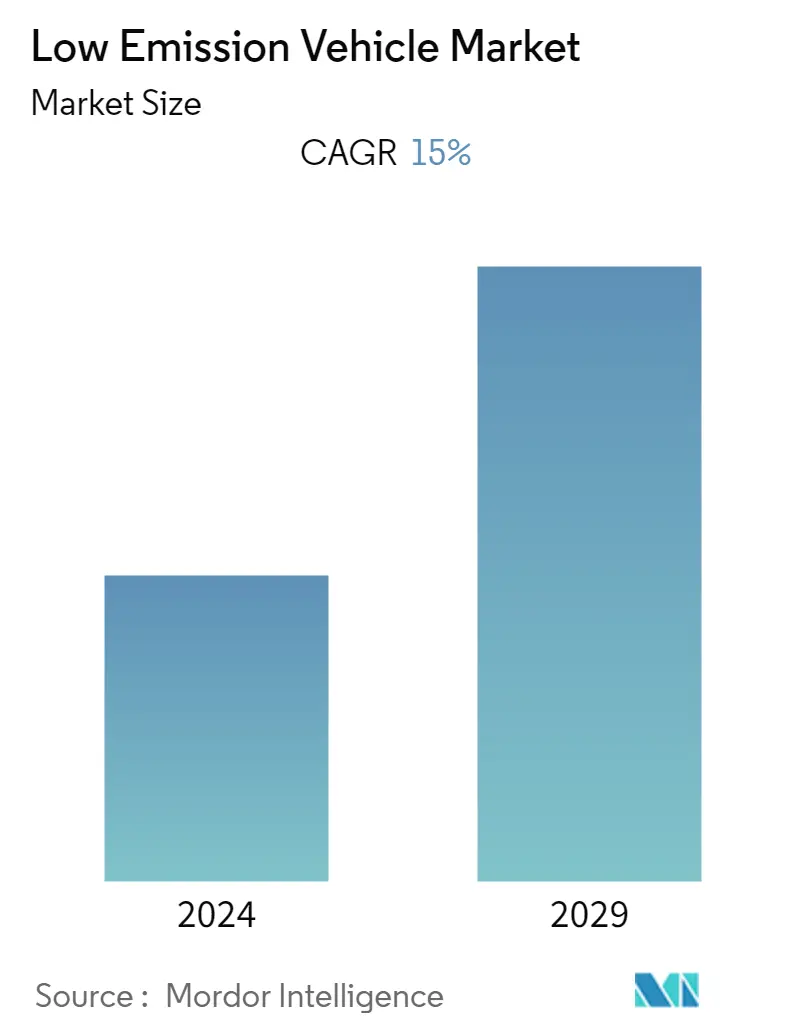

| CAGR | 15.00 % |

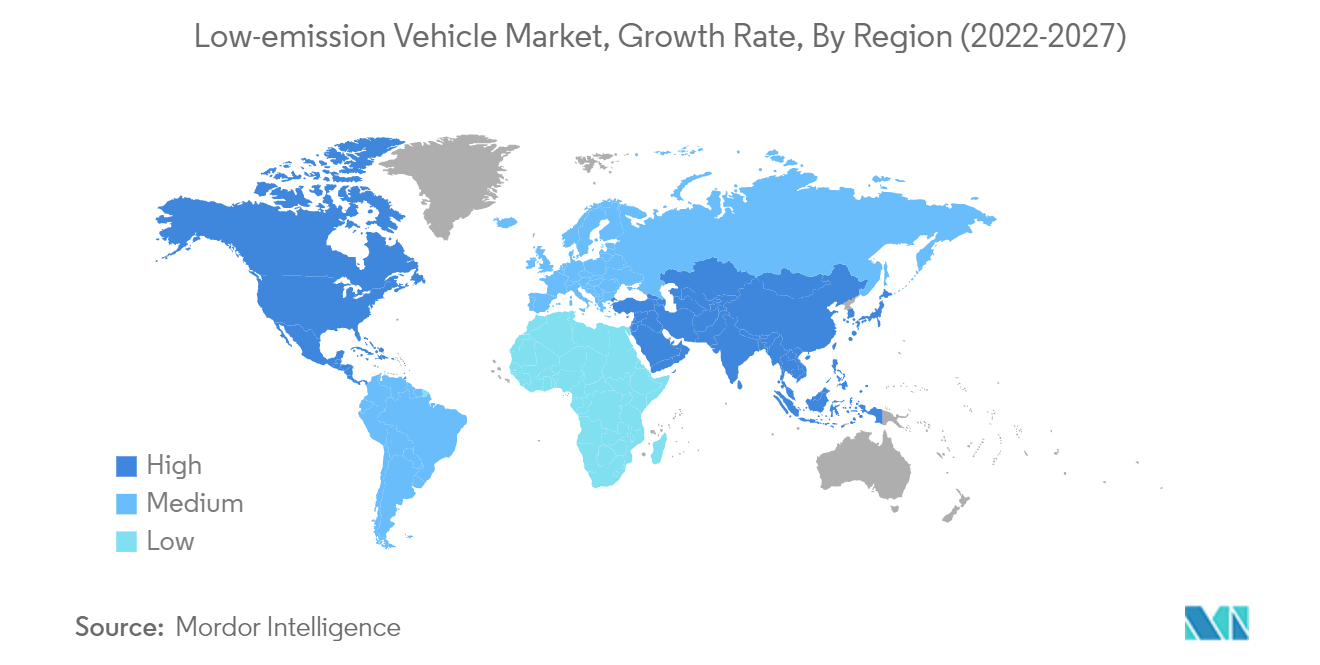

| 增长最快的市场 | 亚太 |

| 最大的市场 | 北美 |

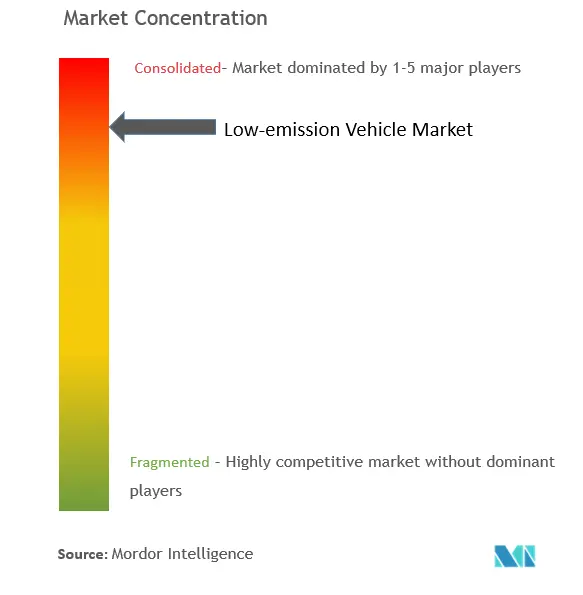

| 市场集中度 | 高的 |

主要参与者*免责声明:主要玩家排序不分先后 |

小排量汽车市场分析

今年低排放汽车市场价值为1260亿美元。预计未来五年市场规模将达到 2920 亿美元,预测期内收入复合年增长率为 15%。

- 在封锁期间,COVID-19 大流行迫使约 95% 的汽车公司暂停员工工作。在全球范围内,由于制造活动的停止,封锁对汽车行业的影响是巨大且前所未有的。然而,随着经济活动的恢复和全球汽车产量的增加,市场已恢复动力。

- 从中期来看,政府支持电动汽车增长的政策和扩大电动汽车充电基础设施的计划预计将在预测期内仍然是主要的市场驱动因素。一些地方政府已宣布计划在未来几年内将电动汽车销售量占一定比例。

- 2020 年电动汽车销量达到创纪录的 300 万辆,较 2019 年增长 40%。这一强劲增长与全球汽车市场整体低迷形成鲜明对比,由于 Covid-19 危机,汽车整体销量下降了 16%。经过十年的快速增长,已有超过 1000 万辆电动汽车上路,约占全球汽车保有量的 1%。到 2030 年,2050 年净零排放情景预计将有 3 亿辆电动汽车上路,占新车销量的 60% 以上,而 2020 年仅为 4.6%。2021 年销量的早期市场数据表明,重要市场将快速增长。

- 由于需要满足未来的能源需求,电动汽车 (EV) 市场出现了显着增长。实现可持续交通的需求对于推动电动汽车需求至关重要。

- 电动汽车市场正在成为汽车行业不可或缺的一部分。它代表了实现能源效率以及减少污染物和其他温室气体排放的途径。日益增长的环境问题和有利的政府举措是推动市场增长的一些主要因素。能源成本上升和新兴能源效率技术之间的竞争预计也将推动市场增长。

低排放汽车市场趋势

有利的政府政策和监管规范有望推动市场

- 电动汽车销售仍主要受政策推动

- 环境。电动汽车采用领先的十个国家(如中国、美国、挪威、德国、日本、英国、法国、瑞典、加拿大和荷兰)制定了一系列政策来促进电动汽车的销售。这些计划和举措的主要例子是公共采购计划、促进电动汽车生产和采购的财政激励措施以及降低其使用成本(例如,通过提供免费停车)。

- 不同行政级别的各种监管政策,例如燃油经济性标准和基于排放性能的车辆流通限制,也在推动市场。

- 例如,巴拉特阶段(BS)规范旨在通过降低尾气污染物的允许水平来加强监管。例如,BS-IV - 2017 年推出,允许硫含量为百万分之 50 (ppm),而新的和更新的 BS-VI - 从 2020 年开始适用,仅允许硫含量为 10 ppm、氮氧化物(柴油)80 毫克、颗粒物含量为 4.5 毫克/公里,碳氢化合物和氮氧化物合计为 170 毫克/公里。

- 凭借 FAME 和 FAME II 政策,印度为投资者和制造商在该国建立电动汽车工厂提供了有吸引力的选择,以推动该国更快地采用绿色汽车。许多城市和国家的公共交通正在接受审查,随后,通过补贴,电动公交车正在取代内燃机公交车。例如,2021年,印度有近千辆电动公交车用于公共交通。孟买拥有 246 辆电动公交车,位居全国第一。

- 泰国全国有1000个充电站。他们的主要目标之一是到 2022 年底和 2025 年底分别拥有 53,000 辆电动摩托车出租车和 5,000 辆电动公交车上路。亚洲开发银行和 Energy Absolute 签署了 4800 万美元的绿色贷款,为泰国全国电动汽车充电网络提供资金。

- 马来西亚宣布的国家低碳城市 2030 计划包括在全国建立 200 个低碳区,这可能会更大力推动包括电动汽车在内的绿色交通替代方案。马来西亚还计划到2030年建设25,000个公共充电站和100,000个私人充电站。

中国预计将出现最高增长

- 随着城市化进程的加快,中国决心减少道路运输车辆的污染排放。同时,还打算减少该国对碳氢化合物进口的依赖,支持工业部门的发展。中国是全球最大的电动汽车制造国和消费国。国家销售目标、有利的法律、支持性补贴和城市空气质量目标正在支撑国内需求。例如,

- 中国拥有迄今为止世界上最大的电动汽车产业。作为最大的电动汽车制造商,中国2021年电动汽车产量达350万辆,同比增长1.6倍。全年电动汽车市场收入达到约1022亿美元,为亚太地区最高。

- 中国对 100% 电动或混合动力汽车的制造商施加了配额,该配额必须至少占新销量的 10%。此外,一些主要城市和省份正在实施越来越严格的限制。例如,北京每月仅发放 10,000 个内燃机汽车登记许可证,以鼓励居民改用电动汽车。这些措施正在引导中国对国内电动汽车的发展制定坚定而乐观的前景,预计这将推动市场的发展。

- 越来越多的政府法规改善了电动汽车的采用,以及该地区原始设备制造商和供应商为满足中国汽车行业不断增长的需求而采取的强劲扩张,预计将为预测期内的市场增长创造积极的前景。例如,

- 中国政府正在鼓励人们采用电动汽车。该国已经制定了逐步淘汰当前一代拖拉机和建筑设备所使用的柴油的计划。该国计划到2040年完全禁止柴油和汽油汽车。

- 过去三年,深圳已部署近6万辆轻型卡车和厢式货车用于城市货运,约占该市城市运输车辆总数的35%。

- 随着上述发展,低排放车辆在预测期内将出现显着增长。

低排放汽车行业概览

- 低排放汽车市场的特点是既有老牌公司,也有小型初创企业。目前还有大量区域参与者专注于特定地区。由于国内和国际市场的乘用车和电动巴士订单不断增长,比亚迪是该市场的主要参与者。 2018年,该公司销售乘用车227,152辆,位居中国所有企业之首。比亚迪还获得了为广州市生产4,473辆电动公交车的订单,此次招标共计4,810辆电动公交车。其他主要公司包括特斯拉、戴姆勒、大众汽车公司、丰田汽车公司、福特和吉利集团。

- 2022 年 4 月,意大利经济发展部宣布在 2022 年、2023 年和 2024 年每年拨款 6.5 亿欧元(6.99 亿美元),这属于政府为汽车基金分配的资源范围。到 2030 年,财政捐赠总额为 87 亿欧元(93.4 亿美元)。仅向个人提供购买电动、混合动力、插电式和吸热汽车的激励措施。一小部分资金预留给汽车共享公司购买电动、混合动力和插电式汽车。

- 加拿大政府于 2022 年 5 月制定了销售任务,保证到 2035 年所有新销售的轻型汽车均为 ZEV。政府为此项目投资高达 5.29 亿加元(4.23 亿美元)

低排放汽车市场领导者

-

Tesla Inc

-

Volkswagen AG

-

Toyota Motor Corporation

-

Hyundai Motor Company

-

AB Volvo

- *免责声明:主要玩家排序不分先后

低排放汽车市场新闻

- 2022 年 8 月:印度最大的汽车制造商马鲁蒂铃木确认,最迟将于 2025 年底推出首款电动汽车。此外,其母公司铃木汽车公司计划在古吉拉特邦投资 1040 亿印度卢比(1.27 亿美元)建设一座生产电动汽车的制造工厂。该公司表示,不仅将在该国生产电动汽车,还将开始生产锂离子电池,目前锂离子电池由多家整车厂从其他国家进口。

- 2022年1月:大众集团与博世集团签署谅解备忘录,探讨建立欧洲电池设备解决方案提供商。两家公司计划为电池和系统制造商提供集成电池生产系统以及现场产能和维护支持。

- 2021 年 12 月:现代印度公司正在转向超速行驶模式,其战略是扩大其在印度的电动汽车系列,宣布到 2028 年将推出六款新电动汽车,此外还投资 400 亿卢比用于开发这些新车型和开发充电系统该国的基础设施。现代汽车还将向印度展示其享誉全球的 E-GMP 模块化平台和改进平台,以推动电池电动汽车 (BEV) 的采用,并重点关注当地制造协同效应。

低排放汽车行业细分

低排放车辆是机动车排放水平相对较低的机动车。低排放车辆是指车辆排放的一氧化二氮 (NOx) 和二氧化碳 (CO2) 污染较少的车辆。

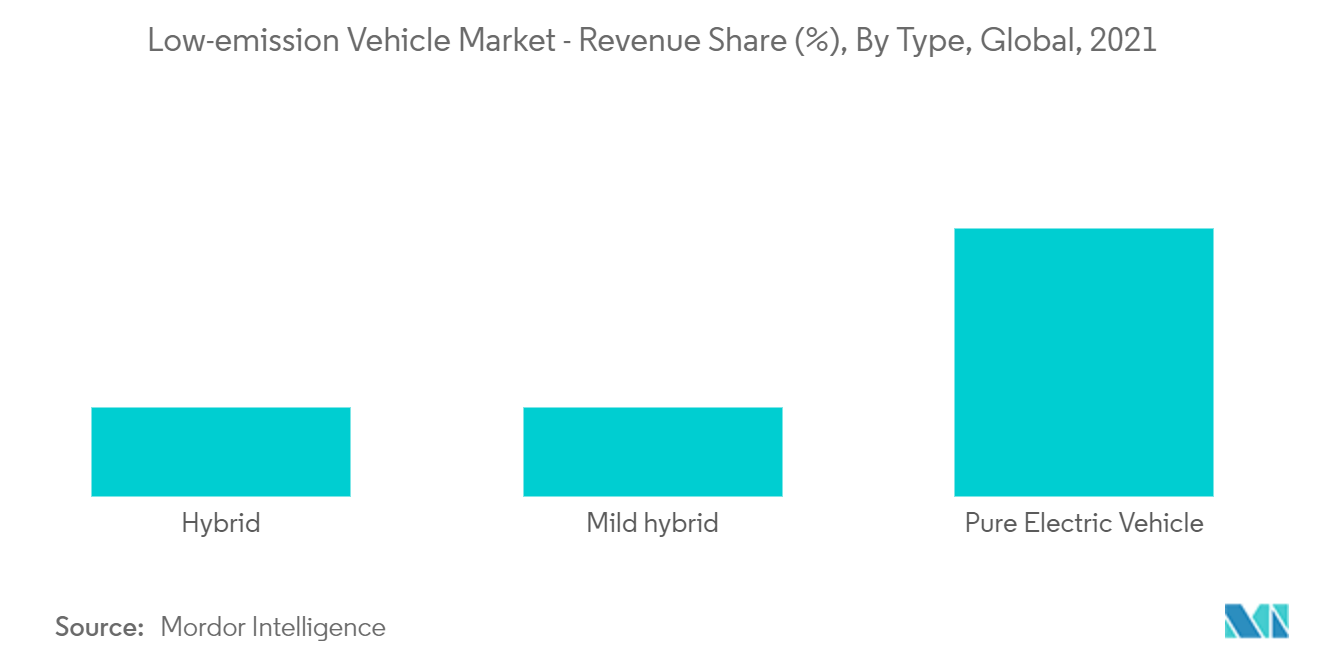

低排放汽车市场已按类型、车辆类型和地理位置进行细分。根据类型,市场分为混合动力、轻度混合动力和纯电动汽车。根据车辆类型,市场分为乘用车和商用车。根据地理位置,市场分为北美、欧洲、亚太地区和世界其他地区。

对于每个细分市场,市场规模和预测都是根据价值(十亿美元)进行的。

| 车辆类型 | 乘用车 | ||

| 商务车辆 | |||

| 类型 | 杂交种 | ||

| 轻度混合动力 | |||

| 纯电动汽车 | |||

| 地理 | 北美 | 美国 | |

| 加拿大 | |||

| 墨西哥 | |||

| 北美其他地区 | |||

| 欧洲 | 德国 | ||

| 英国 | |||

| 法国 | |||

| 意大利 | |||

| 西班牙 | |||

| 欧洲其他地区 | |||

| 亚太 | 印度 | ||

| 中国 | |||

| 日本 | |||

| 韩国 | |||

| 亚太其他地区 | |||

| 世界其他地区 | 巴西 | ||

| 沙特阿拉伯 | |||

| 阿拉伯联合酋长国 | |||

| 南非 | |||

低排放汽车市场研究常见问题解答

目前低排放汽车市场规模有多大?

低排放汽车市场预计在预测期内(2024-2029 年)复合年增长率为 15%

低排放汽车市场的主要参与者是谁?

Tesla Inc、Volkswagen AG、Toyota Motor Corporation、Hyundai Motor Company、AB Volvo 是低排放汽车市场的主要运营公司。

哪个是低排放汽车市场增长最快的地区?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在小排量汽车市场中占有最大份额?

2024年,北美在低排放汽车市场中占据最大的市场份额。

这个低排放汽车市场涵盖哪些年份?

该报告涵盖了以下年份的低排放汽车市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的低排放汽车市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Vehicles Reports

Popular Automotive Reports

Other Popular Industry Reports

小排放汽车行业报告

Mordor Intelligence™ 行业报告创建的 2024 年低排放汽车市场份额、规模和收入增长率统计数据。低排放汽车分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。