| 研究期 | 2021 - 2029 |

| 估计的基准年 | 2023 |

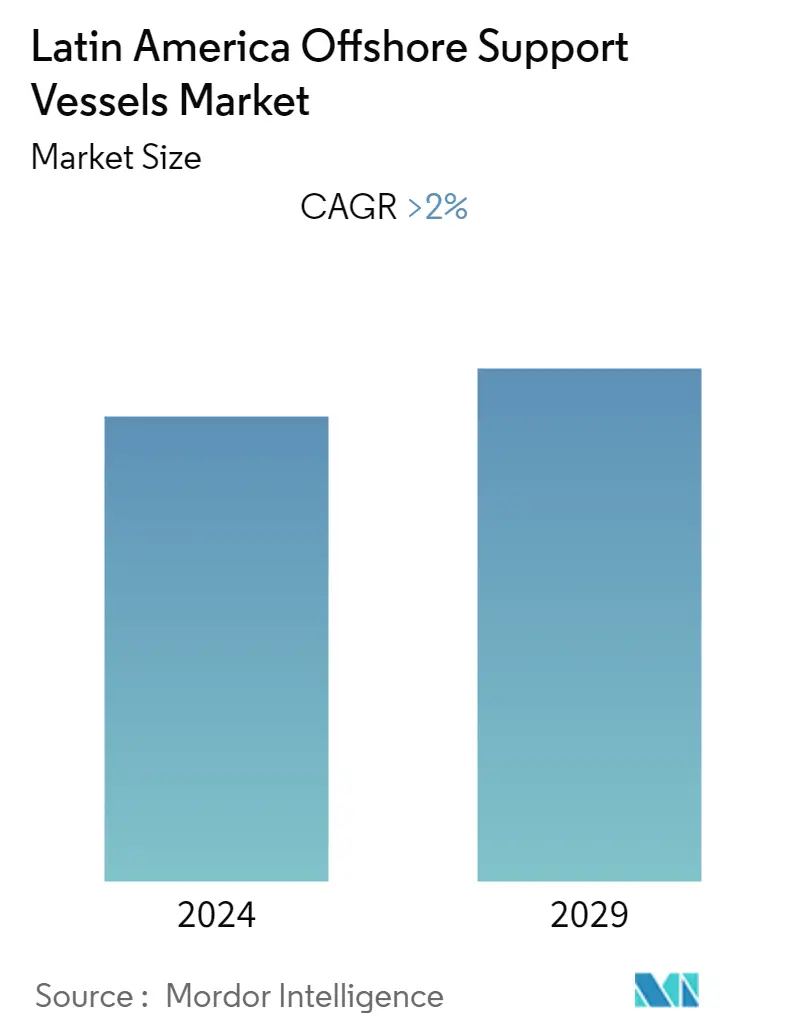

| CAGR | 2.00 % |

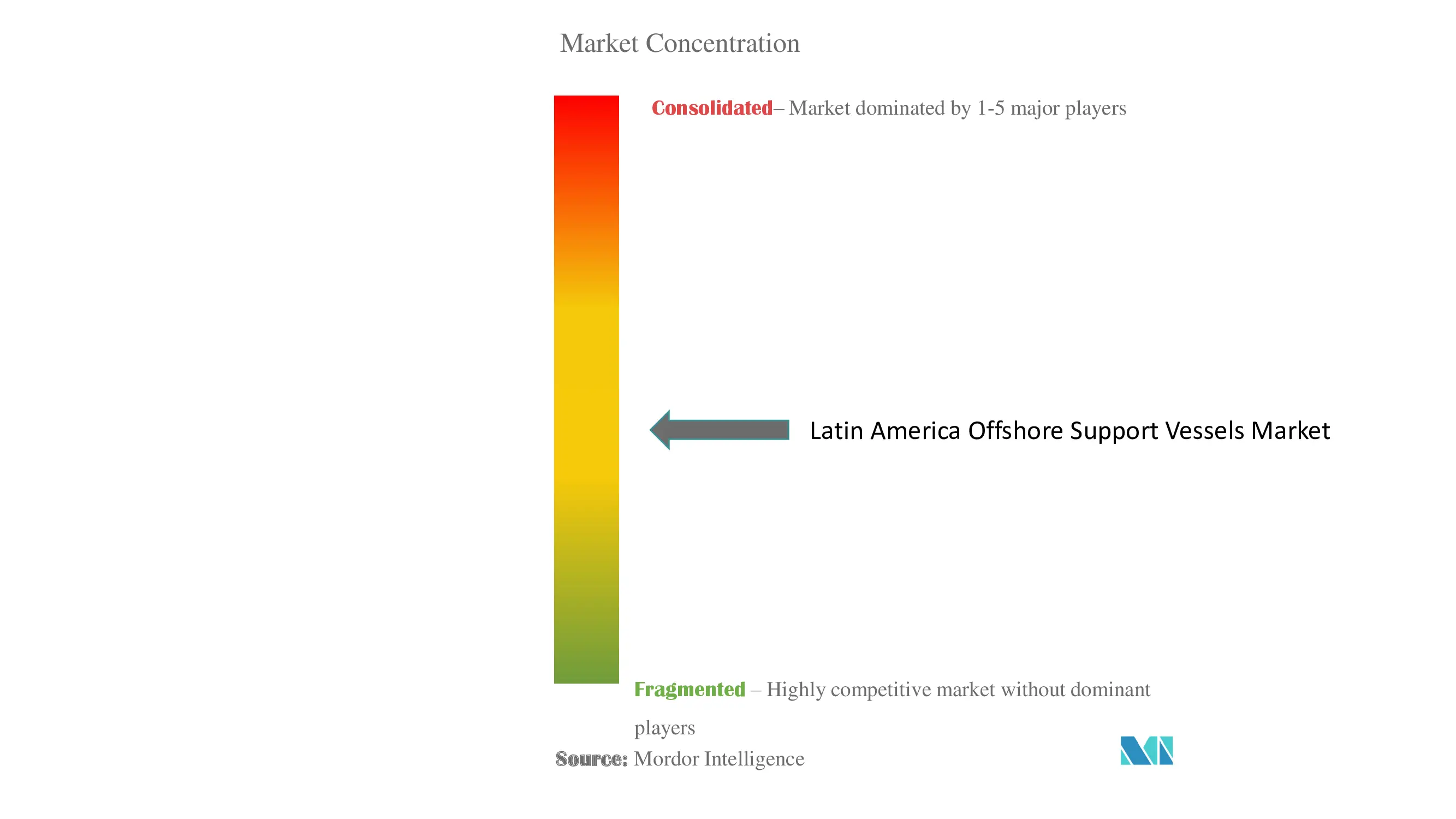

| 市场集中度 | 低的 |

主要参与者*免责声明:主要玩家排序不分先后 |

拉丁美洲近海支援船市场分析

拉丁美洲近海支援船市场预计在预测期内复合年增长率将超过 2%。

市场受到 COVID-19 的负面影响。目前市场已达到大流行前的水平。

从中期来看,大西洋海上石油和天然气勘探以及风电场项目增加等因素可能会推动市场。

另一方面,政府的严格监管以及对环境相关问题的巨额罚款可能会抑制市场增长。

尽管如此,最近发现的深水盆地(如桑托斯盆地和坎波斯盆地)不断增加的勘探和开发活动可能会在未来为拉丁美洲海上支持市场创造许多机会。

由于大西洋深水活动数量最多,预计巴西市场在预测期内将出现显着增长。

拉丁美洲近海支援船市场趋势

平台供应船 (PSV) 领域将主导市场

拉丁美洲是世界上一些已探明石油和天然气储量最大的国家的所在地。该地区还拥有全球最大的海上石油和天然气市场之一。巴西、委内瑞拉、墨西哥、阿根廷和哥伦比亚是该地区石油和天然气工业的主要国家。

与全球同类项目相比,拉丁美洲的海上石油和天然气项目的盈亏平衡价格较低,投资回收时间也具有竞争力,这使得它们在当前的动荡时期更具弹性。预计到2023年,该地区将启动约30个海上油气项目,这需要累计绿地投资约500亿美元。这些项目由国家石油公司 (NOC) 和大型独立公司共同运营。

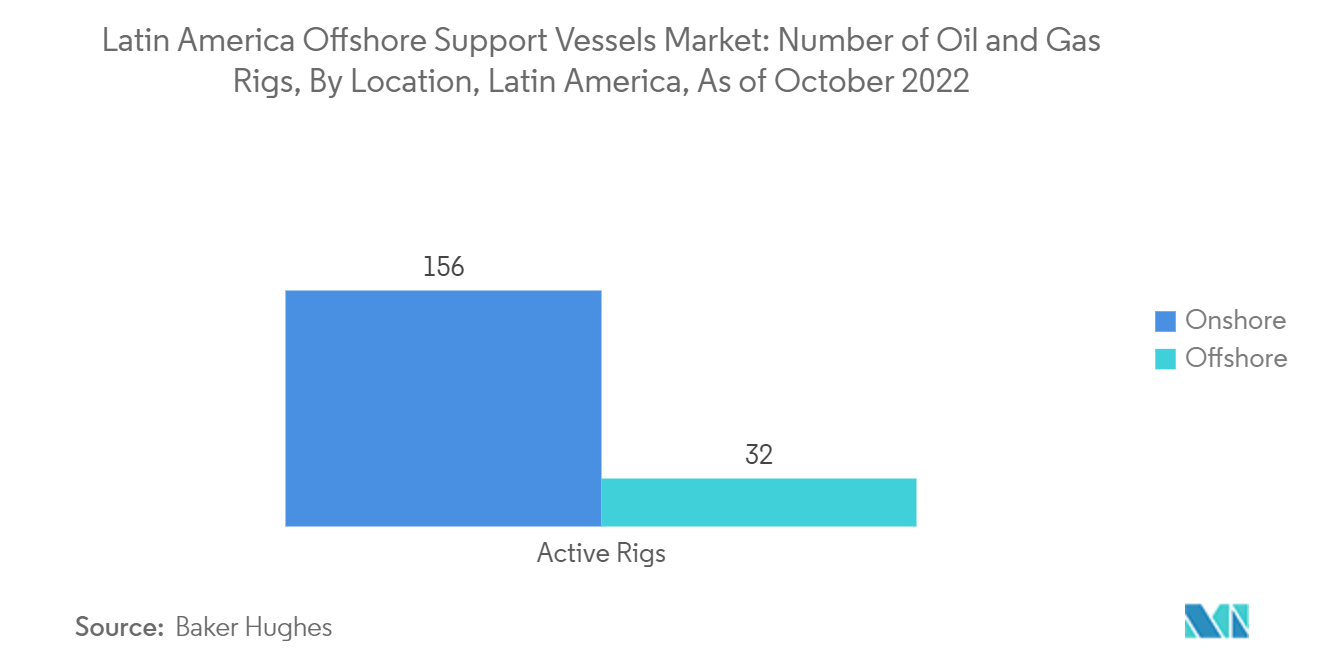

平台供应船(PSV)是用于将设备、船员和其他货物转移到海上钻井平台的海上船舶。 2014年,油价下跌后,海工支持船市场放缓,但随着油价开始上涨,海工支持船市场也加快了步伐。截至 2022 年 10 月,该地区有 156 个陆上钻井平台,另有 32 个海上钻井平台。

由于在埃克森美孚运营的 Stabroek 区块发现了超过 80 亿桶石油当量(BOE)储量,圭亚那预计将在本十年成为主要海上产区名单中的新成员。预计到 2025 年将批准近 40 亿桶油当量的储量,这将需要投资 300 亿美元,并在产量高峰时每天贡献超过 90 万桶石油。

2022 年 7 月,埃克森美孚及其合作伙伴宣布在位于圭亚那近海 Stabroek 区块的 Seabob-1 和 Kiru-Kiru-1 井发现了两处新石油发现。由于 Liza 和 Payara 开发区东南部的这些发现,之前在 Stabroek 区块发现的可采资源量已增加至约 110 亿桶油当量。

2022 年 10 月,墨西哥石油监管机构批准了墨西哥国家石油公司提出的修改计划,用于开发曾经废弃的拉卡奇深水天然气项目。

上述项目的勘探和开发阶段将需要大量设备,这些设备可以通过平台供应船(PSV)交付。

因此,上述几点表明,PSV 预计将在预测期内主导拉丁美洲近海支援船市场。

巴西主导市场

深水和超深水活动直接影响海上支持船市场。 2014年油价下跌后,许多国家转向陆上项目。但事实证明,陆上项目的投资回报期为10至15年。于是,巴西开始了深水和超深水勘探,这些勘探利润更高,投资回报期为5至6年。

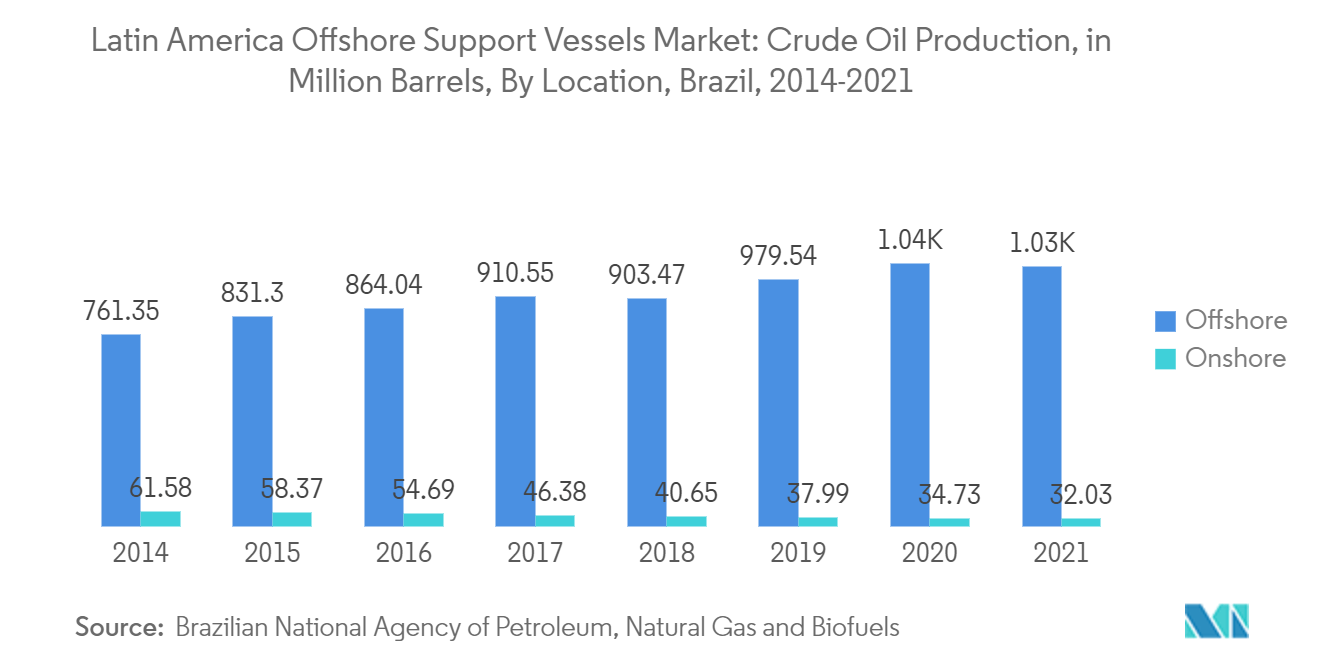

根据国家石油、天然气和生物燃料局(ANP)的数据,2021年,该国原油总产量中,97%来自海上,只有3%来自陆上。全国原油总产量106037万桶。即将推出的深水项目可能会增加巴西在拉丁美洲近海支援船市场的份额。

2021年,巴西是全球第九大石油和天然气生产国、南美洲最大生产国和全球第八大石油产品消费国。大多数石油和天然气是在海上生产的。

截至 2022 年 6 月,该国近海地区约有 7 个活跃钻井平台正在运营,陆上地区有 3 个活跃钻井平台正在运营。截至2021年,浮式生产储卸油(FPSO)、钻井船、半潜式平台、浮式储油卸油(FSO)等浮式资产占全国活跃海上平台的80%以上。这反过来表明海上浮动资产在巴西上游油气行业中占据主导地位。

预计巴西将在海上石油和天然气行业从动荡的2020年复苏中发挥重要作用,特别是在浮式生产市场。预计到 2025 年,该国将部署约 18 艘 FPSO。

2022 年 5 月,新加坡吉宝船厂在巴西国家石油公司 (Petrobras) 为巴西 Buzios 油田计划建造的两艘 FPSO 的工程、采购和施工 (EPC) 合同招标中提交了最佳标书。吉宝在A批和B批中各出价29.8亿美元,击败了胜科海事的报价,后者出价36.6亿美元和37.3亿美元。其他四家潜在投标人拒绝提交提案。此外,涉及的FPSO是P-80和P-82,计划于2026年在桑托斯盆地盐下资产开始运营。

巴西国家石油公司计划从 2022 年至 2026 年投资约 680 亿美元。其中,84% 将分配给石油和天然气勘探和生产 (EP)。在勘探与生产资本支出总额(570 亿美元)中,约 67% 将分配给盐下资产。这表明上游油气行业,特别是巴西的海上油气资产,预计在预测期内将出现大量投资。因此,开发海上石油和天然气区块(特别是盐下盆地)的计划等因素预计将在预测期内推动巴西海上支援船市场的发展。

因此,由于上述几点,巴西的大部分活动都在近海深水区进行,在预测期内,拉丁美洲近海支援船市场可能会出现显着增长。

拉丁美洲近海支援船行业概况

拉丁美洲近海支援船市场适度整合。该市场的一些主要参与者包括 Edison Chouest Offshore、Tidewater Inc.、GulfMark Offshore, Inc.、SEACOR Marine Holdings Inc. 和 Bourbon Corp 等。

拉丁美洲近海支援船市场领导者

-

Edison Chouest Offshore

-

Tidewater Inc.

-

GulfMark Offshore, Inc

-

SEACOR Marine Holdings Inc

-

Bourbon Corp

- *免责声明:主要玩家排序不分先后

拉丁美洲近海支援船市场新闻

- 2022 年 10 月:巴西国家石油公司 (Petrobras) 启动公开招标,采购最多 20 艘海上支持船,确认其需要吨位来支持其雄心勃勃的增长计划。

- 2022 年 8 月:技术集团瓦锡兰与总部位于里约热内卢的 Companhia Brasileira de Offshore (CBO) 签署了脱碳建模协议。其目标是支持和加速 CBO 其近海支援船队的脱碳运营之旅,该船队是巴西同类行业中规模最大的船队之一。瓦锡兰的先进平台利用大量船舶数据和机器学习算法,并辅以公司丰富的系统建模经验。在该协议中,将详细分析短期和长期解决方案给CBO带来的潜在利益,包括未来的数字化、能源效率和节能装置、混合动力和替代船用燃料,并提出具体建议重点关注乙醇燃料未来的可行性。

拉丁美洲近海支援船行业细分

近海支援船,也称为近海补给船,是专门为在海洋上作业而设计的、具有多种用途的船舶。他们可以提供平台支持、抛锚、施工、维护等。

拉丁美洲近海支援船市场按船舶类型(起锚拖船(AHTV)、平台供应船(PSV)和其他船舶类型)和地理位置(巴西、阿根廷、墨西哥、圭亚那和拉丁美洲其他地区)进行细分。该报告还涵盖了该地区主要国家近海支援船市场的市场规模和预测。对于每个细分市场,市场规模和预测都是根据十亿美元的收入进行的。

拉丁美洲海上支援船市场研究常见问题解答

目前拉丁美洲近海支援船市场规模有多大?

拉丁美洲近海支援船市场预计在预测期内(2024-2029年)复合年增长率将超过2%

谁是拉丁美洲近海支援船市场的主要参与者?

Edison Chouest Offshore、Tidewater Inc.、GulfMark Offshore, Inc、SEACOR Marine Holdings Inc、Bourbon Corp 是拉丁美洲近海支援船市场的主要公司。

拉丁美洲近海支援船市场涵盖哪些年份?

该报告涵盖了拉丁美洲近海支援船市场的历史市场规模:2021年、2022年和2023年。该报告还预测了拉丁美洲近海支援船市场的几年规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Offshore Support Vessels Reports

Popular Energy & Power Reports

拉丁美洲近海支援船行业报告

Mordor Intelligence™ 行业报告创建的 2024 年拉丁美洲近海支援船市场份额、规模和收入增长率统计数据。拉丁美洲近海支援船分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。