| 研究期 | 2020 - 2029 |

| 估计的基准年 | 2023 |

| 市场规模 (2024) | USD 14.77 Billion |

| 市场规模 (2029) | USD 19.70 Billion |

| CAGR (2024 - 2029) | 5.93 % |

| 市场集中度 | 低的 |

主要参与者*免责声明:主要玩家排序不分先后 |

科威特建筑市场分析

科威特建筑市场规模预计到2024年为139.4亿美元,预计到2029年将达到185.9亿美元,在预测期内(2024-2029年)复合年增长率为5.93%。

推动科威特建筑市场的主要因素是科威特的税收改革鼓励外国投资者在该国投资。他们提供所得税免税期和免税设备进口等福利。该国希望吸引更多的外国投资。

- 该国正在努力实现石油资源丰富的经济多元化。政府正致力于增加石油产量以创造更多收入,改善政府财政将使政府能够增加基础设施方面的公共支出。

- 行业增长得到政府鼓励交通和可再生能源基础设施发展的计划的支持。科威特优先加速经济改革,实现经济多元化,摆脱对碳氢化合物的依赖,这也将支持建筑业。

- 到 2022 年,科威特将与私营部门建立 5% 的合作伙伴关系,已为基础设施、卫生、环境和能源项目授权了超过 600 亿美元。这些项目包括价值近32亿美元的4个合作项目和总价值近590亿美元的14个重大公共项目。

- 据阿拉伯语日报 Alqabas 援引政府报告称,12 个大型住房项目将获得大部分拨款,总金额近 102 亿美元(336.6 亿美元)。该计划还包括总共10个价值58亿第纳尔(190亿美元)的石油项目和少数价值70亿第纳尔(230亿美元)的开发项目。

- 此外,为了满足不断增长的人口的需求,政府正在投资与电力和水相关的大量基础设施项目。政府大部分项目都是通过公私合作(PPP)或邀请外国公司提供工程、设计和施工能力来开发的。

科威特建筑市场趋势

2035 年愿景推动建筑业投资

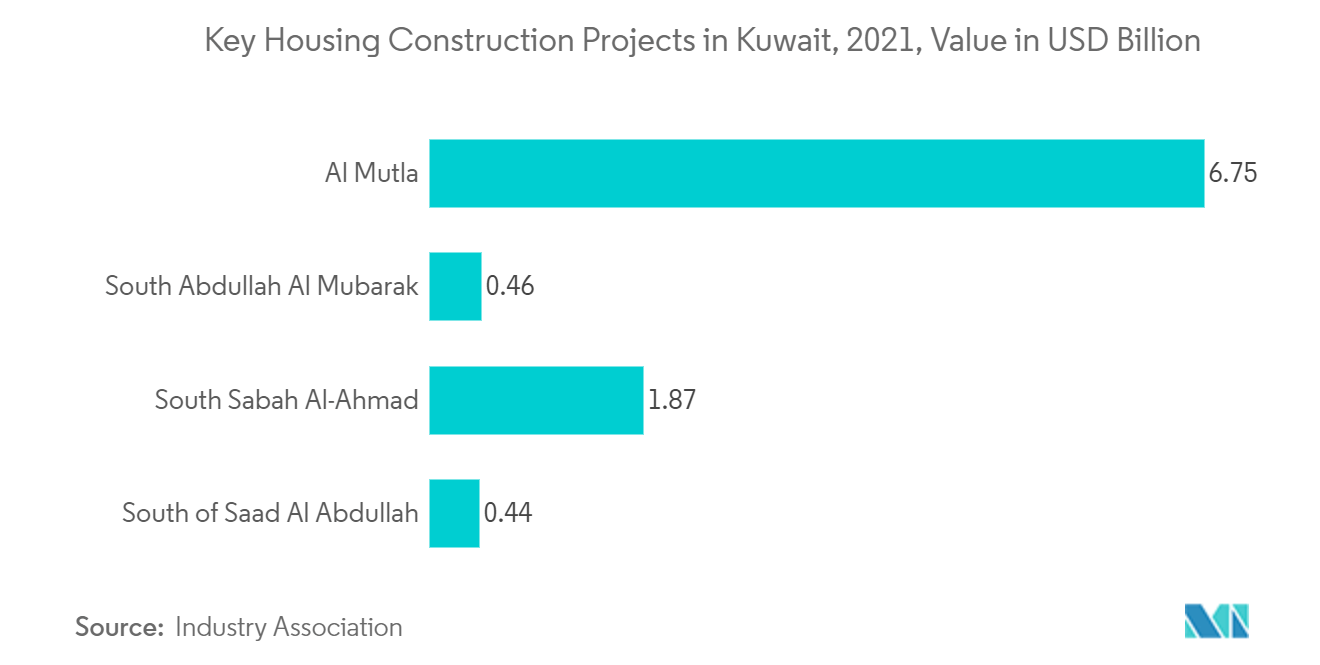

科威特 2035 年愿景中的可持续生活环境轴包括五个支柱,其中最突出的是通过计划确保通过耗资约 32.2 亿科威特第纳尔(105 亿美元)的五个项目提供 65,500 个住房单元,为公民提供住房护理。 ),最后一个以六年结束。

当这些项目实施后,该州将满足当前住房需求的约 72%,即 91,000 人。住宅护理计划的第一个项目围绕贾比尔·艾哈迈德市的科威特2035(新科威特)愿景展开,该项目完成率为95%,将于2022年底结束。第二个项目位于贾比尔艾哈迈德市。 Al-Mutla'a 的完工率为 64%,将于今年年底完工。

第三个项目位于South Abdullah Al-Mubarak郊区,完工率为72%,将于2025年底完工。第四个项目South Sabah Al-Ahmad的完工率约为14% %,目前仍处于筹备阶段,预计六年内完成。 Saad Al-Abdullah 以南的项目仍处于筹备阶段,预计六年后完工,完工率为 13%。

大型项目投资促进建筑业发展

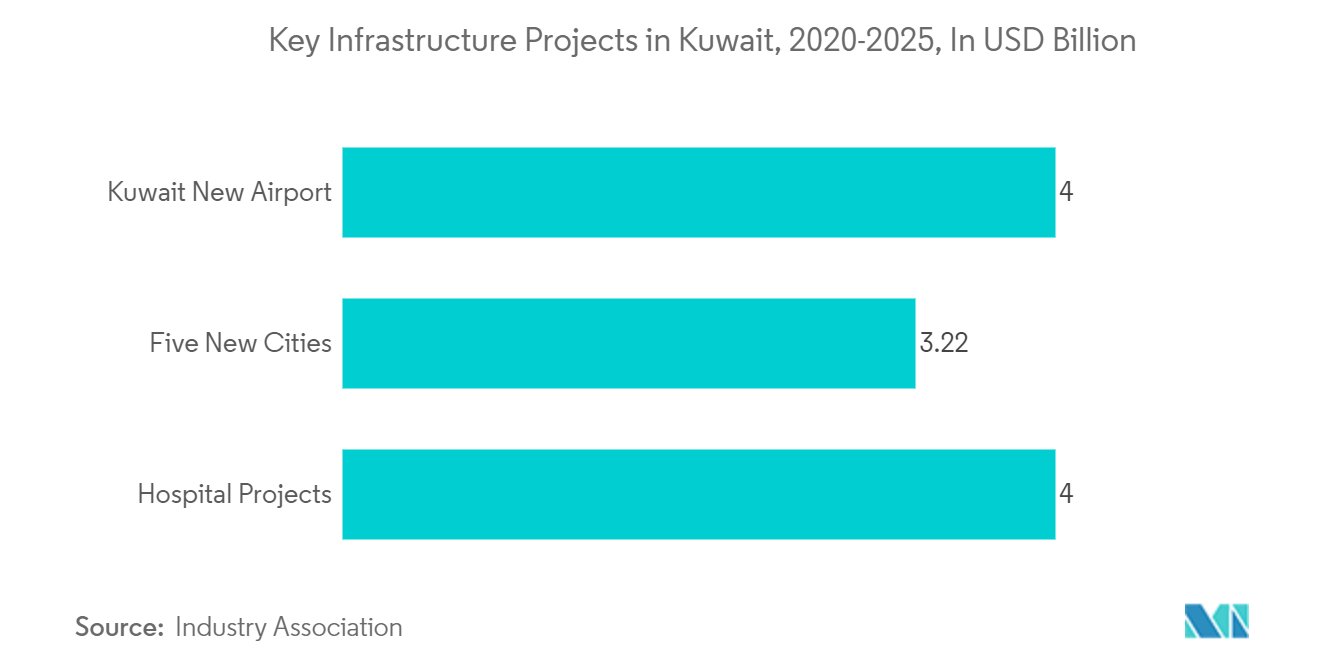

科威特的基础设施部门是领先部门。该国的发展计划(2020-2025年)重点关注经济改革和实施众多长期停滞的大型项目,其中几个大型基础设施项目估计耗资1240亿美元。它包括多项基础设施升级,例如耗资 70 亿美元的科威特城市地铁、最终将连接所有海湾合作委员会国家的铁路项目、耗资 40 亿美元的新机场、包括丝绸城/北部经济区在内的五个新规划城市、进一步开发布比扬岛的穆巴拉克卡比尔港和大量大型石油项目,包括仍在建设中的新炼油厂。作为提高全国医院床位容量计划的一部分,政府正在实施价值超过 40 亿美元的医院项目。

项目实施经常出现延误,特别是大型基础设施项目。政府承认,2015-2020年五年发展计划中的135个项目中仅完成了10个。 81个项目被推迟,4个项目尚未招标,这些项目被纳入五年发展计划(2020-2025年)。

尽管面临成本超支和官僚拖延等挑战,但鉴于重要的基础设施、政府和政策支持,市场预计将会增长。

科威特建筑业概况

科威特建筑市场竞争激烈,有主要的国际参与者。该市场在预测期内呈现增长机会,预计将进一步推动市场竞争。由于少数参与者占据了重要份额,科威特建筑市场的整合程度可见一斑。一些主要参与者包括现代工程建设公司、Marafie Group、Consolidated Contracting Company、SK Engineering Construction 和 MAKharafi and Sons 等。

科威特建筑市场领导者

-

JGC Corporation

-

SNC-Lavalin

-

Fluor Corp.

-

Hyundai Engineering & Construction Co. Ltd.

-

Marafie Group

- *免责声明:主要玩家排序不分先后

科威特建筑市场新闻

- 2023 年 8 月:科威特领先开发商 Mabanee 向沙特集团 AlKifah Contracting Company 和科威特 Al Ahmadiah Contracting 的合资企业授予价值 36.6 亿沙特里亚尔(9.85 亿美元)的施工合同,用于其位于科威特的优质综合用途项目一期沙特阿拉伯。

- 2022年12月:科威特公共工程部预计将在2023年第一季度之前授予该国北卡布德污水处理厂扩建的主要建设合同。中标公司/财团将负责管理、运营、维护和实施现有 Kabd 污水处理厂及相关设施的扩建。新增处理能力9万立方米/日,计划总处理能力达到27万立方米/日。

科威特建筑业细分

建筑是指建筑物和其他固定结构的安装、维护和修理,以及构成结构基本组成部分和其运行所需的道路和服务设施的建设。

建筑包括从开始到结束建造建筑物、基础设施、工业设施和相关运营的过程。对科威特建筑市场的完整评估包括对经济和各部门在经济中的贡献的回顾、市场概述、关键领域的市场规模估计以及报告中各细分市场的新兴趋势。

该报告揭示了该行业的增长因素、限制因素和机遇等市场趋势。科威特建筑市场的竞争格局是通过活跃、重要的参与者的概况来描述的。该报告还涵盖了 COVID-19 对市场的影响和未来预测。

建筑市场包括不同领域即将进行的、正在进行的和不断增长的建筑项目。科威特建筑市场按行业划分(商业、住宅、工业、基础设施(交通建设)以及能源和公用事业建设)。科威特建筑市场的市场规模和预测均按上述所有细分市场的价值(美元)提供。

| 按行业 | 商业建筑 |

| 住宅施工 | |

| 工业建筑 | |

| 基础设施(交通建设) | |

| 能源和公用事业建设 |

科威特建筑市场研究常见问题解答

科威特建筑市场有多大?

科威特建筑市场规模预计到 2024 年将达到 139.4 亿美元,复合年增长率为 5.93%,到 2029 年将达到 185.9 亿美元。

目前科威特建筑市场规模有多大?

2024年,科威特建筑市场规模预计将达到139.4亿美元。

谁是科威特建筑市场的主要参与者?

JGC Corporation、SNC-Lavalin、Fluor Corp.、Hyundai Engineering & Construction Co. Ltd.、Marafie Group 是在科威特建筑市场运营的主要公司。

科威特建筑市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,科威特建筑市场规模估计为131.6亿美元。该报告涵盖了科威特建筑市场历年市场规模:2020年、2021年、2022年和2023年。该报告还预测了科威特建筑市场历年规模:2024年、2025 年、2026 年、2027 年、2028 年和 2029 年。

我们最畅销的报告

Popular Construction Reports

Popular Real Estate and Construction Reports

科威特建筑业报告

Mordor Intelligence™ 行业报告创建的 2024 年科威特建筑市场份额、规模和收入增长率统计数据。科威特建筑分析包括 2024 年至 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。