工业网络解决方案市场分析

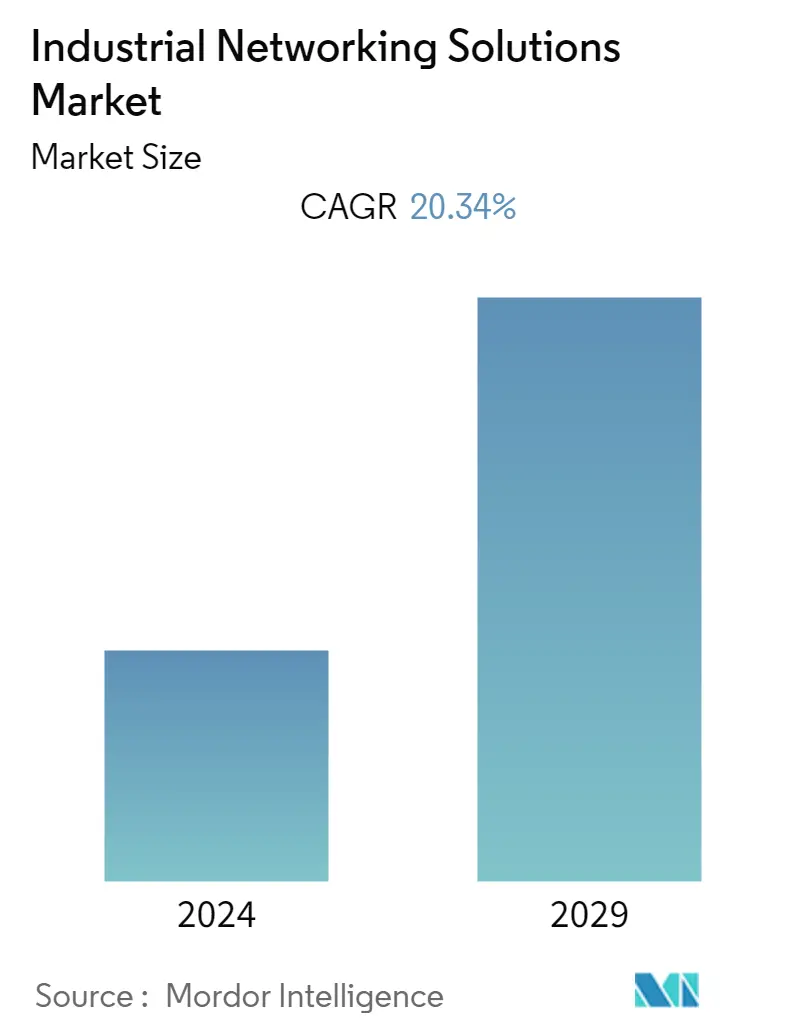

工业网络解决方案市场预计在 2021 年至 2026 年的预测期内复合年增长率为 20.34%。多个行业正在寻求利用融合和数字化的新解决方案,推动其资产和生产系统的运营改进。工业物联网 (IIoT) 和工业 4.0。然而,这些举措需要使用标准网络技术安全地连接生产环境,以允许行业及其主要合作伙伴访问丰富的新数据流、实时可见性以及对操作环境中的系统和资产的远程访问。现在是工业 4.0 的最佳时机,因为如今许多工业应用和数字化工作都可以从 LTE/4G 中受益;此外,这是促进蜂窝技术在工业垂直领域采用的重要一步,并为未来先进的网络用例奠定基础。

- 工业生态系统正在逐渐放弃基于专有网络的现场总线技术,转而采用标准网络上的通信协议,例如以太网、基于 802.11 的 Wi-Fi 以及 IP 协议组合(例如 TCP 和 UDP)。对开放网络标准的关注是构成工业生态系统的设备能够在融合的公共网络上进行通信的一个基本方面,这显着提高了数据和信息的可访问性。此外,业界目前正在讨论或开发许多新兴的网络技术。网络切片(5G的一部分)、软件定义网络(SDN)、网络功能虚拟化(NFV)和低功耗广域网(LPWAN)等技术可能为工业应用提供更好或不同的支持。

- 由于移动和互联设备、基于云的系统等,各行业正在见证数据生成的巨大增长。华为预计,到 2020 年,预计互联设备将超过 500 亿台,超过 50% 的数据将被分析、处理,并存储在网络边缘。此外,据思科称,到 2020 年,46% 的网络设备将是机器对机器或物联网设备,这些设备很容易受到攻击。为了充分发挥这些连接设备的潜力,各行业需要配备灵活的广域网,以满足未来预期的网络需求。

- 2020 年 1 月,NXP Semiconductors NV 宣布推出一款专为汽车制造商设计的多千兆位以太网交换机,以提供不断发展的互联车辆所需的高速网络。 NXP SJA1110 是首批具有内置安全功能的汽车以太网交换机之一,提供集成硬件辅助安全性和多千兆位接口。 SJA1110 交换机针对与恩智浦 S32G 车辆网络处理器的集成进行了优化,也是整体网络解决方案的组成部分,其中包括 VR5510 电源管理 IC。该解决方案旨在解决车辆网络面临的一些最大挑战,包括可扩展性、安保、安全和高速交通工程。

- 2019 年 11 月,诺基亚宣布已为多个行业的一百多个客户推出专用无线网络,工业客户可以利用这些与工业 4.0 创新相关的网络。充分发挥机器学习、人工智能、云和物联网等工业 4.0 技术的潜力诺基亚的专用 LTE/4.9G 和 5G 无线网络解决方案已在能源、公共部门、制造、运输和物流领域建立了全球市场足迹。基于该市场的成功,诺基亚还宣布扩展其工业级专用网络解决方案。

- 由于世界各国政府认为非必要的各种行业处于非运营状态,因此预计 COVID-19 的爆发将在未来几年对全球工业支出产生重大影响,这些损失预计将影响其技术支出,直到到 2021 年底。此外,COVID-19 正迫使各制造商更多地依赖数字化和自动化进行长期运营,以减少疫情和其他潜在经济挑战的财务影响。 COVID-19 的爆发预计只是短期影响,最终会过去。然而,从长远来看,COVID-19 是各行业进行急需的运营改进的一个机会,重点是在当前大流行期间增强网络技术。

工业网络解决方案市场趋势

制造业预计将占据重要份额

- 制造在所制造产品的整个生命周期中都会经历改进和优化计划。趋势是,在某些情况下需要非常频繁且几乎连续地进行流程改进。越来越多的工业物联网传感器被添加到现有运营中,以实现更有效的流程改进。例如,美国食品和药物管理局 (FDA) 指导制造商采用基于风险的方法,通过过程分析技术 (PAT) 来满足产品质量和监管要求。 PAT 的核心部分是对将原材料转化为最终产品的过程进行持续在线监控。这种监测技术需要额外的仪器和传感器用于过程,而新的传感器将需要工业网络与控制系统进行通信。

- 在当今数字驱动的制造环境中,有许多传感器和设备以及太多数据,无法依赖手动流程。制造组织越来越需要自动化监控整个工厂车间的系统及其对异常情况(例如出现压力迹象的设备)的响应。由于大多数工业操作已经进行了很长时间,因此需要对现有机械进行传感器改造,这可以通过无线通信技术有效地完成。无线网状网络使用蓝牙 LE 网状网络和 IEEE 802.15.4 等技术,将为此类传感器提供边缘连接。有线传感器将具有相关性,甚至可以从专用现场总线技术迁移到工业以太网的变体,包括单对以太网。

- 制造业的大规模定制导致装配厂发生了巨大的转变。现代装配物流和生产线需要敏捷且灵活,以在不影响质量的情况下管理所需的产品变化。为了支持灵活的制造,网络应该具有动态自我重新配置的能力。为了保持制造业的最高生产水平,需要在计划停机期间进行机器维护。当机器可以预测何时何地发生故障并进行维修时,这是有效的。收集到的数据需要在多个工业网络之间进行通信以进行分析,以便它也可以用于机器学习和进行商业智能。

- 2020 年 6 月,基于工业软件定义网络 (SDN) 的运营网络技术开发商 Veracity Industrial Networks 宣布获得新一轮种子轮融资,由现有投资者 Schweitzer Engineering Laboratories (SEL) 和 Option3Ventures 提供最新战略投资来自 DYNICS, Inc. 和 Interstates, Inc. 的公司。两家公司向制造、汽车和过程自动化市场的客户推出了 Veracity 工业网络控制器。工业控制系统越来越容易受到网络攻击,制造公司期待其供应商和集成合作伙伴加强其控制系统的网络防御。

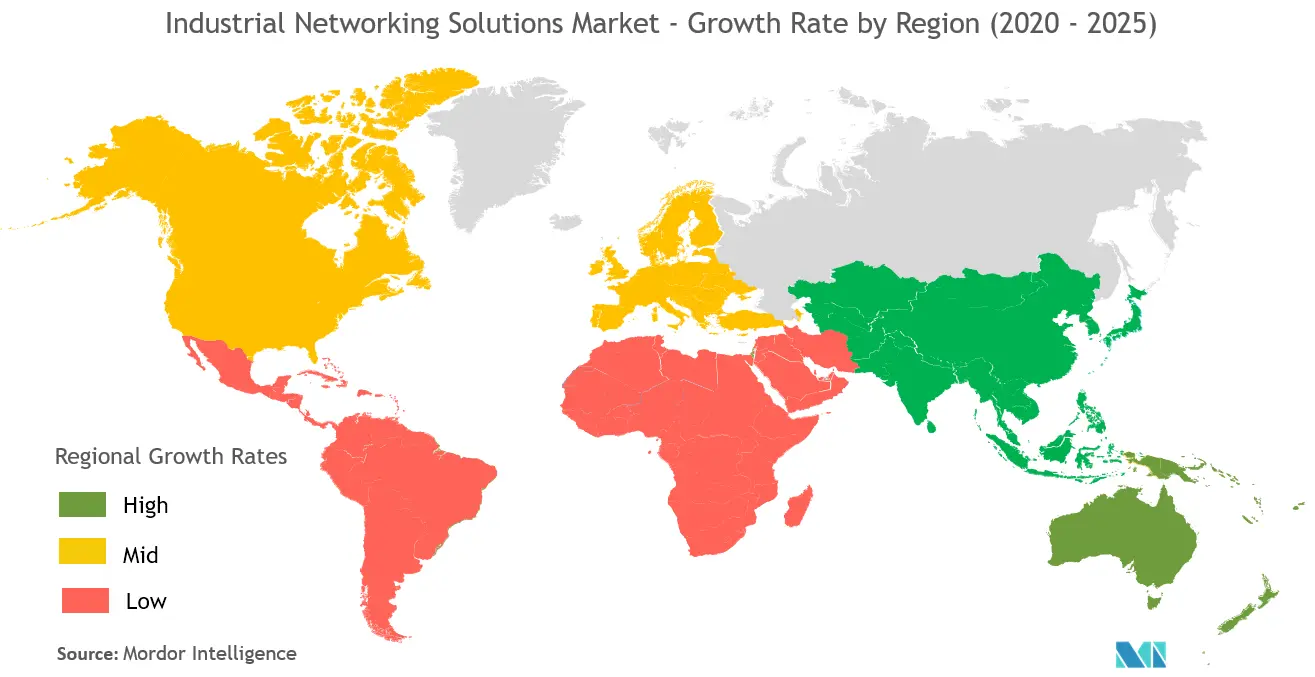

亚太地区预计将见证最快的增长

- 由于网络基础设施的快速发展,预计亚太地区在预测期内将出现最快的增长。此外,该地区不同国家都采取了强有力的举措来提升工业网络基础设施。在积极主动的政府支持的支持下,中国正在大力投资工业物联网,并且作为世界上最大的经济体之一,运营商以及生态系统中的其他供应商正在帮助加快交付引人注目的安全工业网络解决方案,包括低为 NB-IoT 和 LTE-M 等广域网络提供支持,帮助在中国推出创新服务。

- 日本政府于 2019 年底推出了指定给行业和地方政府的 5G 频谱。这将使日本的行业、组织和其他地区当局能够利用基于 LTE 的下一代工业级无线连接和 5G 技术来创建本地可靠的专用网络。 2019 年 11 月,诺基亚和日立国际电气达成合作,提供解决方案生态系统,以支持最新数字自动化服务的部署。日立国际电气将提供其在推动专用 LTE 网络在日本的工业应用和防灾方面的专业知识。

- 2019年7月,惠普企业(HPE)宣布计划未来5年在印度投资5亿美元,未来3-5年将员工数量增加20%,并于2019年底开始在印度生产。该公司计划于 2019 年之前开始在印度生产 Aruba(HPE 子公司)的移动和物联网解决方案组合。数据和连接是印度增长的主要催化剂,Aruba 的大量知识产权和移动优先理念将使其成为印度的理想选择。使这种增长。印度的制造能力将使阿鲁巴在工业网络领域进行创新,这将为数字印度议程和全国各行业带来诸多好处。

- 2020年4月,中兴通讯克服新冠肺炎疫情给交通、物资、调度带来的困难,在辽宁锦州、江西赣州为中国电信部署了核心路由器单服务器和网络集群。中兴通讯设备维护了全网的稳定、高效运行,为用户不断增长的大流量通信服务提供了保障。该产品已在国内约19个省份部署,并广泛应用于埃塞俄比亚、印度尼西亚、马来西亚等海外市场。中国电信还将在广东、广西、江西、辽宁、湖北等省区进一步部署。

工业网络解决方案行业概述

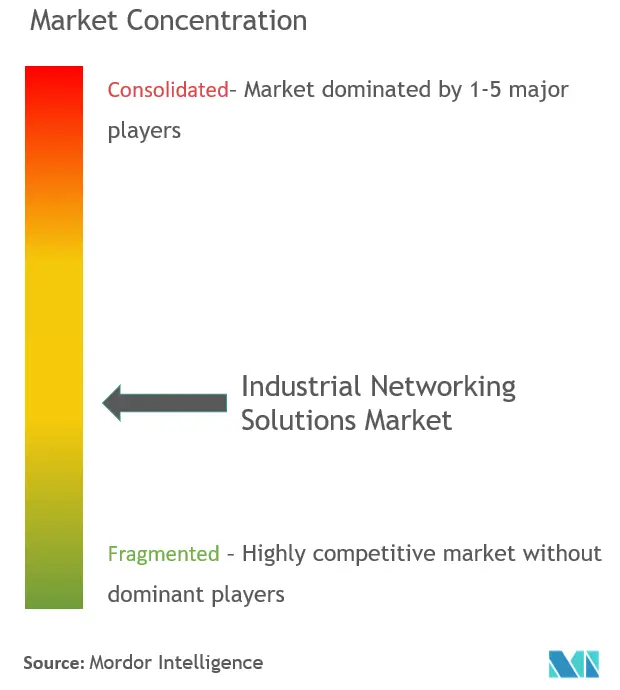

工业网络解决方案市场呈现碎片化,因为该市场由重要参与者组成,其中包括思科系统公司、瞻博网络公司、戴尔易安信 (Dell Technologies Inc.)、Sierra Wireless, Inc. 等。市场不断努力为各行业推出新的解决方案,确保无缝网络连接,并通过合并和合作来扩大影响力。

- 2020 年 4 月 - 思科宣布有意收购私营无线回程系统提供商 Fluidmesh Networks。 Fluidmesh 将进一步将思科的工业无线网络产品扩展到在可靠回程至关重要的情况下需要移动资产和应用程序的行业。思科的规模,加上 Fluidmesh 基于解决方案的产品以及与系统集成商的关系,将加速思科的 IIoT 业务,以实现成功的工业无线网络部署,并将其覆盖范围扩大到各种合作伙伴和最终用户。

- 2020 年 5 月 - Dell Technologies 宣布推出 Enterprise SONiC Distribution by Dell Technologies,这是一套新的完全受支持的开源网络解决方案。随着各行业越来越依赖现代混合云模型来开展业务,历史上单一且专有的网络方法造成了效率低下和不必要的复杂性。戴尔科技集团正在构建微软公司牵头的云开放网络软件 (SONiC) 开源项目的一部分工作。

工业网络解决方案市场领导者

-

Cisco Systems Inc.

-

Juniper Networks Inc.

-

Dell EMC (Dell Technologies Inc.)

-

Rockwell Automation, Inc.

-

Sierra Wireless, Inc.

- *免责声明:主要玩家排序不分先后

工业网络解决方案行业细分

工业网络解决方案是任何自动化系统架构的重要组成部分,因为它致力于提供有效的数据交换手段和数据可控性以及连接多个设备的灵活性。通常,通信网络用于实现计算机和其他设备之间的数据通信。这些网络用于分发多个产品,提供技术支持,这需要有线和无线网络系统。

| 按组件 | 硬件 |

| 软件和服务 | |

| 按连接类型 | 有线 |

| 无线的 | |

| 按部署类型 | 本地 |

| 云 | |

| 按最终用户行业 | 汽车 |

| 金融银行业 | |

| 制造业 | |

| 电信 | |

| 物流运输 | |

| 其他最终用户行业(采矿、石油和天然气、能源和公用事业等) | |

| 地理 | 北美 |

| 欧洲 | |

| 亚太 | |

| 世界其他地区 |

工业网络解决方案市场研究常见问题解答

目前工业网络解决方案市场规模有多大?

工业网络解决方案市场预计在预测期内(2024-2029)复合年增长率为 20.34%

谁是工业网络解决方案市场的主要参与者?

Cisco Systems Inc.、Juniper Networks Inc.、Dell EMC (Dell Technologies Inc.)、Rockwell Automation, Inc.、Sierra Wireless, Inc. 是工业网络解决方案市场中运营的主要公司。

工业网络解决方案市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在工业网络解决方案市场中占有最大份额?

2024年,北美在工业网络解决方案市场中占据最大的市场份额。

该工业网络解决方案市场涵盖哪些年份?

该报告涵盖了工业网络解决方案市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了工业网络解决方案市场的规模:2024年、2025年、2026年、2027年、2028年和2029年。

我们最畅销的报告

Popular Automation Reports

Popular Technology, Media and Telecom Reports

工业网络解决方案行业报告

Mordor Intelligence™ 行业报告创建的 2023 年工业网络解决方案市场份额、规模和收入增长率统计数据。工业网络解决方案分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。